皆さんこんにちは、相続専門税理士の秋山です。

今日は、我が家に税務調査が来なくなる魔法の制度「書面添付」のウソ・ホントという話をします。

皆さんは、これを出せば税務調査が来なくなると言われている書面添付制度というものをご存知でしょうか。

書面添付制度というのは、相続人から依頼を受けた税理士が依頼者に対し、亡くなった方の財産についての質問や通帳などを含めた財産の確認を税務調査官目線で厳しく行い、きちんと財産を精査した結果、適正な申告を行っていますよ、という保証書として、相続税の申告書に正面を付けて税務署に提出をする。

そうすることにより、この手続きを行い提出された申告書というのは税理士の御墨付ということで、税務調査自体の確率が通常の半分程度まで下がると、こう言われているものです。

その他にも書面添付制度を活用すれば、調査官が自宅に来る臨宅調査の割合も下げることができると言われています。

どういうことかと言いますと、書面添付制度を活用していた場合、提出された申告書に関して調査事項があれば調査官は直接相続人の家に訪問するのではなく、まずは担当税理士に申告書の内容確認を取ることになります。

そこで、調査官が追求したい内容を担当税理士が全て晴らすことができれば、調査官は相続人の自宅に訪問することなく調査は終了と、こういうメリットがあると言われているんですね。

ここまでの内容を聞かれた方は、書面添付制度を活用すれば税務調査の対象となる確率自体も減って、更に税務署からの確認事項があったとしても担当税理士が受け答えをして解決すれば、調査官が自宅にやってくることもない、だったらそんな素晴らしい制度を使わない理由がないじゃない、どこう思われている方も多いでしょう。

ですが、この書面添付制度というのは決して皆さんが思っているような魔法の制度ではないんですね。

ですので、今回の動画では書面添付制度に関する真実と題して、書面添付を活用すれば本当に税務調査の対象となる確率が減るのか、書面添付を活用すれば本当に調査官は家にやってこないのか、書面添付は本当に納税者に利益のある制度なのかという3つのテーマについて、国税局や税務署で2万件近くの相続税の事案を調査対象にするかしないかという、申告審理事務を行ってきた私の経験からお話をしたいと思います。

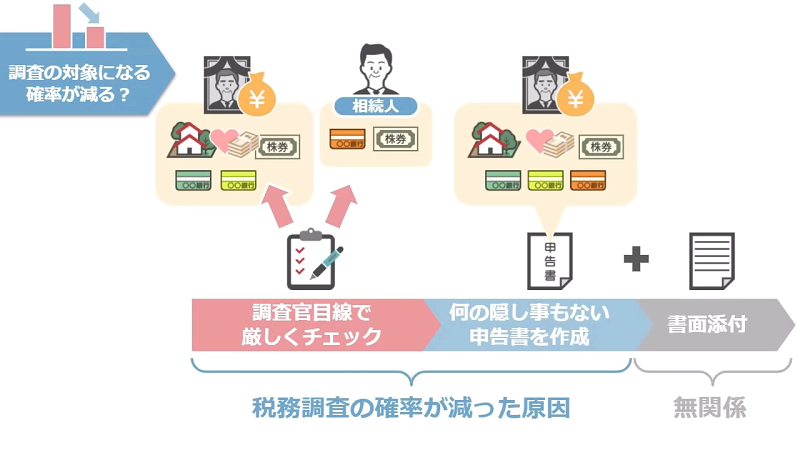

書面添付を活用すれば本当に税務調査の対象となる確率が減るのか

まず、書面添付制度に関する真実の1つ目は、書面添付制度を活用すれば本当に税務調査の対象となる確率が減るのかという部分です。

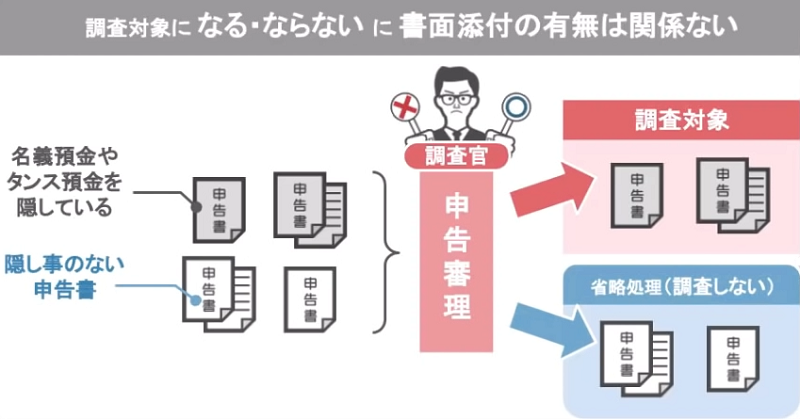

結論から言いますと、書面添付があっても税務調査の確率は下がりません。

なぜなら、書面添付を請け負った税理士というのは、亡くなった方の財産に計上しなくてはいけない財産を相続人の意向に沿ってわざと入れていなかったとか、こういった事実と異なる内容で書面添付制度を活用していれば、その事実が発覚した際に懲戒処分の対象となるんですね。

ですので、書面添付を行う税理士は亡くなった方や相続人の方の財産を、それこそ税務調査官の代わりに国税庁が作成しているチェックシートの内容に沿って、ものすごく厳しくチェックをすることになります。

勘のいい方でしたらもう気付かれましたよね。

税理士が調査官目線で厳しくチェックを行った結果、書面添付ができるとなった案件というのは、そもそも最初から何の問題もない清廉潔白な申告書の訳ですから、当然相続税の調査対象にはならないです。

世間で言われているように、書面添付をしたから税務調査の確率が減ったという訳ではなく、税務調査の確率が減ったのは税理士が調査官目線でギチギチに厳しくチェックをして、何の隠し事もない清廉潔白な申告書を作成したという、この部分が原因なんです。

つまり書面添付の有無は関係ないんですね。

ですので、皆さんは書面添付を付ければ税務調査の確率が減りますと、こういった謳い文句を信じて自分の家に名義預金やタンス預金といった後ろめたいお金を隠していたとしても、税理士に書面添付という魔法の書類さえつけてもらえば、自分の家は調査を受けなくて済むかもしれないと、こういった勘違いをしないようにしてくださいね。

元国税調査官の立場から言いますと、調査対象にするかしないかの申告審理は書面添付があろうがなかろうが区分することなく、一度全事案をテーブルに乗せて実施します。

ですので、名義預金やタンス預金を隠している家庭というのは仮に申告書に書面添付がついていたとしても、ばっちりと税務調査の対象となるんです。

書面添付を活用すれば本当に調査官は家にやって来ないのか

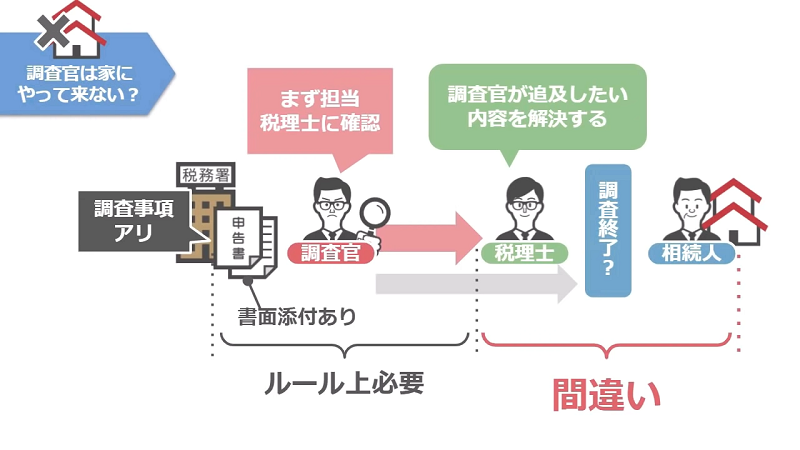

次に、書面添付制度に関する真実の2つ目は、書面添付さえ活用すれば本当に調査官は家にやってこないのかという部分です。

冒頭の復習になりますが、書面添付制度を活用していた場合、提出された申告書に関して調査事項があれば調査官は直接相続人の家に訪問するのではなく、まずは担当税理士に申告書の内容確認を取ることになります。

そして、内容確認を取った結果、調査官が追求したい内容を担当税理士が全て解決することができれば、調査官は相続人の自宅に訪問することなく調査は終了するというのが、巷でよく言われている書面添付制度のメリットとなります。

この部分については、確かに前半箇所は間違っていません。

税務調査官は提出された申告書に調査を行いたい項目があったとしても、その申告書に書面添付が付いていれば、ルール上まずは必ず担当税理士に対して内容確認を取る必要があります。

ですが、後半の部分は巷で言われている内容とは異なります。

まず、調査官はとりあえず調査にしとこうか、というようないい加減で甘い考えで調査対象を選んではいません。

調査官は、税務署内に蓄積されている過去の資料や各金融機関から入手した個人と相続人とその家族の取引内容など、担当税理士よりもよほど多くの情報を精査した上で、確実に追加で税金が取れると確信を持って調査対象に選んでいるんです。

さて、皆さんが調査官の立場でしたら、確実に追徴課税が見込めると思った事案に対して担当税理士に内容確認を取っただけで素直に納得するでしょうか。

しませんよね。

つまり、調査官が担当税理士に申告内容を確認するというのは、書面添付がされているからあくまでも形式に則って行なっているだけであって、調査官としては絶対に追加の税金を取れるという確信を持っているのですから、相続人の話を聞かずに担当税理士の受け答えだけで終われるはずがありません。

そもそも、税理士の何倍もの情報を持っている調査官が事前に税理士に意見聴取を行っただけで解決できるような事案って99%ないです。

ですので、書面添付さえ付けていれば調査官は家にやってこない、やってくる可能性が大幅に低くなるという世間の歌い文句は誤りなんですね。

書面添付があろうがなかろうが、提出された申告書が疑わしければ調査官は普通にあなたの家にやってきます。

まあ、ごくごくまれに調査官側の見落としなどの重大な勘違いなどがあった場合には、調査官と担当税理士との話し合いだけで終わる場合もあります。

ですが、一度調査に選定された事案が税理士とのやりとりだけで終わるという確率は1%にも満たないでしょう。

さて、ここまでで巷で言われているような書面添付制度の魔法のようなメリットの数々は、実は真実ではなかったという部分を説明しました。

ですが、ここまで聞いてこられた方の中には、書面添付制度に特別なメリットがないことが分かった、でも別に書面添付をお願いしたからといってうちの家庭にとって大きなデメリットはないんでしょう。

だったら、申告書作成料金の中に書面添付がサービスで付いている事務所も見かけるし、タダで作ってもらえるならとりあえず申告書の作成の際に書面添付をつけてもらえばいいよね、とこう考えている方もいらっしゃるでしょう。

ですが、たとえタダで書面添付を行ってもらえるとしても、書面添付を依頼するかどうかは慎重に検討してください。

でないと、あなたが本来亡くなった親御さんから相続できるはずだった財産が、大きく目減りしてしまう可能性がありますからね。

どういうことか次の章で解説していきます。

書面添付は本当に納税者に利益のある制度なのか

ここまで、相続税の申告書に書面添付を付けるためには、税理士が税務調査官目線に立って亡くなった方の財産を厳しくチェックする必要がある、と繰り返しお話してきました。

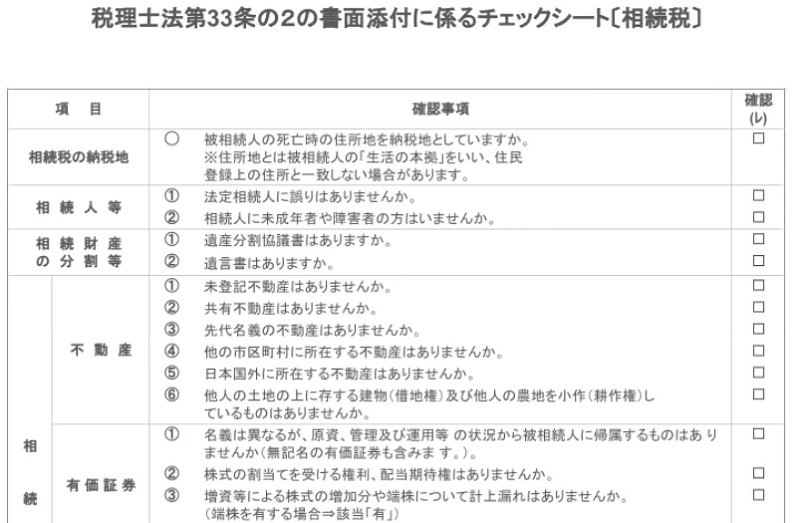

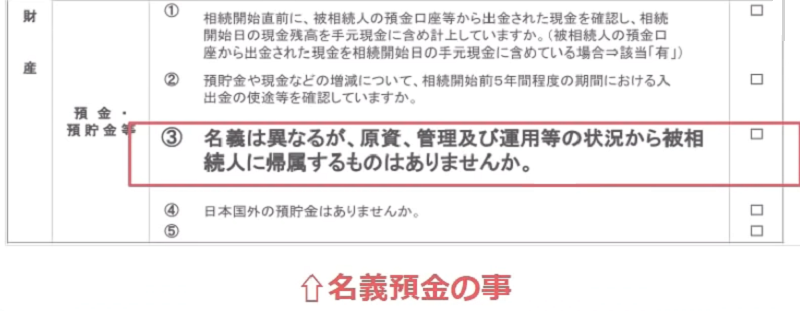

具体的にどのようなポイントを厳しくチェックするのかというと、このチェックシートを見てみてください。

チェックを行うポイントをスライドで簡易的に表現していますが、特筆すべきはこの現金・預貯金等の部分の3番、名義は異なるが原資、管理及び運用等の状況から被相続人に帰属するものはありませんかという部分です。

これは、このチャンネルでも何度も出てきている論点である、名義預金のことを指しているんですね。

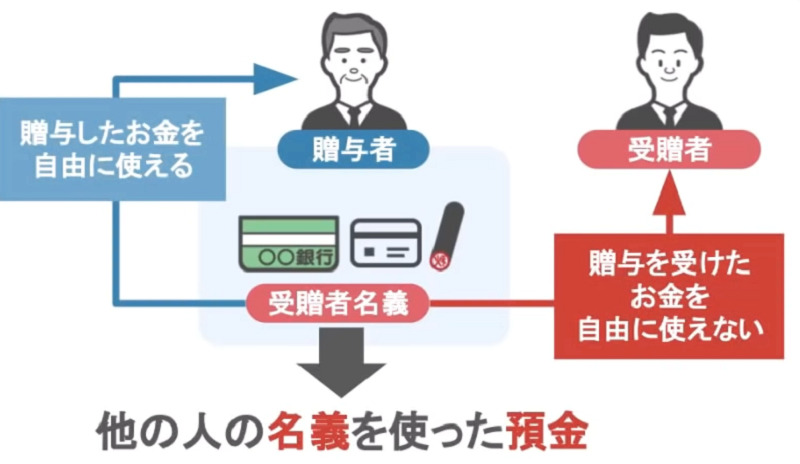

名義預金というのは、預金口座の名義人と実際に預金をしている人、これが異なる預金で贈与をした人が贈与を受けた人の預金通帳やカード・印鑑を管理していて、贈与を受けた人が自由にお金を使えないのに贈与をした人はあげたはずのお金を自由に使える状態の預金のことを、他の人の名義を使った預金、つまり名義預金と言います。

つまり、このチェックシートは亡くなった方の財産には名義預金はありませんか、ということを確認しているんですね。

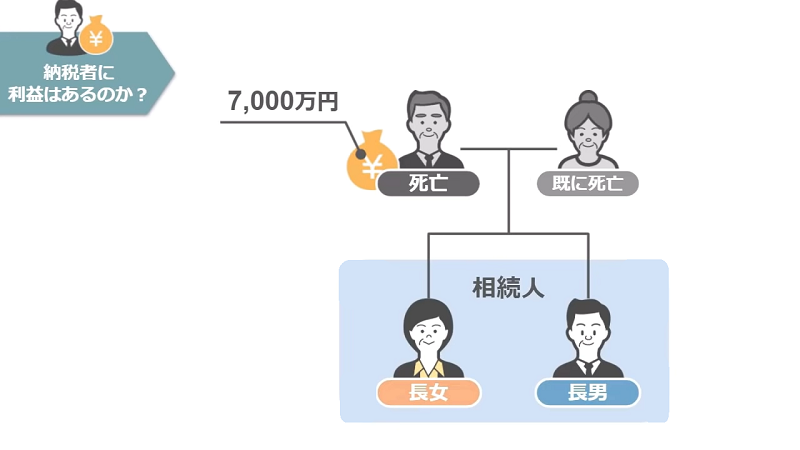

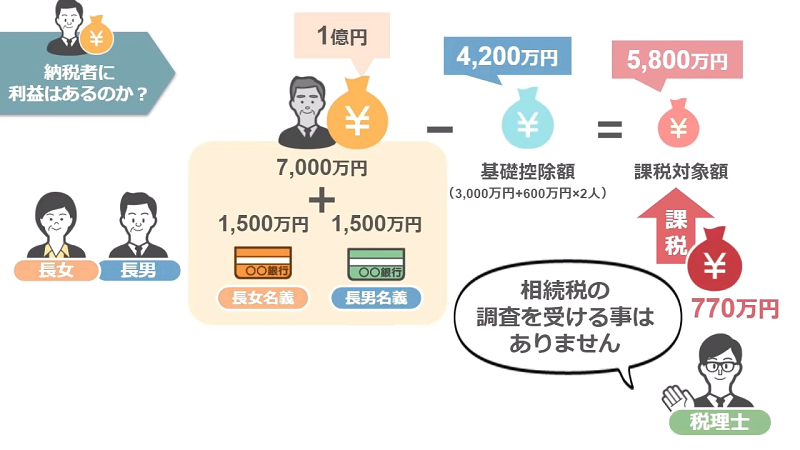

ここまでの前提を踏まえた上で、こちらの家族がとある税理士事務所に書面添付を用いた相続税の申告依頼をしに来たとします。

今回亡くなったのは相談者の父親で、亡くなった時に持っていた財産額は7000万円。

奥さんはすでに亡くなっており、相続人は長女と長男の2人です。

相続税には亡くなった方の相続人の数に応じた基礎控除というものがあり、この家族の場合は3000万円+600万円×法定相続人2人ですので、合計4200万円を亡くなった方の財産から控除することができます。

ですので、7000万円から4200万円を控除した2800万円部分に対して相続税が課税され、2人合わせて320万円の相続税を支払うことになる。

このように担当税理士は2人に伝えました。

ですが、面談を進める中で、実は父親が生前に長女と長男名義の預金口座を作り、2人は通帳や印鑑を口座開設当初から父親から受け取っていた。

そして、その口座に父親から毎年贈与を受けていたという話が2人から出てきました。

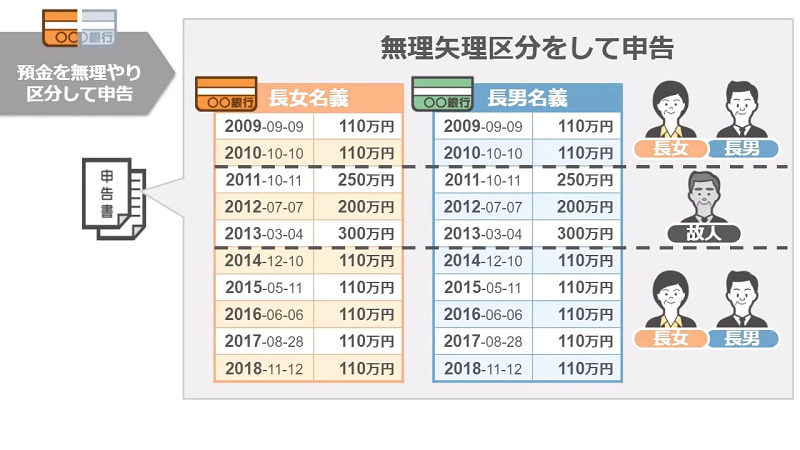

担当税理士が2人から提示された通帳の中身を見てみますと、確かに2009年から2018年の10年間にかけて2人の口座には毎年父親の口座からお金が入金されており、その合計金額は1500万円です。

贈与を受けていた10年間のうち、2009年や2010年、2014年以降に関しては贈与を受けていた金額は贈与税の基礎控除である110万円以下ですので、ここには何の問題もないのですが、2011年から2013年にかけて受けた贈与金額は110万円を超えています。

担当税理士は、この期間の贈与に関してきちんと贈与税の申告をしていましたかと尋ねると、相続人のお2人は贈与税の申告をしなくてはいけないということ自体を知らなかったので、申告も納税もしていませんとのことでした。

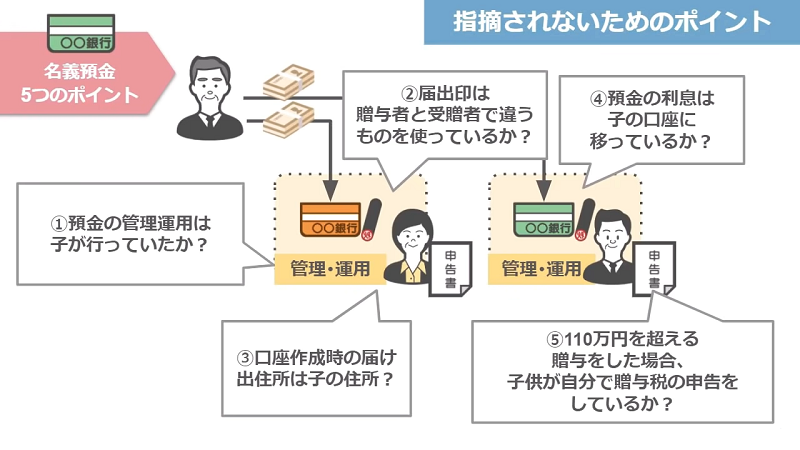

以前、こちらの動画(「名義預金の調査手法を公開します」)でも解説しましたが、税務署から名義預金として疑われないためには、この5つのポイントが守られているかが重要となるのですが、このお2人の場合、②や③の届出印や届け出住所の変更は完了しており、通帳や印鑑も自分で管理していました。

ですが、⑤の110万円を超える贈与をした場合、子供や孫が自分で贈与税の申告をしているかという部分だけが守られていなかったんですね。

そのため、このまま1500万円全額を長女と長男のものとして、亡くなった父親の財産に加えずに申告をすれば、将来的に調査官から2011年から2013年に受けた贈与に対して贈与税の申告がなされていませんね、申告をしていないということはお金をもらったという認識がない訳ですよね、でしたら、お2人とも1500万円全額は父親の名義預金として財産に計上してくださいと、このように言われてしまう可能性が非常に高いんです。

ここで、相続人の反論として時効が過ぎているとか、申告すること自体を知らなかったとか、こういったことを言う人がいるのですが、この反論には意味がありません。

なぜかというところはこちらの動画(「現金・預金の贈与は時効がほとんど成立しません!」)で解説しておりますので、ご覧になってみてください。

そのため、過去に父親から受けた贈与について申告や納税を怠っていたことを知った担当税理士は、相続人の2人に対して書面添付制度を活用して相続税の申告を行うためには、贈与税の110万円以下でもらっていた2009年や2010年、2014年以降の贈与分も含めて、この口座の中身は全て亡くなったお父さんの財産に計上する必要があります。

ですので、お2人が受け取っていた1500万円全額も含めて、1億円の財産額で相続税の申告をしましょう、こうすればお2人の納税額は合計で770万円になりますが、相続税の調査を受けることはありませんと、こういった流れになるんですね。

まさにこの流れこそが、この書面添付制度を作った国税庁の狙いなんです。

国税庁が書面添付を進めているのは、名義預金などの亡くなった方の預金か、相続人の預金かこの判断が難しいグレーな財産もまるっと全部申告させて、調査官が手間暇をかけなくても税金を取れるように、本来なら相続人に寄り添うべきである税理士を税務調査官にしてしまうという、こういった思惑があるんです。

でも、皆さんよく考えてみてください。

あなたのお父さんやお母さんがあなたのためにと贈与してくれたお金、それって自分のお金だと思いませんか。

2011年から2013年の無申告分は、自分にも過失があることから相続財産に計上されることはまだ納得できるとしても、それ以外の年度の110万円以内で受けていた贈与も丸ごと亡くなった父親の財産に計上するなんて、納得できないという方の方が多いでしょう。

ですが、書面添付制度を推奨している税理士は全員がそうとは言いませんが、税務調査が来なくなるという部分を強調して、亡くなった方から受け取ったお金が少しでもグレーな場合、それを全額相続財産に計上して申告するんです。

そうすれば、ホームページ等での謳い文句通り、税務調査の対象になりようがありませんからね。

また、中には相続人からの強い要望に応えて、亡くなった方の財産か相続人の財産か判断が難しい部分を無理やり区分した上で、書面添付をしている税理士さんの申告書も勤務時代には度々目にしました。

具体的に先程の家族の場合でしたら、長女や長男の預金口座のうち、2011年から2013年だけは亡くなった方の預金である、それ以外の年度の贈与は相続人の預金であると無理やり区分して申告書を作っている場合ですね。

こういった調査事案に当たった時には、もう本当にラッキーという気分でした。

それはなぜかと言うと、提出された申告書がきちんと区分がされていて、調査をする必要がないからではありません。

そうではなくて、時間や手間暇を掛けて調査をしなくても、無理やりに区分したところをつつくだけで相続人から追加の税金が取れるからなんです。

元税務調査官として本音を言いますと、実は名義預金って調査をするのが結構大変なんです。

銀行照会をして亡くなった方と相続人の間のお金の流れを解明して、預金の管理を誰がしていたのか、届出印はどんなものなのかといったように一から証拠集めをして、その結果を相続人と税理士にぶつけるという行為は本当に骨が折れるんです。

そこにですよ、これは亡くなった方の預金、これは相続人の預金と無理やり強引に区分して提出された申告書を見れば、調査官の視点からすると、この預金は名義預金ですと言ってくれているのと同じなんです。

結果的に、税務調査官からすれば苦労して一から名義預金の証拠を集めをしなくても、お2人名義の通帳のうち贈与税の基礎控除を超える贈与を受けたのに、申告も納税もしていなかった2011年から2013年の部分だけを亡くなった方の財産として計上をしていますが、この2011年から2013年の部分の贈与に対し贈与税を納めていなかったということは、父親からお金をもらったという認識がないから贈与税を納めていなかった訳ですよね。

ご自分が管理されている通帳なのに、基礎控除を超える入金があった年だけお金をもらった認識がないというのはおかしな話じゃないですか。

つまり、そもそもこの年以外の入金に関しても、父親からお金をもらったという認識がなかったわけですよね。

でしたら、お2人とも1500万円全額は父親の名義預金として財産に計上してくださいと、出された申告書の齟齬をつつくだけで追加の税金を取れるので、名義預金の調査をする手間が省けてものすごく楽なんです。

先ほども触れたように、この書面添付制度自体を作って納税者に広めようとしているのが、何を隠そう税金を徴収する側の国税庁なんです。

書面添付制度を使わせて名義預金かどうかの判断が難しい財産をまるっと申告してもらえば、調査官が手間をかけなくても簡単に税金を徴収することができる。

同様に、書面添付制度を使わせて亡くなった方の財産か、相続人の財産か、判断が怪しい部分を無理に区分させて申告させれば、税務署側の労力をかけずに問題箇所を指摘できますから、結果、簡単に税金を徴収することができる。

つまり、書面添付制度というのは納税者の利益になるような制度ではなく、ただ税務署側にとって有利な制度でしかないんですね。

実際に、私を含めた元国税の人たちは、過去税務署側にいた時は税理士の皆さんに書面添付の利用を推奨していましたが、相続人の財産を守る税理士になった今は、誰も書面添付制度を使っていませんし、相続人に勧めることもしていません。

税理士が本当の意味で相続人の利益を守ろうとするのであれば、グレーな部分を全部まるごと申告するのではなく、税務署が名義預金の事実を証明できないものに対してはあえて申告を見送って、調査の段階でどこまでの預金を亡くなった方の財産に追加するのか、相続人が納める税金が少しでも減るように相続人の盾となり矛となって調査官と対峙する、これが本当の税理士の役目だと私は思っています。

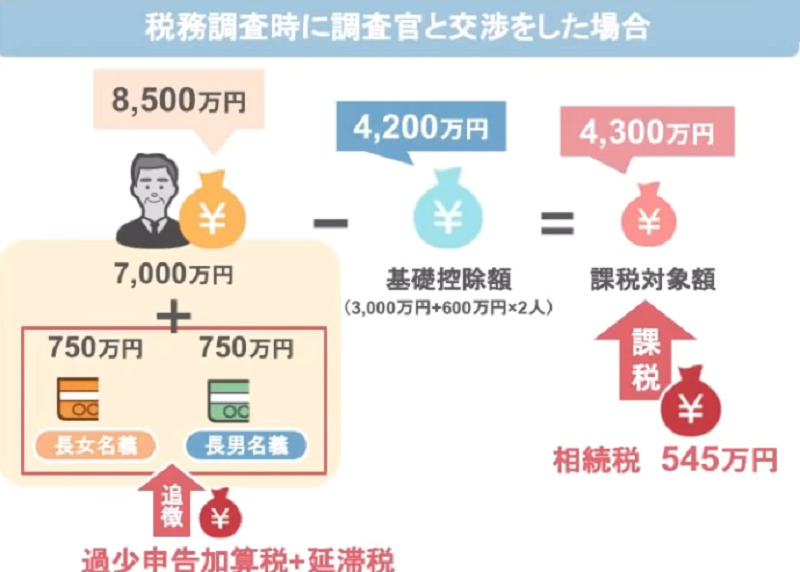

先程のモデルケースを例にしますと、この姿勢で調査に臨んだ結果、調査官が2009年や2010年、2014年以降に関しては相続人の財産と認めて、2011年から2013年の部分、2人合わせて1500万円の部分だけを亡くなった方の財産に計上してくださいとなりましたら、この相続人が支払うことになる相続税の合計額は545万円です。

ここに、過少申告加算税や延滞税などはかかりますが、それでも人が贈与を受けたお金を全額計上していた場合の相続税額は770万円ですから、相続人の2人はあわせて200万円ほどの税金を支払わずにすむことになるんですね。

今回の動画のまとめ

ここまでの話を聞いて、確かに親が自分のために残してくれた財産なんだから、税務署の思惑通りグレーな部分も全額相続財産に計上するんじゃなくて、この財産は自分のものだと主張できる部分は税理士と一緒に主張していきたいと、このように思われた方もいらっしゃると思います。

こういった方は、書面添付制度を活用する必要はありません。

理由は、これまでお話ししてきたように、書面添付をするためにはグレーな部分を全額計上する必要がありますし、書面添付をするために過去に受けた贈与のセーフな部分とアウトな部分を無理やり区分して申告すると、それはあえてこちらから相手に塩を送っていることになり、税務調査官からの格好の的になりますからね。

ただ、そうは言われても税務調査官が家にやってくるということ自体が恐怖でしかない、自分が受け取れる財産はどれだけ少なくなってもいいからグレーな財産も含めて全て申告をして、とにかく税務調査を回避したい、このように思われた方もいらっしゃるでしょう。

実際に、私のお客さんでも受け取る財産は少なくていいから、とにかく税務調査だけは受けたくないという方も当然いらっしゃいます。

そして、私も当然そのような方に対して無理に勝負しましょうなんて無理強いすることはしません。

そのような場合はお客さんの要望通り、グレーな財産も含めて全て亡くなった方の相続財産として申告をします。

ですが、たとえこういう方であったとしても、やはり書面添付制度を活用する必要は全くないんですね。

理由は、ここまで何度もお話してきたように、そもそも通常の財産に加えてグレーな財産も全て丸ごと申告するのですから、その申告内容というのは隠し事のない100%清廉潔白な申告ですよね。

だったら、その申告書に書面添付を付けようが付けまいが、どっちにしろその家庭は税務調査の対象にはなりません。

調査対象になるならないの判断に書面添付の有無は一切関係ありませんから、どんなケースであったとしても、相続税の申告においては書面添付制度というのは全く必要のない制度なんです。

なので、この動画を見ておられる皆さんにおかれましては、書面添付制度というのは巷で言われているような魔法の制度でも何でもなく、ただ税金を徴収する側の税務署が一方的に得をするための制度だということを覚えておいてください。

以上で、今回の動画は終わりです。

今回の動画のほかにも、「調査官はあなたの通帳のここを見る」という動画なども投稿しておりますので、これらの内容にも興味があるという方は、是非画面上のサムネイルから動画をご覧になってみてください。

それでは、次回の動画でお会いしましょう。

最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]