皆さんこんにちは、相続専門税理士の秋山です。

今日は、相続税が掛からなくても、相続税申告書を提出しておいた方が良い三つの理由という話をします。

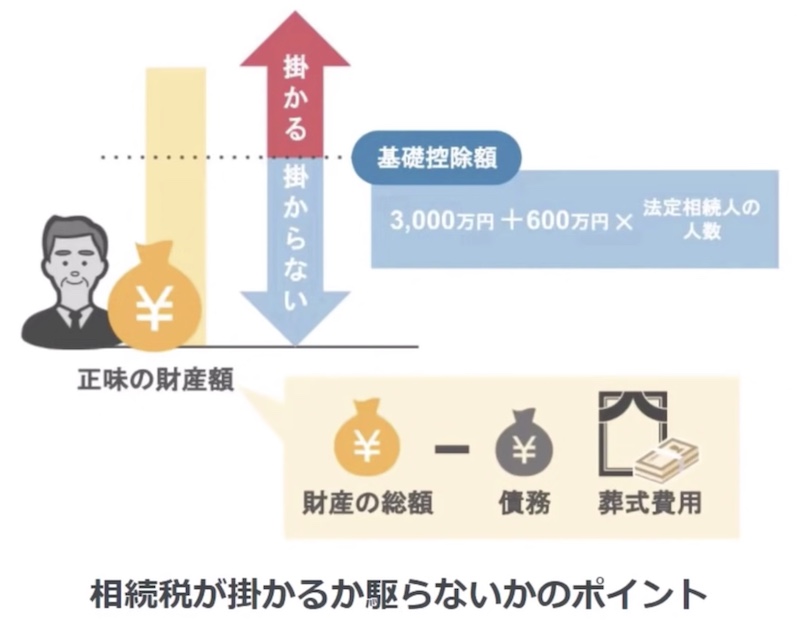

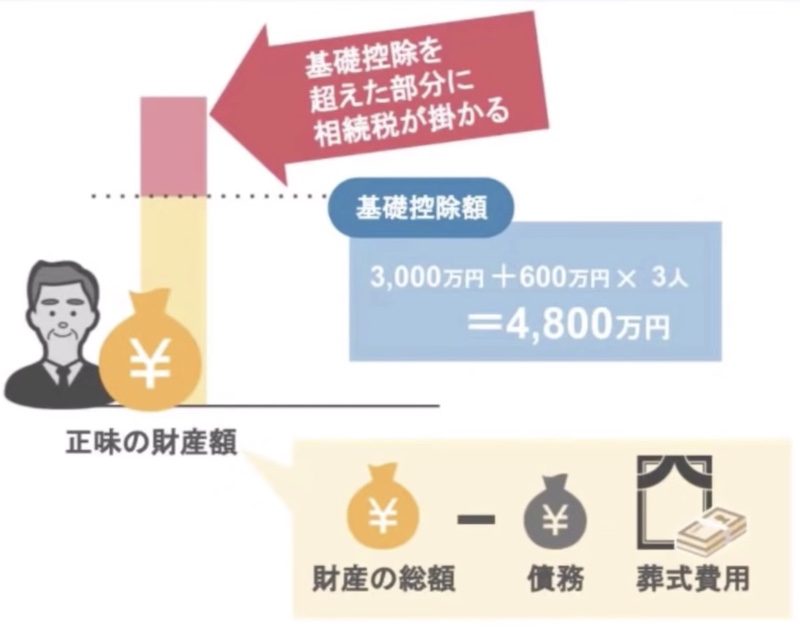

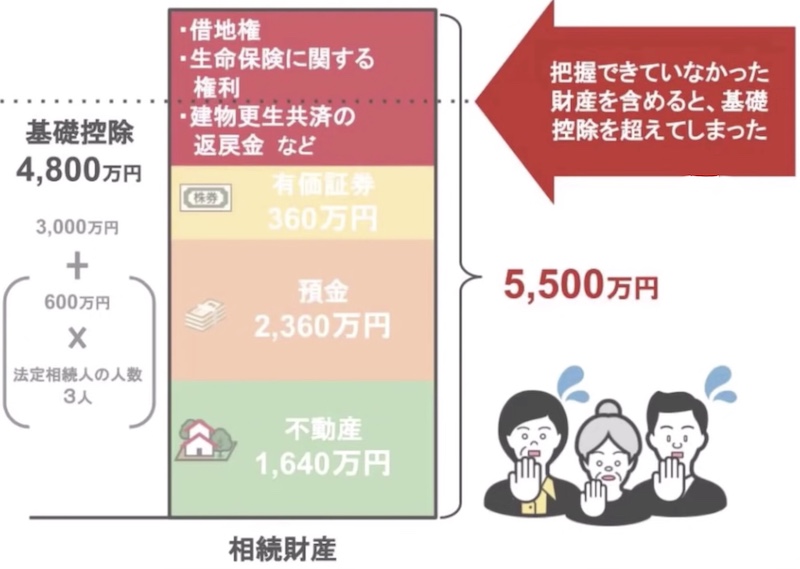

相続税が掛かるか、掛からないかのポイントというのは、亡くなられた方の財産の総額から債務や葬式費用を差し引いた金額が、相続税の基礎控除である3000万円+600万円×法定相続人の人数を越すか、越さないかで考えます。

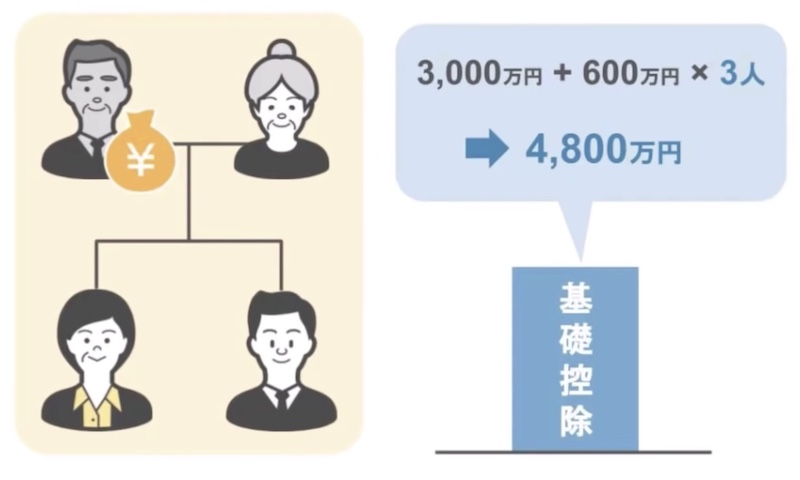

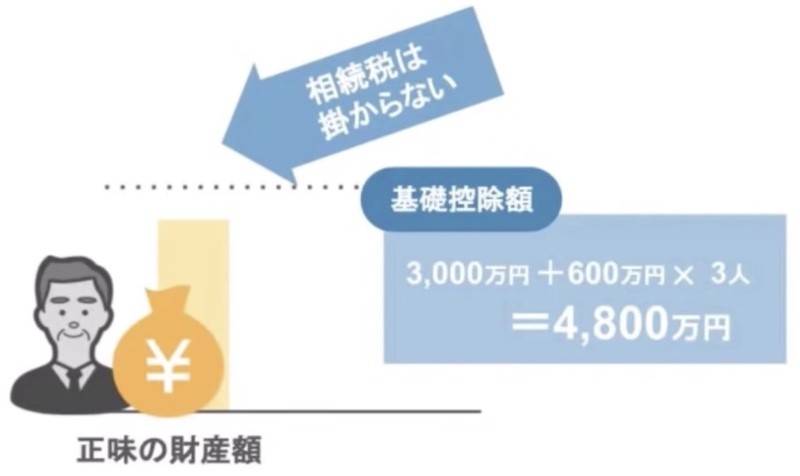

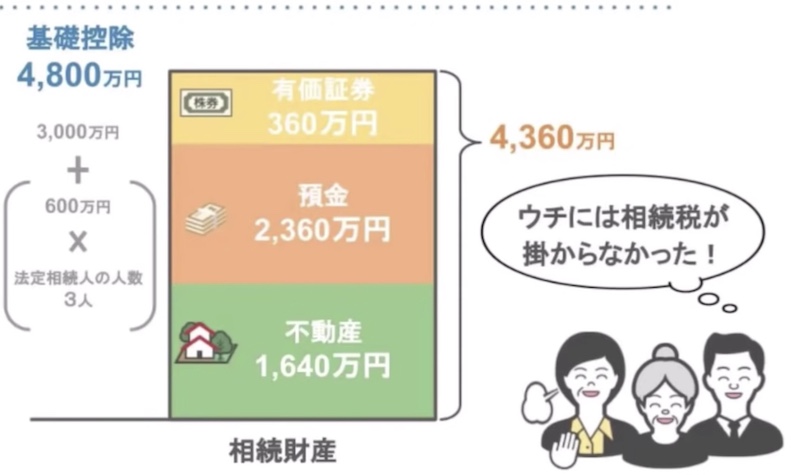

仮に、相続人が妻と子供二人の場合でしたら、この基礎控除額は3,000万円+600万円×3人で4800万円ですよね。

ですので、この家庭の場合、亡くなった方の財産の総額から、債務と葬式費用を引いた残りの金額が、基礎控除額の4800万円を超えた場合には、超えた部分に対し相続税が掛かり、相続人の方達は、相続税の申告と納税が必要ということになり

逆に4800万円の基礎控除額を超えなければ、当然相続税が掛からないので、相続人の方達は相続税を納める必要はありませんし、相続税の申告書を税務署に提出する義務もありません。

これだけ聞くと

「よかったよかった。うちは相続税も掛からないし、面倒な申告手続きもせずに済んだ」

と、そこで終わりたくなるのですが、ちょっと待ってください。

確かに、相続税が掛からなかった場合には、申告書を提出する必要も、税金を納める必要も全くないのですが、ここであえてきちんと正式な申告書を作成し、税務署に提出をしておくことで、将来の家族間での相続争いを回避したり、将来別件で税務調査を受けることになった際には、自分を守るための証拠にもなるんです。

そこで今回の動画では、相続税が掛からなくても相続税の申告書を作成・提出することによる三つのメリットについて、具体的には

・亡くなった方の追加財産が判明した場合の追徴課税に対するリスクヘッジとなる

・相続人間で正確な財産と財産の行方を確認できる材料となる

・将来別の相続が発生して自分が持っている財産額が、税務署から怪しまれた際に自分の財産が増えたことの証拠になる

という部分について解説していきたいと思います。

亡くなった方の追加財産が判明した場合のリスクヘッジとなる

では、まず相続税が掛からなくても、申告書の作成・提出を行うことによるメリットの一つ目。

亡くなった方の財産の把握漏れによる、税務署からの追徴課税リスクの回避、という部分についてお話しします。

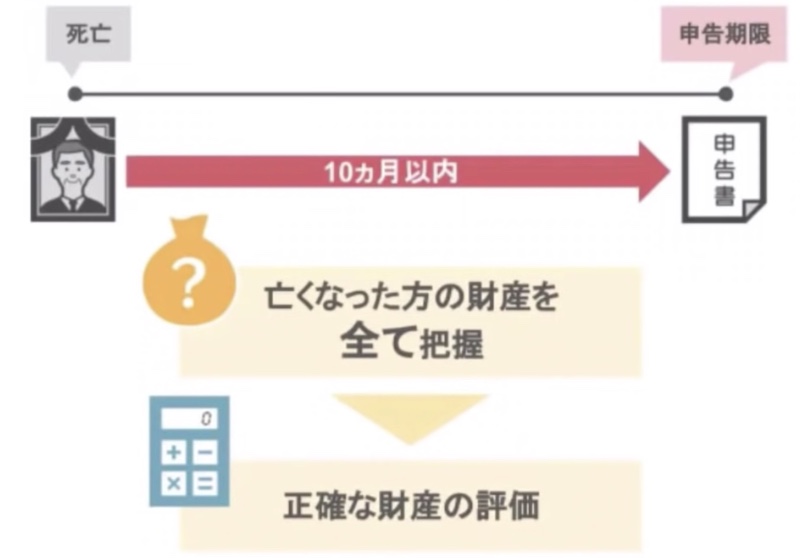

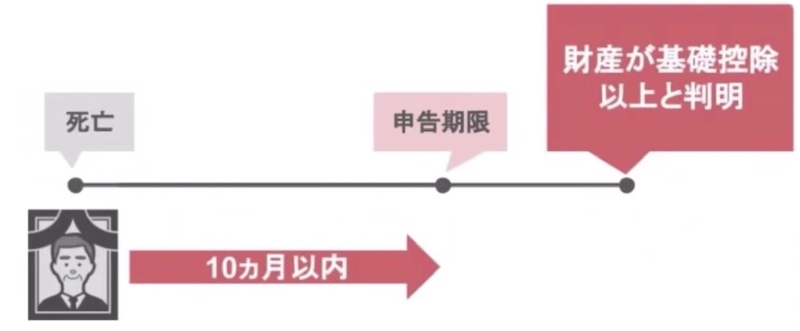

相続というのは、自分の一年間の所得について申告を行う、所得税の確定申告とは違い、自分以外の家族の財産を、被相続人が亡くなった日から10ヶ月以内に全て把握し、その上で正確な財産の評価を行わなければいけないのですが、実際にこれを完璧に行う事って結構難しいんです。

国税庁が発表している平成30年度の相続税の調査では、申告書を提出している、していないに関わらず、調査官が怪しいと思った家庭について、相続税の実地調査を行った件数が12463件あり、このうち申告漏れ等があった件数は、10684件。

その割合を計算すると、実に実地調査を行った家庭のうちの、85.7%の家庭で何らかの申告漏れが指摘されたことになります。

なぜ相続の申告に関しては、こんなにも申告漏れが生じるのかと言いますと

・亡くなったお父さんの口座を全て把握できていなかった

・細かな土地や有価証券を全て把握できなかった

というような、相続人側の単純な財産の把握漏れもありますし、相続財産というのは、画像のように、こんなものまで財産に含めるのか、というようなものも少なくありません。

ですので、相続人の方が財産全てを把握することはもちろん難しいですし、相続に不慣れな税理士ですと、画像のような財産も相続財産に含めるということを知らず、相続人の方達に聞き取りを行わないということもあります。

結果相続人の方達は、亡くなった方の財産を全て把握しきれないまま、財産、債務の計算をし、間違った財産の総額を見て

「よかった、うちには相続税が掛からなかった」

となるんですが、実際は、借地権や、生命保険に関する権利、建物更生共済の返戻金、こういったものを亡くなった方の財産に加えると、基礎控除を超えてしまっていた、なんてことが起こってしまうんですね。

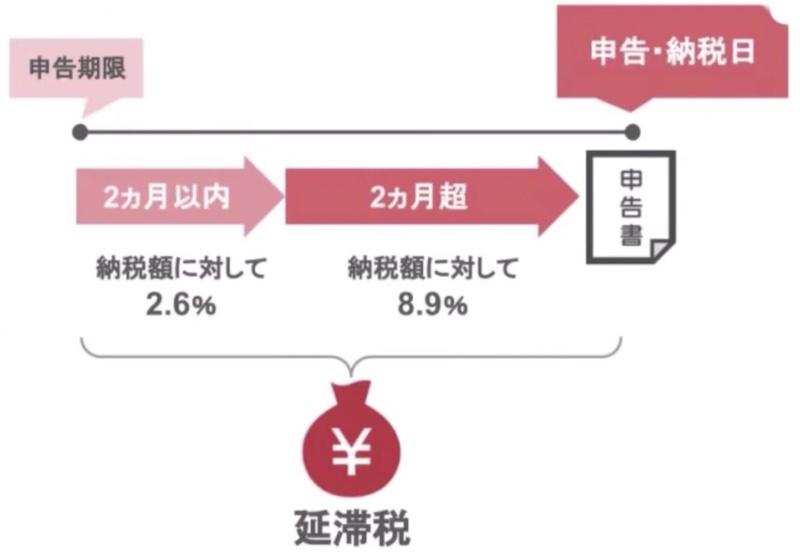

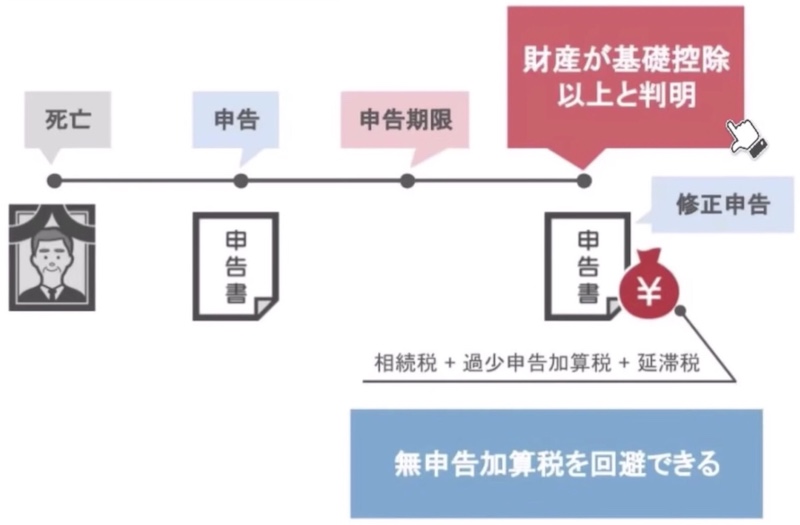

この場合、相続人の方達は、当然基礎控除額を超えた部分に掛かる相続税を納めなくてはいけませんし、もし亡くなった方の財産が基礎控除を越すこすと分かったのが、相続税の申告期限後でしたら

ペナルティとして、収める相続税の金額に応じた、無申告加算税、本来の相続税の納付期限日の翌日から、税金を納めた日までの日数に応じた、延滞税も掛かってくるんですね。

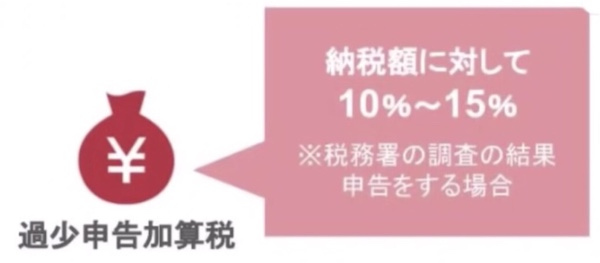

しかし、事前に相続税の申告書を作成し、税務署に申告を済ませておけば、もし後々追加の財産が見つかり、相続税の基礎控除額を超えたとしても、無申告加算税ではなく、過少申告加算税という、無申告加算税よりも率が低いペナルティとなります。

さらにこの動画「【国税OBが語る】相続税が掛からないと思っている人ほど危ない!税務署は無申告の人を狙っています!」でも話しているんですが、税務調査官は自身の手柄をあげるために、不正や申告漏れで見つけた財産の増差額を、少しでも多く計上したいと思っています。

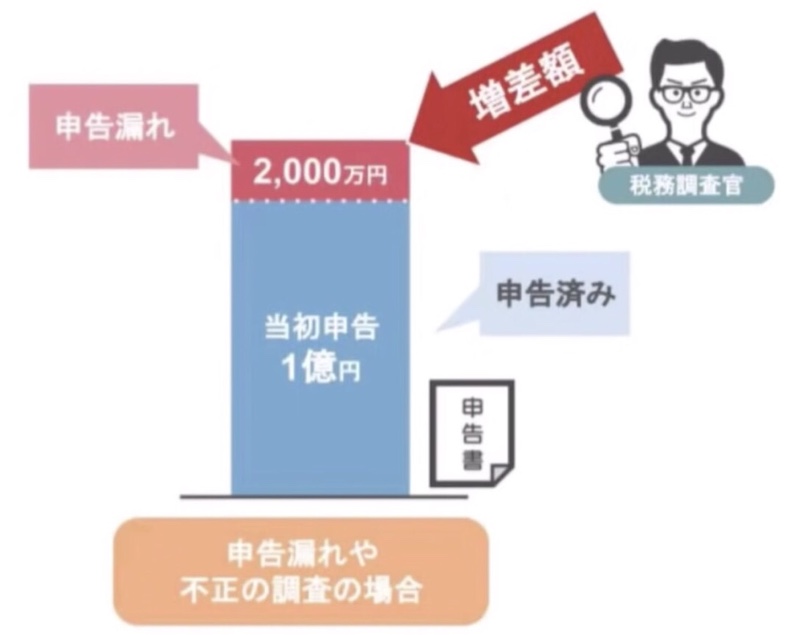

この増差額というのは、例えばこの図のように、調査官が相続税の申告漏れの可能性がある案件の調査に入ったとした場合、当初亡くなった方の財産額は1億円という申告書が提出されていて、調査の結果、申告漏れの 財産を2000万円見つけたとします。

となると、この案件の増加額は2000万円となりますよね。

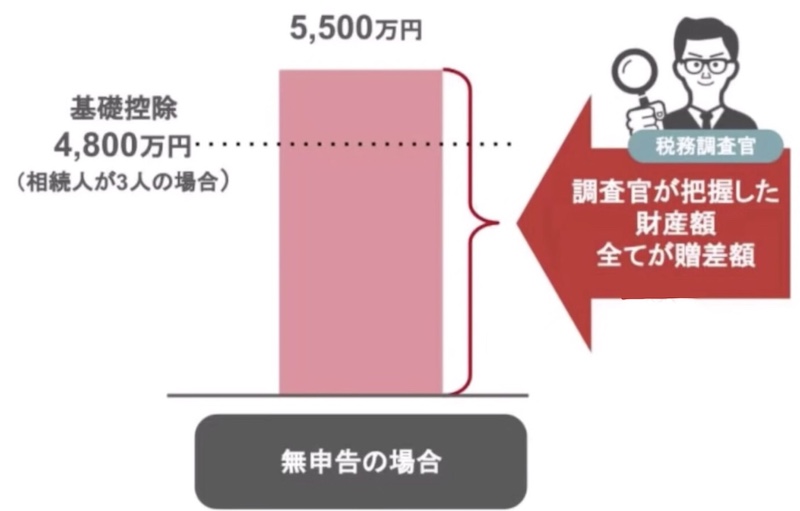

しかし、例えばこれが相続税が掛かるほどの財産がありながら、最初から申告がなければ調査官が把握した財産額が、そのまま増差額になるんです。

無申告の方の財産を把握するだけでしたら、そこまで手間も時間も掛かりません。

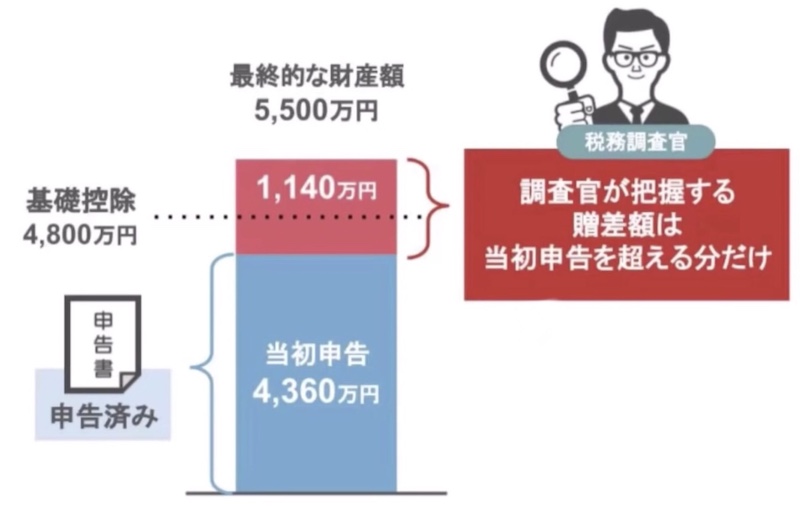

これを今回の動画の内容にあてはめますと、相続税が掛からないと思っていたけれど、申告期限後に追加の財産が見つかり、結果相続税が掛かってしまう場合、事前に申告期限までに相続税の申告書を作成し、提出しておけば、調査官がこの案件の申告漏れを把握したとしても、調査の結果計上できる増差額は、当初申告を越える部分だけになります。

この図で言いますと、1140万円が増差額となるんですね。

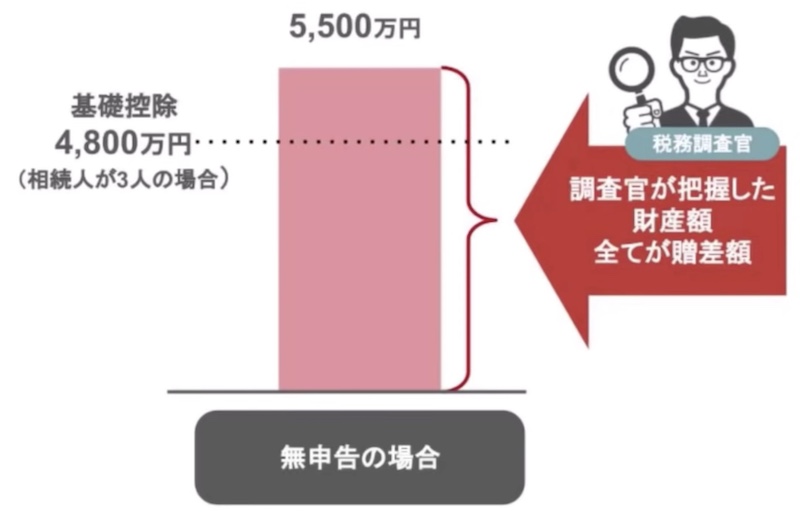

しかし、これが事前に相続税の申告書を提出しておらず、無申告だったらどうでしょう。

調査官は無申告を把握すれば、把握した財産額が相続税の基礎控除額も含めて、そのまま全て増差額になるんです。

無申告の方の財産を把握するだけでしたら、そこまで手間も時間も掛かりませんし、調査官からすれば、相続人の方には相続税を申告しないで貰った方が、簡単に自分の実績を上げることができますから、ぶっちゃけた話をしますと、無申告の案件というのは調査官にとって非常においしいんです。

だからこそ、調査官は無申告の案件を積極的に狙っているんですね。

そう考えるとやはり、亡くなった方の財産が基礎控除額ギリギリという方は、相続発生から10ヶ月以内に、相続税の申告書を税務署に提出しておいた方がいいですね。

もし申告期限後に追加の財産が出てきて、相続税が掛かってしまったという場合に、無申告加算税という重いペナルティも負わなくて済みますし、無申告案件を積極的に狙っている調査官の目に引っかかるということもなくなりますからね。

相続人間で正確な財産と財産の行方を確認できる材料となる

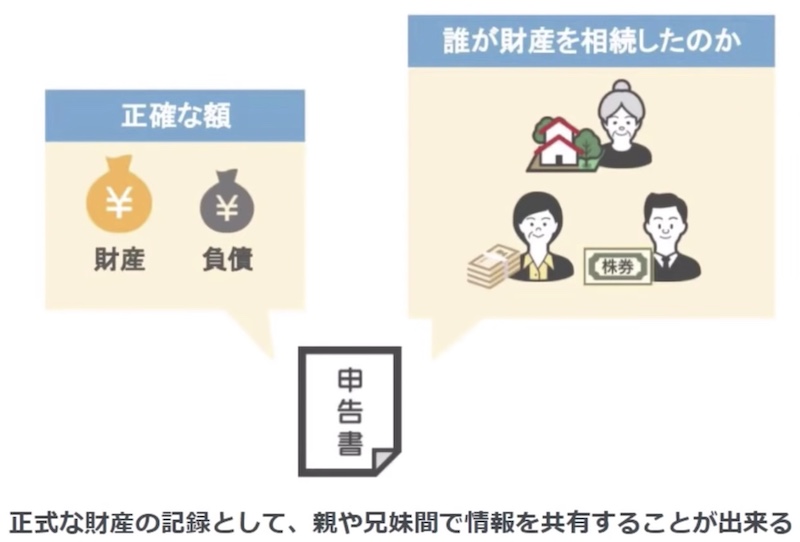

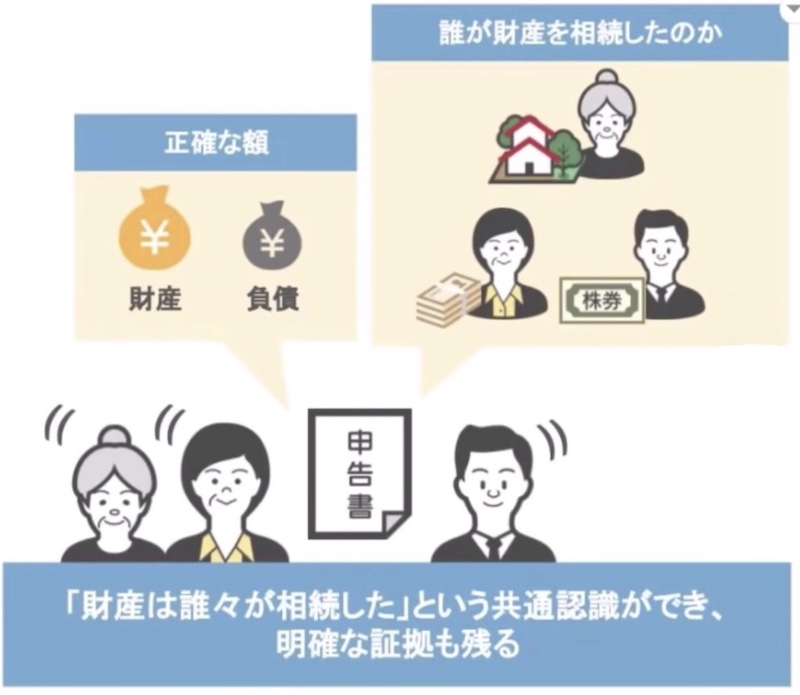

では、次に、相続税が掛からなくても申告書の作成・提出を行うことによるメリットの二つ目は、相続人の間で正確な財産と財産の行方を確認できるということです。

亡くなった方の財産を試算した結果、相続税が掛からなかったとしても、亡くなった方の財産や、負債の正確な額や、誰が亡くなった方の財産を相続したのか。

こういった情報がまとめられた申告書を作成しておくことで、それがそのまま正式な財産の記録として親や兄弟間で情報を共有しておくことができます。

これにより、もしも将来家族の内で、誰が財産を貰った、貰っていない。

あの財産の金額はもっと多かった、少なかった、というような言い争いが起こったとしても、以前作成した申告書を見返せばすぐに、正確な財産内容と金額が把握できるわけですから、将来の相続争いの回避手段にもなります。

将来税務署から怪しまれた際に自身の財産が増えたことの証拠になる

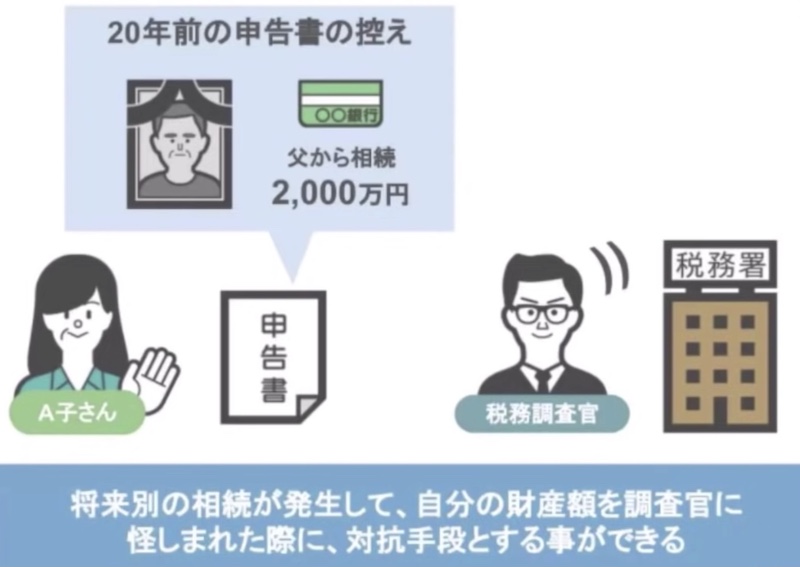

最後に、相続税が掛からなくても申告書の作成・提出を行うことによるメリットの三つ目は、将来別の相続が発生して、自分が持っている財産額が税務署から怪しまれた際に、自身の財産が増えたことの証拠になる、ということです。

仮に、今回の相続の結果、自身の財産額が増加したとしても、それを正式な申告書として作成・提出していなければ、それが本当に、亡くなった家族からの相続によって増加したお金なのかが、対外的に証明することは難しくなります。

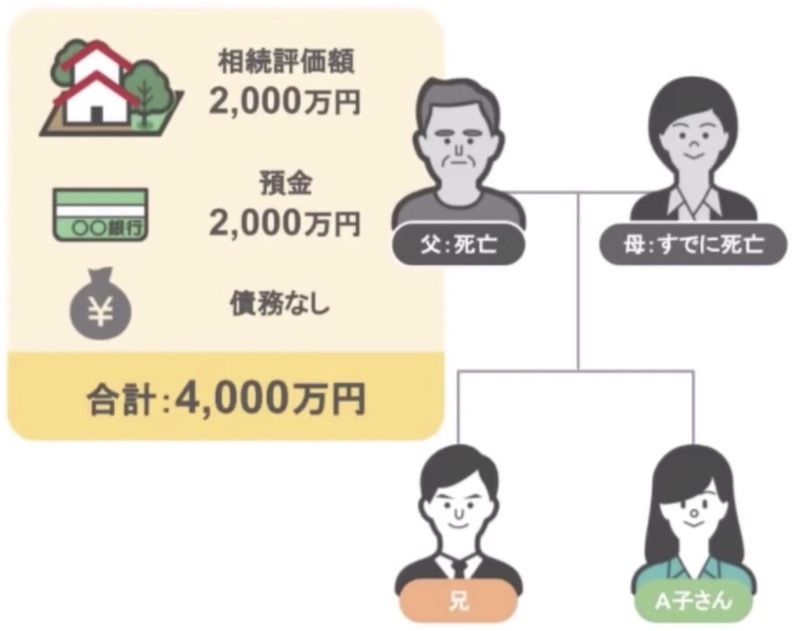

どういうことか具体的に、画像のような家族をモデルケースとして説明しますと

A子さんは早くに母親を亡くしており、家族にはお父さんとお兄さんがいました。

そのお父さんは、数ヶ月前に亡くなり相続が発生したのですが、お父さんの財産は、生前に住んでいる不動産と銀行の預金だけで、債務はなく、不動産の相続税評価額は2,000万円、銀行に入っている預金は2000万円で合計4000万円でした。

この財産のうち、お父さんと一緒に暮らしていたお兄さんは、自宅不動産の2000万円を相続し、A子さんは相続財産として2000万円の預金を相続しました。

お父さんの相続人は、A子さんとお兄さんの二人ですから、相続税の基礎控除は4200万円で相続税は掛からず、A子さん兄弟は相続税の申告をしませんでした。

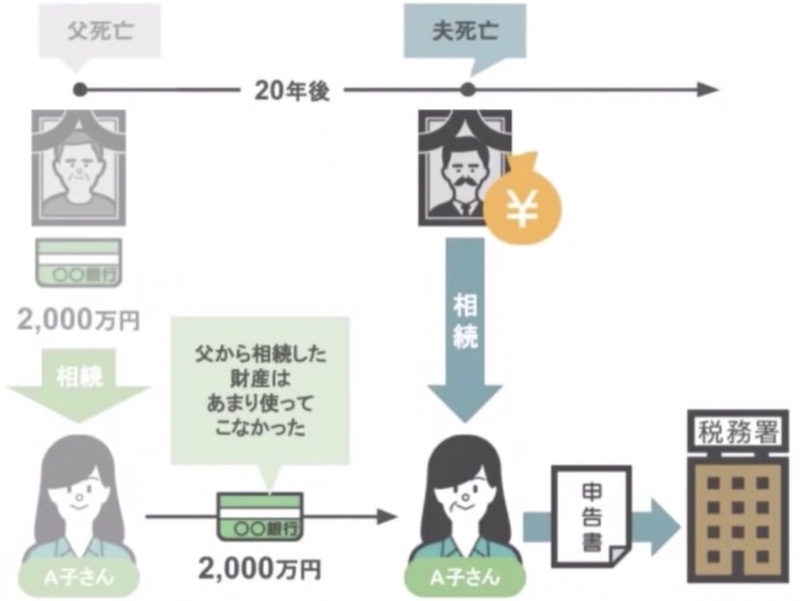

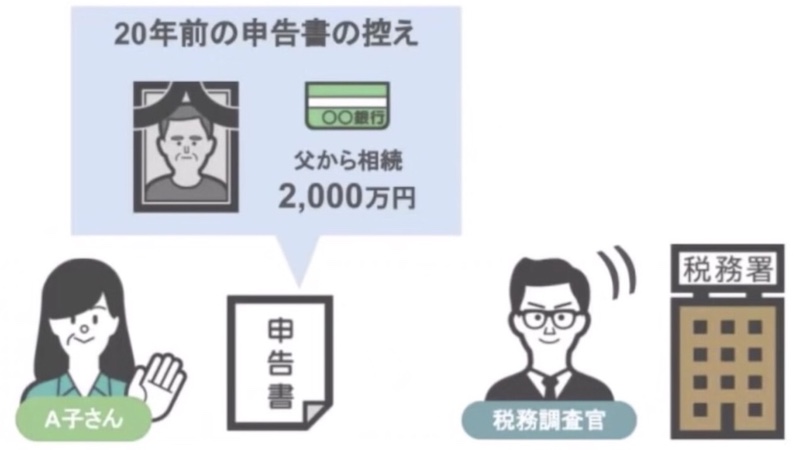

それから20年後、A子さんはお父さんから相続した財産にあまり手をつけないまま、A子さんの旦那さんが亡くなり、相続税の申告をしました。

その2年後、旦那さんの相続に関する税務調査が行われた際、税務調査官はA子さんの資産を確認してこう思いました。

「あれA子さんは、確か専業主婦のはずなのに、なんでこんなに預金があるんだろう。旦那さんの生前にA子さんへの贈与があったんのでは?」

そして当然、税務調査の際に、A子さんの高額な預金に関する追求が行われるわけです。

この時に前回のお父さんの相続の際に、預金2000万円を貰ったという相続税の申告書が手元にあれば、それを調査官に見せることで、税務調査官の疑問もその場で晴れ、あらぬ疑いを持たれず余分な調査を受けることもなくなります。

ですが、その際に過去の相続税の申告書がなければ、何十年も前の相続による預金の流れを、正確に提出することなんてできませんから、結果調査官に、このA子さんの預金は実は旦那さんの名義預金じゃないのか、と疑われ、A子さんは調査官の追求の的になり、その後の調査も長引くことになるんですね。

今回の動画のまとめ

相続税の申告書を提出するためには、当然税理士に申告書の作成を依頼することになり、報酬も掛かってしまいます。

相続税の申告書の作成料金は、亡くなった方の財産額に応じて決まる税理士事務所が多いのですが、亡くなった方の財産が基礎控除額を超えないとなると、だいたいの税理士事務所での申告書作成料金の相場は、30万円から50万円ほどになると思います。

本来でしたら払わなくても良いお金ですので、後から財産が出てくるかも分からないし、相続争いが起きるかも分からないのに、30万円から50万円も出して申告書を作って貰うなんてもったいない、と思う方もいらっしゃると思いますが、ですが、それ以上に申告書を提出することによる将来の安心や、自分を守るための証拠づくりというメリットの部分は大きいです。

なので、相続税が掛からない方全員が、申告書を作成し、税務署に申告書を提出する必要はもちろんありませんが、せめて亡くなった方の財産が、基礎控除ぎりぎりを越えなかったというような方達は、後々追加の財産が出てきた際に、事前に申告書を税務署に提出をしておれば、無申告加算税というペナルティは回避できますし、相続人間で財産は誰誰が相続した、という共通認識ができ、明確な証拠も残ります。

更に将来別の相続が発生して、自分の財産額を調査官に怪しまれた際に、対抗手段とすることもできますので、相続税の申告書の作成・提出を無事と税理士さんと一緒に検討してみてはいかがでしょうか。

以上で今回の動画は終わりです。

最後になりますが、私は日々相続専門税理士として少しでも皆さんの相続贈与に関する悩みに寄り添いたいと思い、動画を投稿しております。

ですので、皆さんから頂いた質問コメントに対しても、お答えしていきたいと思いますので、相続贈与でお悩みの方やこれが知りたいという方は、コメント欄にコメントをいただければと思います。

また、当事務所の公式LINEでは、YouTubeでは、言いづらい相続贈与の節税対策についても不定期で発信していますので動画概要欄からチェックをしてみてください。

今回の動画が役に立ったという方は、ぜひチャンネル登録といいねボタンをよろしくお願いします。

それでは、次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]