皆さんこんにちは、相続専門税理士の秋山です。

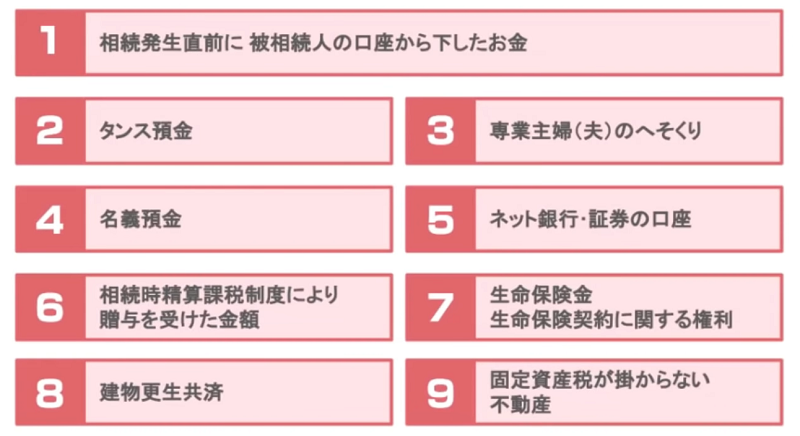

今日は、『必ずチェック、相続税の申告の際によく漏れる財産9選』というお話をします。

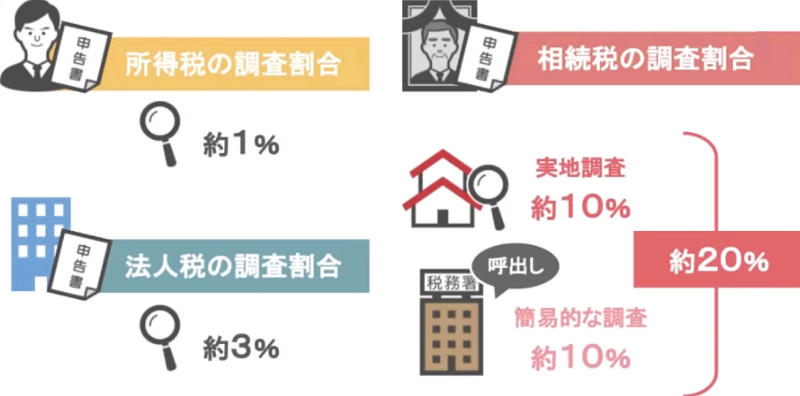

相続税の税務調査というのは、所得税や法人税の調査割合と比べて、なんと申告件数の約10%に対して訪問型の実地調査が行われます。

更にこの実地調査以外にも、税務署に呼び出されて問題箇所の質問を受ける簡易的な調査を含めますと、相続税の調査割合は実に約20%にもなるんです。

つまり、この動画を見ておられる皆さんが相続税の申告をした場合、将来的に5人に1人の方は何らかの形で税務調査を受けることになるということです。

では、なぜ相続税の場合、所得税や法人税の調査と比較してこんなにも高い確率で税務調査が実施されるでしょうか。

その最大の理由が、今回の動画テーマでもある、相続財産の申告漏れです。

所得税の確定申告でしたら自分の所得を自分で申告しますが、相続税の申告というのは家族の財産を残された相続人が申告するわけですから、どうしても財産の計上漏れが起こりやすいんです。

しかも、この計上漏れは、自分で相続税の申告をする人はもちろんのこと、税理士に申告の依頼をした際にも起こり得ます。

それはなぜかと言いますと、以前こちらの動画(「税理士の正しい選び方」)でもお話ししたように、税理士にも医者と同様に専門がありまして、いくら所得・法人の凄腕税理士でも、相続に関してはその税法の特殊性から、計上しなくてはいけない財産を漏らしてしまうというケースも少なくはないです。

ですので、今回の動画では、これら9つの相続税の申告の際に漏れやすい財産について事前にきちんと把握をしていただき、この動画を見ておられる皆さんが、将来の税務調査の対象となる5人に1人に選ばれないように、今からしっかりと準備をしていただければと思います。

目次

①相続発生直前に被相続人の口座から下したお金

それではまず最初に、相続税の申告の際に漏れやすい財産1つ目は、相続発生直前に被相続人の口座から下ろしたお金です。

家族に相続が発生した場合、お通夜や葬式の費用などある程度まとまったお金が必要になりますよね。

ですから皆さんその前に、入院中のお父さんの預金から予めお金を引き出しておいて葬儀の費用に当てようとか、家族が亡くなったら預金口座が凍結されるって聞いたからその前に引き出しておこうとか、このような行動をとられるわけですが、この際に引き出したお金というのは全て亡くなった方の現金として計上しなければならず、この金額が申告から漏れてるケースが多いんです。

ではなぜ生前に亡くなった方の口座から引き出したお金は現金として申告する必要があるのか、順番に見ていきます。

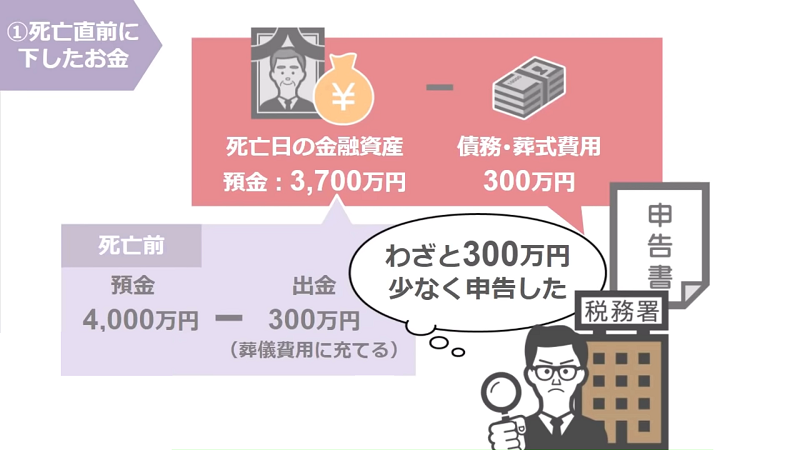

まず前提として、相続税の計算というのは、亡くなった方の資産から債務や葬式費用を引いて、そこから基礎控除を引いた金額に対して課税が行われます。

そのため、相続税の申告に不慣れな方は、こちらの亡くなった方の口座から生前に葬式費用や債務に充てるためのお金を300万円引き出し、実際に葬儀等に当てた後どういった申告をするのかと言いますと、亡くなった方の金融資産は4000万円から生前に引き出して葬儀等にあてた300万円を除いた3700万円であるとして計上し、さらにそこから実際に使った300万円を債務・葬式費用として計上して申告をしてしまうんですね。

つまりこの申告内容では、預金3700万円から葬儀費用300万円を支払ったことになっているんです。

ですが、実際は違いますよね。

事前に相続人がおろした300万円というのは、後に葬式費用にあてるのですが、被相続人の方が亡くなられた時点ではまだ亡くなった方の現金として手元に残っています。

ですから、相続税の申告を行う際には、きちんと預金3700万円、現金300万円と計上し、その上で債務・葬式費用として300万円を計上してください。

そうしなければ、相続人の方はわざと300万円分亡くなった方の財産を少なく申告したことになり、税務調査の際に調査官から指摘を受けることになりますからね。

②亡くなった方のタンス預金

では次に、相続税の申告の際に漏れやすい財産の2つ目は、亡くなった方のタンス預金です。

このタンス預金については、亡くなった方がタンス預金として保管していたお金を相続人の誰も認識しておらず、結果的に申告が漏れてしまったというケースと、はじめから税務署にはばれないだろうとタンス預金自体の申告を行っていないケースがありますが、結論から申しますと、タンス預金というのは税務署にばっちりと補足されます。

まあ、100万円以下といった少額のタンス預金ならバレないケースもありますが、高額なタンス預金でしたら高い確率で税務署に補足され、その際には追加の申告・納税と重いペナルティを課されることになるんです。

ですので皆さんは、タンス預金なんて税務署に黙っていたらバレないだろうと申告をしないという選択肢は取らず、亡くなった方のタンス預金を見つけた際には、きちんと相続財産として計上をするようにしてくださいね。

ちなみに、なぜ家の中で貯めているタンス預金まで税務署は把握することができるのかという部分についてですが、その理由やその他のタンス預金に関するデメリットについては、過去にこちらの動画(「タンス預金をオススメしない5つの理由」)で詳しく解説しておりますので、内容が気になるという方は是非ご覧になってみてください。

③専業主婦(夫)のへそくり

次に相続税の申告の際に漏れやすい財産の3つ目は、専業主婦のへそくりです。

相続が発生した際、税務署は専業主婦をされていた方の高額預金やへそくりを注意深くチェックします。

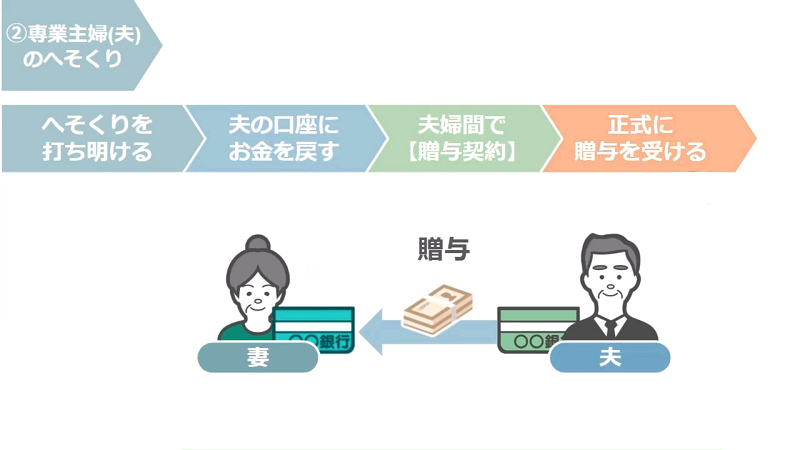

なぜ税務署が専業主婦の高額預金やへそくりを狙うのかと言うと、その理由はずばり、妻が自分のお金だと思って貯めていたへそくりは夫のお金に該当するからなんです。

つまり、妻が毎月夫から渡される生活費をやりくりし、そこから残ったお金をへそくりとして自分の口座に貯めていたとしても、そのへそくりの元になったお金というのは、旦那さんから預かったお金ですよね。

そのため、預かったお金からこっそりとへそくり分を自分の口座に入れていたとしても、現金でタンス預金として隠していたとしても、預かったお金は預かったお金のままなんです。

ですので、旦那さんが亡くなった際に相続財産として高額なへそくりを計上しないままでいると、将来税務調査の際に、奥さんの口座の中のお金は旦那さんからの預かり金ですよね。

贈与税の申告書も出ておらず、贈与として受け取った形跡もありませんので、旦那さんの財産として計上をしてくださいと、こういった指摘を受けることになるんです。

ですので、この動画をご覧になっている専業主婦の方は、将来の税務調査を回避するためにも、まずは今ご自分が貯めているへそくりを思い切って夫に打ち明けていただいて、一度高額なへそくりを夫の口座に戻し、そこから改めて夫婦間で贈与契約を行い、もう一度あなたの口座にお金を移していただければと思います。

その際に、専業主婦のへそくりを一気に夫の口座に戻したら、妻から夫への贈与になるんじゃないと思われるかもしれませんが、この場合、夫のお金を夫の口座に戻しただけですから、税務署はこの行為を贈与とは言いませんので安心してください。

④家族名義の名義預金

次に、相続税の申告の際に漏れやすい財産の4つ目は、家族名義の名義預金です。

名義預金についてはこのチャンネルで何度も出てきているお話ですが、改めてもう一度復習しておきましょう。

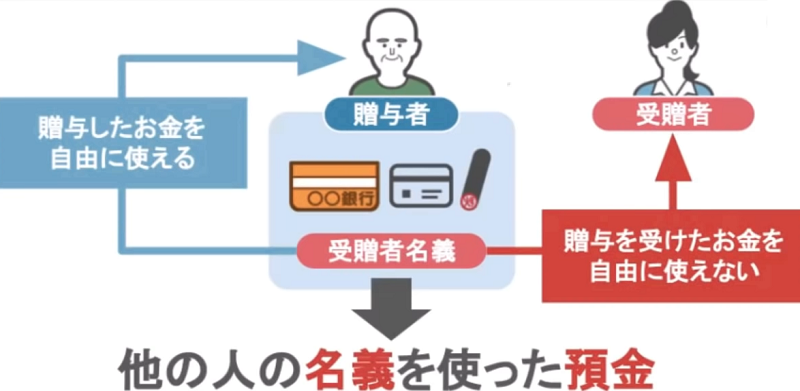

名義預金というのは、預金口座の名義人と実際に預金をしている人、これが異なる預金で、贈与をした人が贈与を受けた人の預金通帳やカード・印鑑を管理していて、贈与を受けた人が自由にお金を使えないのに、贈与をした人はあげたはずのお金を自由に使える状態の預金のことを、他の人の名義を使った預金、つまり名義預金といいます。

相続税の申告においては、この名義預金の申告漏れが頻繁に起こっておりまして、税務署も現在の調査の8割以上は、この名義預金の発見・追求に力を注いでいます。

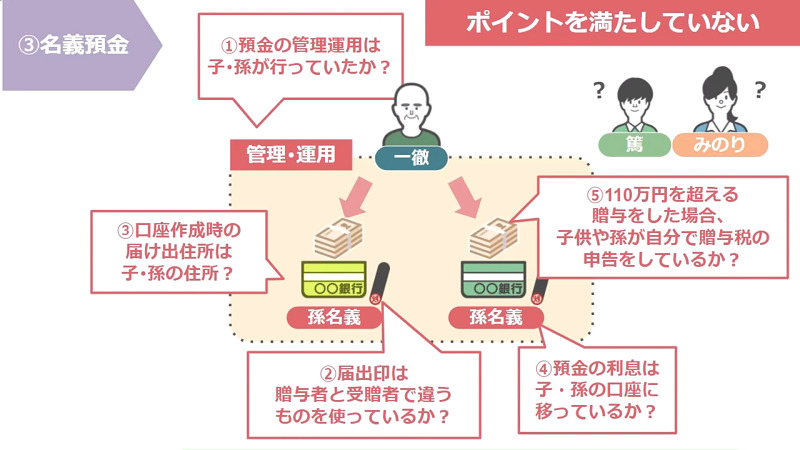

ですので、ここからはもう少し具体的に、名義預金とはどういった状態のものを指すのか、逆に名義預金と追求されないためには今から親にどういったポイントに気を付けてもらうべきかという部分を、こちらの佐藤家をモデルに解説をしていきます。

まずこちらの一徹さんが、自分の財産1億円を相続税の基礎控除である4800万円まで減らそうと、生前から積極的に贈与を行っていたとします。

ですが、その贈与の方法が、税務署から名義預金だと指摘されないための5つのポイントを満たしていなかった。

この場合、一徹さんが生前に行ってきた贈与は全て無駄になってしまい、将来相続が発生した際に家族に対して贈与をしていると思っていたお金というのは、一徹さんの相続財産として足し戻しされることになるんです。

ですので、せっかく将来の相続税節税のために行ってきた贈与が全て無駄になってしまうという悲劇を回避するためにも、今のうちから名義預金を作っていないかというところを、こちらの動画を参考に親御さんに確認を取ってみてください。

「名義預金の”調査手法”公開します!」

「”名義預金”今からでもリセット可能」

⑤ネット銀行・ネット証券の口座

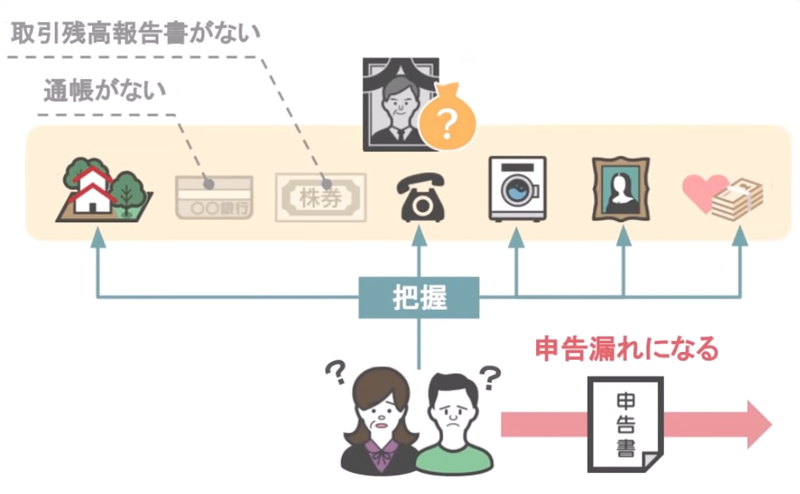

次に、相続税の申告の際に漏れやすい財産の5つ目は、ネット銀行・ネット証券の口座です。

近年のデジタル化の流れにより、60代以上の方でもネット銀行・ネット証券で自分の金融資産を管理されてる方が増えてきました。

ネット銀行で口座を作ることは、記帳や通帳繰り越しの手間がなくなるといったことや、長期間の取引明細を照会できるといったメリットもあるのですが、その一方で、紙の通帳が発行されず、過去の取引明細などは全てオンライン上の通帳でしか確認ができないという大きなデメリットもあるんです。

ネット証券も同様に、大手の証券会社の窓口で口座を開設した場合には、定期的に契約者の自宅に送られてくる取引残高報告書や上場株式配当とお支払い通知書といった書類も、ネット証券の場合は基本的にオンライン上での確認となります。

さて、こうなった場合何が困るかと言いますと、冒頭にもお話ししたように、相続税の申告というのは、亡くなった方の財産を残された相続人たちが一つずつ探し出して申告をしなければいけません。

そんな場面において、通帳や取引残高報告書といった書類も残されていない家族名義の銀行口座・証券口座を見つけるのは、かなりハードルが高いですよね。

実際に、亡くなった方の自宅に現物の通帳や証券会社から届く定期報告書がないことから申告漏れが生じる、というケースが最近少しずつ増えてきておりますし、10年20年先の時代になれば、ネット銀行やネット証券で口座を管理する人はさらに増えるでしょう。

そうなった場合、残された家族がどうやって亡くなった方のネット口座を把握すればよいのか、これについては、今回の動画で解説していると長くなりますので、また別の動画で詳しく解説をしたいと思います。

⑥過去に相続時精算課税制度により贈与を受けた金額

次に、相続税の申告の際に漏れやすい財産の6つ目は、過去に相続時精算課税制度によって贈与を受けた金額です。

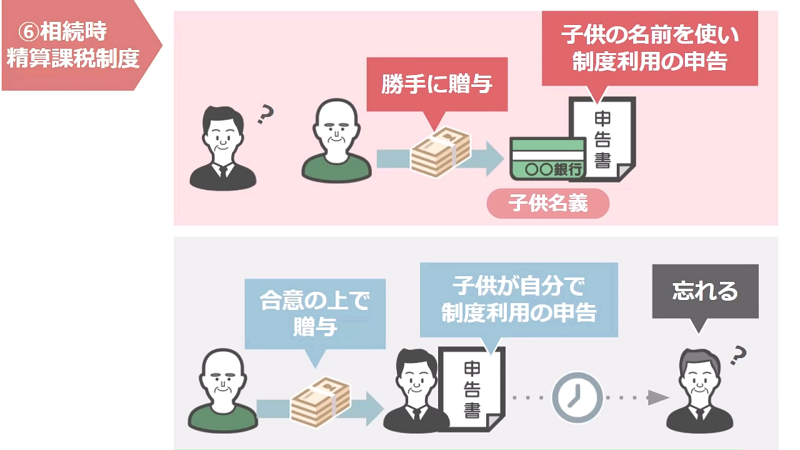

相続時精算課税制度というのは、平成15年から導入された特例制度でして、贈与を行った年の1月1日時点において60歳以上となる祖父母や父母から20歳以上となる子や孫に対して生前贈与が行われた場合、贈与者1人につき最大2500万円まで受け取った金額が非課税となる制度です。

この制度の概要を聞かれて、うちの親ももう高齢だし、将来の相続税の節税のために年間110万円までしか非課税枠を使えない暦年贈与よりも、2500万円までならいくらでも非課税で贈与が受けられる相続時精算課税制度を活用した方が、手っ取り早くたくさんのお金の移動ができてお得じゃないと、こう思われた方もいらっしゃるでしょうが、そうではないんですね。

この相続時精算課税制度というのは、制度の名前通り、贈与を行う際には一旦贈与税を非課税とするのですが、いざ相続が発生した時には、これまで非課税としていた分の金額を、個人の財産として精算して課税しますよという制度なんです。

つまり、この相続時精算課税制度という特例は、将来の相続税の節税には一切ならない特例なんですね。

その上で、この相続時精算課税制度、何が怖いかと言いますと、親が勝手に子供に対して相続時精算課税制度を利用して贈与を行っていた場合や、親子間で了承した上で相続時精算課税制度を使っていても贈与を受けた人がそのことを忘れていた場合、相続発生後の申告において、過去に相続時精算課税制度で受けていた金額を足し戻さずに申告をしてしまうケースがあるんです。

その場合どうなるかというと、当然財産の計上漏れとして税務署から追徴課税を課されることになります。

そういった事態を避けるためにも、相続人の方は一度自分が平成15年近辺で高額な贈与を受けていないかを、亡くなった方の通帳や自分の通帳でチェックしてみてください。

相続時精算課税制度が導入された平成15年近辺は、この制度を使って贈与を行ったご家庭が多いですから、皆さんももしかしたら自分が知らない間に相続時精算課税制度で贈与を受けていたかもしれません。

ですので、その近辺で高額な贈与を受けていたという方は一度税務署に出向き、申告書等閲覧サービスや個人情報開示請求といった手続きを取っていただき、相続時精算課税制度を使った贈与税の申告書が自分の名前で提出されていないかを調べていただければと思います。

また、他の相続人が過去に贈与や相続時精算課税制度を受けていたかについて知りたいという場合は、贈与税の申告内容の開示請求という手続きを取ることによって照会することが可能です。

⑦生命保険金 / 生命保険契約に関する権利

次に、相続税の申告の際に漏れやすい財産の7つ目は、生命保険金と生命保険契約に関する権利です。

最初に被相続人から受け取った生命保険金が申告漏れとなるケースについて見ていきます。

まず、相続税の申告時に保険金の計上が必要な場合というのは、亡くなった方が契約者・被保険者となっている保険契約により、保険金が下りた場合です。

具体的に言いますと、契約者夫、被保険者夫、受け取り人妻、こういった形の契約形態において、契約者として保険料を支払っていた夫が亡くなった場合、妻は受け取った保険金について申告書に記載を行う必要があります。

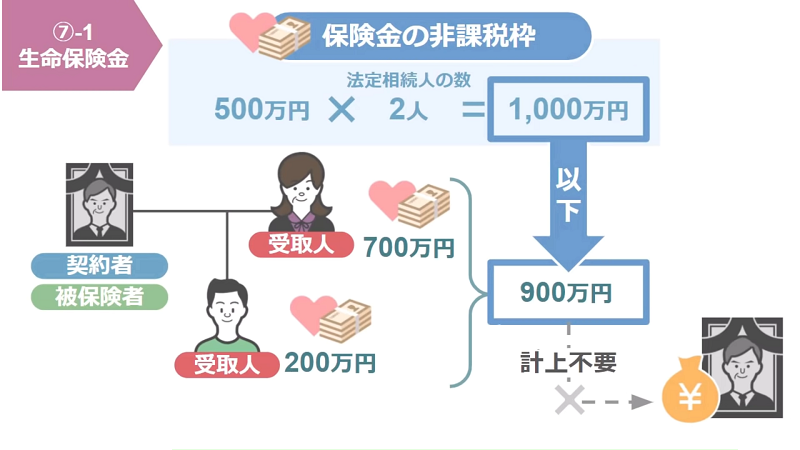

その上で、生命保険金には500万円×法定相続人の数までの非課税枠がありますので、こちらの家族の場合、生命保険金の非課税枠は妻と長男の2人で1000万円となり、妻と長男が受け取った保険金の合計が1000万円以下でしたら、結果的に相続財産に計上する必要はありません。

ですが、この保険形態が契約者夫、被保険者夫、受け取り人孫となっていた場合、孫は法定相続人には該当しませんので、一人当たり500万円までの非課税枠の対象外です。

ですので、孫が受け取った500万円の生命保険金は、全額を相続財産として計上しなくてはいけない上に、受け取った保険金に対する相続税は法定相続人が受け取った場合よりも2割も高い税額になるんです。

この法定相続人以外の人が生命保険金を受け取った場合は、500万円までの非課税枠がないという部分を失念している人もいますので気を付けてください。

ちなみに、なぜ孫が財産を受け取ると相続税額が2割加算されるのかというポイントについては、こちらの動画で詳しく解説しておりますので、是非ご覧になってみてください。

次は、生命保険契約に関する権利が申告漏れとなるケースについて見ていきます。

先ほどの生命保険契約の形態とは違い、契約者夫、被保険者妻、受け取り人子供、こういった形の契約形態においては、夫に相続が発生したとしても被保険者は妻なので、生命保険金は下りませんよね。

この場合、夫が支払ってきた保険料というのは、生命保険契約に関する権利として、相続人全員の相続財産となるんです。

そして、この生命保険契約に関する権利というのは、被相続人である夫が亡くなった日において、この生命保険契約を解約したと想定した場合に支払われる解約返戻金相当額が、相続税の課税対象となります。

この解約返戻金相当額も申告漏れが起きやすい財産ですので、注意が必要です。

⑧建物更生共済

次に、相続税の申告の際に漏れやすい財産の8つ目は建物更生共済です。

この建物更生共済とは、JAグループが提供している共済契約でして、主に火災等の自然災害から建物や家財を保証することを目的としている契約です。

建物更生共済においては、その契約に関して満期金や解約返戻金が発生するため、契約者が亡くなった場合には、死亡した時点における積立金部分の解約返戻金相当額が相続財産の対象になります。

ですが、この建物更生共済に関しては、亡くなった方が共済に加入していたかという書類は基本的に自宅に届きません。

そのため、相続人の方は被相続人が建物更生共済に加入していたこと自体を認識できず、財産の申告漏れが起こるんですね。

では、どうやって亡くなった方が建物更生共済に加入していたかを判断するのかと言いますと、その判断ポイントとしては、亡くなった方がJAに口座を持っていたか、また建物更生共済自体がもともと農家のための保険であったということから、亡くなった方が不動産に農地を持っていたか、これらに該当するという方は、生前に建物更生共済に加入していることが多いです。

そのため、亡くなった方がこの特徴に当てはまるという場合には、相続が発生した後にJAの共済課に連絡を入れ、被相続人が生前に建物更生共済に加入していたかの確認を取ってください。

確認の結果、建物更生共済に加入していた場合には、解約返戻金相当額等証明書の発行依頼をしておいてくださいね。

この書類が、相続税申告の手続きに必要になります。

⑨固定資産税が掛からない不動産

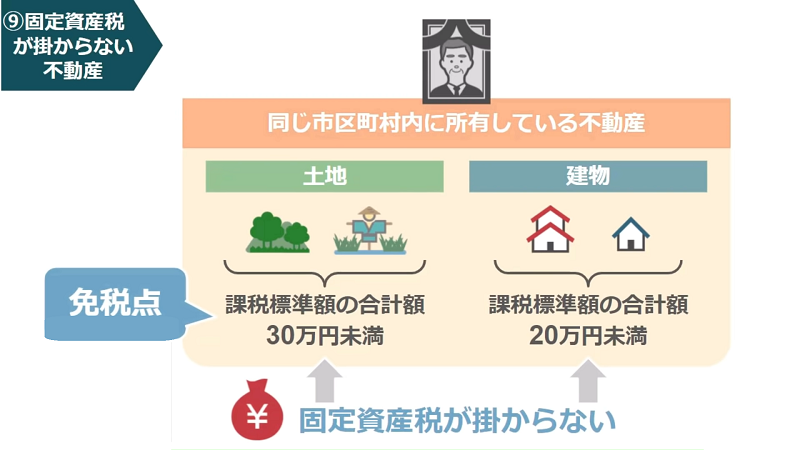

では最後に、相続税の申告の際に漏れやすい財産の9つ目は、固定資産税がかからない不動産です。

一般的に、土地や建物といった不動産を所有している人の元には、大体5月頃に市役所から固定資産税の通知書が届きますよね。

そして相続人の方達は、この固定資産税の通知書に記載されている不動産の面積や固定資産税評価額の情報を元に、相続税の申告をすることになります。

しかし、この固定資産税の通知書は、不動産を所有している人全員のもとに届くという訳ではないんです。

と言いますのも、固定資産税には、同じ市区町村内に所有している固定資産の合計額が土地なら30万、建物なら20万円までは税金を課税しませんよという、免税点というものが定められているんです。

つまり、皆さんの親御さんが、同じ市内に課税標準額10万円の山林と、課税標準額15万円の田んぼを持っていたとしましょう。

この場合、10万円の山林も15万円の田んぼも、それぞれ免税点となる30万円未満で、同じ市内にある不動産の課税標準額合計額も30万円未満ですよね。

ですので、これらの土地には固定資産税がかからず、市役所からも固定資産税の通知書が届かないんです。

そのため、相続人の方達は、亡くなった方が山や田んぼを所有していることを把握できないまま相続税の申告をし、結果申告漏れが生じてしまうという訳なんですね。

では、固定資産税がかからないような不動産を亡くなった方が所有していたかについては、どのように把握すればよいのかですが、まずは不動産を購入した際の契約書や土地の権利者を探し、その情報を元に法務局で登記簿謄本を確認し、亡くなった方が所有している不動産の所在を確定させます。

次に、登記簿謄本で確認が取れた土地・家屋の位置情報を元に、その固定資産が所在する市区町村の固定資産担当部門で、固定資産評価証明書や名寄帳の写しを受け取ることで、固定資産税の免税点以下の不動産について確認をすることが可能です。

この固定資産評価証明書や名寄帳には不動産の面積や固定資産税評価額が記載されていますので、これを使って相続税の評価を行い申告を行ってください。

その際の不動産の評価方法、分譲マンションの評価方法については、こちらの動画で解説しておりますので、是非ご覧になってみてください。

「相続における不動産の評価方法」

「相続における分譲マンションの評価方法」

今回の動画のまとめ

今回は、相続税の申告の際によく漏れる財産9選として、これら9つの相続財産について見てきました。

この他にも、亡くなった方が生前に信用金庫や農業協同組合などの組合員になる際に出資した出資金や、生前に払い過ぎた所得税や、住民税、健康保険料等の還付金、株式の未収配当金や借地権・耕作権なども申告の際に漏れやすい財産となります。

冒頭でもお話ししましたが、いくら所得・法人のスゴ腕税理士でも、相続に関してはその税法の特殊性から計上しなくてはいけない財産を漏らしてしまうというケースは少なくありません。

ですので、払わなくてもよい税金を払うことがないように、いざ自分のご家庭に相続が発生した時には、今回学んでいただいた内容を思い出していただき、ご自分で相続税の申告をする場合にも、税理士に依頼をする場合にも役に立てていただければと思います。

以上で今回の動画は終わりです。

今回の動画のほかにも、調査官はあなたの申告書をこのようにチェックしますという動画なども投稿しておりますので、これらの内容にも興味があるという方は、是非画面上のサムネイルから動画をご覧になってみてください。

それでは、次回の動画でお会いしましょう。

最後までご視聴いただきありがとうございます。

秋山清成

秋山清成

[ad-zeirishi]