皆さんこんにちは。相続専門税理士の秋山です。

今日は初心者向け、相続における分譲マンションの評価方法という話をします。

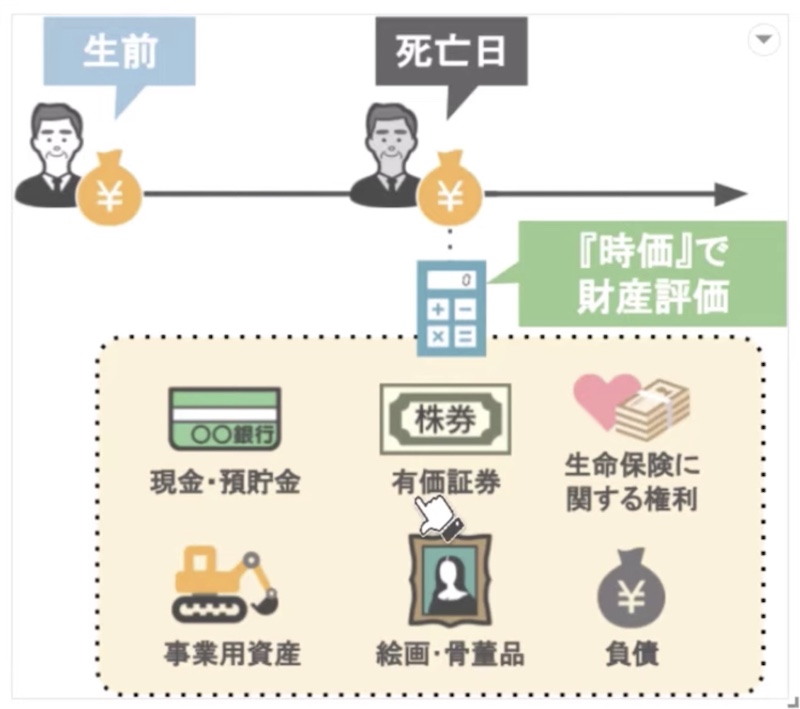

相続が発生した際には、亡くなった方の現金・預金や有価証券保険の権利など様々な財産を、被相続人が亡くなられた日の時価で評価を行い、相続税の計算をするのですが、その際にほとんどのケースで財産の一番多くの割合を占めるのが、亡くなられた方の不動産です。

この不動産のうち、持ち家に関する土地と建物の評価方法について、以前こちらの動画で詳しく解説を行ったところ、動画のコメント欄にて、次は分譲マンションにおける土地と建物の評価方法についても教えてほしい。という声をたくさん頂きました。

分譲マンションというのは、このスライドのように、一棟のマンションを1戸ごとに分割して販売しているマンションのことですね。

この分譲マンションの評価というのも、前回お話した土地への評価同様、正確な相続税評価額を計算するのは専門家でないと難しいのですが、ざっくりとした評価額でしたら、誰でも簡単に計算することができます。

また、評価額の概算が把握できれば、自分の家には相続税がかかるのかどうかがわかりますし、その上で将来に向けた適切な相続税対策を実行することもできますので、知っておいて損はありません。

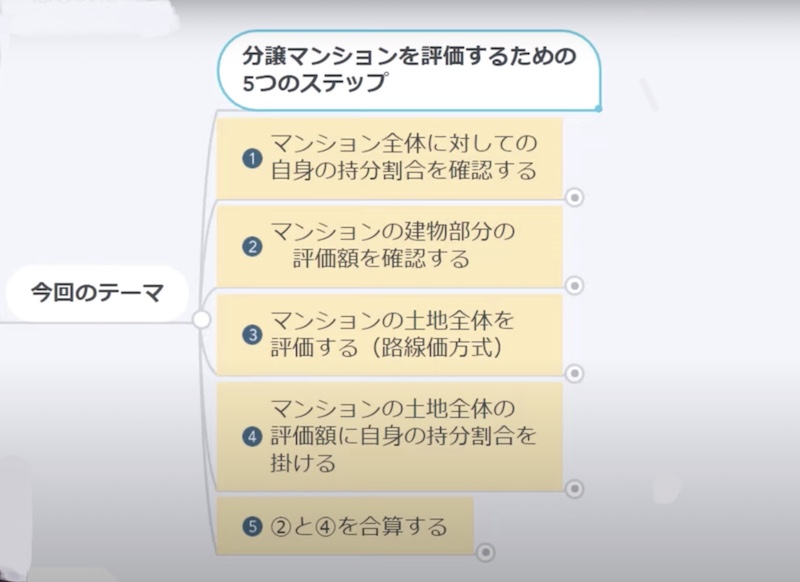

そこで今回の動画では、分譲マンションを評価するための五つのステップとして、この1から5個の項目を順番に解説していきます。

字面だけ見れば難しそうに感じますが、実際にやってみれば誰でも簡単にできますので、是非一緒に見ていきましょう。

目次

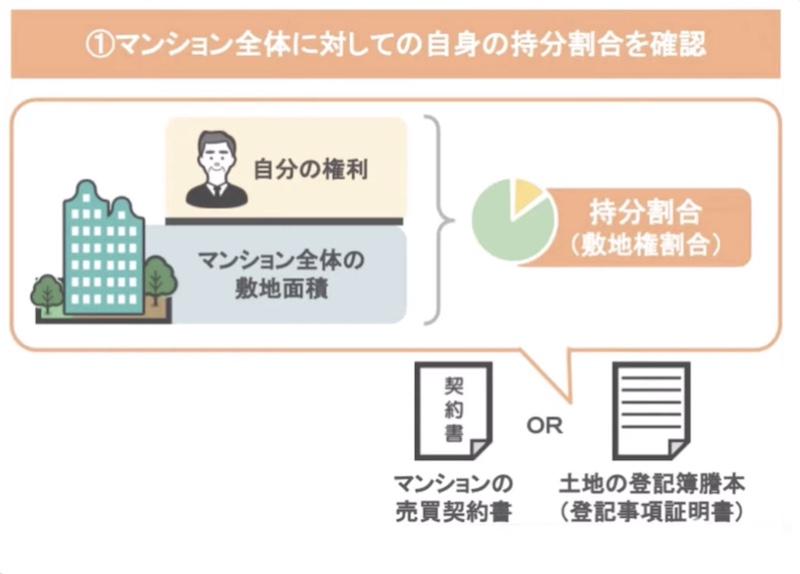

①マンション全体に対しての自身の持分割合を確認する

まず分譲マンションの相続税評価額を計算するためには、事前に把握しておかなくてはいけないものがあります。

それがマンション全体の敷地面積に対して、自分はどれくらいの権利を持っているのかという持分割合です。

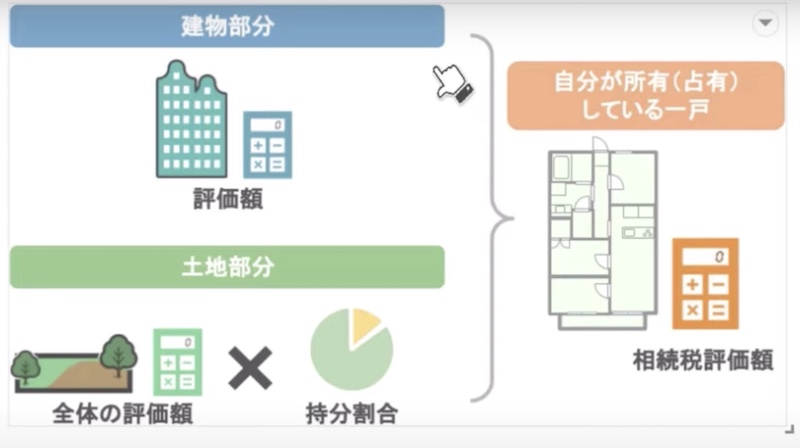

どういうことかと言いますと、分譲マンションの相続税評価額を計算する際には、建物部分と土地部分に分けて計算を行う必要があるのですが、この土地部分に関しては、一度マンション全体の評価額を計算してから、自身の持分割合に応じて按分を行うことで、自身が所有している一個あたりの相続税評価額を把握することができます。

そのため、自分の持分割合を事前に把握しておく必要があるんですね。

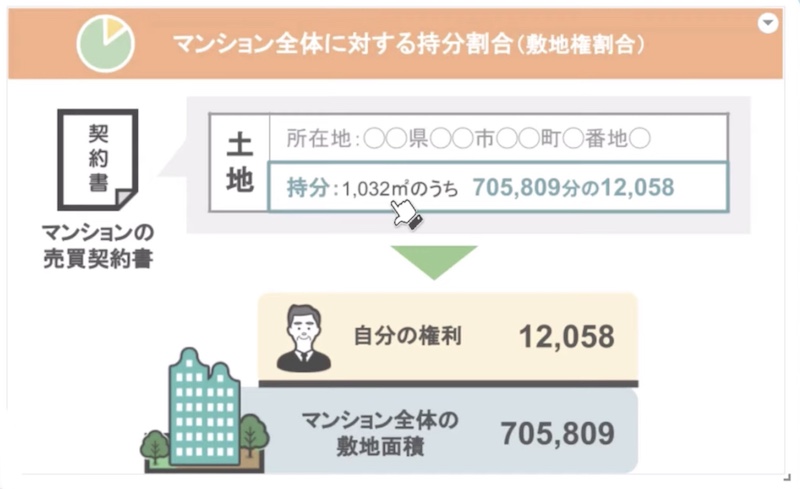

ではどうやって自分が住んでいるマンションの持分割合を調べればいいのかですが、これはマンションの売買契約を行った際の契約書や、法務局で取得できる、土地の登記簿謄本を見ることで把握することができます。

マンションの売買契約書が手元にある場合でしたら、この土地の持分のところを見てください。

今回のモデルケースでは、この持分の部分に705,809分の12,058という数字が書かれていますので、この数字があなたが住んでいるマンション全体に対する持分割合ということになります。

また、マンションの売買契約書が手元にない場合でも、法務局で土地の登記簿謄本を取得し、表題部の敷地権の割合を見ることで、マンション全体に対する持ち分割合を確認することができます。

さて、これでステップ1のマンション全体に対しての自身の持分割合が確認でき、あなたの持分割合は705,809分の12,058ということがわかりました。

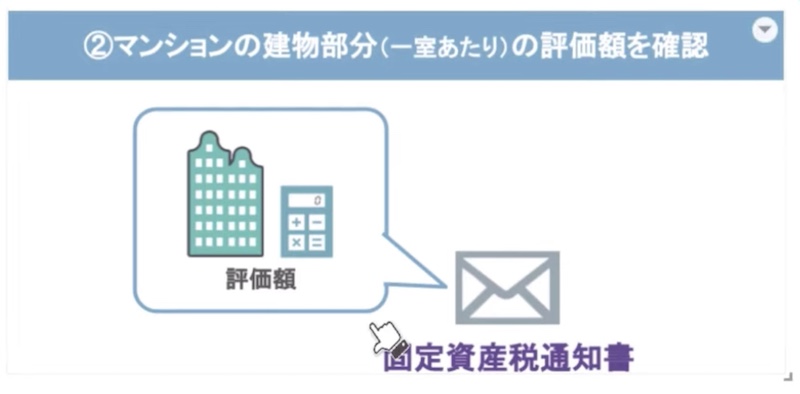

②マンションの建物部分の評価額を確認する

では次はステップ2のマンション建物部分の評価額を確認する、を見ていきましょう。

先ほども話したように、マンションの相続税評価額を計算する場合は、建物部分と土地部分に分けて計算を行う必要があります。

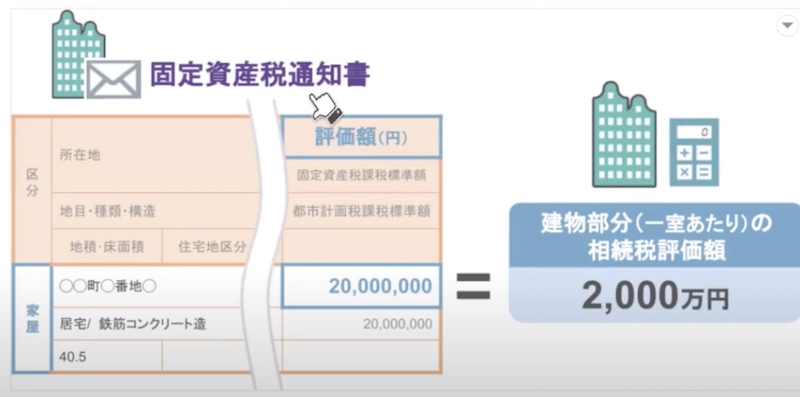

このうちの建物部分の評価はものすごく簡単です。

マンションの建物部分に関しては、毎年5月頃に市区町村から届く固定資産税の通知書に書いてある数字自体が、そのままマンションの建物部分一室あたりにおける相続税評価額となるんですね。

今回の場合、建物の相続税評価額は2,000万円ということがわかりました。これでステップ2は完了です。

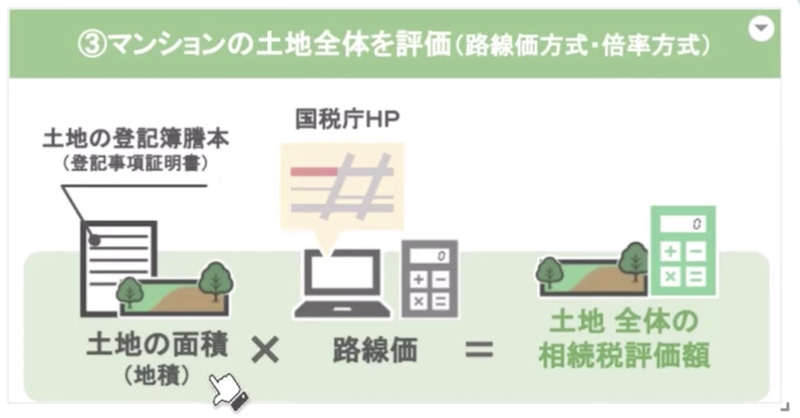

③マンションの土地全体を評価する(路線価方式)

では次はステップ3のマンションの土地部分の評価について見ていきましょう。

さてこのステップ3がマンションの相続税評価額を計算する上で、一番重要な部分となります。

繰り返しになりますが、マンションの一戸あたりの相続税評価額というのは、一度マンションの敷地全体の評価額を計算してから自身の持分割合に応じて按分を行うことで把握することができます。

そのため、1度マンション全体の土地の評価を行う必要があるのですが、その際に用いられるのが、マンション全体の敷地面積と路線価という基準価格になります。

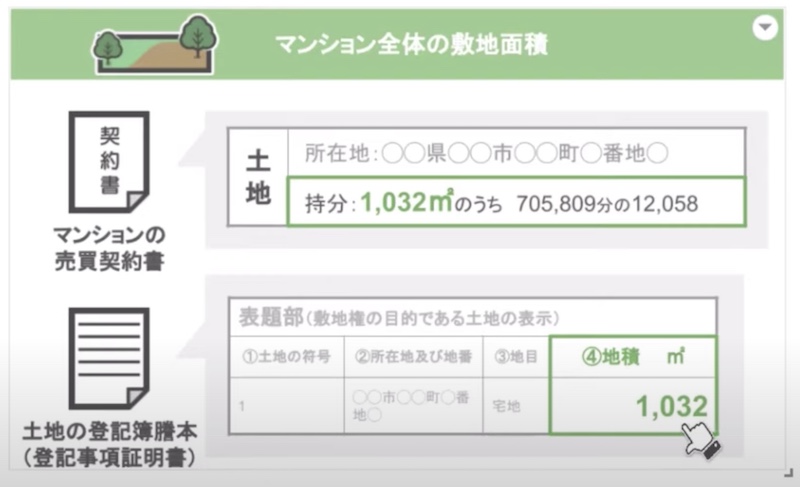

このうち、マンション全体の敷地面積は簡単に把握できます。

先ほど見たマンションの売買契約書や、法務局で取得できる土地の登記簿謄本の、地積の欄に書いてあるのがマンション全体の敷地面積です。

土地の登記簿謄本を確認したところ、今回のモデルケースではマンション全体の敷地面積は1032平方メートルということがわかりました。

後はあなたが住んでいるマンションの、路線価が分かれば、マンション全体の相続税評価額を計算することができますが、路線価の調べ方をお話しする前に、まずはざっくりと路線価とは何かという部分についてお話しておきます。

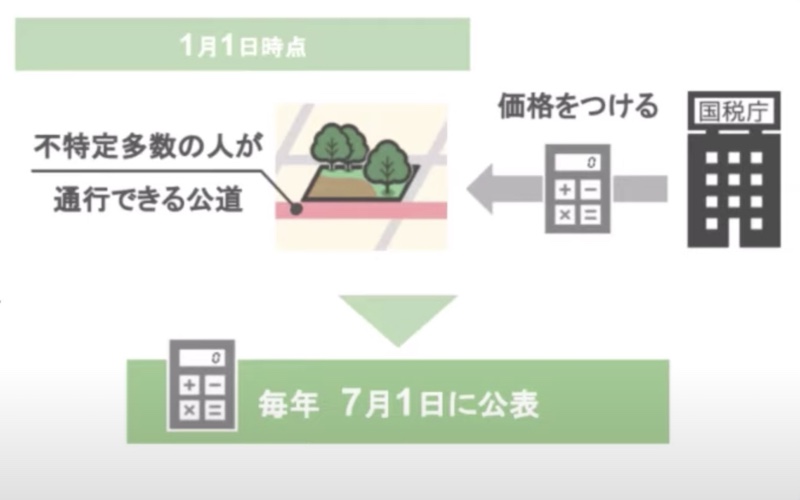

この路線価というのは読んで字のごとく道路についている価格のことを指します。

国税庁がその年の1月1日時点において不特定多数の人が通行できる公道に対して価格を付け、毎年7月1日にその価格を公に公表するんですね。

相続や贈与においては所有している土地と接している道につけられた路線価に、土地の面積を掛けることで土地の相続税評価額を計算することになります。

なぜ土地の評価を行う際には、この路線価を使うのか、という部分については、以前にこちらの動画(「相続における不動産の評価方法」)で詳しく解説しておりますので、興味があるという方はぜひ一度ご覧になってみてください。

話を本筋に戻しまして、ここからは実際にあなたが住んでいるマンションの路線価の調べ方について見ていきます。

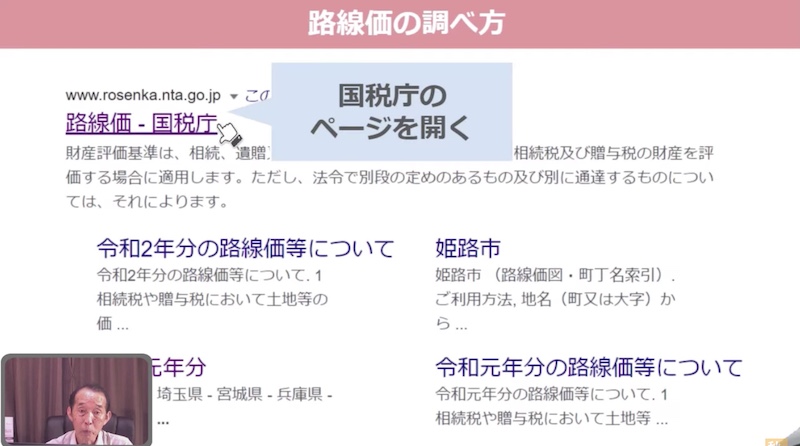

まずはインターネットで「路線価」と検索します。

すると国税庁のホームページが検索結果で表示されますので、この路線価のページを開きます。

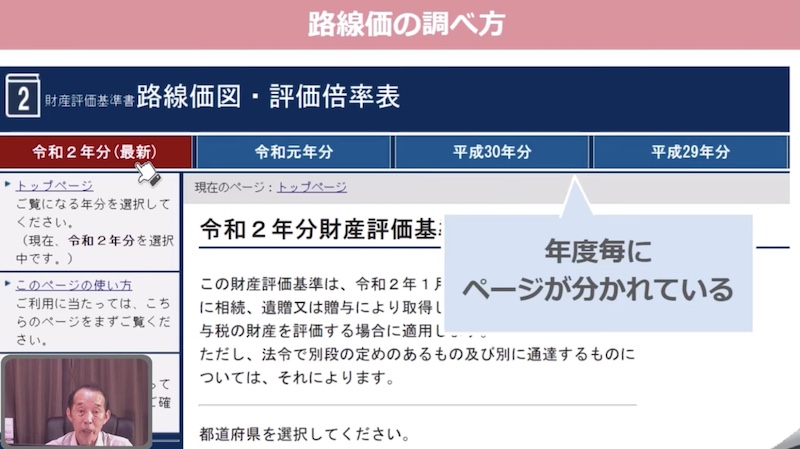

次に、年度ごとにページが分かれているので、調べたい年度のページを開きます。

最新の路線価が知りたい場合は、一番左の最新となっているページを開きます。

そして表示されている日本地図から、自分が住んでいる都道府県を選択します。

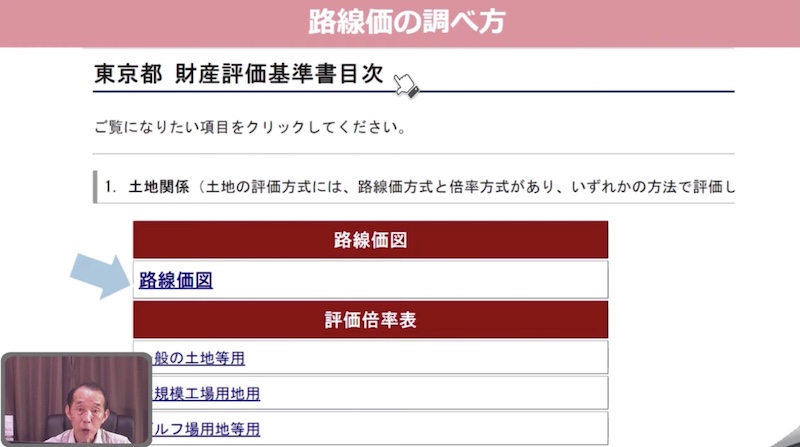

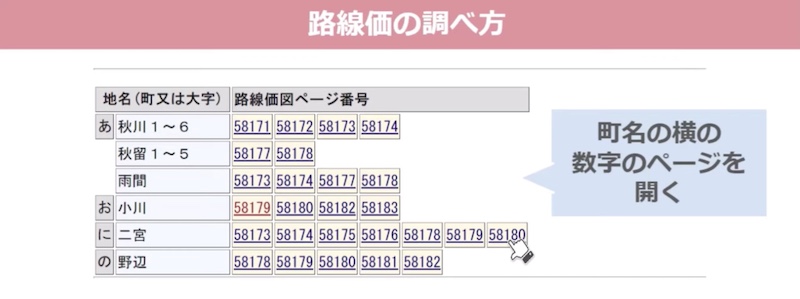

すると「財産評価基準書目次」というページになるので、この表から路線価図のページを開きます。

そこからさらに自分が住んでいる区や市のページを開きます。

そして次は、町名の横に書いてある数字のページを開けば路線価図を見ることができます。

いくつかページがあるので、自分が住んでいる住所地が載っているページを見つけ、ページを開いてみてください。

そうすると実際に路線価を見ることができます。

これは銀座5丁目の路線価図なんですが、例えばこのマーカーの道には「2950B」と書かれていますよね。

これがこの道に面している土地の1平方メートルあたりの路線価になります。

路線価図に書かれている数字は、1000円単位なのでこの数字に0を三つ足しまして、路線価は295万円ということですね。

また、この路線価の後ろに A とか B などのアルファベットが記載されていますが、これは借地権割合を表していまして、この土地を借りて土地の上に建物を建てている人や、土地を貸している人に関係がある項目です。

Aがついていたら借地権割合が90%、B が80%と A から G まで10%ごとに下がっていきます。

さてでは、ご自身が住んでいる土地の路線価が分かりましたら、いよいよマンションの土地全体の相続税評価額を計算してみましょう。

今回は例題として神奈川県の武蔵小杉駅の近くに、自分が住んでいるマンションがあったら、という設定で計算をしてみます。

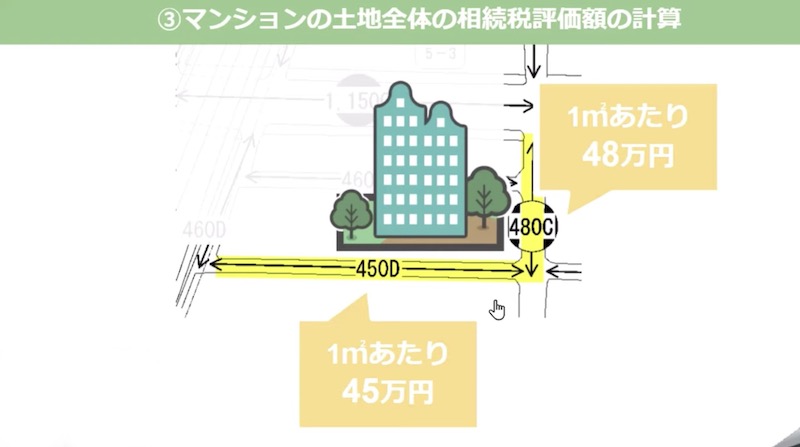

まずこの道に面した土地の路線価は 1m2あたり48万円ですね。

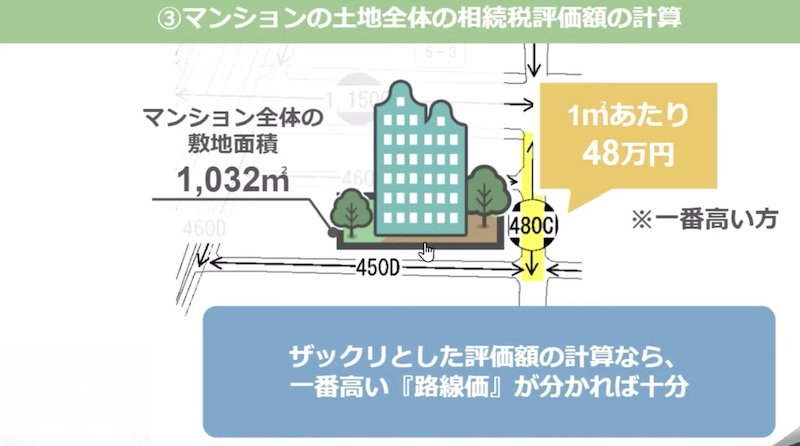

仮にマンションの正面と側面の2方向に路線価が設定されている場合は、一番高い路線価を選択してください。

ざっくりとした評価額を計算するだけでしたら、一番高い路線価の価格が分かれば十分です。

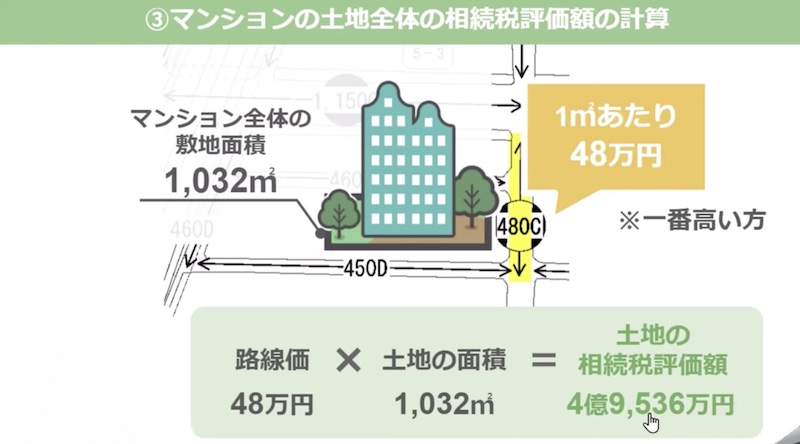

結果、この道に面した土地の路線価は1平方メートル当たり48万円、そしてマンション全体の敷地面積は、先ほど土地の登記簿謄本で1032平方メートルと確認しましたね。

ここまで分かれば後の計算は簡単です。

路線価に土地の面積をかけるだけですから、48万円×1032平方メートルでこのマンション全体の土地の相続税評価額は4億9536万円となります。

この時点ではすごい金額になっていますが、これでステップ3は終了です。

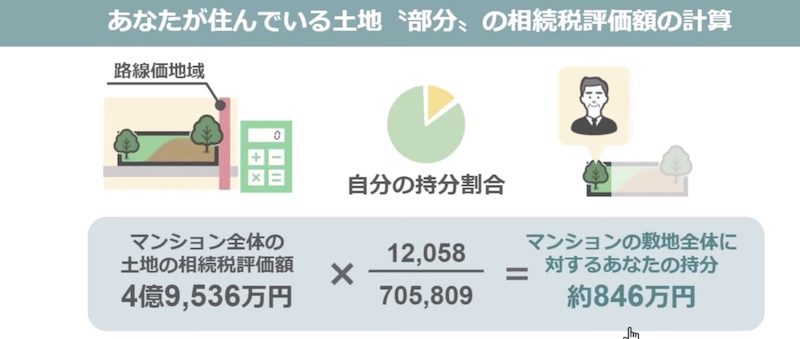

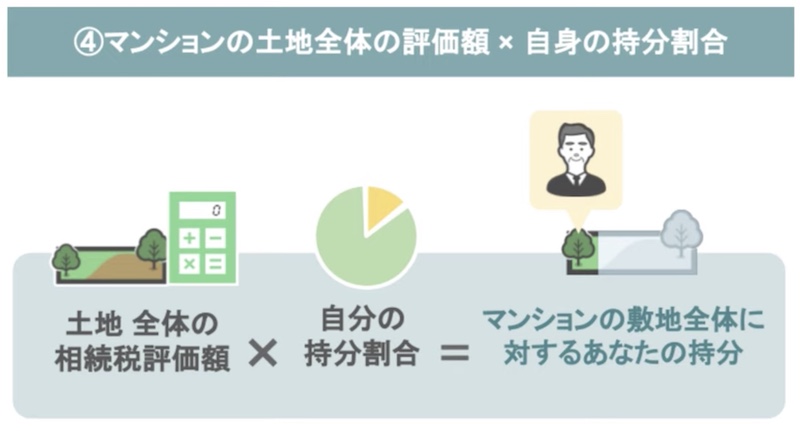

④マンションの土地全体の評価額に自身の持分割合を掛ける

次はステップ4の、マンションの土地全体の評価額に自身の持分割合を掛ける、について見ていきましょう。

さて3の工程で、あなたが住んでいるマンションの敷地は、路線価地域にありマンション全体の土地の相続税評価額は、4億9536万円ということがわかりました。

後はこの4億9536万円に冒頭のステップ1で確認した、マンション全体に対しての自身の持分割合、705,809分の12,058をかけましょう。

そうすることで、マンションの敷地全体に対するあなたの持分の評価額が約846万円ということがわかりました。

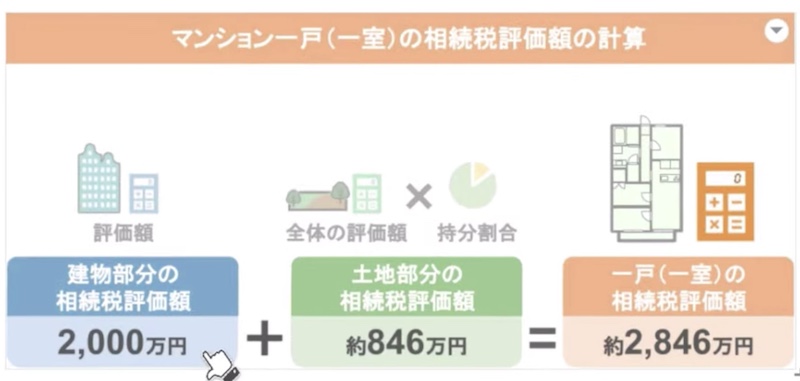

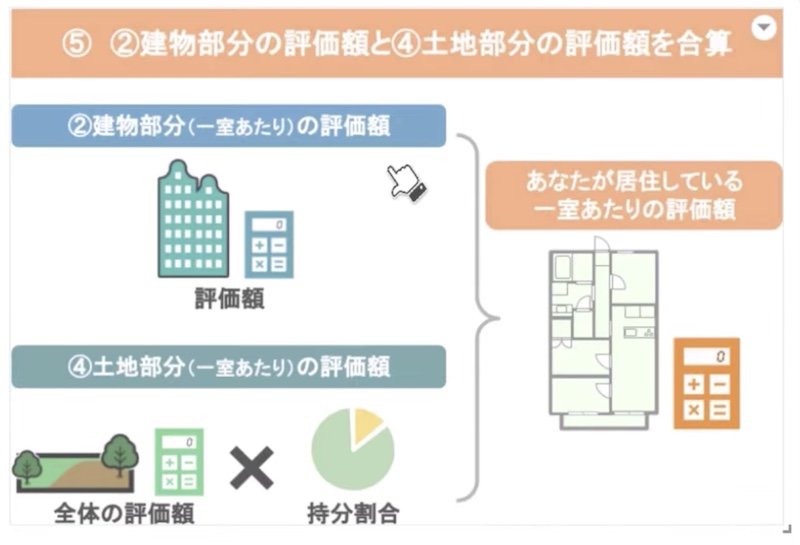

⑤ ②と④を合算する。

後は、ステップ2で確認した建物の相続税評価額2千万円と、ステップ4で計算した土地の相続税評価額約846万円を合計すれば、あなたが住んでいるマンション一室の相続税評価額が 約2846万円ということが把握できました。

今回のモデルケースでは、神奈川県の武蔵小杉駅の近くにある分譲マンションで計算を行いましたが、基本の計算方法については、どの路線価地域にあるマンションであっても、今回の1から5のステップで計算することができます。

まとめ

それでは今回の動画のまとめです。

今回は、相続における分譲マンションの評価方法について見てきました。

分譲マンションの評価は、大きくこの5つのステップを踏むことで、概算なら簡単に計算することができます。

全体の流れとしては、まずは最初に、マンション全体に対しての自身の持分割合を、マンションの売買契約書か法務局で取得できる土地の登記簿謄本で把握する。

次に毎年、市町村から届く固定資産税の通知書で、自分が住んでいるマンションの建物部分の評価額を確認する。

その上で、登記簿謄本等に書かれている、マンション全体の敷地面積と国税庁のホームページで、自分が住んでいる地域の路線価を確認し、この二つを掛けることで、マンション全体の土地の評価額を計算します。

マンションの土地全体の評価額が分かれば、その数字にステップ1で確認した自身の持分割合をかければ、あなたが住んでいるマンションの土地部分の評価額が把握できます。

最後に、ステップ2で確認した建物部分と、ステップ4で計算した土地部分の評価額を合算すれば、あなたが住んでいるマンション1室あたりの相続税評価額が計算できる、となります。

今回見てきたマンションの評価方法というのは、あくまでもざっくりとした概算での評価方法となります。

実際の申告の際には、使い勝手のよい土地においては評価額が高くなるように補正が入りますし、使い勝手の悪い土地においては、評価額が低くなるように補正が入ります。

またその上で、平成30年以降は、一定の条件を満たしている敷地面積が広い中低層のマンションには、地積規模の大きな宅地の評価という、相続税の評価額を大きく減額できる要素も適用可能となりました。

このように、やはりきちんとした正確な土地の評価額を算定したいという場合や、相続税の申告が必要だという場合には、相続税に精通した専門家に土地の評価を依頼する必要があります。

ですが、冒頭でもお話したように、自分の住んでいるマンションの相続税評価額がいくらくらいになるのかを、ざっくりとでも良いので事前に知っておけば、マンションの評価によっては、うちは相続税の基礎控除を超えるから、事前に110万円の贈与を行っておこうとか、自分の死後、財産の内容が現預金よりも、不動産の比率の方が多いから、相続人は相続税の支払いに困るだろうな、とか、こういった将来像が描けますし、それに伴って、効果的な生前贈与の施策を取ることも可能です。

ですので、是非この動画を見られている皆様におかれましては、ご自身や親御さんが所有しているマンションの相続税評価額が、いくらくらいになるのかということを、今回のステップ1から5を使って事前に一度確認していただければと思います。

それでは次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]