皆さんこんにちは、相続専門税理士の秋山です。

今日は、将来の相続税対策を1日でも早く始めるべき三つの理由、という話をします。

このチャンネルを見てくださっている方というのは、日頃から相続・贈与に関する情報を積極的に学ばれている方達ですので、将来の節税対策へのモチベーションも高い方が多いのですが、それ以外の大部分の方にとっては、相続というものを初めて真剣に考え始めるタイミングというのはいつなのか、と言うと、それは家族が亡くなった後なんですね。

実際にうちの事務所に相談に来られる方も、やはり多くの方が、家族が亡くなって初めて、あわてて書店で相続の本を買ってみたり、相続に関するブログやホームページを見たりされているんです。

そしてそこで皆さん気づかれます。

もしかして相続が発生してから出来る節税対策って、ほとんどないんじゃないの?

そうなんです。

ひとたび相続が発生してしまうと、税金を抑えるために取れる節税策というのは、もうほとんど残っていないんです。

ですので今回の動画では、相続が発生する前から少しでも早く、賢く効果的な生前贈与を行って頂くために、まず最初に、相続が発生してしまうと節税対策がほとんど取れない、という部分を詳しく説明した上で、次に、相続前3年間の贈与が、水の泡となる可能性のある3年以内の贈与加算のリスクについて、また、年齢を重ねることによる認知症のリスクについて、そして最後に、ではどうすれば将来の相続税を賢く節税出来るのか、についてこれまで投稿してきたおすすめの贈与動画を紹介していきたいと思います。

是非この動画を最後まで見て頂き、将来の相続税の負担を1円でも減らしていきましょう。

目次

相続が発生してしまうと節税対策が殆ど取れない

実は、相続税を大きく節税出来る対策というのは、このスライドのように、被相続人が存命のうちに実行しておくものがほとんどです。

これらの贈与の他にも、生前に生命保険に加入しておくとか、事前にお墓や仏壇などを買っておくというのも、将来の相続税の節税を考えた際には、有効な手段となるんですが、やはりどれも被相続人が亡くなった後には取れない方法ばかりなんですね。

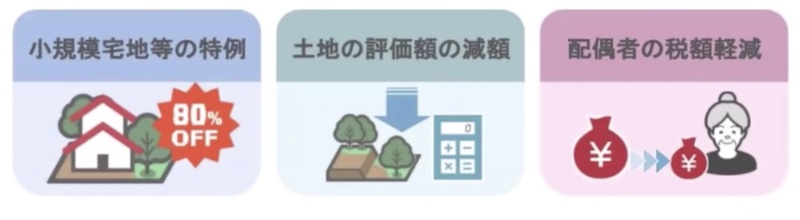

逆に、被相続人が亡くなった後に出来る相続税対策というのは限られておりまして、一般的な家庭で使える対策としては、代表的なものはこのスライドのものくらいでしょうか。

順番に解説していきます。

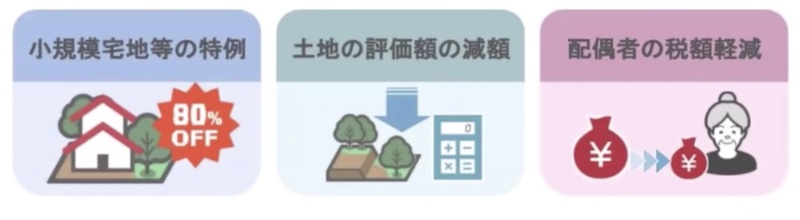

まず被相続人が亡くなった後に出来る相続税対策の一つ目としては、小規模宅地等の特例があります。

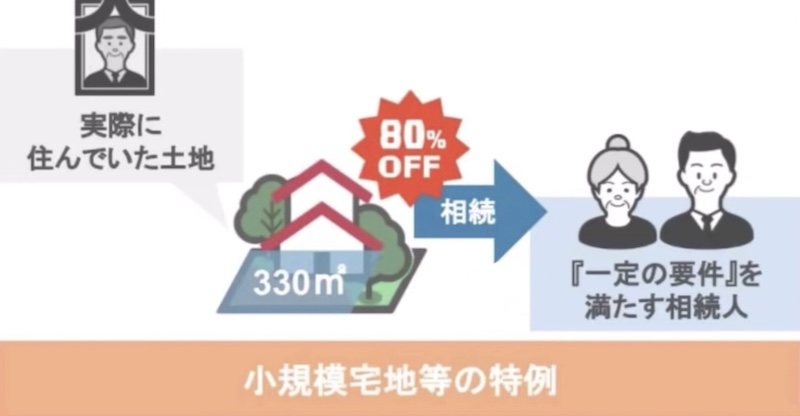

小規模宅地等の特例というのは、この動画「【小規模宅地等の特例】自宅の土地を8割引きで相続出来るお得な制度!利用条件と知っておくべき注意点を解説」でも詳しく解説していますが、亡くなった方が実際に住んでいた土地であれば、一定の要件を満たす相続人が相続した場合、その土地の330平方メートルまでを80%引きの価格で相続出来る、というものなんですね。

この特例自体は、土地の評価額を大きく減らすことが出来る、とても有効な制度なんですが、亡くなった方の配偶者以外の相続人が、この土地を相続する場合、特例の適用を受けるためには、様々な条件がありまして、条件を満たせていないからこの特例が使えないというケースも少なくはありません。

次に被相続人が亡くなった後に出来る相続税対策は、土地の評価額の減額です。

土地の評価額の減額については、これも以前投稿した動画「【初心者向け】相続の際の不動産評価額を簡単に計算する方法!」で軽くお話しているのですが、亡くなった方が所有している土地の相続税評価額を正しく計算することで、土地の相続税評価額が減少することがあります。

例えば、亡くなった方が所有していた土地に、このような減額要素がある場合ですね。

それぞれの減額要素に応じて正しく計算を行えば、土地の相続税評価額は下がり、結果、相続税も減りますが、それでもさすがに小規模宅地等の特例ほど大幅に相続税が減るというものではありません。

また、土地に減額要素がなく、むしろ利便性が良い場合は、土地の評価は上がることになります。

土地を正しく評価する=節税対策とは一概には言えないのですが、過大に評価をすれば相続税を納めすぎたり、過小評価をして税務調査の対象になったり、こういったリスクがありますから、土地の評価が得意な専門家に依頼をし、正しく評価をすることで、余計な税金を払うリスクを下げることができます。

そして最後に、被相続人が亡くなった後に出来る相続税対策としては、配偶者の税額軽減があります。

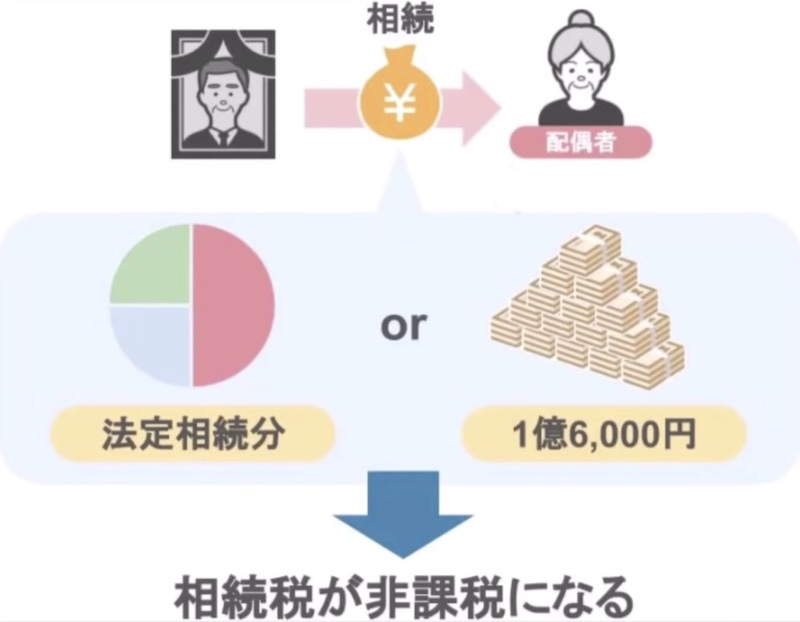

配偶者の税額軽減の内容も、こちらの動画「【配偶者の税額軽減】最低でも1億6000万円が非課税に!?特例のメリットと利用上の〝注意点〟を解説!」 で詳しく解説しておりますが、ざっくりと内容を解説しますと、亡くなった方の財産を配偶者が相続した場合、その財産のうちの法定相続分か1億6千万円のいずれか多い金額まで、相続税は非課税になるという特例制度です。

この特例も、亡くなった方に配偶者の方がいれば、最低でも1億6千万円までは、亡くなった方の財産を非課税で相続出来るので、自身にかかる相続税を大幅に減額することが見込める、とても良い制度なんですが、亡くなった方に配偶者の方がいらっしゃらない場合には、この制度自体が使えませんし、たとえ配偶者の方がいらっしゃったとしても、この特例の限度額いっぱいまで非課税で相続すれば、相続税を1円も払わなくていいし、完璧!

と、そう単純なものでもありません。

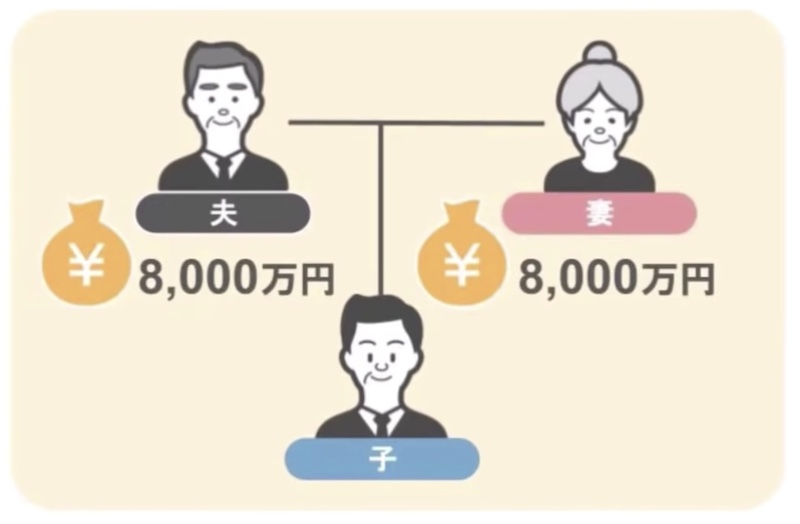

例えばこのような家族がいたとしましょう。

この場合、先に夫が死亡した時に特例を使って妻が全額相続するよりも、夫が死亡した時に相続税を払ってでも子供が相続した方が、最終的に子供が支払うことになる相続税の総額は、2110万円も安くなるんです。

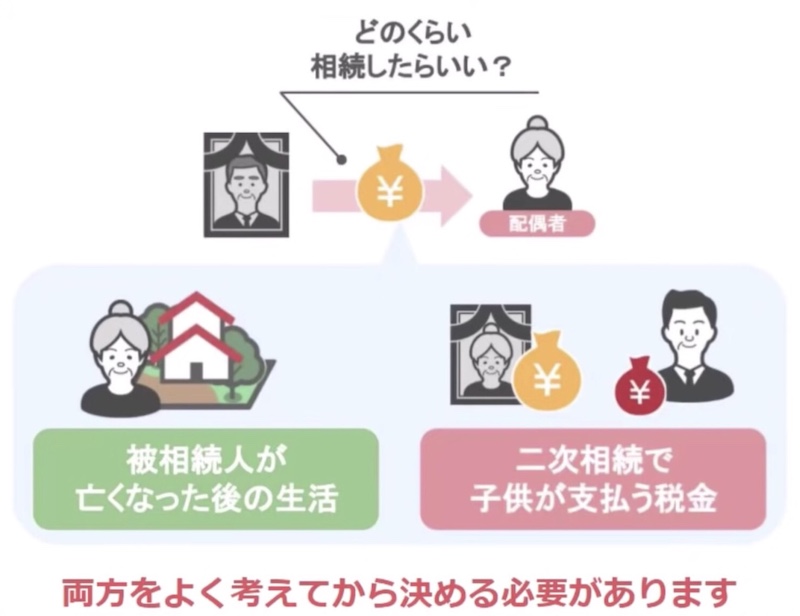

亡くなった方の財産を配偶者が相続する場合、どの財産をいくらまで相続した方がいいのか、というのは、被相続人が亡くなった後の配偶者の生活と、二次相続で子供が支払うことになる税金のことをよく考えてから決める必要があるんですね。

このように、被相続人の方が亡くなってから取れる節税対策を紹介しましたが、いずれの制度も対症療法のようなもので、現状に合わせて使える特例を選択するぐらいしかありませんし、減らせる相続税にも限界があります。

ですから生前に贈与を行って、いかに将来の相続財産を減らし、相続税を節税するのかというところが重要なんです。

相続前3年間の贈与が水の泡? 3年以内の贈与加算のリスク

ここまでで相続税の節税対策は、被相続人が亡くなる前からスタートしておくのが重要という話をしましたが、じゃあその生前贈与を行う場合には、いつから始めるのが一番いいの、という疑問をお持ちの方もいらっしゃると思います。

それに関しての回答としましては、まず最初にざっくりとでもいいので、被相続人の方の財産額を把握し、その上で残された家族が相続税を支払う可能性が少しでもあるという場合、その場合には、1日でも早く生前贈与を始めた方がいいんですね。

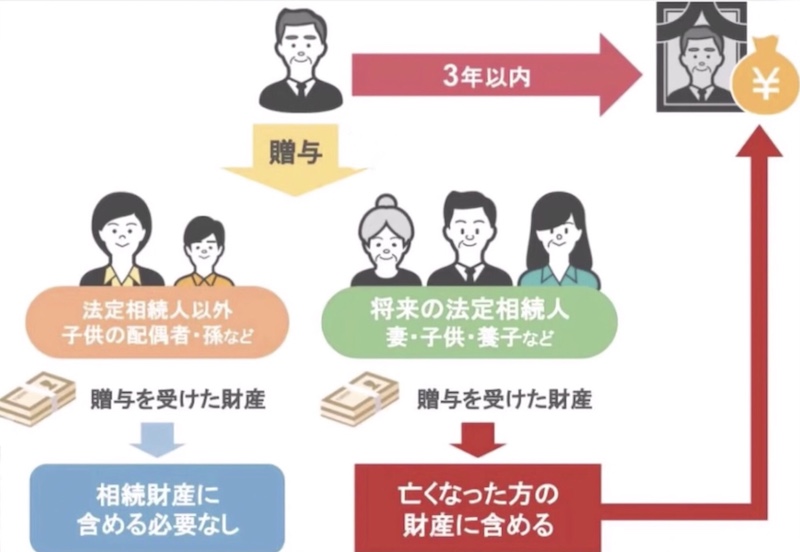

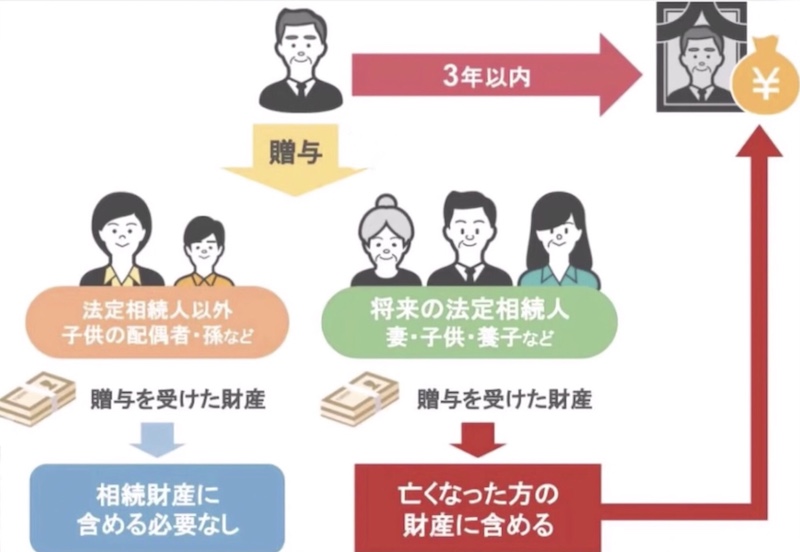

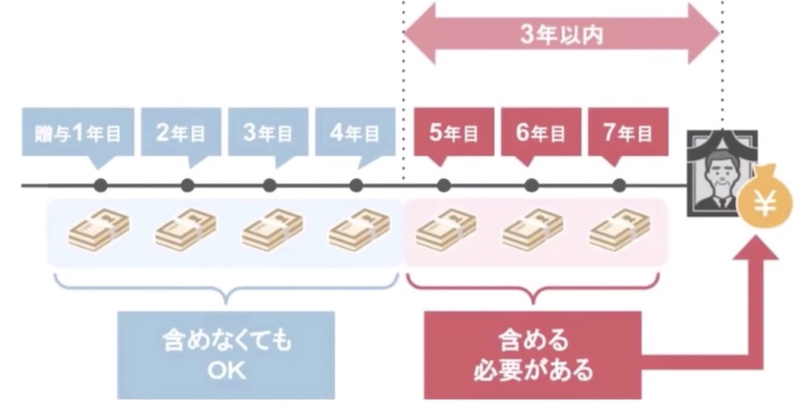

どういうことかといいますと、相続においては3年以内の贈与加算という規定がありまして、妻や子供・養子など将来の法定相続人に生前贈与を行った場合、贈与した日から3年以内に贈与者が亡くなってしまえば、贈与を受けた財産は亡くなった方の財産として相続財産に含める必要があるんですね。

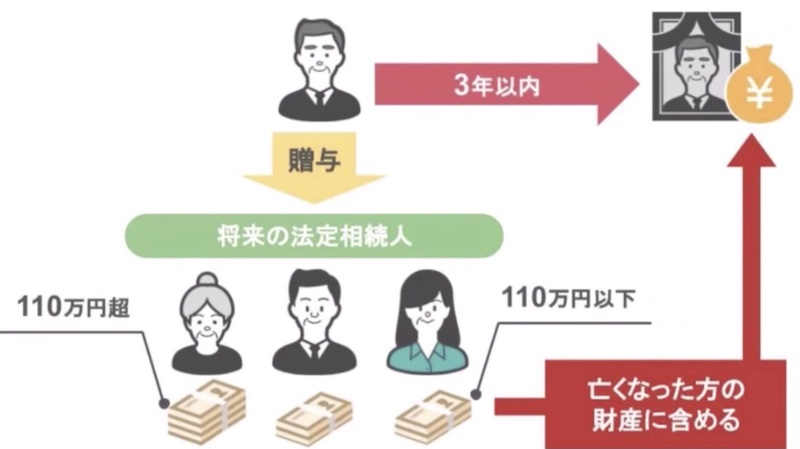

この規定では贈与を受けた財産が、贈与税の基礎控除である110万円以下の場合であっても、相続財産に含める必要があります。

ただし、贈与を受けた人が財産を一円も相続しないという場合でしたら、生前にいくらもらっていようが、贈与を受けた財産を、亡くなった方の財産として計上する必要はありません。

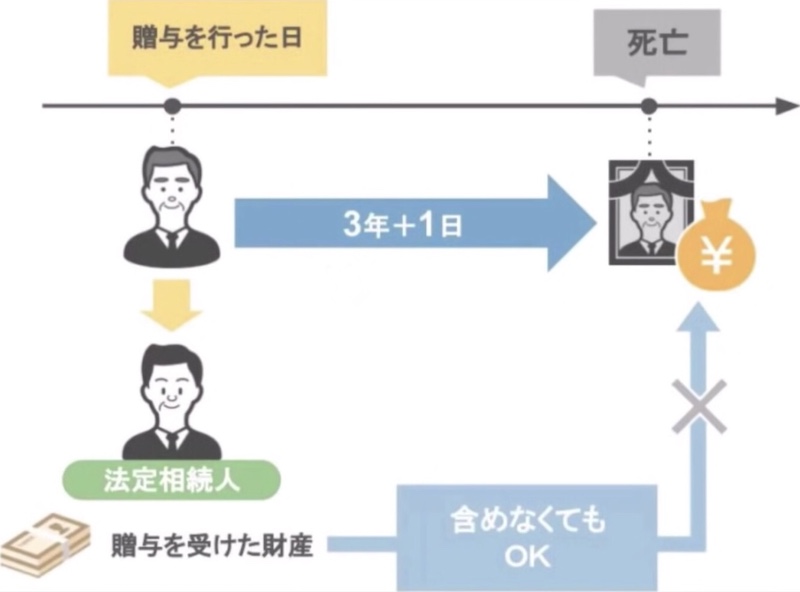

また、この3年以内の贈与加算と言いますのは、贈与を受けた年度ではなく贈与を受けた日で計算しますから、贈与行った日から3年と1日経ってから贈与者が亡くなった場合は、贈与を受けた財産を亡くなった方の財産に計上する必要はなくなるんですね。

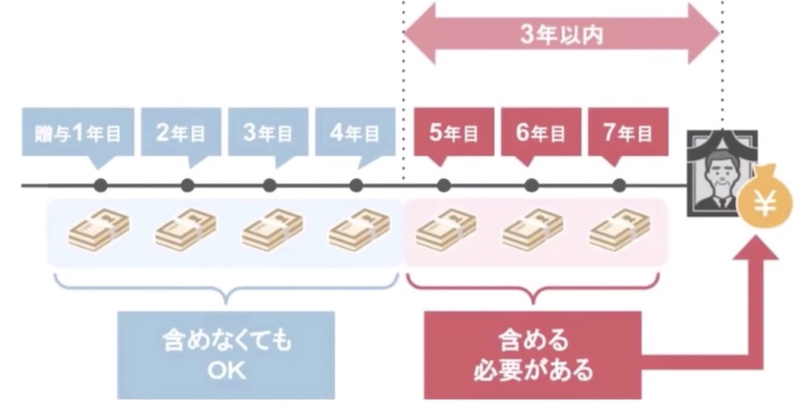

このように、相続税の節税対策というのは最低でも4年、もっと効果的に節税をするなら10年近くにわたって生前贈与を行う必要があります。

特に高齢になってから贈与を行う場合は、節税計画の途中で贈与者が認知症を患ってしまい、贈与が出来なくなってしまったり、贈与者が亡くなってしまう可能性もあります。

また、どうしても節税期間が短いため、高額な贈与税を支払ってでも贈与を実行する必要も出てきますから、なるべくお元気で意識もはっきりとされているうちから、将来の相続税の節税対策を行って頂くことが重要なんですね。

年齢を重ねることによる認知症のリスク

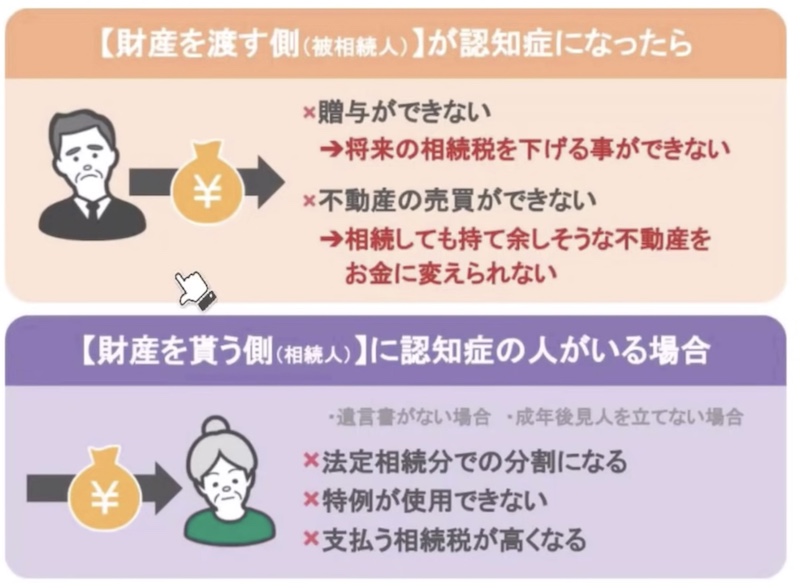

では具体的に、認知症を発症した場合に、相続や贈与にどのような影響が出るのかと言いますと、これは財産を残す方が認知症になった場合、相続人の中に認知症の方がいた場合でそれぞれに大きなリスクがあるんですね。

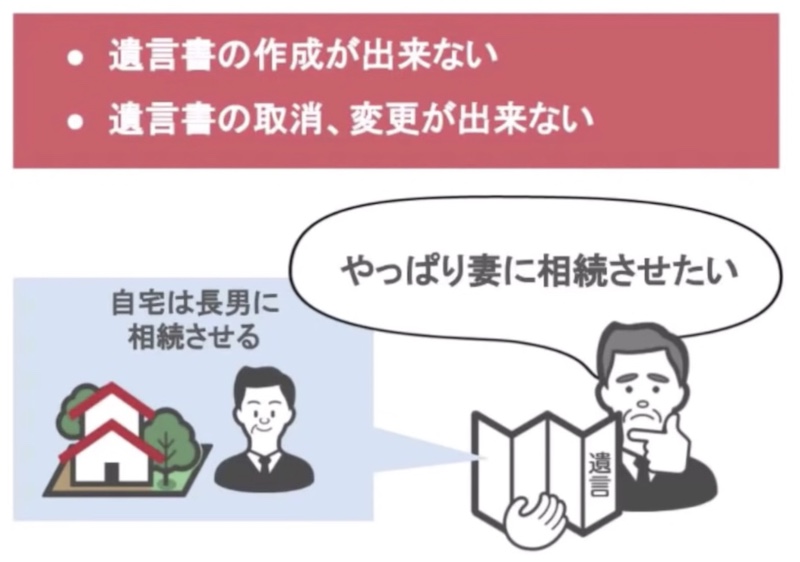

まず財産を残す方が認知症になった場合、遺言書を新たに作成したり、書き換えたり、こういったことが出来なくなります。

そして生前贈与は一切不可能になりまして、相続税の節税対策は何も出来なくなってしまうんですね。

具体例を出しますと、最初の遺言では長男に自宅を相続させるつもりだったけれど、やっぱり妻に相続させようとか、遺言書によって自分の意思を表示することが出来なくなってしまいます。

そして金融機関での手続きや、贈与不動産の売買も出来なくなりますから、相続税を節税するために、子供や孫にお金を贈与したり、土地・家を贈与したりも当然出来ません。

さらに、終活の一環として自分の財産を整理するため、複数ある預金口座を解約して一つにまとめたり、土地を売って現金化したり、こういったことも出来ません。

いわゆる「デッドロック」と呼ばれる状態になってしまうんです。

認知症になった時にリスクがあるのは、財産を残す側だけではありません。

財産を相続する側、つまり相続人の中に認知症の方がいた場合にも、相当なリスクがあります。

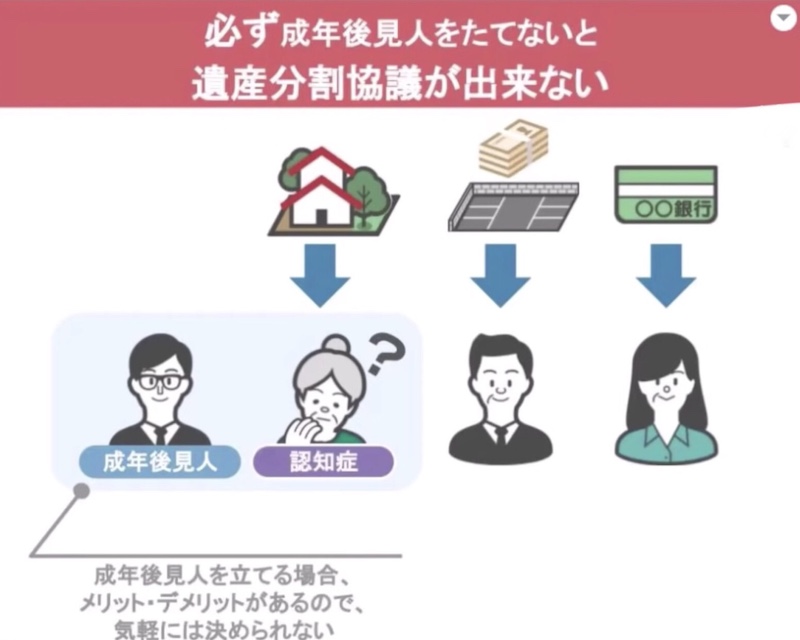

相続人の中に認知症の方がいる場合は、必ず成年後見人を立てないと、遺産分割協議が出来なくなるんですね。

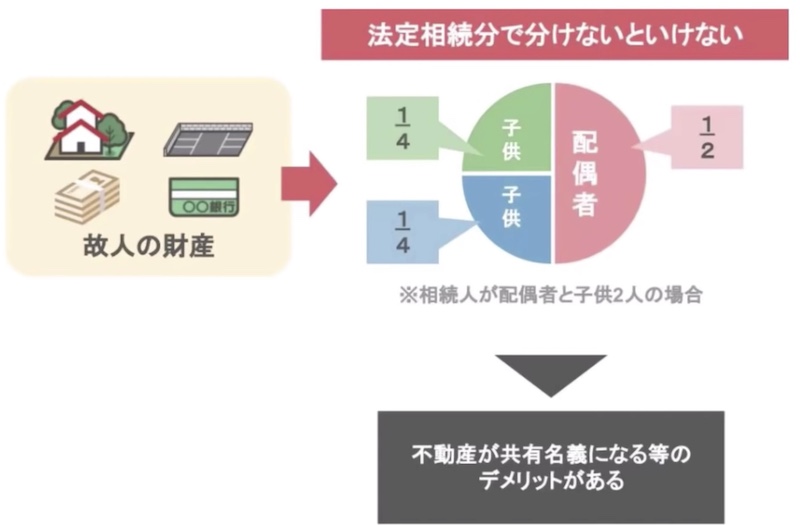

まだ遺言書が残されていれば、遺言書通りに財産を分けることができますが、それもない場合は、亡くなった方の財産を法定相続分で分けないといけなくなってしまうんです。

そして遺産分割協議ができない、遺言書もないとなりますと、先ほど挙げました小規模宅地等の特例や、配偶者の税額軽減の特例が使えないので、納める相続税が高額になってしまいます。

このように、財産を残す側が認知症になった場合は、生前贈与で財産を減らすなどの相続税対策が取れなくなり、相続人の中に認知症の方がいる場合は、法定相続分での遺産分割となってしまい、お得な特例が使えない可能性があります。

そうなれば支払う相続税が高くなるんですね。

ですから、将来家族に財産を残すことになる方は認知症になる前の元気なうちから、生前贈与などで将来の相続税を減らす行動を行っておくことが大事なんです。

また、被相続人の方が長生きをすれば、相続人の中に認知症を発症する方が出てくる可能性もありますから、遺産分割協議をしなくても特例が使えるように、遺言書を作成しておくことも事前に考えておく必要があります。

これまで投稿して来たオススメ贈与動画を紹介!

ではここまでの内容で、相続税の節税対策は贈与をする方が元気なうちに、最低でも四年以上かけて行うことが大切だということは分かって頂けたかと思います。

では具体的にどのような節税対策を行えばいいのか、これまで当チャンネルで投稿してきた動画の中から、おすすめの生前贈与の動画を簡単に紹介していきたいと思います。

まずは、生前贈与の基本である年間110万円の贈与についての動画です。

「【必修科目】年間110万円までの贈与は最高の節税策!贈与を失敗しない為の基礎講座」

この動画では

年間110万円の贈与について

・110万円の贈与を活用するためにはどのような条件があるのか

・110万円の贈与をしたつもりが贈与税がかかってしまうケース

・110万円を超えた贈与を行った場合は、どれだけの贈与税がかかるのか

このような贈与の基本について解説をしています。

そして、次に紹介したいのが、実は110万円以上の贈与をしたほうが将来の相続税を大幅に下げることが出来るという動画です。

「【贈与×節税】110万円以上の贈与を活用すると将来の相続税を大幅に減らすことが可能です!」

多くの方が相続税の節税対策として生前贈与を行うにしても、その時に贈与税を1円でも払うのは損だ、と、このように思われがちなんですが、実は財産を残す方の資産状況や家族構成にもよりますが、それなりの資産がある方や高齢になってから生前贈与を始める場合には、110万円以上の贈与を行ったほうが、例え贈与税を支払ったとしても、最終的に家族全体で納める税金を大幅に下げることが出来るんです。

贈与税を払っても損にならない、ということを理解して頂けるように、具体的なシミュレーションや、110万円を超える贈与をする場合のポイントなどを解説しています。

そして他にも、贈与税を0円にする方法として、親の名義で買ったものを子供にプレゼントするという方法もあります。

「贈与税が掛からないお得な方法!子供に車や家を買ってあげる場合は親名義で買いなさい! 」

また、贈与の特例を使うことによって110万円以上の贈与であっても無税になることがあります。

この住宅取得資金の贈与などですね。

この特例は子供や孫が家を持つための資金として贈与を受ければ最高で1500万円まで非課税になります。

子供や孫にも感謝をされますし、自分の財産額を一気に減らすこともできる一石二鳥の特例です。

もちろん、様々な条件がありますし、贈与税がかからないとしても特定を使う旨を書いた贈与税の申告書の提出などが必要です。

そして、そのほかにも贈与税を0円にする方法として親の名義で買ったものを子供にプレゼントするという方法もあります。

車や家を親名義で購入をして、名義変更をすることなく子供に自由に使わせるんですね。

動画ではこの方法の注意点や、実際にこの方法をとることで、どのくらい相続税を下げることが出来るのか、というところを解説しています。

この他にも、当チャンネルでは、知って得する贈与の方法や、こんな贈与は将来税務調査の対象になりますよ、といった内容の動画もたくさん投稿しておりますので、是非ご覧になってみて下さい。

今回の動画のまとめ

では今回の動画のまとめです。

将来の相続税対策というのは、1日でも早く始めるべき三つの理由があります。

一つ目は相続が発生してしまうと節税対策がほとんど取れないということ。

将来支払う相続税を節税したいと考えていても、被相続人が亡くなった後に出来る相続税対策というのは限られておりまして、一般的な家庭で使える対策としては代表的なものはこのスライドのものくらいになります。

いずれの場合も様々な条件がありまして、条件に満たない場合は、相続税を下げることが出来ませんし、減額出来る相続税の額には限りがあります。

そして二つ目の理由は、贈与税の3年以内加算のリスクがあること。

相続では3年以内の贈与加算という規定がありまして、妻や子供・養子など将来の法定相続人に生前贈与を行った場合、贈与を行った日から3年以内に贈与者が亡くなってしまえば、贈与を受けた財産は、亡くなった方の財産として相続財産に含める必要があります。

ですから、生前贈与をして相続税の節税をしたいという場合は、基本的には少なくとも四年、もっと効果的に節税をするなら10年近くにわたって生前贈与を行わないと、節税効果はあまり見込めません。

そして三つ目の理由は、年齢を重ねることによる認知症のリスクがあることですね。

被相続人の方が認知症になると、生前贈与をして将来の相続税を下げることが出来なくなりますし、相続しても持て余しそうな不動産を、生前にお金に変えることも出来ません。

また、財産を受け取る側の相続人が認知症を発症してしまった場合にも、様々な制約が生じてしまうことにも注意が必要です。

長年ご苦労されて築かれた大事な財産ですから、相続税として国に納めるよりも、是非まだまだお元気なうちから、将来の相続税の節税対策を取って頂き、一円でも多く家族の手元に財産を残していただければと思います。

以上で今回の動画は終わりです。

最後になりますが、私は日々相続専門税理士として、少しでも皆さんの相続・贈与に関する悩みに寄り添いたいと思い、動画を投稿しております。

ですので、皆さんから頂いた質問コメントに対しても、出来る限りお答えしていきたいと思いますので、相続・贈与でお悩みの方やこれが知りたいという方はコメント欄にコメントをいただければと思います。

また最近は、多くの方から相談のメッセージを頂いておりますので、回答の方には少々お時間はかかってしまうと思いますがご了承ください。

当事務所の公式 LINEでは、YouTubeでは言いづらい相続・贈与の節税対策についても発信しておりますので、動画概要欄からチェックをしてみてください。

それでは次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]