皆さんこんにちは。相続専門税理士の秋山です。

今日は、110万円以内の贈与でもやり方を間違えると、高額な贈与税が課税されます、という話をします。

贈与税には、毎年110万円以内なら贈与を受けた人には税金を課税しませんよ、という非課税枠が設けられています。

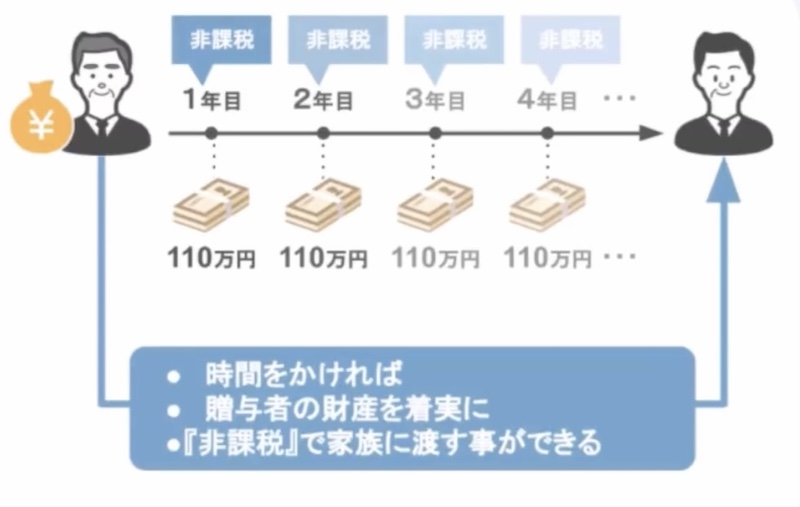

この110万円の暦年贈与は、以前の動画(「年間110万円までの贈与は最高の節税策!贈与を失敗しない為の基礎講座」)でもお話したように、毎年コツコツと時間さえかければ贈与者の財産を確実に非課税で家族に渡すことができますし、贈与を繰り返すことで将来の相続税の大幅な節税にも繋がる、最高の節税策となっています。

ですが、そんな暦年贈与を行う際に、迂闊にあるものを作ってしまうと、たとえ毎年110万円以内で贈与を行っていたとしても、将来的に思いもよらない高額な贈与税を支払う羽目になるんです。

そのあるものというのは、ずばり「贈与契約書」です。

このように聞くと皆さん、

え?贈与契約書なんて、みんな贈与を行う際に作っているでしょう?うちも贈与契約書を毎年作っているけど、将来的に高額な贈与税が課税されるの?

と不安に思われたかと思いますが、安心してください。

一口に贈与契約書と言ってもこのスライドのように、その年に行われた贈与の金額を記した贈与契約書でしたら何も問題はありません。

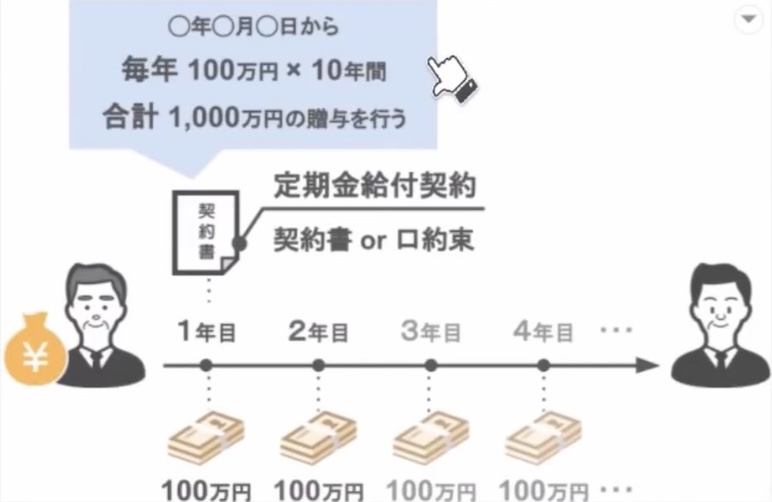

問題があるのは、このようにある特定期間にわたって100万円の贈与を行いますよ、と言った定期金給付契約に基づく、贈与契約書を作ってしまった場合、または口約束をしてしまった場合なんです。

ですので、今回の動画ではまずはじめに、今回の話のベースとなる、暦年贈与について簡単に確認をした上で、多くの方が勘違いしがちな、定期贈与と連年贈与の違いについて解説をします。

その上で、口約束であっても定期贈与になってしまうという注意点をお話しし、最後にあなたの贈与が定期贈与にならないために気をつけるべきポイントについて解説していきます。

暦年贈与の概要

では始めに、暦年贈与の概要について簡単に解説していきます。

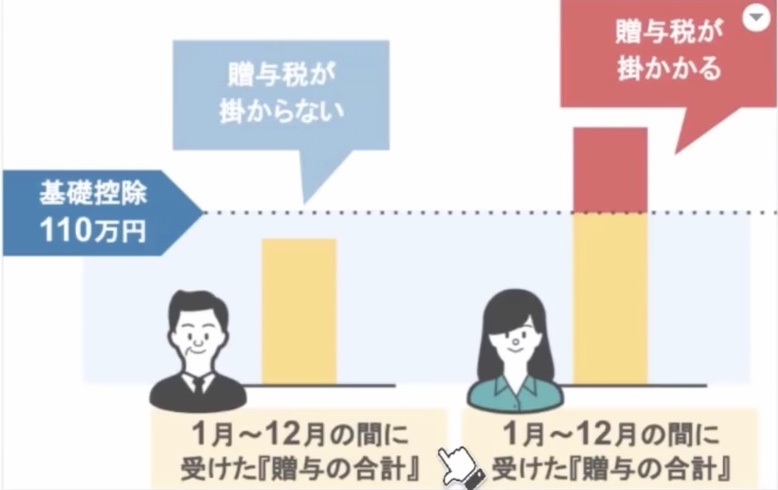

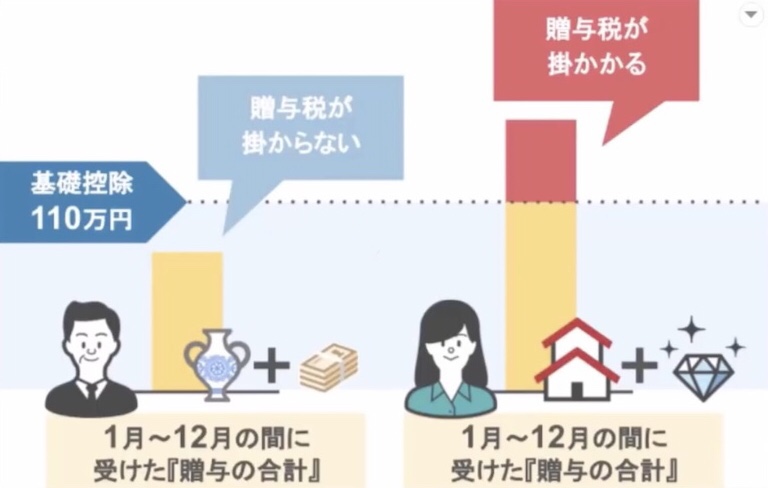

暦年贈与というのは、皆さんに一番馴染み深い贈与契約のことでして、このスライドのように1月1日から12月31日までの1年間に受けた贈与について、その贈与額が年間110万円の基礎控除額以下までなら贈与税はかからず、逆に年間110万円の基礎控除を超えた部分に対して課税が行われるという規定を、暦年贈与と呼びます。

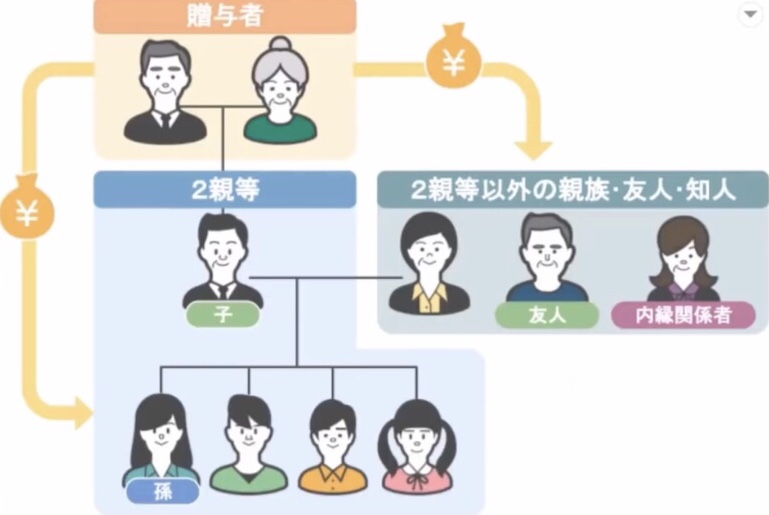

暦年贈与ができる人の範囲はこのスライドのようにとても広く、あなたがお金を贈与したいと思うのでしたら、2親等以内の親族はもちろん、2親等以内の親族や友人・知人にも贈与ができますし、内縁の妻にも贈与は可能です。

そしてその際に、贈与税が課税される・されないの基準というのは、先ほどと変わらず110万円の基礎控除部分を超えなければ課税はされません。

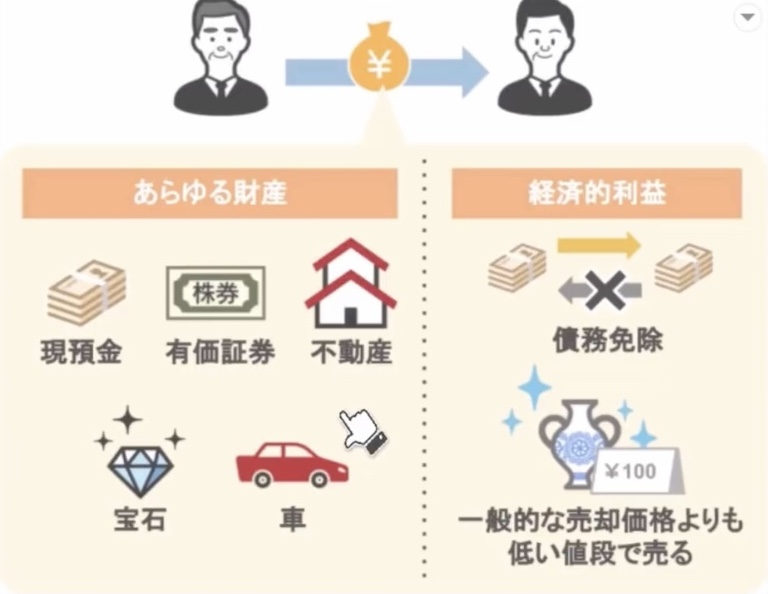

またこの暦年贈与について、現金以外のものでも贈与できるんですか?

という質問を受けることがあるんですが、このスライドにもあるように現金以外のものでも問題なく贈与したり、受けることが可能です。

その際の贈与税の考え方としても贈与した物の価値が、年間110万円を超えなければ非課税、年間110万円を超えれば、超えた部分に対して税金がかかる、と言うわけです。

多くの方が勘違いしている定期贈与と連年贈与の違いとは

さて、ここまでが今回の動画の大前提となる暦年贈与の概要です。

では次は、ここまでの話を元に多くの方が勘違いしがちな、定期贈与と連年贈与の違いについて解説をしていきます。

まずはこちらの質問を見てください。

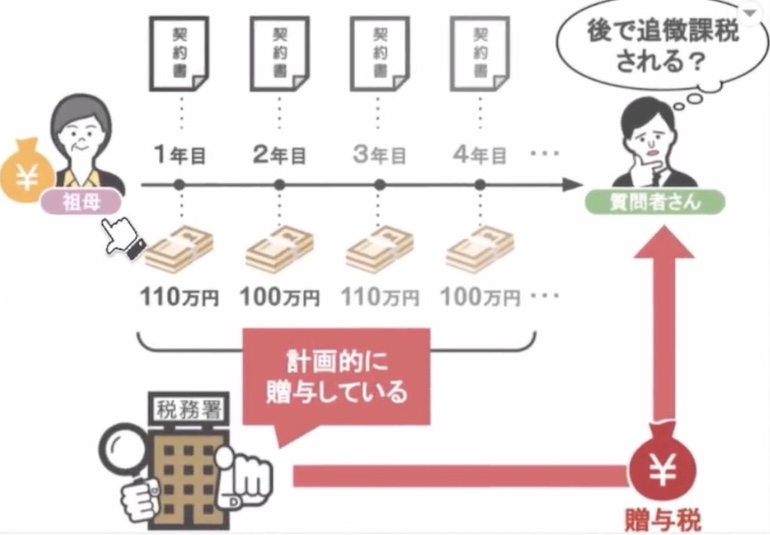

もちろん祖母とは、毎回贈与契約書を交わしているのですが、私が毎年定期的に受け取っている贈与に対して税務調査が入ることはありますか?

本来110万円を超える金額を計画的に贈与していると判断され、後でドカンと追徴課税されるかがとても心配です。

といった内容の質問を頂きました。

この質問者さんも、多くの方と同様に、定期贈与と連年贈与の内容を混同されているんですね。

順番に解説していきましょう。

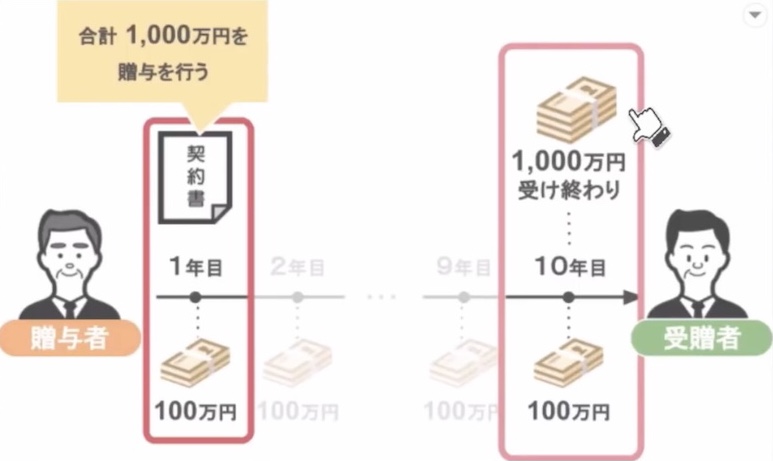

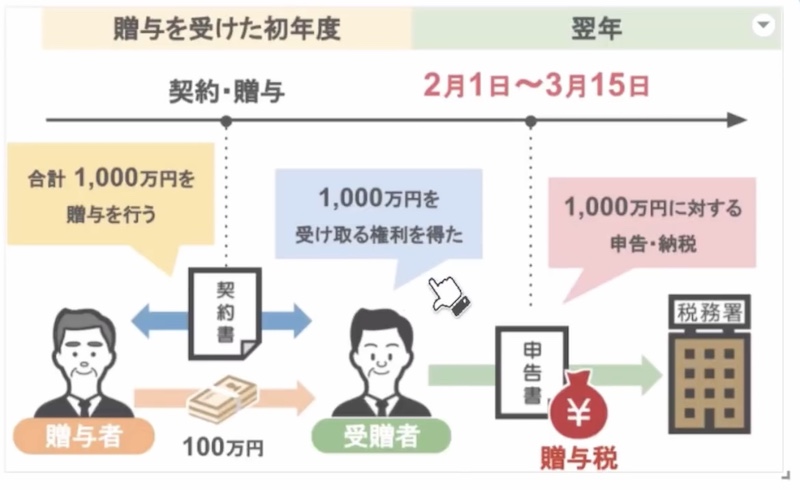

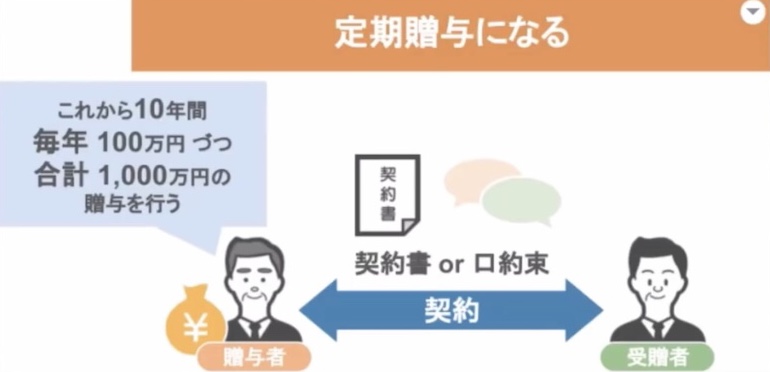

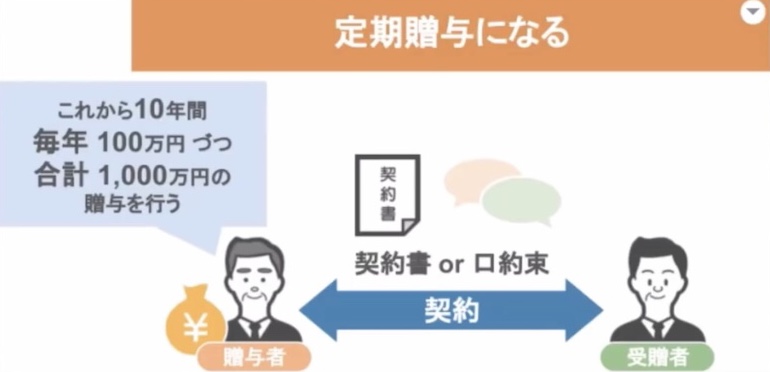

では、まずは定期贈与とはどういったものかと言いますと、冒頭でも少し触れましたが、例えば1000万円を10年間に分けて毎年100万円ずつ贈与するというように、一定の期間で一定額の給付をするという、定期金給付契約に基づく贈与契約書を作って行う贈与のことを、定期贈与といいます。

この定期贈与というのは、1000万円全額の贈与を受け終わるよりも前に、1000万円を贈与すると言う契約がありますよね。

ですから、この贈与契約が行われた時点で、贈与を受ける側は、1000万円を受け取る権利を得たということで、贈与を受けた初年度に1000万円に対する贈与税の申告と納税を行う必要があるんですね。

ただし、この場合には1000万円全額が課税対象になるわけではなく、少し難しい話なんですが、この場合の課税対象額は複利原価率で算定した金額となります。

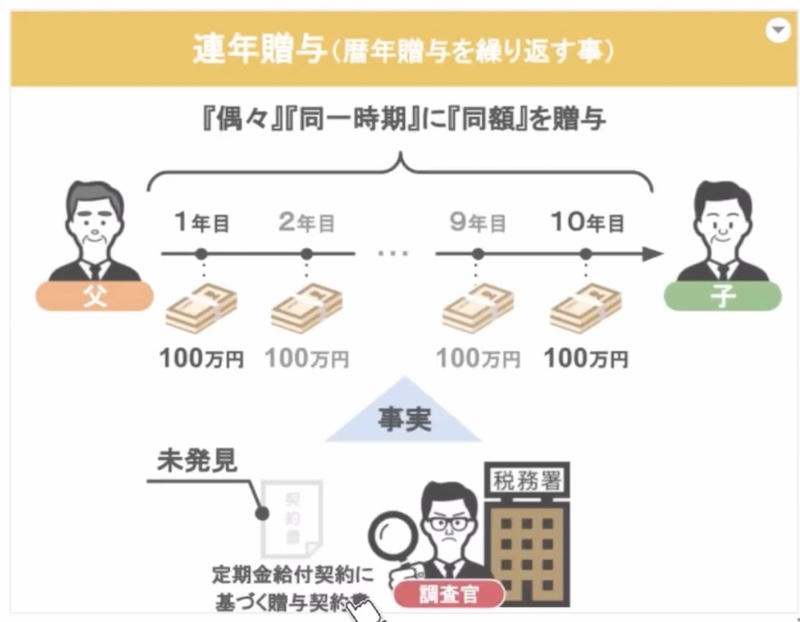

一方、先ほどの相談の内容は、偶然にも毎年110万円以内の贈与を繰り返して、結果的に贈与額が10年で1000万円になった、というものです。

そして、このような形で毎年暦年贈与を繰り返すことを、連年贈与と言うんですね。

連年贈与の場合、贈与税を払うかどうかは、毎年贈与を受けた財産額が、贈与税の基礎控除である110万円を超えるか・超えないかで判断しますから、110万円以下の贈与でしたら、贈与税を支払う必要はありません。

ですのでまとめますと、先ほどの質問者の方の質問に関しては、贈与始めた時に贈与した人と贈与を受ける人との間で、これから10年間毎年100万円ずつ合計1,000万円をあげますよ、という契約をしていましたら、定期贈与になり贈与税を支払う必要があります。

ですが、偶然にも毎年100万円の贈与を10年していて、結果的に贈与額が1,000万円になったのであれば、毎年の贈与は基礎控除の110万円以下ですから、申告も納税も必要なしということになるんですね。

口約束であっても定期贈与になってしまう

ここまで見てこられた方の中には

「何だ!1000万円を10年間に分けて、毎年100万円ずつ贈与する、こういった内容の贈与契約書さえ作らなければ問題ないんでしょ?」

と、このように考えられる方もおられますが、そんな方達に対して、もう一点だけ注意して欲しいことがあります。

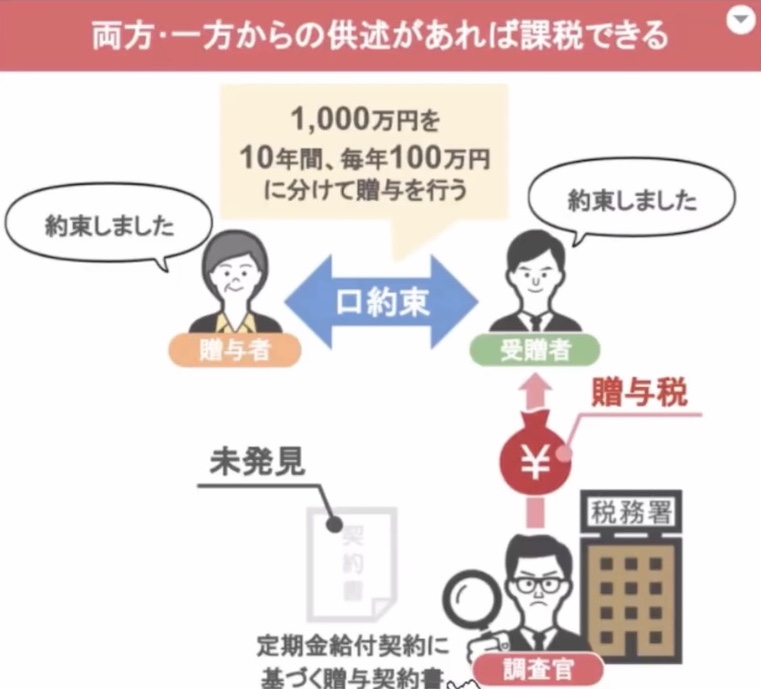

それは冒頭でも少し触れましたように、過去に行った口約束であっても、定期贈与に該当してしまうということです。

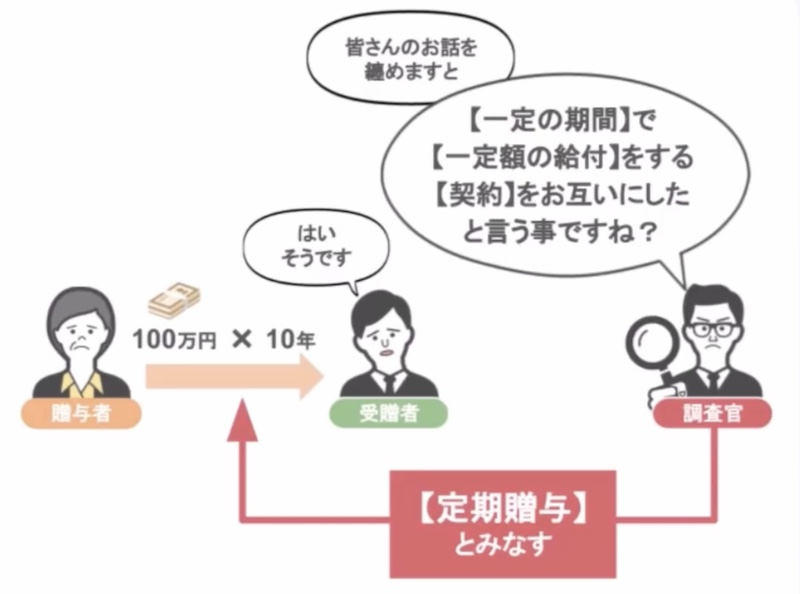

具体的に説明しますと、税務調査官は調査に入った際に、例え定期金給付契約に基づく、贈与契約書を発見しなくても、贈与者か受贈者の両方、または一方からでも

「将来的に、10年間毎年100万円を贈与します」

「はい、いただきます」

という約束を、過去において行った旨の供述を取れれば贈与税を課税することができるんですね。

なぜなら民法上は口約束も立派な契約行為とみなされるからです。

そのため、たとえ定期金給付契約に基づく常用契約書を作っていなかったとしても、税務調査の際に調査官から、「皆さんのお話をまとめますと、それはつまり過去に一定の期間で一定額の給付をするという契約をお互いにされていたということですね?」という質問に対して、「はい、そうです」といった供述をすれば、過去10年間に分けて毎年100万円ずつ行なっていた贈与は定期贈与とみなされてしまう、というわけなんです。

あなたの贈与が定期贈与にならない為に気を付けるべきポイント

ではここからは、あなたの贈与が定期贈与にならないために、気をつけるべきポイントについて解説をしていきます。

よくインターネットなどの記事で、毎年同じ金額の贈与を繰り返していたら定期贈与になって多額の贈与税が課税されるから、贈与をする金額を少しずつ変えた方がいい、とか、毎年同じ年の同じ日に贈与を繰り返していたら定期贈与になるから、毎年少しずつ贈与を行う日程を変えた方がいい、など、こういった定期贈与にならないための対応策を目にすることがあるんですが、こういった行動は定期贈与になるか・ならないかには全く関係がありません。

冒頭から言っておりますように、定期贈与になる要件というのは贈与する人と受ける人との間で、「これから10年間毎年100万円ずつ合計1000万円をあげます」、「はい、もらいます」といった契約を交わすかどうかなんです。

ではこういった場合はどうなるでしょうか。

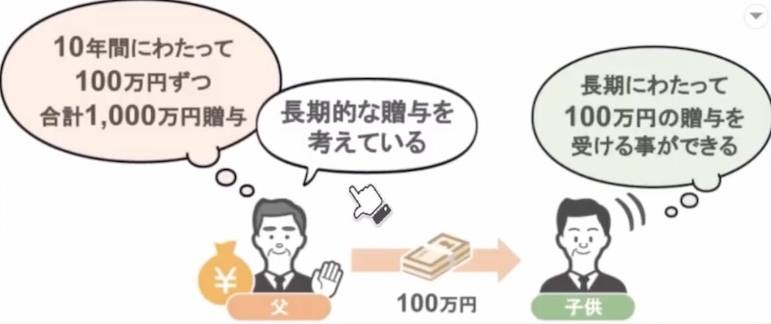

お父さんは当初、10年間にわたって100万円ずつ合計1000万円の贈与を子供に対して行おうと思っていた。100万円をあげる子供に対しても、なんとなく長期の贈与計画を伝えていた。子供も長期にわたって100万円ほどの贈与を受けることを理解していた。

もしもこのような場合、将来税務調査の場面で、税務調査官から「毎年同じ金額の贈与を行われておられますが、これは定期贈与だったんじゃないですか?」と追及された場合、あなたはどう答えればいいのでしょうか?

確かに、当初、父親は定期的な贈与を計画していました。

その計画を、何となく子供にも伝えており、子供も長期間の贈与が行われることを把握していました。

これは一見、税務調査官が言うように、両者の間で定期贈与の契約が行われていたという風に見ることもできそうですが、安心してください。

今後10年間贈与する、という定期贈与の契約書であるとか、口約束をしなければいいんです。

そうすれば、この親子間の贈与契約は定期贈与には当たらないんですね。

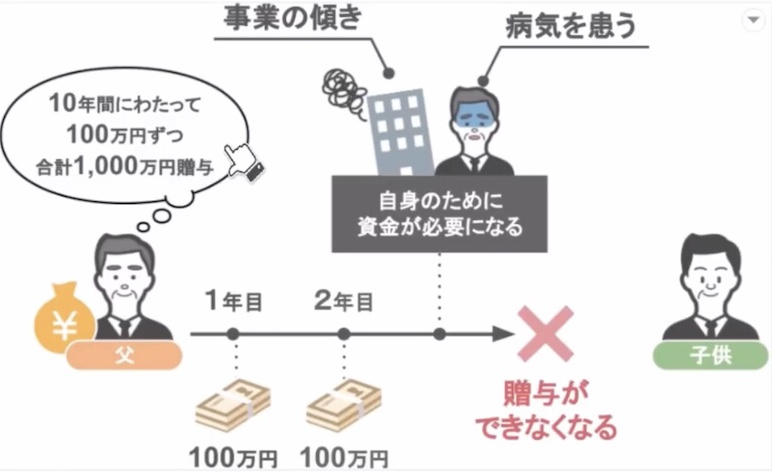

なぜなら、どんなに父親が当初は10年間にわたって100万円ずつ合計1000万円の贈与を行うと思っていたとしても、父親の事業が途中で傾いたり、突然病を患い病気の治療のために贈与にまわそうとしていたお金が必要になった場合には、結局、当初想定していた、毎年100万円10年間で合計1000万円の贈与はできなくなりますよね。

言い換えれば、10年間何事もなく無事に合計1000万円の贈与ができたとしても、それはたまたま毎年運よく贈与ができる状況だったから贈与をしたまでなんです。

事業が傾いたり、病を患ったら贈与なんかしていられないんですから、贈与ができたのはたまたまなんです。

結果としてこの親子は、たまたま毎年同一時期に同額の贈与を行っただけなんですね。

ですから、もしも将来税務調査の際に、調査官が「毎年同じ額の贈与を受けていますが、これは定期贈与だったんじゃないですか?」と追及をしてきたとしても、定期金給付契約に基づく贈与契約書のような、定期贈与の証拠を税務署側が掴めなければ、後に残るのはたまたま、毎年同一時期に、同額を贈与したという事実だけです。

ですから、このような場合には自信をもって、「定期贈与ではありません。偶然10年間、暦年贈与を繰り返すことができただけです」と言っていただければと思います。

そうすれば、高額な贈与税を取られることはありませんからね。

ですがその際の注意点としましては、毎年暦年贈与を行う際には、贈与額がたとえ少額であったとしても、その都度贈与契約書を作っておいた方がいいですね。

なぜなら、これは以前の動画でも話しているんですが、贈与契約書というのは税務署への対策というよりも、身内への対策として後々有効に働くからです。

ですので、その年に行った贈与に関しては、きちんと贈与契約書を作成しておくということも忘れないでください。

今回の動画のまとめ

では今回の動画のまとめです。

当事務所に寄せられる質問の中でも、親や祖父母から毎年同じ時期に、110万円以下の金額を定期的に生前贈与で受け取っている場合、税務調査に入られ、高額な税金を取られることがあると聞きましたが、私の家は大丈夫でしょうか?といった質問をお客さんや視聴者の方から沢山受けるのですが、安心してください。

毎年同じ時期に110万円以内の贈与を定期的に受けているからといって、全員が全員、高額な贈与税の対象になるということは全くございません。

高額な贈与税の対象となるのは、贈与を始めた時に、贈与をした人と贈与を受ける人との間でこれから10年間、毎年100万円ずつ合計1,000万円をあげますよ。という契約をしていた場合だけです。この場合二人の間で結ばれた贈与契約は定期贈与となり、贈与を受けた人は高額な贈与税を支払うことになります。

逆に、偶然にも毎年、100万円の贈与を10年していて、結果的に贈与額が1,000万円になったのであれば、毎年の贈与は基礎控除の110万円以下ですから、申告も納税も必要なしということですね。

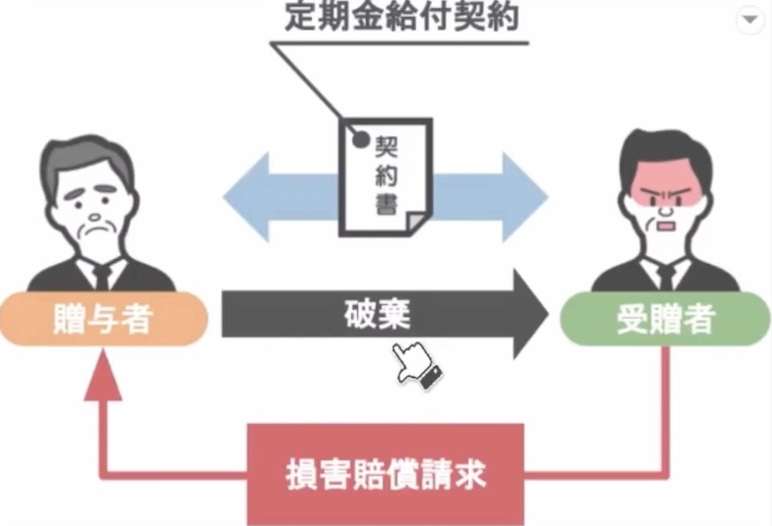

また過去に、定期金給付契約に基づく贈与契約書を作ってしまったんですが、今から破って捨ててしまえば、契約を結んだという証拠は無くなりませんよね。破棄してしまってもいいんでしょうか?

という質問も受けたことがあるんですが、これはお勧めできません。

と言いますのも、仲の良い親子間なら、最悪自分たちの判断で、お互いの了解のもと契約の破棄を行うことができますが、贈与を行う側の親が一方的に契約を破棄すれば、不利益を被る子供から損害賠償を受ける可能性もあります。

ですのでやはり、先行き不透明なこのご時世、この動画を見てくださっている皆さんにおかれましては、どうか毎年100万円・10年間で合計1000万円の贈与を行います、というような契約は軽々しくしないでくださいね。

以上で今回の動画は終わりです。

今回の動画の他にも、「現金預金の贈与は時効がほとんど成立しません」という動画なども投稿しておりますので、これらの内容にも興味があるという方はぜひ画面上のサムネイルから動画をご覧になってみてください。

それでは次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]