みなさんこんにちは。税理士の秋山です。

今日は「相続の悩みの相談先はあなたの状況によって変わります」という話をします。

相続が発生した際、多くの方が持たれる悩みとして「まずどの専門家に相続の相談をすればいいのか?」というものがあります。

相続税の悩みだから税理士に相談すればいいのか?法律に強い弁護士に相談すればいいのか?司法書士や行政書士に頼むべきなのか?

この悩みに対する結論としましては、今あなたが置かれている状況によって、相談する専門家を変えましょう、というのが正解です。

この結論だと少し曖昧ですので、今回の動画では、そんな相続の悩みを抱えている皆さんにとって、今あなたが置かれている状況の場合、一体どの専門家に自分の悩みを相談すれば、一番ベストなのかを詳しく解説していきたいと思います。

相続に携わる専門家のちがい

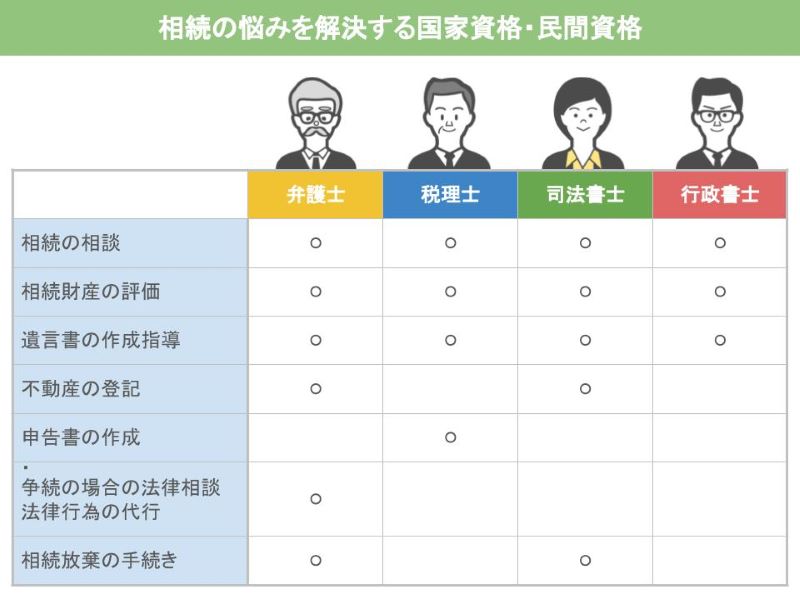

まず相続に携わる専門家には国家資格を有する人と、民間資格を有する人がいます。

両者の明確な違いとしては、法律行為を行えるか否かという点です。

では皆さん一度下の表を見てください。

では皆さん一度下の表を見てください。

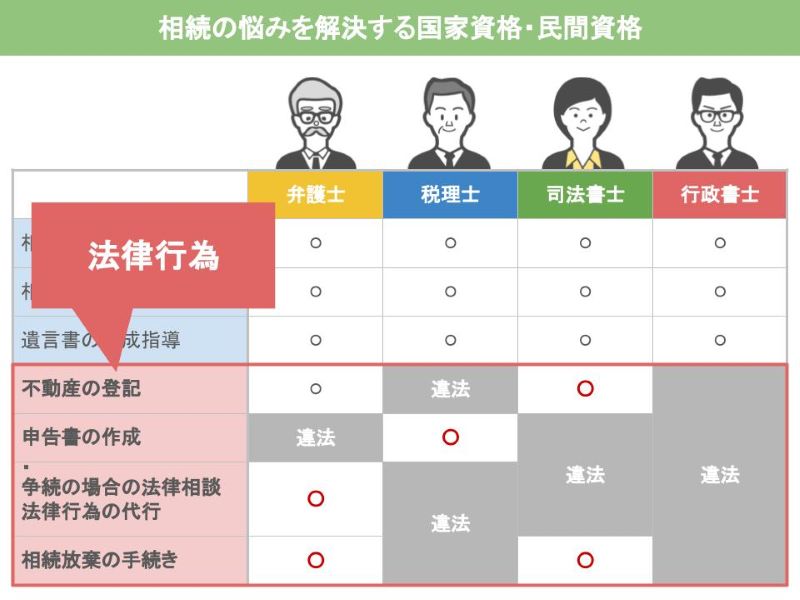

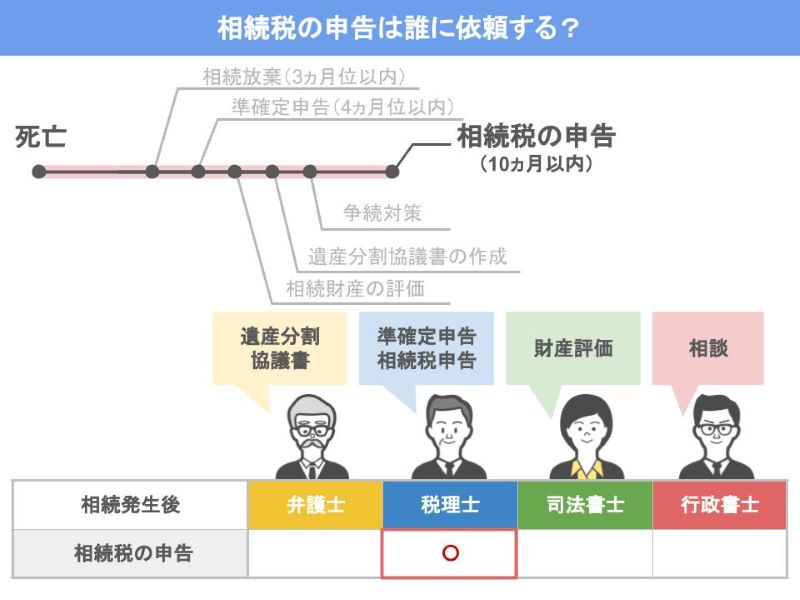

国家資格を持つ弁護士、税理士、司法書士にはそれぞれが独占で行う法律行為が存在します。

弁護士なら相続で争いが起こっている場合の法律相談、法律行為の代行、税理士なら相続・贈与税申告書の作成、司法書士なら不動産の登記がその主な業務ですね。

これらの独占業務を行うことができるのが、業務欄に〇がついている各専門家のみで、それ以外の人が独占業務を行うことは違法行為になってしまうんですね。

ですから、例えば弁護士でない税理士や司法書士が、報酬を得る目的で裁判に発展するような相続争いに関して、代理や仲裁をすると、その行為は非弁行為となって、2年以下の懲役又は300万円以下の罰金が科されますし、逆に弁護士であっても、税理士の領分である相続税の申告を代行することは、税理士法違反となり、3年以下の懲役又は200万円以下の罰金が課されます。

ですからこの動画を見られているあなたが、相続・贈与の相談をしに行く際には、この各専門家のできること、できないことを理解された上で、相談に行く必要があります。

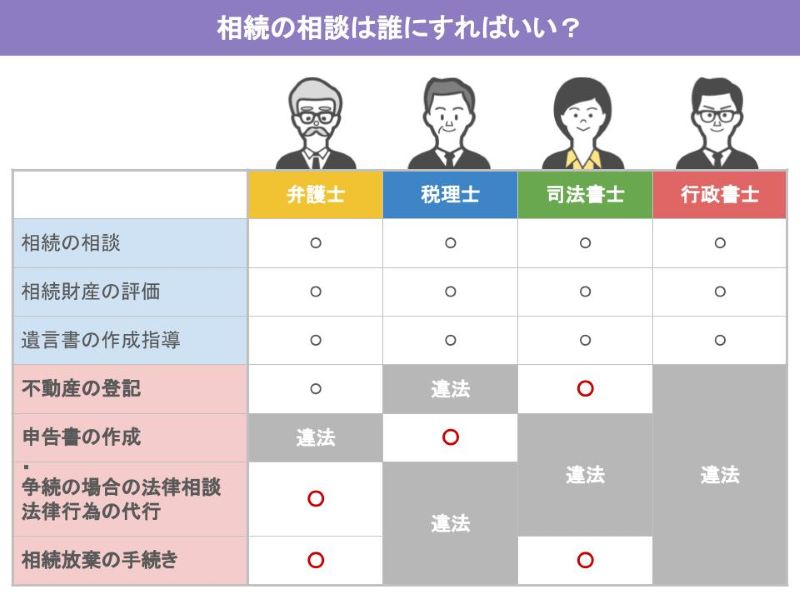

ではここからいよいよこれまでの話を踏まえた上で、あなたの相続に関する悩みは一体誰に相談すればいいのか?についてお悩み別に解説していきたいと思います。

まず相続の悩みには大きく分けて、相続が発生する前段階における悩みと、相続が発生した後に生じる悩みがあります。

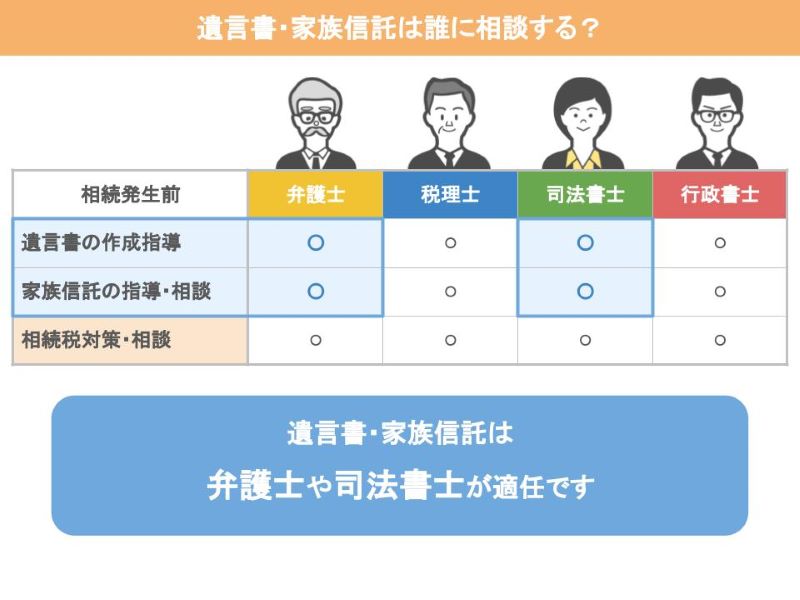

相続が発生する前段階における悩み

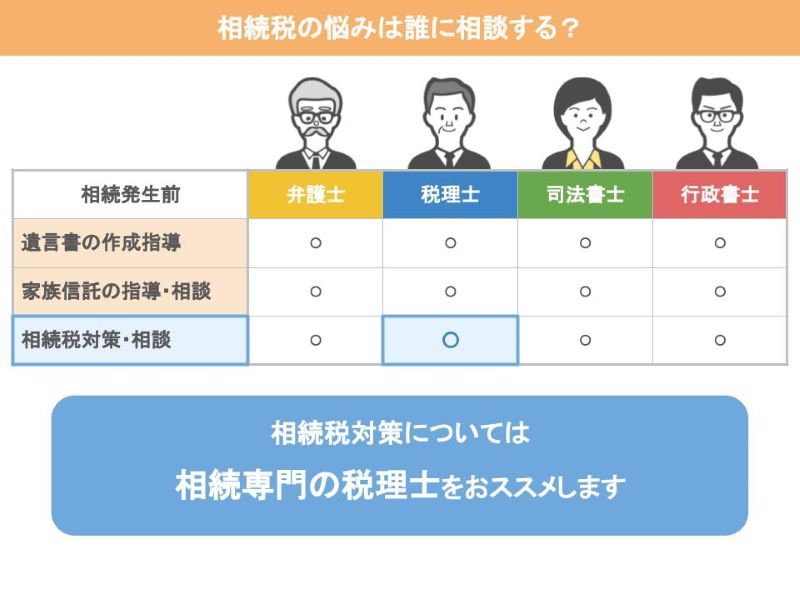

相続発生前に関するお悩みとしては、遺言書の書き方の指導や、作成を誰に依頼するか、家族信託の資料や相談を誰に依頼するか、将来の相続税の節税のための相談を誰に依頼するか、などがありますが、これらに関しましては、下の表にもありますように、各専門家との、どの項目についても一応対応は可能です。

ですがその中でも、遺言作成や家族信託の相談については、法律のスペシャリストである弁護士や司法書士が適任ですね。

また相続税対策について、将来の税額を少しでも減らすことを目的とする場合には、やはり税法のスペシャリストである税理士、その中でも相続税に特化した税理士に相談されることをお勧めします。

また相続税対策について、将来の税額を少しでも減らすことを目的とする場合には、やはり税法のスペシャリストである税理士、その中でも相続税に特化した税理士に相談されることをお勧めします。

弁護士や司法書士も相続税の相談には対応できますが、いわゆる法律家の方は民法に沿った平等な相続対策を進める傾向がございます。

弁護士や司法書士も相続税の相談には対応できますが、いわゆる法律家の方は民法に沿った平等な相続対策を進める傾向がございます。

それゆえに相続税額を大きく減らせる特例を使わなかったり、1次相続の後の2次相続のことまでを考慮せずに、相続対策の指導をされたりという方も全員ではありませんが、一定数いらっしゃいます。

そういった意味でも、将来の相続税対策に関しては税金のプロである税理士に相談されるのが良いでしょう。

その際には先ほども言いましたが、相続に強い税理士を探して依頼をしてください。

お医者さんに専門がありますように、税理士の中にも、法人特化、相続特化という得意分野がありますので、税理士であれば誰に相談してもいいだろうというのは危険ですからね。

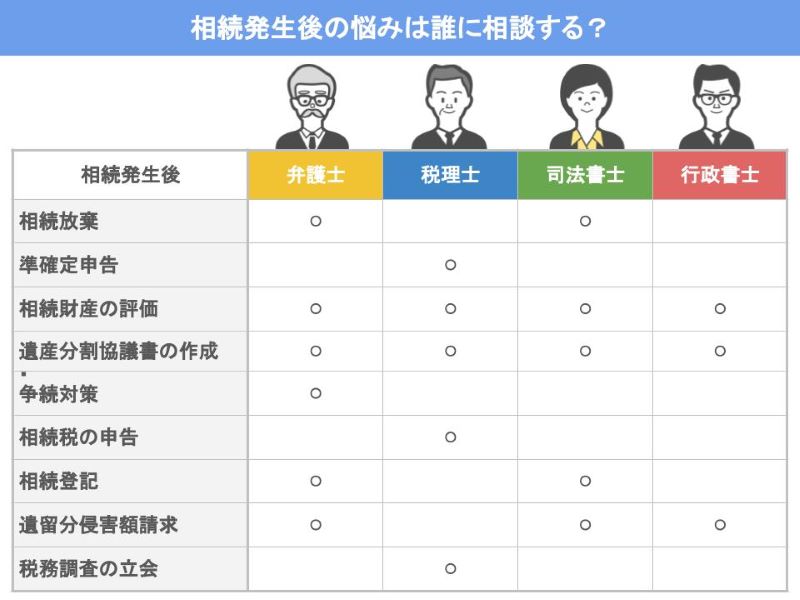

相続が発生した後に関する悩み

では次は相続が発生した後に関する悩みについて、一体誰に相談すればいいのか?ですが、ここからは各専門家によって、対応できる業務が変わってきますので、どの悩みに対してどの専門家に依頼するのが最適か?について相続発生後のタイムスケジュールに沿って解説していきたいと思います。

相続放棄の手続き

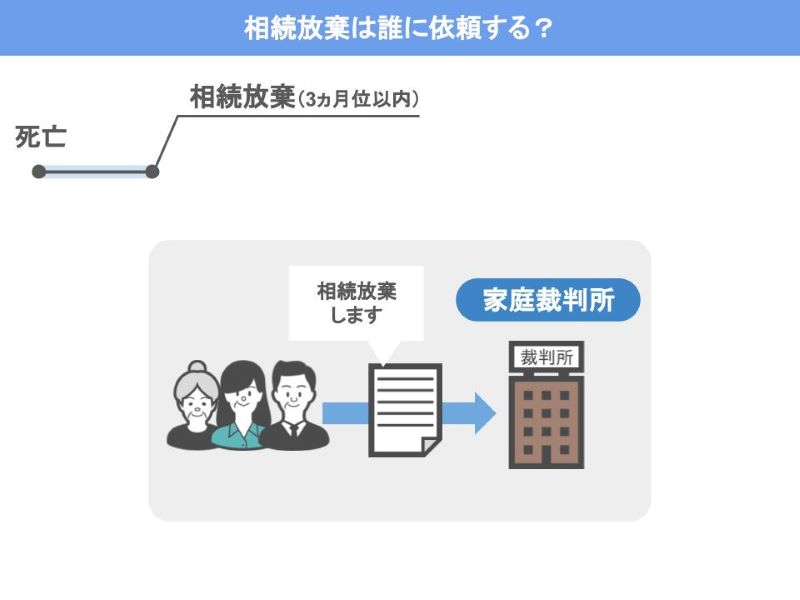

まず相続が発生してから一番最初に訪れる期限は、相続放棄です。

この相続放棄は、各相続人が亡くなった方のプラスの財産もマイナスの財産もすべて放棄する、といったものでして、これは相続発生後から、3ヵ月以内に相続人同士で話し合い、相続を放棄する場合には家庭裁判所に届け出る必要があります。

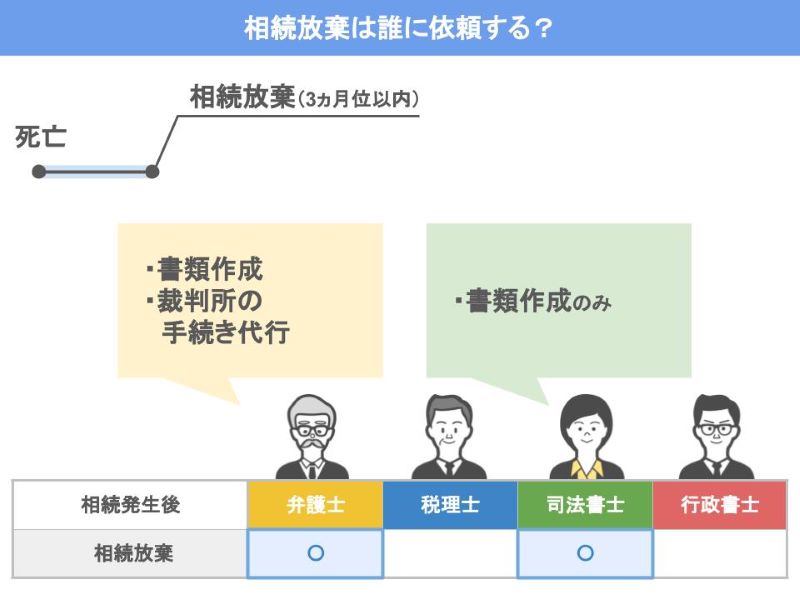

その際の手続きを行えるのは、弁護士と司法書士です。

ちなみに弁護士に相続放棄の手続きを依頼する場合は、全ての手続きを代理で行ってくれますが、司法書士に相続放棄の手続きを依頼した場合には、裁判所からの照会や回答に対応するのは相続人本人となります。

準確定申告書作成

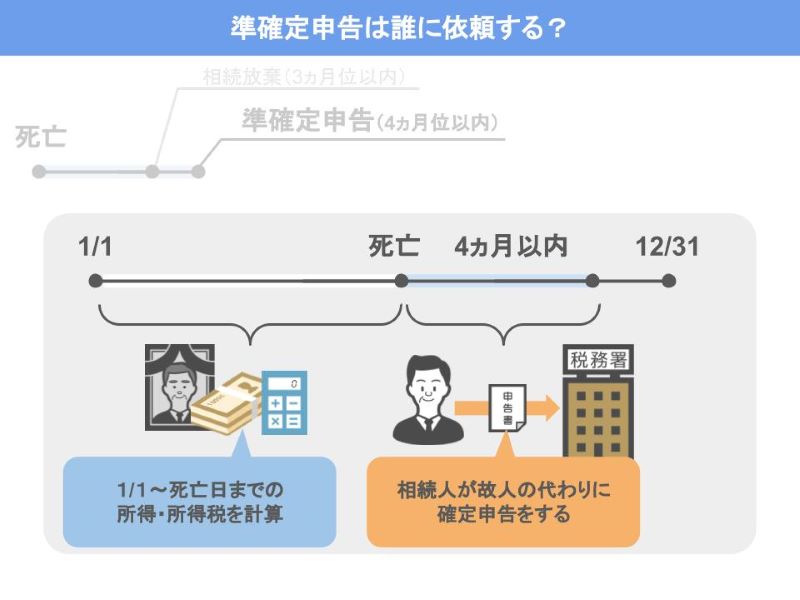

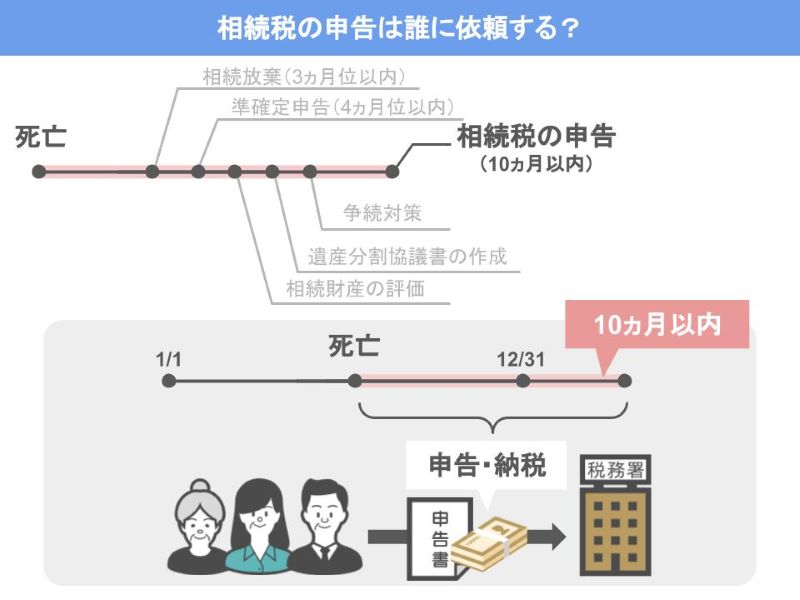

次に期限が訪れるのは、相続人が亡くなった後4ヶ月以内に、手続きが必要な準確定申告です。

準確定申告とは、確定申告が必要な方が1年の途中で亡くなられた場合に、相続人の方が亡くなった方の代わりに、1月1日から死亡した日までに、確定した所得金額及び税額を計算して、所得税の確定申告を行うことを言います。

この準確定申告書作成は、税理士の領分ですので税理士に依頼しましょう。

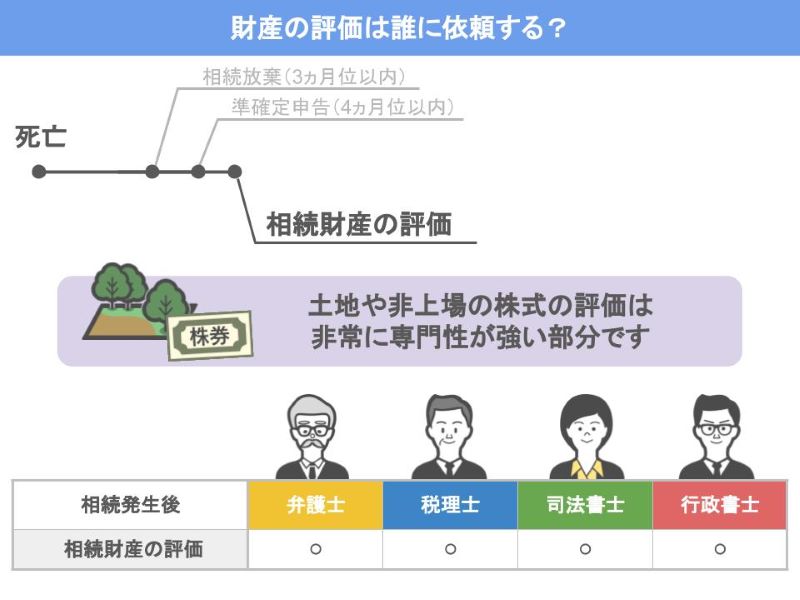

相続財産の評価

次に亡くなった方の相続財産の評価に関してですが、この相続財産の評価、おもに土地や非上場株式の評価というのは、10人の税理士がいれば、10通りの評価が出てくるというように、非常に専門性の強い部分です。

亡くなった方が持つ土地の形がいびつな場合や、がけ地にある場合など、こういった場合には、財産評価に精通した税理士の判断が必要となります。

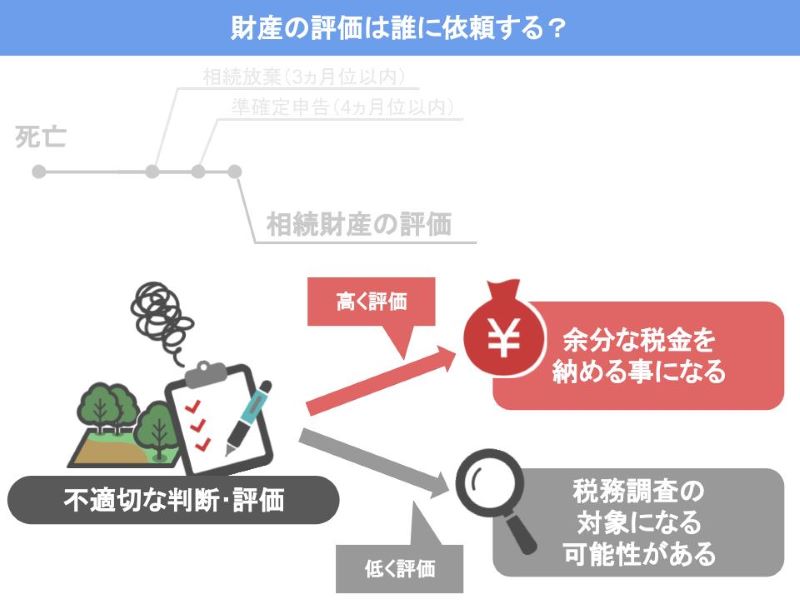

これらの判断が適切でないと、余分な税金を納めることになったり、本来の納税額よりも低い税金を申告し、税務調査の対象になることもありますので、相続財産の評価については税金のスペシャリストである税理士に依頼されることをお勧めします。

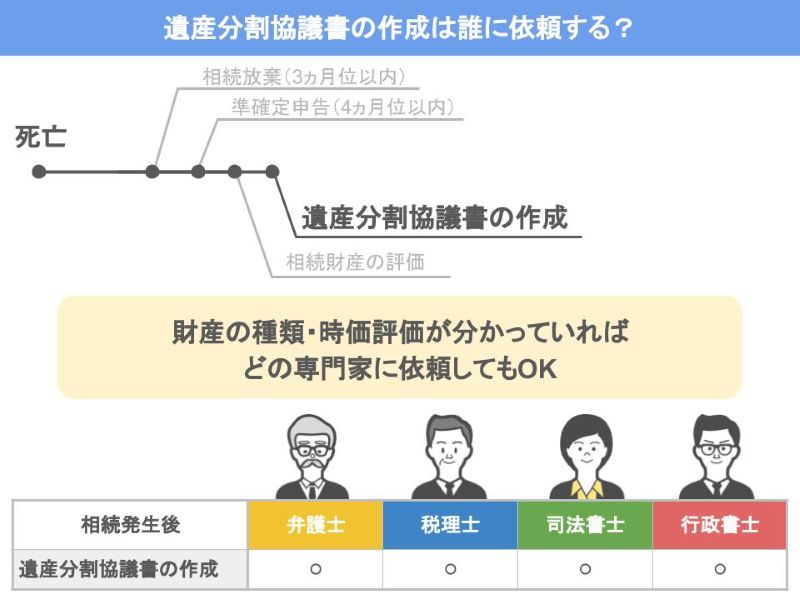

遺産分割協議書の作成

財産の把握や評価が終わりましたら、次は相続人同士で誰がどの財産を相続するかという遺産分割協議に入るんですが、その際に話し合った内容を書面にまとめて、各相続人同士で実印を押し作成するのが、遺産分割協議書です。

この遺産分割協議書の作成に関しましては、各専門家ともに対応が可能ですので、亡くなった方が残された財産の種類や、財産の時価評価が分かっていれば、基本的にどの専門家に依頼されても構いません。

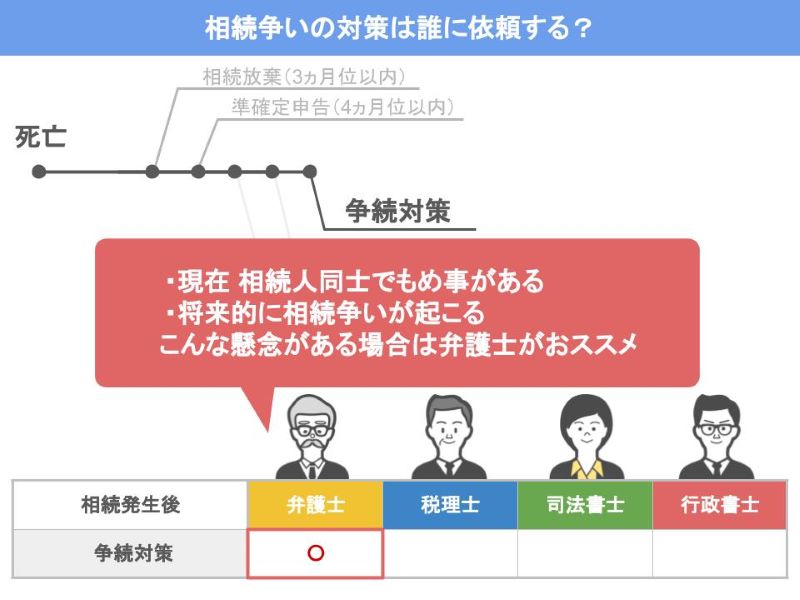

この遺産分割協議書の作成段階にまで来ますと、相続争いが起こるケースが徐々に増えてきます。

「あの子より私の財産が少ないなんて許さない。」

「お母さんの財産がこんなに少ないはずがない。お前が自分のものにしたんだろう。」

財産の内容や時価が出揃ってきますと、やはりこういったいざこざが起こる可能性は高くなります。

こういった相続人間で起きた相続のもめごとに対処できるのは、各専門家の中でも弁護士だけです。

ですので実際に今、相続人同士でもめごとが起こっている、将来的におそらくうちの家は相続争いが起こるだろう、こういった懸念がおありの方は、弁護士さんに相談されることをお勧めします。

亡くなった方の財産を把握し、財産の評価も終わり、遺産分割協議書の作成まで完了しましたら、いよいよ相続税の申告書の作成をして、税務署に提出、納税すれば相続税の手続きは完了です。

この相続税の申告書の提出は、相続人が亡くなった日から10ヵ月以内に行う必要があります。

そしてこの相続手続きの最後となる相続税申告書の作成については、各専門家の中で対応できるのは税理士だけとなっています。

ここまでの作業である相続相談や財産評価、遺産分割協議等は、他の専門家に任せて、この申告だけは税理士に依頼をするという方もいらっしゃいますし、最終的に相続税の申告書を作成できるのは税理士だけだから、最初の相談から税理士の依頼をするという方もいらっしゃいます。

どちらにせよ、相続税の申告の依頼をされるときには、後に訪れるかもしれない税務調査のことも考えて、相続税に強い税理士に依頼しましょう。

相続登記

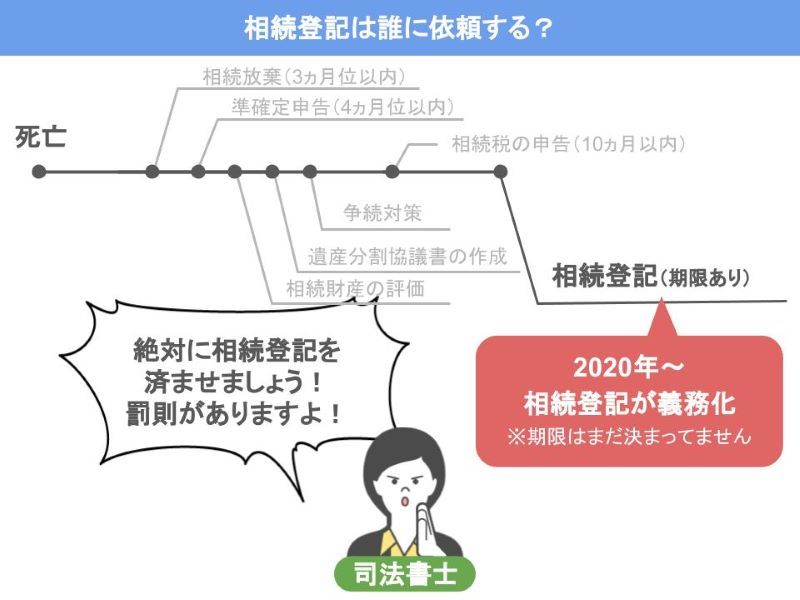

さて、相続で不動産を取得された方は、相続登記が必要になります。

この不動産の登記ができるのは、各専門家の中で司法書士と弁護士になりますが、実際に不動産の登記を行っている弁護士さんというのはあまりいませんから、不動産の登記の悩みは司法書士に相談すると思っておいていただければ、結構です。

ちなみにこれまでは相続登記については、いついつまでに手続きをしなさいという規定はありませんでした。

ですから相続の手続きが終わったら、忘れないうちになるべく早く、司法書士に依頼して登記を済ませておきましょうね、という感じだったんですが、2020年からはこの相続登記が義務化されることになります。

ですのでこれからは相続の手続きが終わったら、絶対に相続登記は済ませておいてくださいね。

登記をしないと罰則がありますからね、というふうになると思いますので、気をつけておいてください。

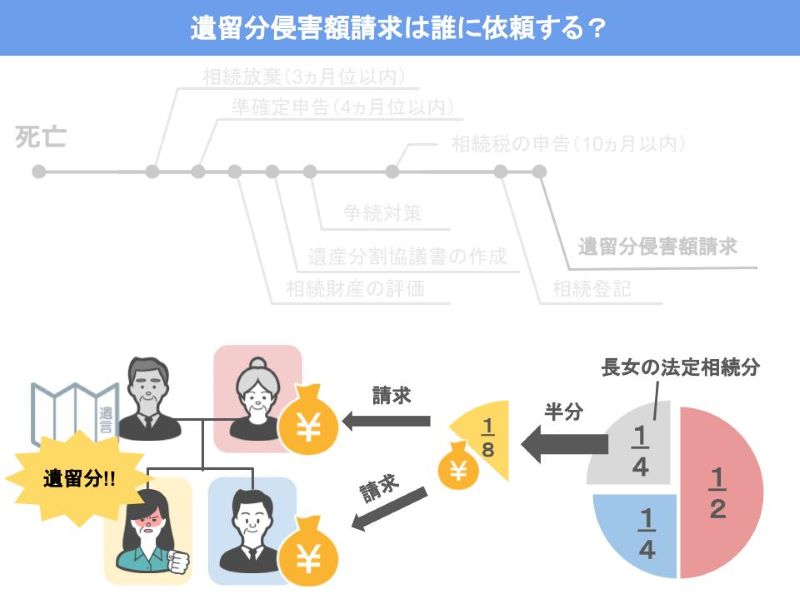

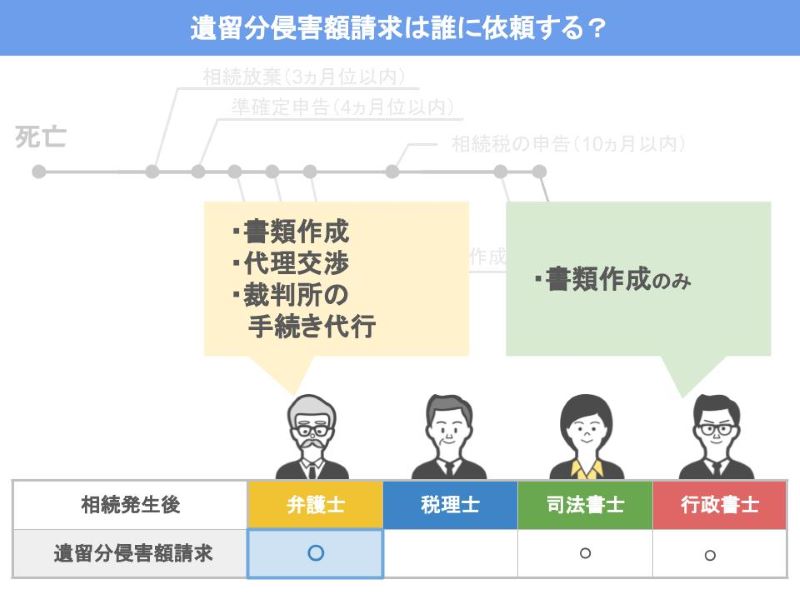

遺留分侵害額請求

次は、もしも亡くなった方の遺言で、あなただけが財産をもらえなかった、こんなときには、遺留分侵害額請求という制度のもと、あなたの法定相続分の半分までの金額をその相続人に対して請求ができます。

遺留分侵害額請求は相手方に対して、書面で通知することが一般的です。

この書面の作成は税理士以外の専門家でしたら誰にでも依頼は可能です。

しかし先ほどの相続放棄の際にもお話ししましたが、司法書士や行政書士は、依頼人の代理人となって交渉などを行うことができません。

ですので他の相続人と直接、遺留分の額の交渉等の話をしたくない場合や、家庭裁判所での調停手続きもまかせたい場合、遺留分に関するお悩みは弁護士に相談をしましょう。

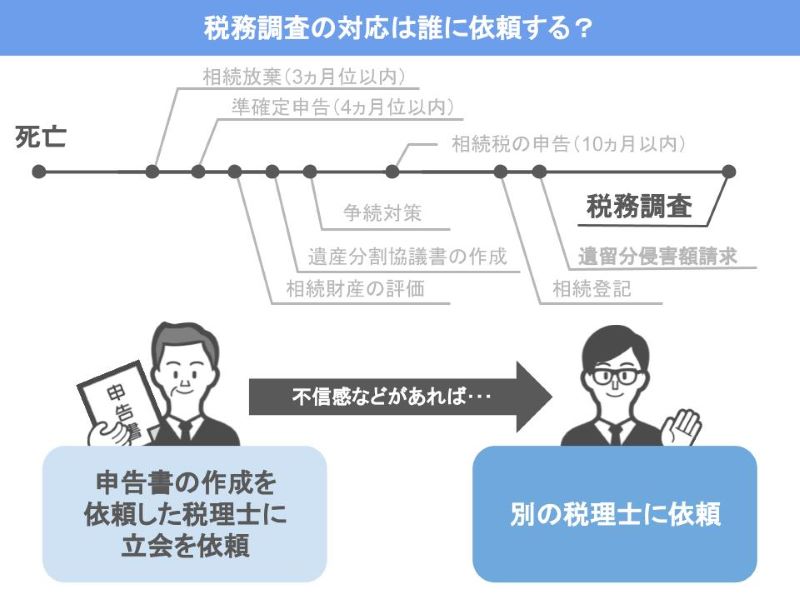

税務調査

さていよいよ相続税のお悩みの最後、申告書を提出してから、数年後にやってくる税務調査の悩みについて、どの専門家に相談すればよいかですが、これは相続税の申告書をもとに税務調査が行われるわけですので、相談するのは申告書を作成できる税理士ですね。

多くの場合、申告書の作成を依頼した税理士にそのまま税務調査の立会いを依頼することが多いです。

ですがまれに申告書の作成を依頼した税理士に対して、依頼者の方が不信感を持たれたりした場合、申告書の作成を依頼した税理士とは別の税理士に、税務調査の立会いを依頼される方もいらっしゃいます。

ですので先ほども言いましたが、相続税の申告のご依頼をされる時には、この税務調査のことも念頭において、相続税に特化した信頼できる税理士に依頼されることをお勧めします。

まとめ

最後にここまでの話をまとめますと、相続発生前の相談については、基本的にどの項目についても、各専門家とも一応対応は可能ですが、遺言書作成や家族信託の相談については、法律のスペシャリストである弁護士や司法書士が適任ですね。

また相続税対策について、将来の税額を少しでも減らすことを目的とする場合には、やはり税法のスペシャリストである、税理士、その中でも相続税に特化した税理士に相談をされることをお勧めします。

また相続発生後の相談については、下の表にありますように各専門家によって対応できるようのが変わってきます。

相続放棄の依頼でしたら、司法書士か弁護士に

亡くなった方の確定申告の依頼でしたら、税理士に

予め財産評価が確定した上での遺産分割協議書の作成依頼でしたら、各専門家に

遺産分割などから生じる相続争いの介入や、調停の依頼でしたら唯一相続人間の争いに介入できる弁護士に

相続税の申告依頼でしたら税理士に

不動産の相続登記でしたら司法書士に

遺留分侵害額請求の依頼でしたら依頼人の代理人となった交渉できる弁護士に

最後に税務調査の立会依頼は申告書作成を依頼した税理士か、その他の相続に強い税理士に依頼されることをお勧めします。

今日は「相続の悩みの相談先は、あなたの状況によって変わります」という話をしました。

このチャンネルでは税務調査で調査官によく指摘されるポイントや、相続贈与で損をしないための情報などを週に2回火曜・土曜日に投稿しておりますので、是非画面右下のボタンからチャンネル登録をしていただければ幸いです。

以上です。ありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]