みなさんこんにちは。相続専門税理士の秋山です。

今日は、家族のための贈与が無駄になる!?3年以内の贈与加算とその対策という話をします。

皆さんは相続開始前3年以内の贈与加算という制度をご存知でしょうか。

この制度は家族に相続が発生した場合、被相続人の方が亡くなった当日から数えて3年以内に行われた贈与については、贈与した財産額を亡くなった方の財産に足し戻して相続税の計算をしなくてはいけない、というものです。

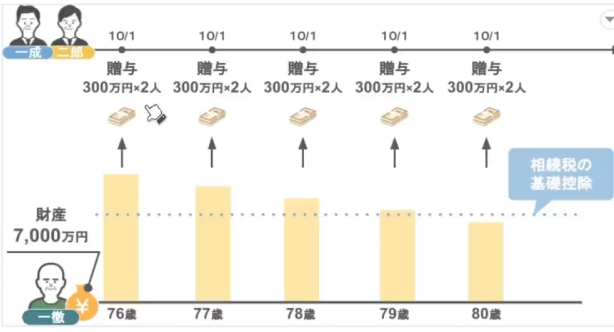

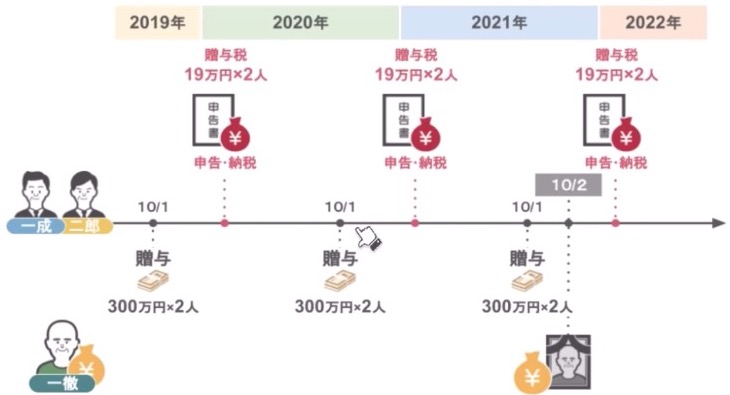

つまりこちらの佐藤家の場合、もしもこの3年以内の贈与加算がなければ、父親が76歳の時から子どもたち2人に対して年間300万円の暦年贈与を行うことで、5年後の八十歳の時には、父親の財産は4,000万円まで減っており、結果的に佐藤家の相続人には相続税の申告も納税も必要なくなります。

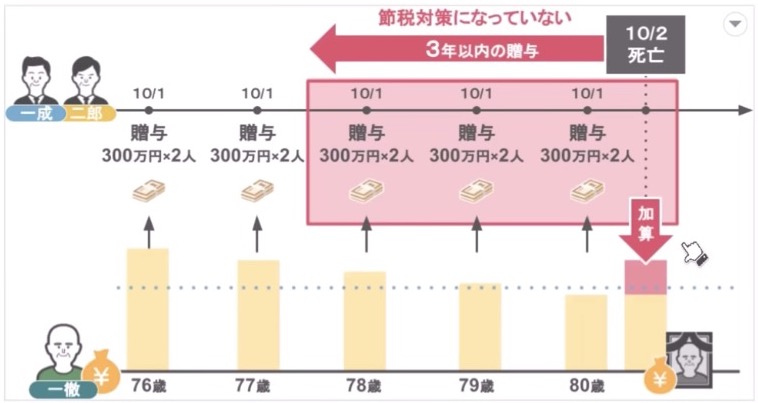

ですが、この3年以内の贈与加算があるとどうなるでしょうか。

佐藤家の父親は八十歳の10月の2日に亡くなっているので、その日から起算した3年間の贈与というのは1円たりとも相続税の節税対策になっていなかった。

つまり、佐藤家の長男と次男には相続税の申告と納税の義務が発生してしまうという悲しい結末を迎えてしまうんです。

ですので、せっかくの家族のために行う節税対策が無駄にならないためにも、今回の動画で相続開始前3年以内の贈与加算の概要や、贈与加算の対象となってしまう人、ならない人についてしっかりと理解していただきたいと思います。その上で、最後に近い将来贈与加算の年数が3年以上に伸びるかもしれない。というこれからの新制度の動向について簡単に触れたいと思います。

目次

①相続開始前3年以内の贈与加算の概要

贈与加算の計算は相続が発生した当時から起算する

まず相続開始前3年以内の贈与加算の概要についてですが、冒頭でもお話した通り、この制度は家族に相続が発生した場合、被相続人の方が亡くなった当日から数えて3年以内に行われた贈与については、贈与した財産額を亡くなった方の財産に足し戻して相続税の計算をしなくてはいけないというものです。

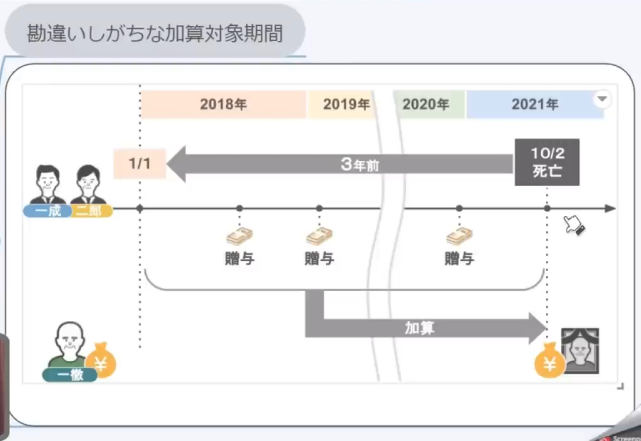

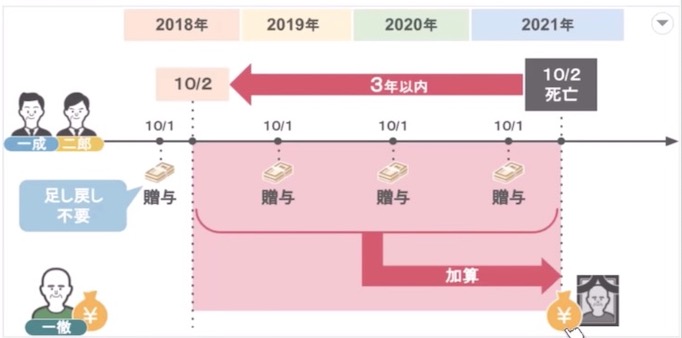

皆さん意外と3年以内の贈与加算というのは被相続人が亡くなった日から3年前の1月1日から12月31日の間に行われた贈与も、丸ごと足し戻すと思いがちなんですが、実はそうではないんですね。

佐藤家の場合、2018年の10月1日に受けた贈与に関しては一徹さんの相続財産として足し戻す必要はないんです。

つまり、2021年の10月2日に一徹さんが亡くなられた場合、2018年の10月2日から2021年の10月2日この期間に行われた贈与というのが一徹さんの相続財産として足し戻しされることになります。

ですので、私は将来の相続税対策のために暦年贈与をしていこうと決められた方に対してはこのルールをお話しして贈与を実行されるのでしたら、1日でも早く実行された方が、3年以内の贈与加算を回避できる可能性が高くなりますよ、とアドバイスしております。

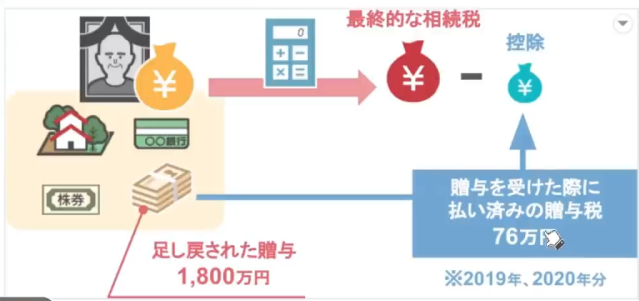

支払っていた贈与税は相続税の納税額から控除出来る。

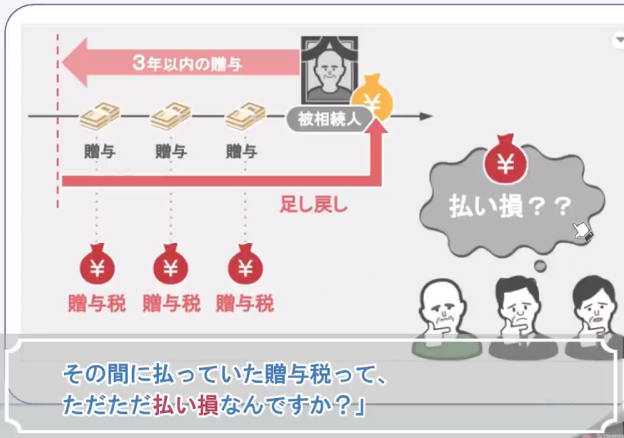

また、この3年以内の贈与加算をお話した時に皆さんが質問される内容として、相続開始前3年以内の贈与が亡くなった人の財産に足し戻されるんだったら、その間に払っていた贈与税って、ただただから払い損なんですか?というものがあります。

確かにこの佐藤家の場合、一成さんも二郎さんも2019年の10月1日、2020年の10月1日に贈与を受けた300万円に対して、翌年の確定申告の時期に19万円の贈与税を納めています。

一人19万円の贈与税を二人、それを2年分を納めていますので、佐藤家全体で収めた贈与税額は合計76万円にもなります。

この3年間の贈与が足し戻されてしまうのなら二人が支払っていた合計76万円の贈与税は無駄になってしまうのか、確かに気になるポイントですよね。

ですが安心してください。

この76万円は、一徹さんの相続税の計算の際に、最終的な相続税額から全額控除することができますから、いわゆる払い損という形にはならないんですね。

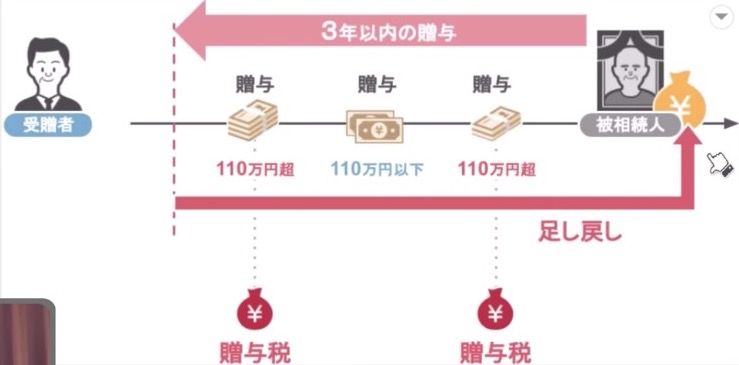

110万円以下の贈与でも足し戻しの対象となる。

また、3年以内の贈与加算で、足し戻しされるのは110万円を超えて贈与税が発生するような贈与だけではなく、110万円以下の贈与であっても足し戻しの対象になります。

つまり、相続開始前3年間の贈与については、受け取った金額が300万円であろうと、110万円であろうと10万円であろうと、一律で亡くなった方の相続財産として足し戻されるという部分についても覚えておいてください。

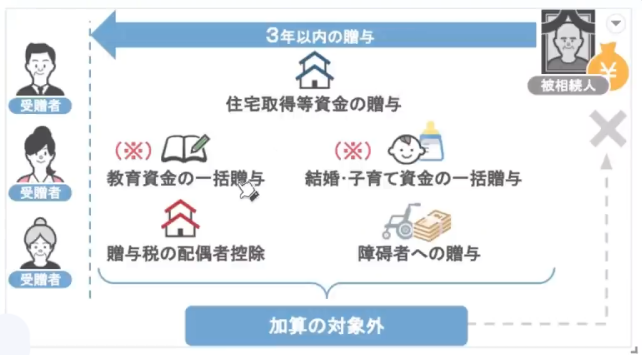

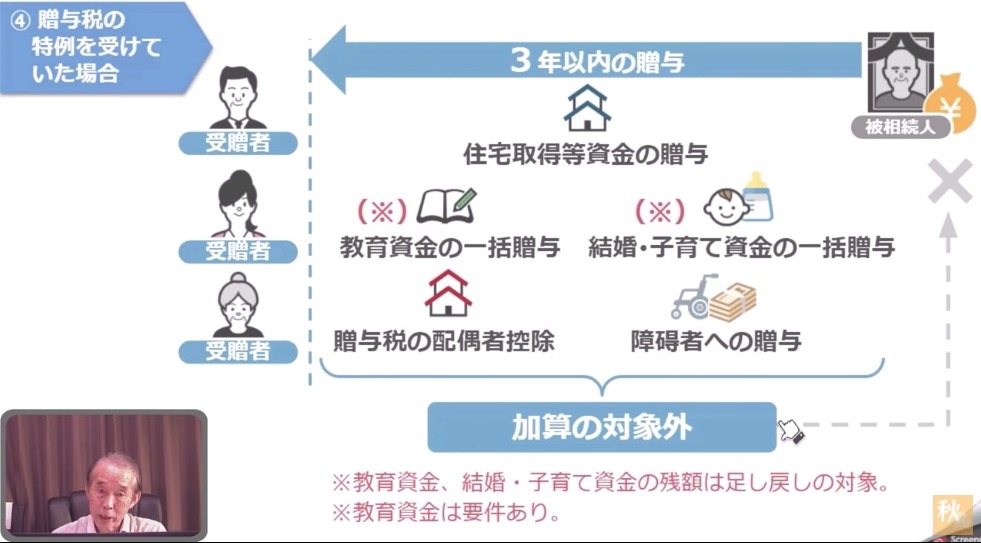

贈与税の特例に関するものは贈与加算の対象外

さて、ここまでは3年以内の贈与加算の対象となるものについてお話してきましたが、逆に例え亡くなった親から3年以内に受けた贈与であっても、親の相続財産として足し戻す必要のないものもあります。

それが贈与税の特例を使って受けた贈与、つまり住宅取得資金の贈与や教育資金の一括贈与、結婚子育て資金の一括贈与や贈与税の配偶者控除、それに障害者への贈与、こういった形で受け取った贈与については、3年以内の贈与加算の対象にはならないので、そこは安心しておいて下さい。

ただし、教育資金、結婚、子育て資金については、贈与を行った人が亡くなった時点での残額を、相続財産に差し戻す場合がありますが、この部分の詳しい話はまた別の動画で解説したいと思います。

と、ここまでが相続開始前3年以内の贈与加算の概要となります。この概要部分を踏まえた上でここからは、たとえ同じ家族内における贈与であっても、3年以内の贈与加算の対象となってしまう人と対象にならない人がいる、という部分について詳しく解説をしていきます。

②贈与加算の対象となってしまう人ならない人

先ほどもお話したように、相続開始前3年以内の贈与加算というのは、何も被相続人が亡くなる3年以内に被相続人から贈与を受けた全ての人に対して適用されるということはありません。

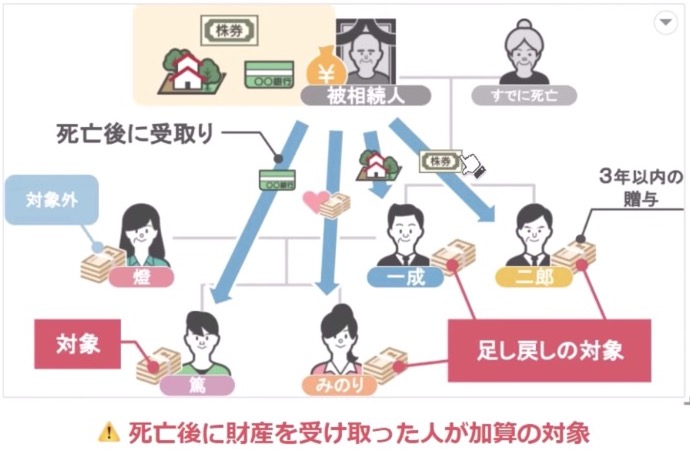

結論から申しますと、相続開始前3年以内の贈与加算というのは、相続が発生した後に被相続人から何らかの財産を受け取った人は、被相続人の方が亡くなる3年以内に受けた贈与を相続財産に足し戻しましょうとこういう制度なんですね。

この前提を知っていただいた上で先ほどの佐藤家お礼に誰が贈与加算の対象になるのか、ならないのかを五つのケースに沿って見ていきましょう。

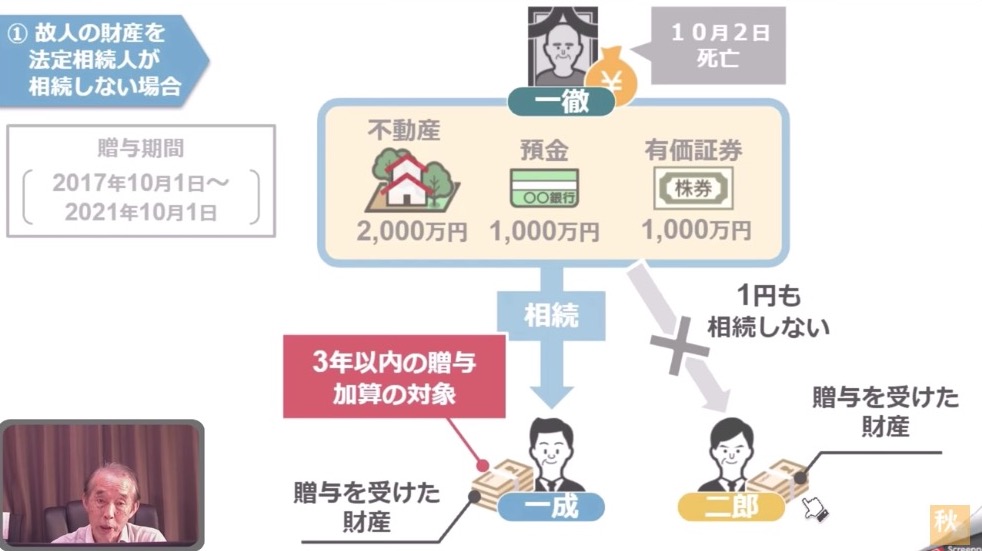

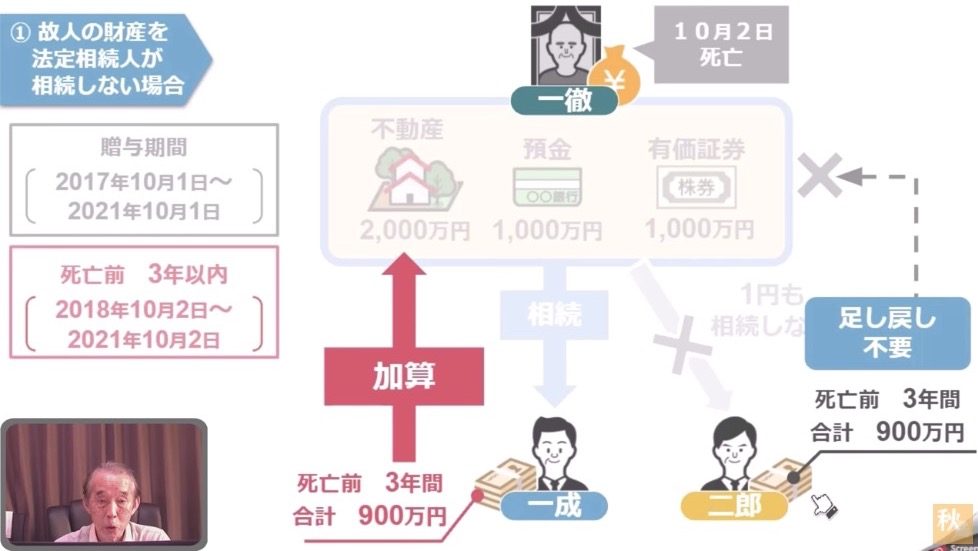

ⅰ亡くなった方の財産を法定相続人が相続しない場合

まず一つ目のケースですが、登場人物は一徹さんから亡くなる前の5年間にわたって毎年300万円の贈与を受けていた一生さんと二郎さんで、その後一徹さんに相続が発生し、長男の一成さんは一徹さんの財産を全て相続し、次男の二郎さんは財産を1円も相続しなかった。

こういった場合、誰が贈与加算の対象になるのかですが、この場合に3年以内の贈与加算の対象となるのは一徹さんの財産を相続した一成さんだけとなります。

二郎さんも一成さん同様に亡くなった一徹さんの法定相続人ではありますが、二郎さんは一徹さんの財産を一円も相続しておりませんので、次郎さんは3年以内の贈与加算の対象にはならないんですね。

結果、一成さんと二郎さんが生前に一徹さんから受けていた贈与に関して足し戻しの対象となるのは、一成さんが受けた贈与部分だけであり、二郎さんが一徹さんから贈与を受けていた900万円対する贈与部分については、一徹さんの相続財産として足し戻す必要はないということになります。

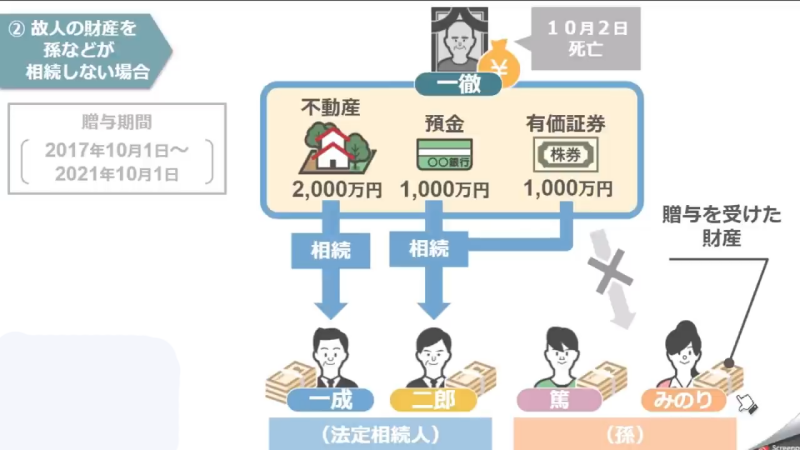

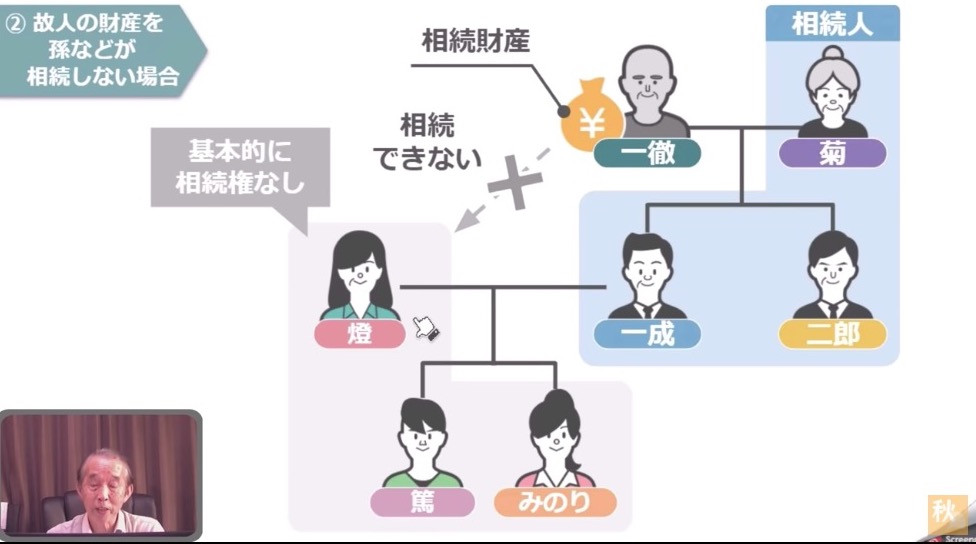

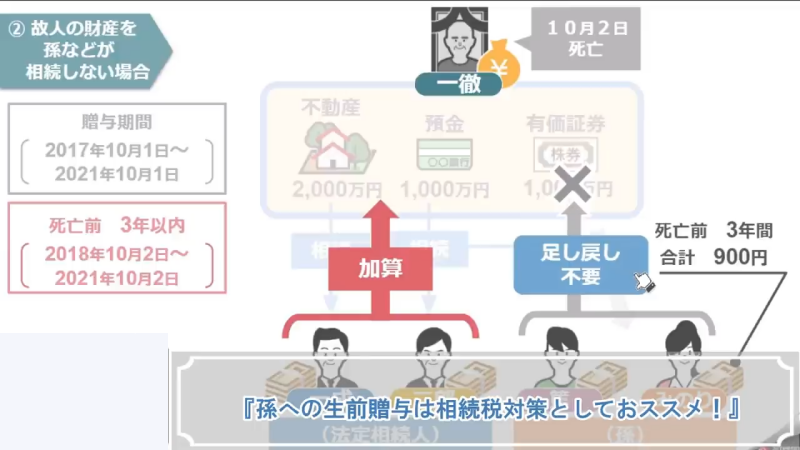

ⅱ亡くなった方の孫が被相続人の財産を相続しない場合

次に誰が贈与加算の対象になるのか、ならないのかの二つ目のケースですが、登場人物は一徹さんから亡くなるまでの5年間にわたって毎年300万円の贈与を受けていた一成さんと二郎さん、そして孫の篤さんとみのりさんで、その後一徹さんに相続が発生し一徹さんの法定相続人である一成さんは自宅不動産2000万円、二郎さんは預金1千万円と有価証券1000万円を相続、法定相続人ではない篤さんとみのりさんは一徹さんの財産を1円も相続できないので受け取った財産はゼロ。

このケースの場合、誰が贈与加算の対象になるのかですが、この場合に3年以内の贈与加算の対象となるのは、一徹さんの財産を相続した一成さんと二郎さんだけとなります。

と、言いますのも先ほども言いましたが相続財産というのは、基本的に法定相続人以外の人に相続権はありますが、そのためこの佐藤家の遺産分割においては当然孫の篤さんやみのりさん、一成さんの奥さんの燈さんが一徹さんの財産を相続することはできないんですね。

結果的に一徹さんの財産を一円も相続していない篤さんやみのりさんは、一徹さんから贈与を受けていた900万円かける二人分に対する贈与部分については、一徹さんの相続財産としてたし戻す必要はない、ということになります。

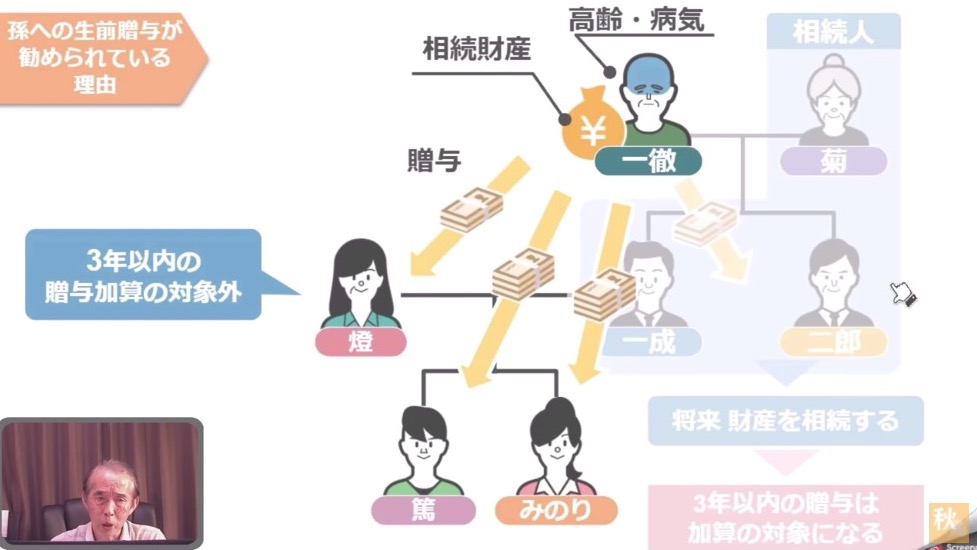

これがいわゆる孫への生前贈与は相続税対策としてオススメと言われている理由でして、基本的に相続権を持っていない孫や子供の配偶者は被相続人の財産を相続する権利がありませんので、例え生前に贈与を受けていたとしても3年以内の贈与加算の対象とはなりません。

ですから高齢な方や病気で残された人生の時間が分からない。という方の場合には、被相続人の財産を相続することになる法定相続人だけに生前贈与を行うのではなく、孫や子供の配偶者に対しても積極的に生前贈与をしておきましょう。

そうすれば将来の相続税を効率的に減らすことができますよと、こう言われているんですね。

ですがたとえ法定相続人には該当しない孫や子供の配偶者であったとしても、この次のケース3に該当する場合には、贈与加算の対象となってしまいます。

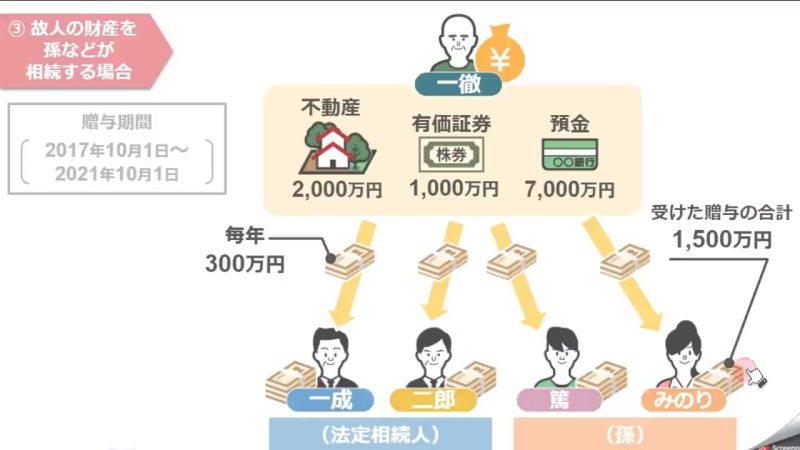

ⅲ亡くなった方の孫が被相続人の財産を相続する場合

では、三つめのケースの解説ですが、登場人物は先ほどと同様に一徹さんから亡くなる前の5年間にわたって毎年300万円の贈与を受けていた一成さんと二郎さん、そして孫の篤さんとみのりさんとなります。

ですが、今回のケースの場合、一徹さんは「自分の財産のうち孫の篤に預金500万円を相続させる」という遺言書を残しており、また孫のみのりさんを500万円の生命保険金の受取人に指定していました。

その後、一徹さんに相続が発生し一徹さんの法定相続人である一成さんは、自宅不動産2000万円を相続し、同じく法定相続人の二郎さんは有価証券1000万円を相続。

孫の篤さんは遺言書に書いてあったように預金500万円の遺贈を受けて、みのりさんは生命保険金を500万円受け取りました。

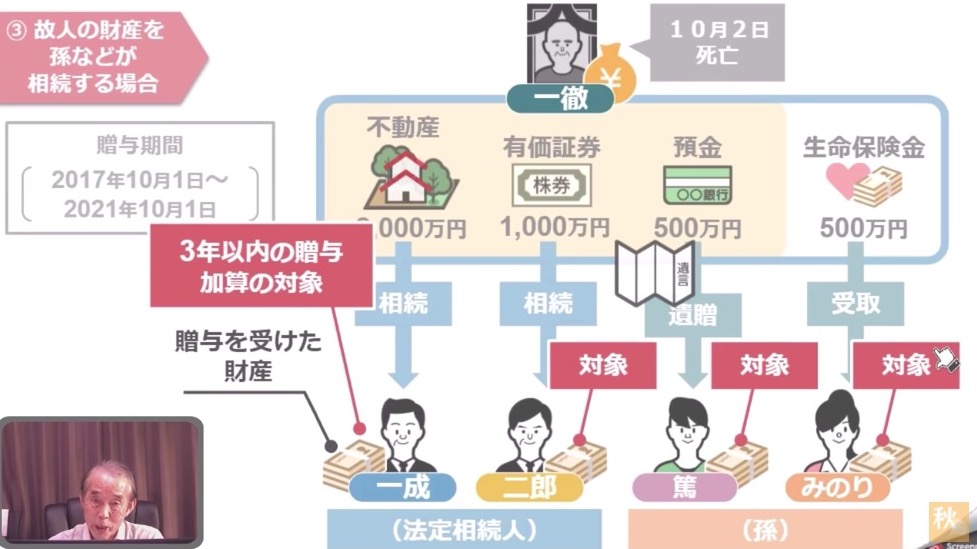

このケースの場合、誰が贈与加算の対象になるのかですが、この場合に3年以内の贈与加算の対象となるのは、一徹さんの財産を相続した一成さん二郎さんそして相続発生後に遺言によって預金500万円を受け取った篤さんと同じく相続発生後に生命保険金500万円を受け取ったみのりさんになります。

理由はもう皆さんお分かりですよね。

篤さんとみのりさんは一徹さんの法定相続人ではありませんが、遺言者や生命保険金という形で一徹さんの相続発生後に財産を受け取っています。

そのため、今回のケースの場合、篤さんとみのりさんが一徹さんから贈与を受けていた900万円かける4人分に対する贈与部分については、一成さんや二郎さん同様に一徹さんの相続財産として足し戻す必要があるということになります。

ⅳ亡くなった方の相続人や孫が贈与税の特例を受けていた場合

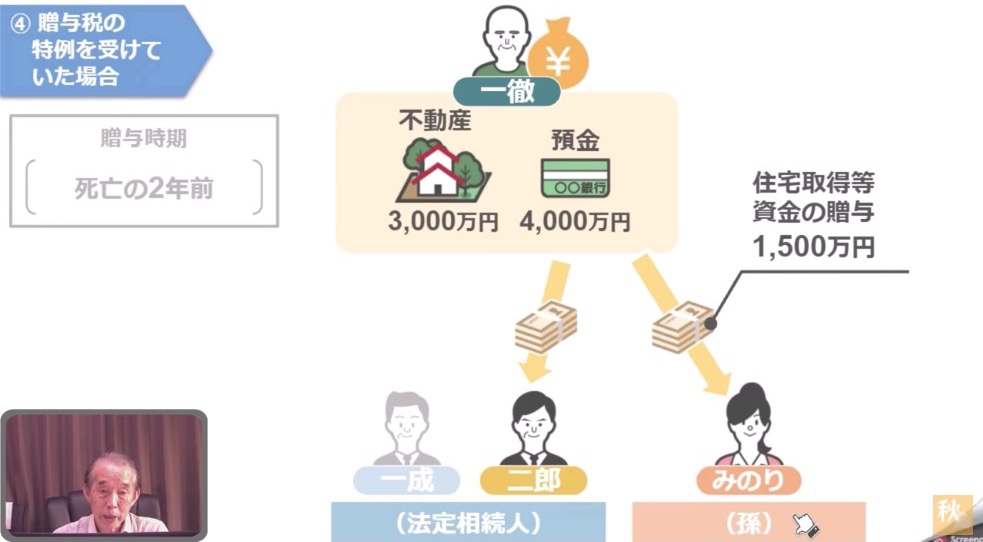

次に誰が贈与加算の対象になるのか、ならないのかの四つ目のケースですが、今回の登場人物は一徹さんの法定相続人である一成さんと二郎さん、そして一徹さんの孫であるみのりさんです。

この3人のうち一徹さんの子供である二郎さんと一徹さんの孫であるみのりさんは、一徹さんが亡くなる2年前に住宅取得資金の贈与によって住宅購入資金1500万円を受け取っていました。

二人はその翌年の確定申告の時期にきちんと住宅取得資金の贈与を使う旨を記載した申告書とそのほか必要書類を添付して税務署に申告をし、その翌年に一徹さんが亡くなりました。

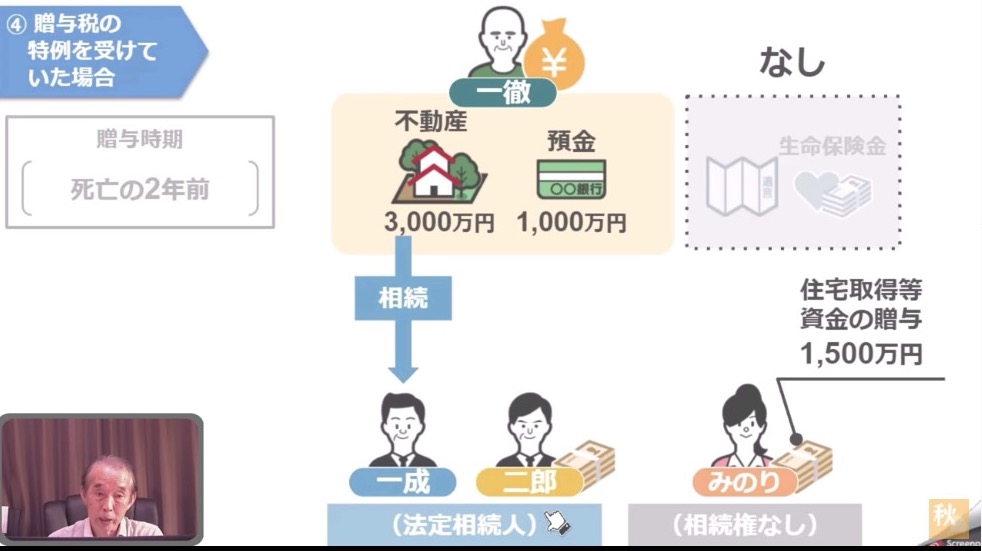

今回のケースの場合、一徹さんは生前に遺言書も書いておらず、生命保険の契約もしていませんでしたので、一徹さんの相続財産を相続する権利があるのは法定相続人の一成さんと二郎さんだけです。

そのために一成さんが一徹さんの自宅不動産3000万円、二郎さんが預金1千万円を相続する形で遺産分割協議が整いました。

さて、このケースの場合、誰が贈与加算の対象になるのか。と言うと誰も贈与加算の対象にはなりません。

動画の前半でもお話したように、こういった贈与税の特例制度によってもらったお金というのは、贈与を受けた時期が被相続人が亡くなる3年以内であったとしても被相続人の相続財産として足し戻す必要はないんですね。

ですので、相続発生後に財産を受け取っていないみのりさんは当然として、相続財産を受け取った二郎さんに関してもこのケースにおいては3年以内の贈与加算の対象にはならず、結果的に誰の贈与部分に関しても財産の相続財産に足し戻す必要がない、というわけですね。

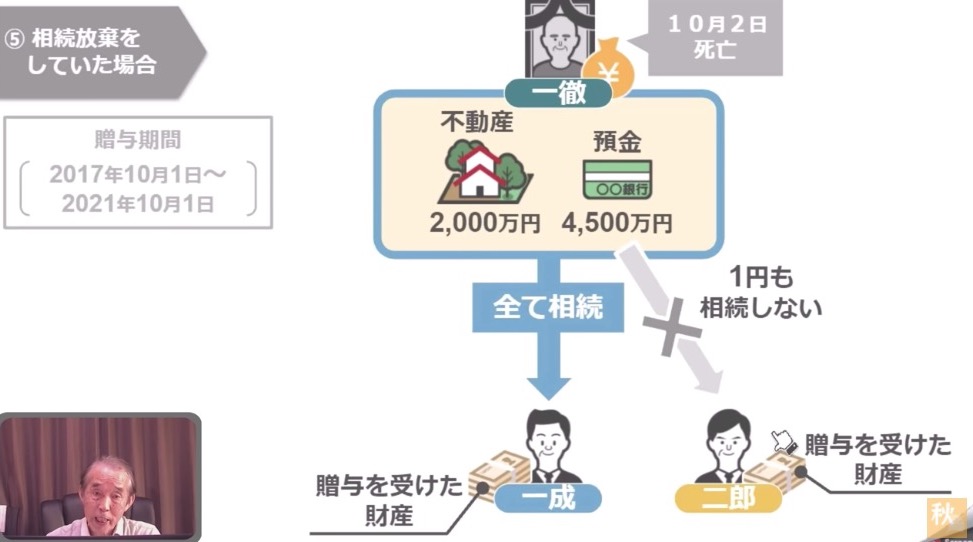

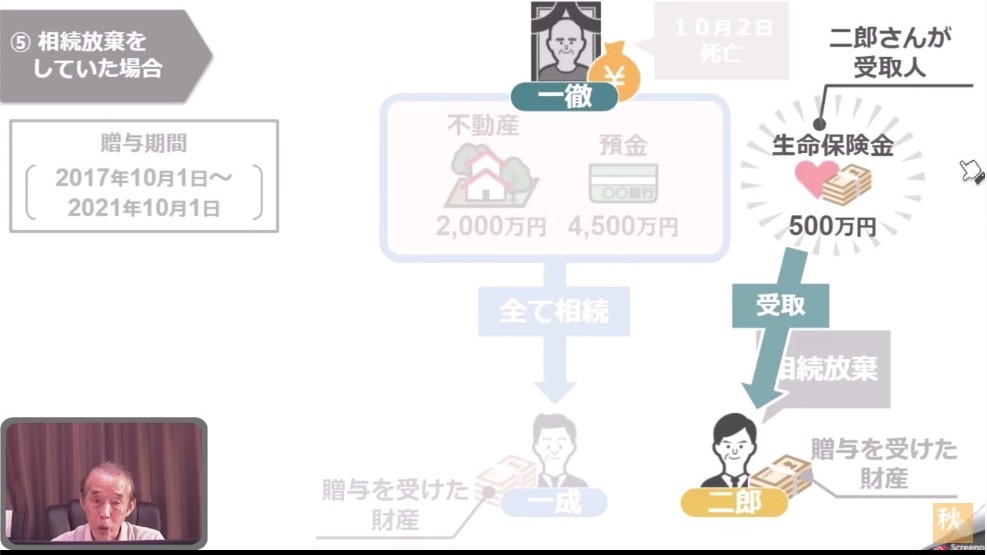

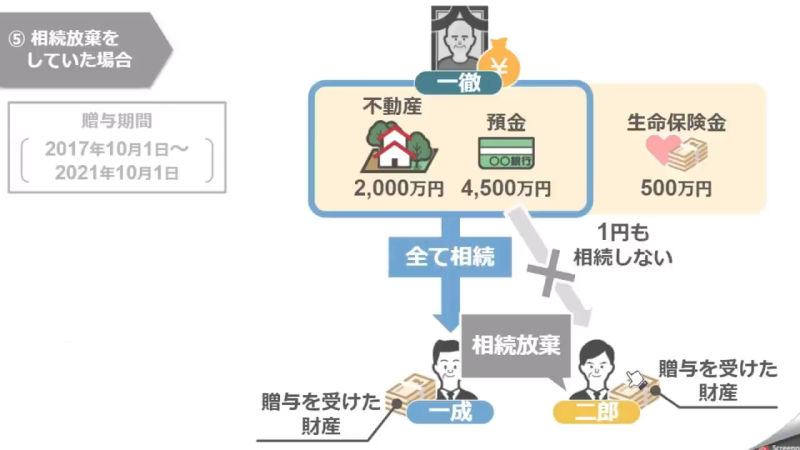

ⅴ亡くなった方の相続人が財産放棄をしていた場合

最後に誰が贈与加算の対象になるのか、ならないのかの5つ目のケースですが、登場人物は一徹さんから亡くなる前の5年間にわたって毎年300万円の贈与を受けていた一成さんと二郎さんでその後、一徹さんに相続が発生し長男の一成さんは一徹さんの財産を全て相続し、次男の二郎さんは財産を 1円もいらないからと相続放棄を行いました。

ですが、その遺産分割の手続き後に、実は一徹さんは生前に受取人を二郎さんとした生命保険契約に加入していたことが発覚し、二郎さんは一徹さんのみなし相続財産として生命保険金500万円を受け取ることになったんですね。

ここで、あれ?二郎さんは一徹さんの財産も債務も相続しないという相続放棄をしたんだから、一徹さんが加入していた生命保険金500万円についても相続できないんじゃないのと思われた方もいらっしゃるでしょう。

ですが、この受取人が亡くなった方以外に設定されている生命保険金というのは、いわゆるみなし相続財産という取り扱いになり、亡くなった方の相続財産ではなく、受取人固有の財産という扱いになるんですね。

つまり二郎さんは一徹さんの財産や債務はいらない、と相続放棄を行いましたが、受取人が二郎さんとなっている生命保険金に関しては、もともとが二郎さんのものという取り扱いなので、一徹さんのみなし相続財産として一徹さんの相続発生後に受け取りました。

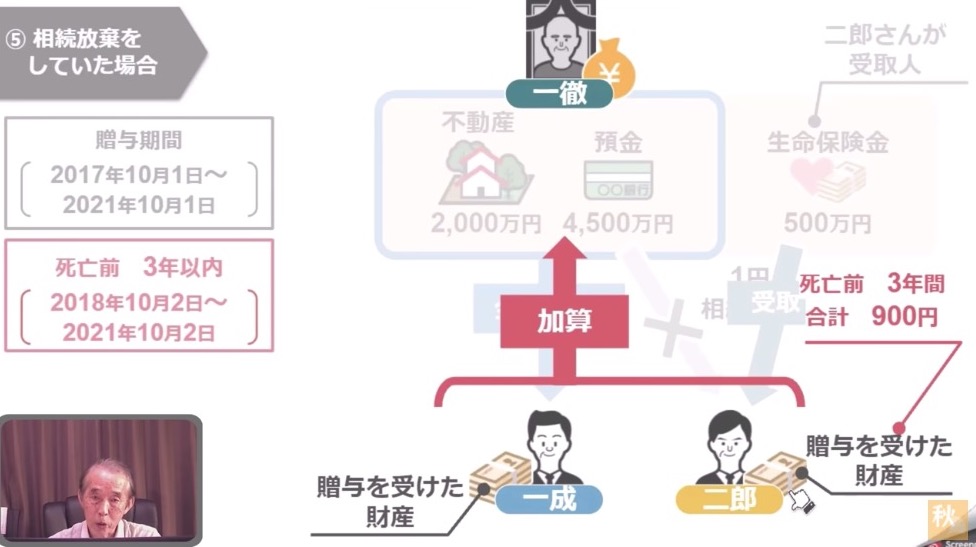

では、相続放棄をした後に、生命保険金を受け取った二郎さんは生前に一徹さんから受けていた贈与について3年以内の贈与加算の対象になるんでしょうか?

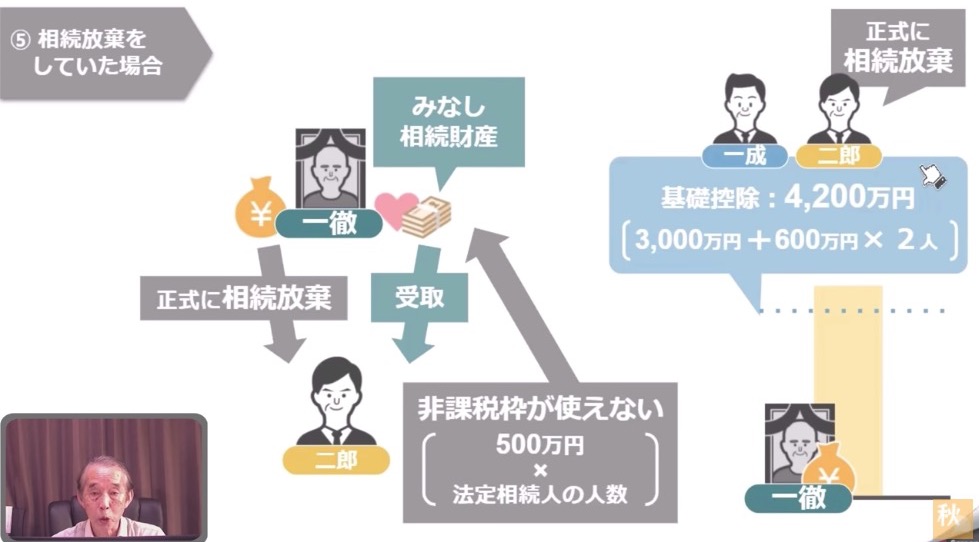

答えとしては、たとえ相続放棄をしていたとしても相続発生後に財産を受け取った二郎さんは、一徹さんから贈与を受けていた900万円に対する贈与部分について、一徹さんの相続財産として足し戻す必要があるということになります。

その際に正式に相続放棄をした二郎さんには500万円かける法定相続人の人数までは相続税が非課税になるという生命保険の非課税枠が使えないというポイントや、相続放棄をしていても、佐藤家の相続税の基礎控除額は3000万円+600万円かける法定相続人二人で4200万円なるという部分については、また相続放棄について解説する動画で詳しくお話したいと思います。

さて、ここまでが相続開始前3年以内の贈与加算についての概要と贈与加算の対象となってしまう人、ならない人についての解説となります。

③『相続・贈与の一体化』により贈与加算の年数が伸びる?

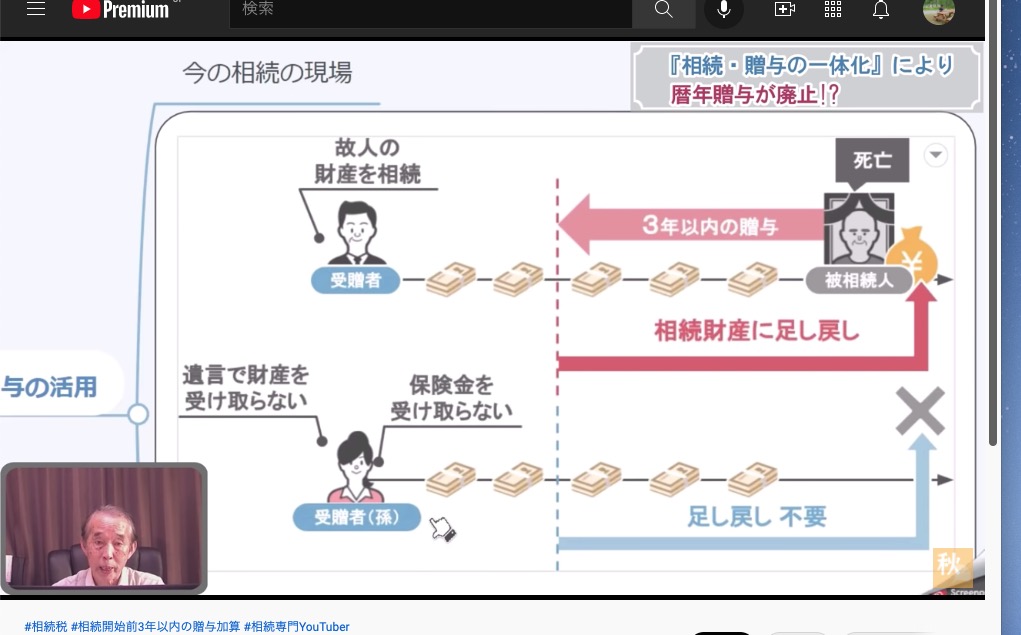

先ほども少し触れましたが、今の相続の現場ではこの相続開始前3年以内の贈与加算を回避するために、3年以内の贈与加算の対象とならない孫への贈与を皆さん積極的に活用されていますし、私の事務所に来られるお客さんには適切な期間内で節税計画を完了できるように少しでも早く贈与を始めましょう、といったアドバイスをしております。

ですが近い将来、現場における相続開始前の贈与については、3年以内のものが相続財産として足し戻してくださいね、という3年以内の贈与加算の期間が3年を超えて相続開始前5年以内の贈与、10年以内の贈与、15年以内の贈与は相続財産として足し戻してください、という取り扱いになるかもしれません。

いえ、もしかしたらもっと深刻な変更として暦年贈与における110万円の非課税枠自体をなくし、生前に被相続人から受けた贈与は被相続人の相続が発生した時点でこれまでの贈与全てを足し戻して一律で相続税を課税します、という形に変わる可能性もあるんです。

この話は相続・贈与の一体化課税として現在税制調査会で検討されていますが、実際に現在の相続税の仕組みがこの相続・贈与の一体化課税に変わると、実質的な大増税になることが予想されます。

ですので、次回の動画ではこの相続・贈与の一体化課税について現状分かっている情報とその情報を踏まえた上で、今から皆さんが実行しておくべき行動について解説をします。

この相続・贈与の一体化課税の内容が気になるという方はぜひ次回の動画もご覧いただければと思います。

以上で今回の動画は終わりです。

今回の動画の他にも「全家庭共通相続税がゼロ円になる基準」という動画なども投稿しておりますので、これらの内容にも興味があるという方はぜひ画面上のサムネイルから動画をご覧になってみてください。

それでは次回の動画でお会いしましょう。最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]