皆さんこんにちは相続専門税理士の秋山です。

今日は税務調査の対象となってしまう、預金口座の管理方法5選、というお話をします。

私は約40年間、国税局税務署の、主に相続税を取り扱う資産課税部門で、相続税の税務調査を500件超行ってきました。

その中で税務調査官というのは、一体どんな家庭を優先的に、調査の対象として選んでいるのかという部分について、以前別の動画(「元調査官が税務調査の対象に選んでいた家〝5選〟(相続税)」)で紹介しました。

その動画では、このスライドのような家庭は

、税務調査官が調査対象として積極的に狙っています、というところを話したんですが、今回の動画ではその続きとしまして、私が現役時代に、税務調査の対象として選んでいた預金口座の管理方法にテーマを絞り、こんな方法で預金口座の管理をしていると、高い確率で税務調査官の餌食になってしまいますよ、という五つのケースについて解説していきたいと思います。

是非動画をご覧頂き、将来家族に財産を残すことになる方も、将来相続人になられる方も、今のうちからきちんと預金の管理をしていただければと思います。

ですので、今回の動画ではまず初めに、税務調査官があなたの財産を調査し、自宅にやってくる時期についてお話した上で、税務調査の対象となってしまう預金口座の管理方法を、この五つのテーマに沿って解説していきたいと思います。

目次

税務調査官があなたの財産を調査し自宅にやってくる時期

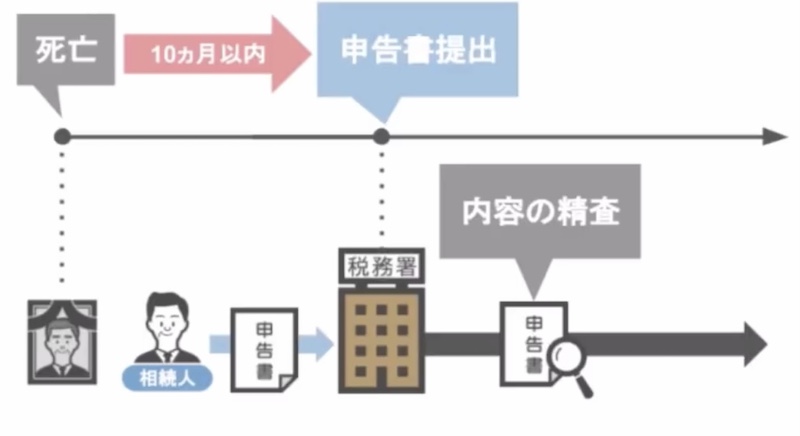

まずご家族に相続が発生した場合、亡くなった方の財産額が、相続税の基礎控除を超える家庭の場合には、被相続人が亡くなった日から10ヶ月以内に相続税の申告書を、亡くなった方の住所地を管轄する税務署に提出します。

その後、停止した申告書の内容に本来かかる税金をよりも、少なく申告していたなど、誤りがあった場合、亡くなった方の自宅に税務調査官がやってくるということになるんですね。

ですが、停止した申告書に誤りがあったからといって、すぐに調査官がやってくるということはありません。

と言いますのも、税務署は提出された申告書の内容を精査するために、それなりの時間を費やすんです。

そして、この案件は申告漏れがあると想定すると、そこで初めて調査対象となるんですね。

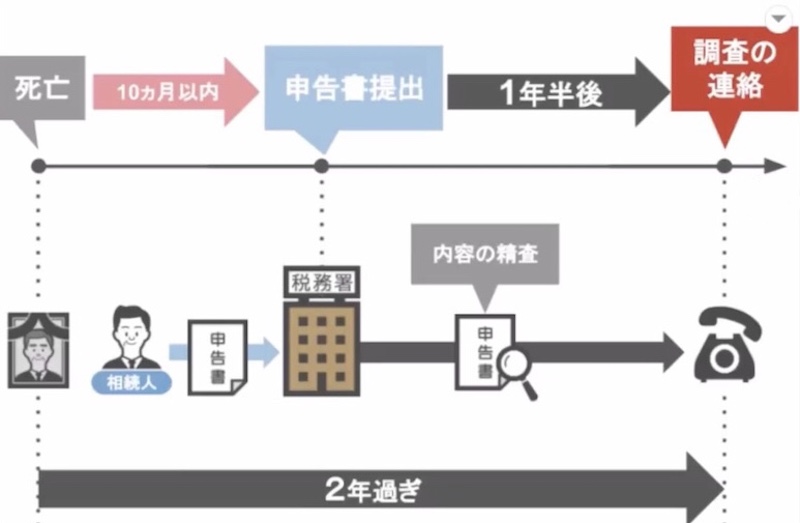

その後税務署から、もしもし相続税の調査に伺いたいんですが、と電話が入るのが相続税の申告書を提出してから約1年半後くらいとなります。

申告書を提出して一年半後くらいということは、だいたい相続が発生してから2年を過ぎたくらいですから、それこそ税務調査というのは相続人が忘れた頃にやってくるんです。

そしてかかってきた電話で税務調査が行われる日取りの調整を行い、後日あなたの自宅に税務調査官が行ってきます。

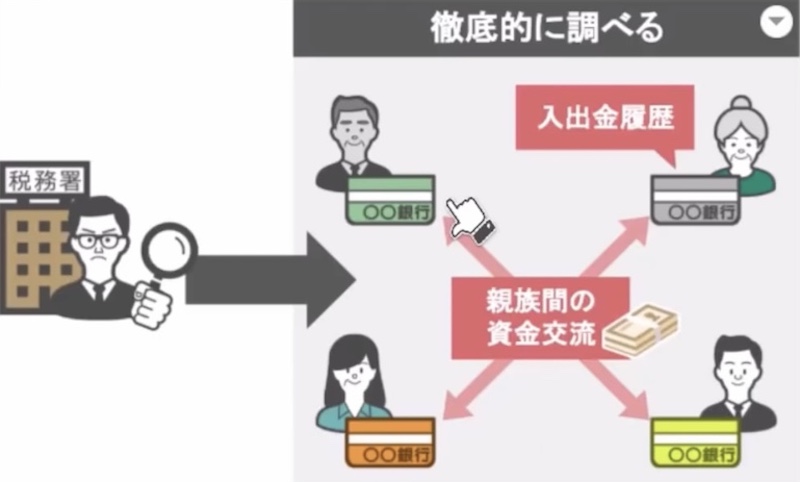

しかもその際、税務調査官は亡くなった方はもちろんのこと、相続人の銀行口座の入出金履歴や、親族間での資金の交流などを、徹底的に調べ上げてから乗り込んでくることになるんですね。

さて、ここまでが相続が発生し相続税の申告をしてから、税務調査官がやってくるまでの流れとなります。

ではここからは税務調査に出向く事前段階において、どういった管理状態の預金口座を優先的に調査対象としていたかという部分を、亡くなった方の口座・亡くなった方の家族の口座、両方の視点から見ていきたいと思います。

①出金したまま見返りがない口座

まず税務調査の対象となってしまう、預金口座の管理方法の一つ目は、出金したまま、見返りがない口座です。

お金を使えば必ず見返りというものがありますよね。

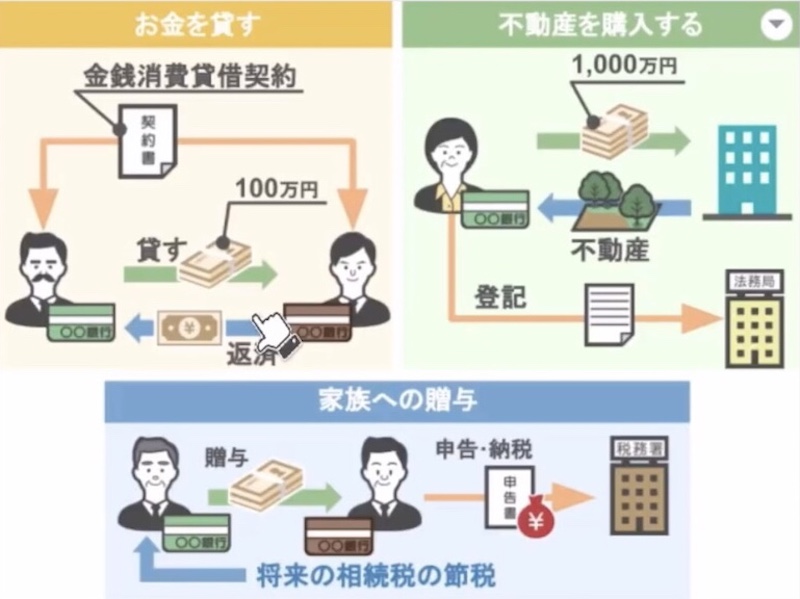

例えば知人に対して100万円を金銭消費貸借契約を結んで貸したとすると、毎月あるいは毎年契約に基づいて、一定の金額が貸した側の口座に入金されることになりますし、ある人が1000万円の不動産を購入したとすれば、その人は1000万円相当の不動産を所有し、その人が不動産登記を行えば、その事実は法務局にも登記情報として掲載されます。

このように、お金を使えば一般的に必ず見返りというものがあり、そしてそれは何かしらの記録に残るんです。

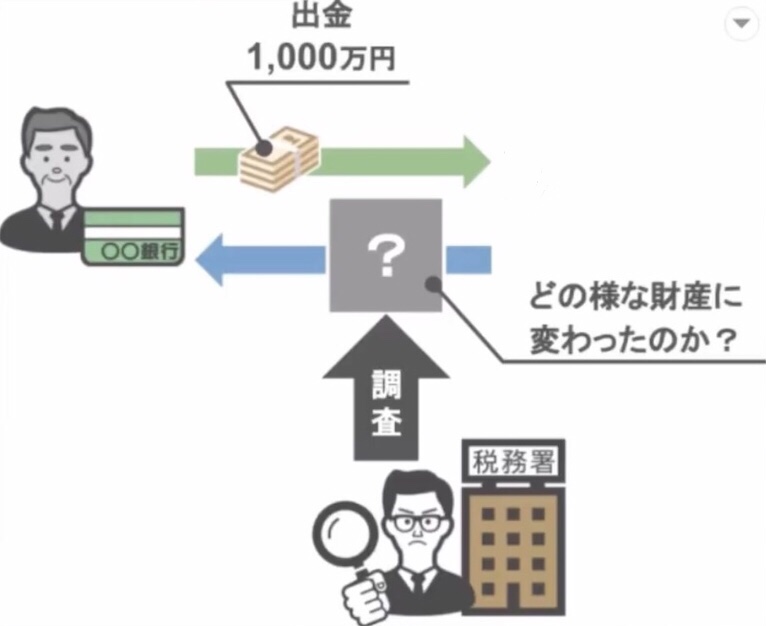

ですので調査官は、1000万円の出金があれば1000万円はどのような財産に変わったのか、という部分を調べるんですね。

その結果、この申告書にこの1000万円の出金に対する見返りの資産、内部では変形資産と言っています。

これが計上されておればそれで良しとなりますが、逆に計上されていなければ調査事案にします。

要はお金を使えば代わりの資産が必ずどこかにあると考えて調査を行うのが、調査官のセオリーですので、この動画をご覧の方で預金口座から出金しているけれど、それに対する見返りがないという方は要注意です。

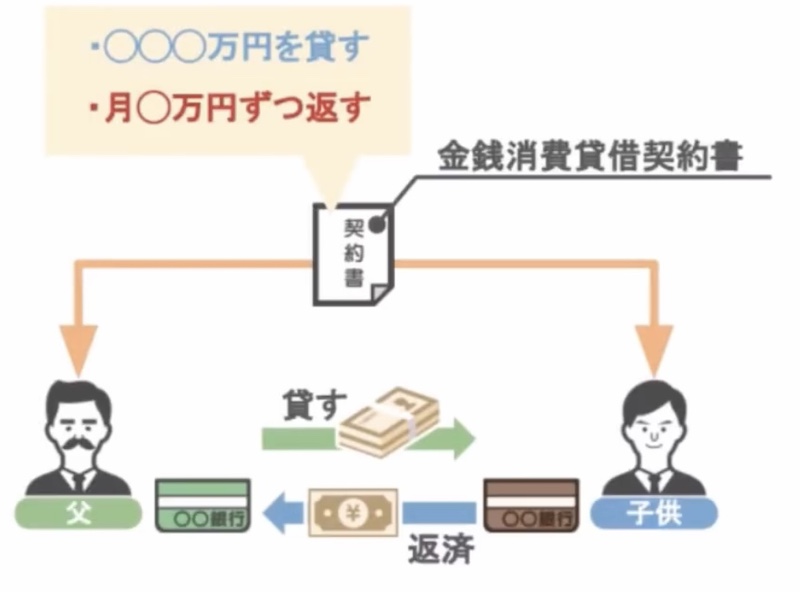

例を挙げますと、もし親子間でお金の貸し借りをしているのでしたら、有る時払いの催促なし、ではなく金銭消費貸借契約書に従った返済を、きちんと子どもから受け取ってください。

また、親子間で110万円を超える贈与行った場合には、贈与を受けた子どもにはきちんと申告と納税を行うように言い聞かせてもらえばと思います。

こういったふうに、預金口座からの出金と、見返りとのバランスがきちんと取れていれば調査官に疑われることはないですからね。

②出金の履歴が一切ない口座

次に税務調査の対象となってしまう預金口座の管理方法二つ目は、出金の履歴が一切ない口座です。

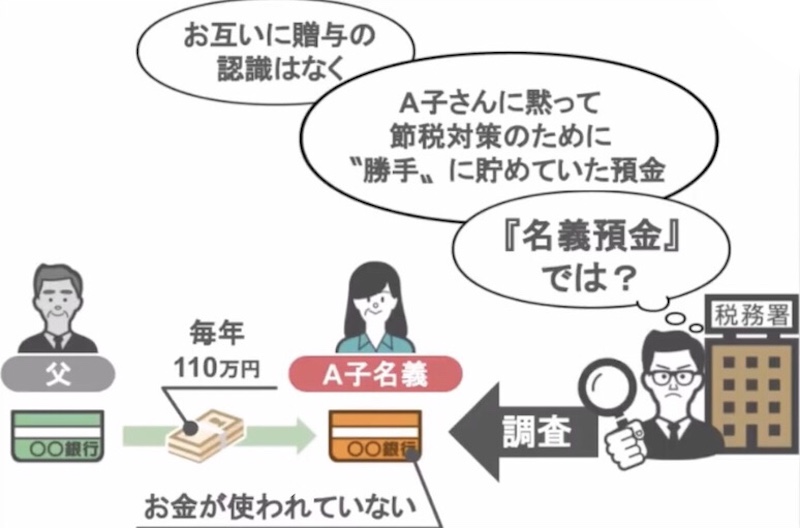

このチャンネルではもう何度もお話してきましたが、今の相続税の税務調査の主流は、家庭内における名義預金の調査です。

実際にはこれが9割と言っても過言ではありません。

名義預金というのは、預金口座の名義人と、実際に預金をしている人、これが異なる預金で贈与をした人が贈与を受けた人の預金通帳やカード・印鑑を管理していて、贈与を受けた人が自由にお金を使えないのに、贈与をした人はあげたはずのお金を自由に使える状態の預金のことを、他の人の名義を使った預金、つまり名義預金と言います。

ですので調査官が、亡くなった方の家族の預金口座を調べている時にA子さんの預金口座には、毎年110万円が定期的に振り込まれているけれど、過去数年間にわたって全くお金が使われていない。

これはお父さんとA子さんの間でお互いに贈与の認識があったのではなく、お父さんがA子さんに、黙って節税対策のために勝手に貯めていた預金、つまり名義預金じゃないのかと疑われ、一度調査をしてみようということになるんですね。

贈与をする側からすれば意外に思われるかもしれませんが、贈与を受けた方というのはみなさん、その口座の中の預金を、手つかずのまま置いておく方が大半です。

なので無駄遣いはダメですが、お金をもらった方はできれば家庭の公共料金の引き落とし口座にするとか、お金をもらったのがまだ子供であれば親がその口座からお金を引き出して、学用品の購入に充てるとか、このように手つかずのままもらったお金を置いておくよりも、ちょくちょく引き出されてる方がよりベターですね。

ですのでぜひ、子どもや孫に贈与を検討されている方は、お金をあげる際に貯めっぱなしにせず、こういった公共料金の引き落としや学費等にお金を使うようにと伝えてあげてくださいね。

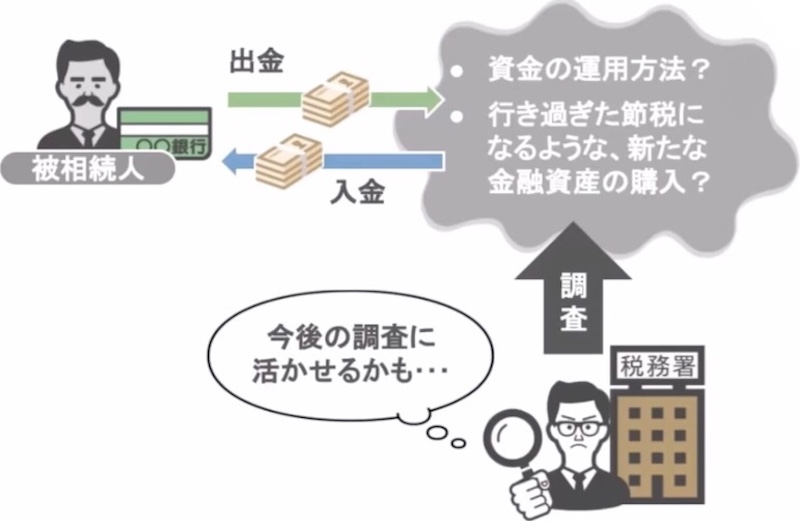

③高額な入出金が多い口座

次に税務調査の対象となってしまう預金口座の管理方法3つ目は、高額な入出金が多い口座です。

預金の取引履歴に、高額な入出金が多いということは、盛んに何らかの経済取引をされている、ということですよね。

そのため調査官は、この人はどのような資金の運用をされているのか、行き過ぎた節税に該当するような、新たな金融資産を購入しているのではないか。

こういったことを疑います。

また今後の調査に活かす目的もあり、よし、この高額な入出金の内容を深掘りしてみよう!というふうに調査事案に選定することは多いんです。

実際に、私の調査経験として、ハワイの不動産に投資をしたり、タンカーの購入に出資をすることで、将来の相続税対策に利用していた、と言う富裕層の人も見てきました。

税務署は日々こういった行き過ぎた節税策に目を光らせ、網を張っていますから、高額な出金が行われている口座や、高額な入金がなされている口座というのは、税務調査の標的になりやすいんですね。

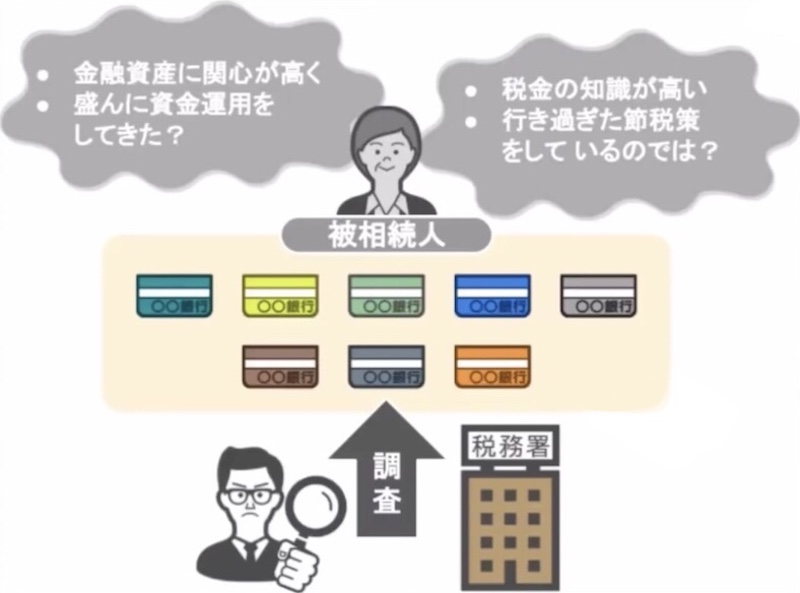

④一人の方が沢山の預金口座を所有している

次に税務調査の対象となってしまう預金口座の管理方法四つ目は、一人の方がたくさんの預金口座を所有しているというものです。

亡くなった方が多くの銀行に預金口座を持っている場合には、この人は金融資産に関心が高く、盛んに資金運用をされてきたのではないか、との想像がつきます。

そして金融資産に関心が高いということは、税金の知識も高く何らかの行き過ぎた節税対策をされているんじゃないかと、想定して調査事案に選定するんですね。

例えば、東京の人が他府県の地銀に、いくつもの口座を持っていたら、調査官からしたら引っかかりますよね。

そして何か、やましい事があるから複数の口座に預金を分散させているんじゃないのかと疑われ、そのまま調査対象に選ばれることになります。

ですので、今現在複数の口座を管理しているという方は、そのお金がやましいお金だからあえて口座を分散させている、といったような後ろめたいことがないのでしたら、むやみに多くの口座に資産を分散させるのではなく、多くても3つ〜5つぐらいの預金口座で資産を管理していただければ、税務調査官に疑われるリスクは回避できるかと思います。

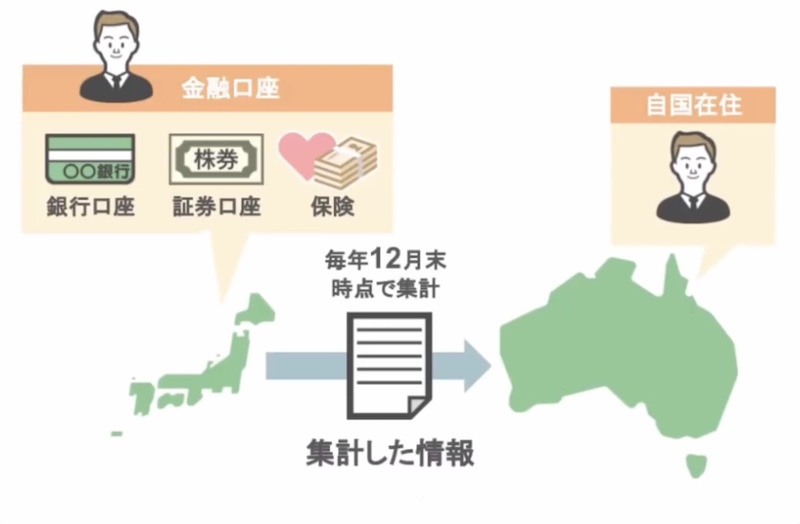

⑤海外に金融口座を持っている

最後に税務調査の対象となってしまう預金口座の管理方法の五つ目は、海外に金融口座を持っている、というものです。

突然ですが皆さんCRS 制度というものをご存知でしょうか。

このCRS制度というのは租税回避の動きを阻止するために、OECDが始動し、2017年9月から世界的に始まった制度です。

どういった内容かといいますと、仮に日本在住の太郎さんが、オーストラリアに銀行や証券、保険を含む金融口座を持っていた場合、オーストラリアの税務当局は、その太郎さんの金融口座の情報を、毎年12月末時点で集計し日本の税務当局に、自動的にその口座情報を提供する、というように、自国に住んでいない人の金融口座の情報を、その人の居住国に提供する。また、自国に住んでいる人が国外に持っている金融口座の情報を、口座のある国から提供を受ける。という仕組みになります。

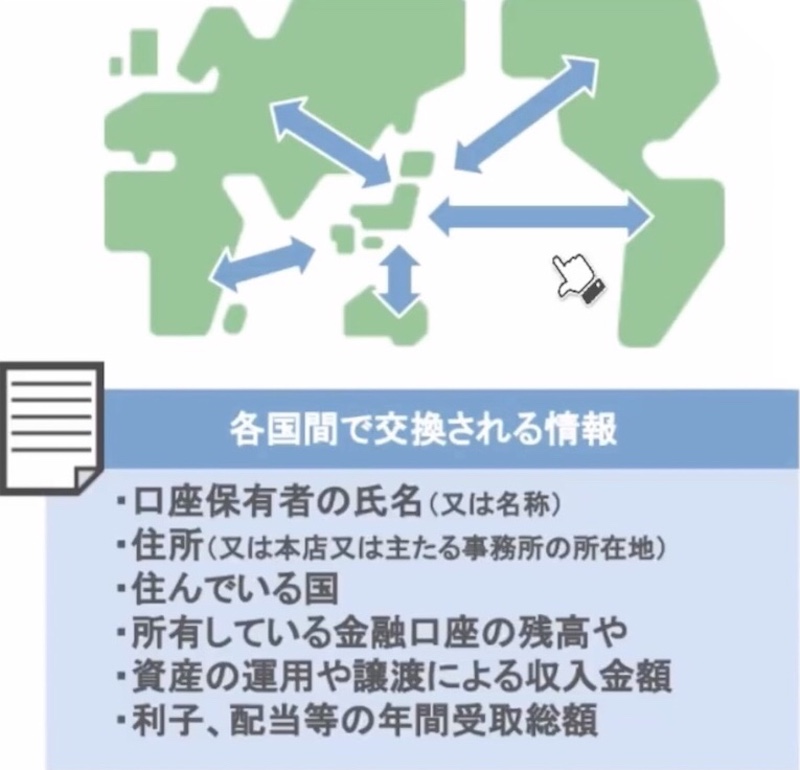

具体的にどういった情報が、各国の間で交換されるかと言いますと、口座保有者の氏名又は名称、住所又は本店所在地、住んでいる国、所有している金融口座の残高や、資産の運用や譲渡による収入金額、利子、配当等の年間受取総額、こういった情報が交換の対象とされています。

現在このスライドにある国がCRS制度に参加しており、日本はこのCRS 制度に2018年から参加をしています。

そして現在画像の下線が引いてある、100カ国以上の国との間において、CRS制度に基づいて、自動的に海外金融口座の情報交換が行われているんですね。

これは2021年2月の日経新聞の記事なんですが、

交換対象国の拡大などは背景に、20年6月時点の約205万件から約6%増加した。

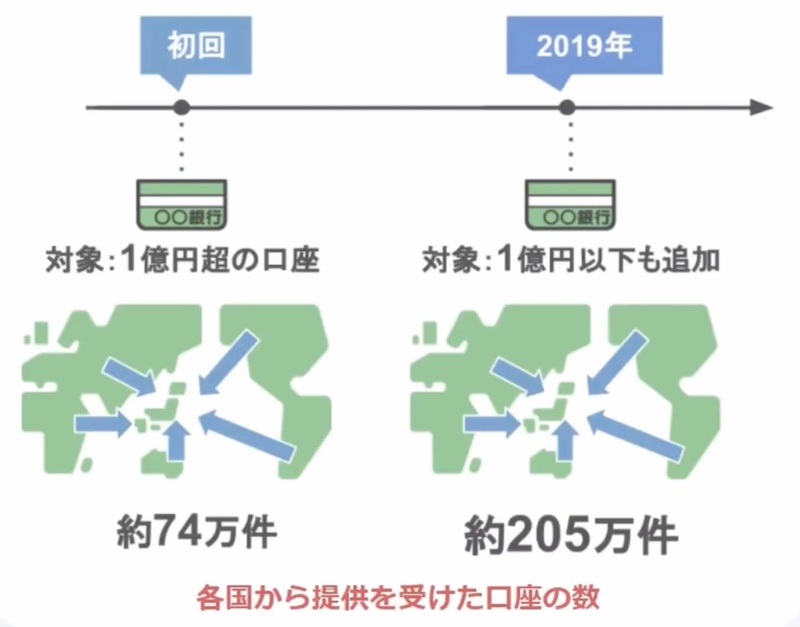

実際に日本は、2018年からCRS 制度に参加し、初回は残高が1億円超の口座などを対象に、参加している国から約74万件の海外金融口座の提供を受けるに留まりましたが、翌年の2019年の交換分では1億円以下の海外金融口座も対象となり、その結果約205万件の金融口座が海外の税務当局から提供されました。

このように今まではいくら税務署といっても、海外にある口座までは完璧に把握できないでしょ、と思われていた個人の金融口座も、このCRS制度が導入された今後の世界においては、急速にガラス張りになっていくことになります。

ですので現在、海外に金融口座を複数持っておられるという方は、今後はこれまで以上に、税務調査官から操作対象に選ばれる可能性が高いですから、海外にある預金口座まではバレないでしょ、という思い込みは止めて頂き、海外の金融口座を含めた申告納税はきちんと行なっていただければと思います。

今回の動画のまとめ

それでは今回の動画のまとめです。

私の税務調査官時代の経験から、こんな方法で預金口座の管理をしていると高い確率で税務調査官の餌食になってしまいますよ、というケースを五つ紹介してきました。

一つ目、出金した見返りがない口座

二つ目、出金の履歴が一切ない口座

三つ目、高額な入出金が多い口座

四つ目、一人の方がたくさんの預金口座を所有している

五つ目、海外に金融口座を持っている

こういった方は調査官が相続税の税務調査を選定する際に、調査対象に選ばれてしまう可能性が非常に高いです。

ですから、ぜひ今回の動画でお話したような、税務調査に選ばれてしまう項目を頭に入れておいていただき、いざ相続が発生した際に調査対象として選ばれてしまう、といったリスクを少しでも減らしていただければと思います。

以上で今回の動画は終わりです。

今回の動画の他にも、「贈与税の無申告がバレる5つのパターン」という動画なども投稿しておりますので、これらの内容にも興味があるという方は、ぜひ画面上のサムネイルから動画をご覧になってみてください。

それでは次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]