みなさんこんにちは。相続専門税理士の秋山です。

今日は相続時精算課税制度は安易に使ってはいけませんという話をします。

このチャンネルを見てくださってる皆さんでしたら、相続時精算課税制度という言葉を一度は耳にされたことがあると思います。

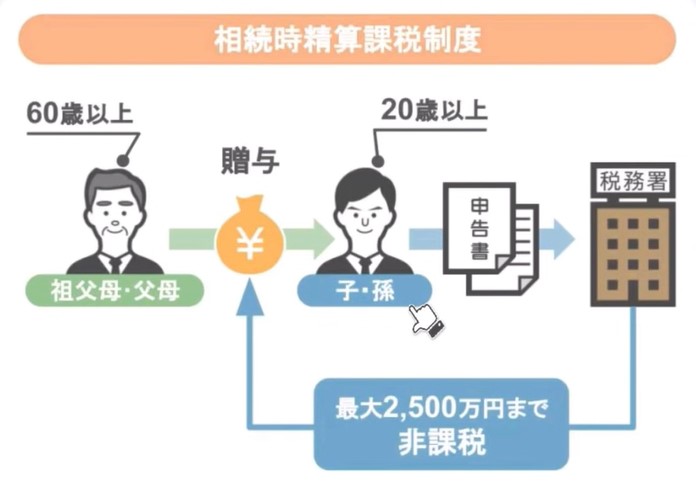

この相続時精算課税制度というのは、60歳以上の祖父母や両親から20歳以上の子や孫に対して贈与を行う際に、税務署に贈与税の申告書と相続時精算課税制度を使いますよ、という届出書を出すことで、贈与を行う際の金額が、贈与者一人につき最大で2,500万円まで非課税になるという制度です。

しかもこの相続時精算課税制度で贈与することができる財産というのは、現預金だけに限らず有価証券や不動産宝石や車など、その種類は多岐にわたりますし、現預金での贈与を受けた場合には、他の贈与制度とは違い、特にお金の使い道に利用制限などもないんですね。

さてここまで聞くと「年間110万円までしか非課税枠を使えない暦年贈与よりも、2,500万円までなら、いくらでも非課税で贈与が受けられる相続時精算課税制度を活用した方が、手っ取り早く多くのお金の受け渡しができるし、お得じゃない?」と思われた方もいらっしゃるんじゃないでしょうか。

ですがそうではないんです。

確かにこの相続時精算課税制度というのは、非課税額も多く、贈与を受けたお金をどのような用途に使っても良いという、一見使い勝手の良い太っ腹な制度に見えますが、仮にこの制度を父親と子供の間で一度でも選択すると、もう二度とこの親子間では110万円の暦年贈与が利用できなくなる上に、相続税の節税になると思ってこの制度を使ったとしても、全く節税対策にならないどころか、むしろ返って大損をしてしまうリスクの方が高いんです。

ですので今回の動画では、まずはじめに相続時精算課税制度というのはどういった制度なのかという概要と、制度を利用する上での注意点について詳しく解説した上で、この制度を安易に使ってはいけない人の3つの特徴について、実際に相続時精算課税制度を使って大損をしてしまった相談者の方の事例をもとに紹介していきたいと思います。

目次

相続時精算課税制度の概要

ではまずは相続時精算課税制度の概要からお話していきます。

相続時精算課税制度というのは、平成15年から使えるようになった特例で贈与を行った年の1月1日時点において、60歳以上となる祖父母や父母から、20歳以上となる子や孫に対して、生前贈与が行われた場合、贈与者一人につき最大2,500万円まで受け取った金額が非課税となる制度で、2,500万円を超えた後に行われる贈与に対しては、その後ずっと一律20%の贈与税が課税されることになります。

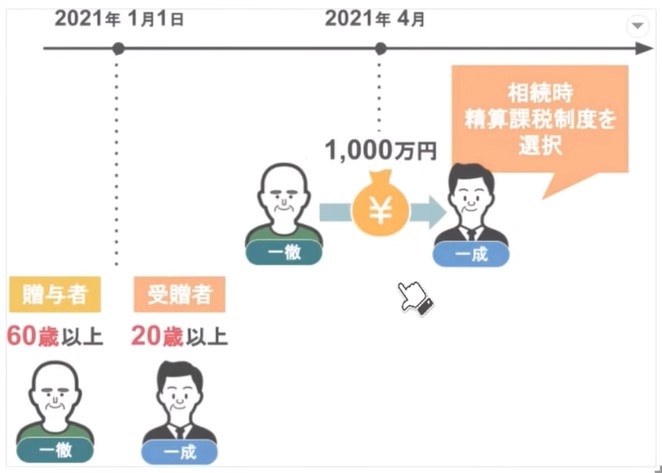

具体的にこの山田家をモデルに説明しますと、2021年の4月に一徹さんが一成さんに対して相続時精算課税制度を使って、1,000万円の贈与をしたいと思った場合、2021年の1月1日時点で贈与を行う側の決算は、60歳以上である必要があり、贈与を受ける側の一成さんも2021年の1月1日時点で、20歳以上である必要があります。

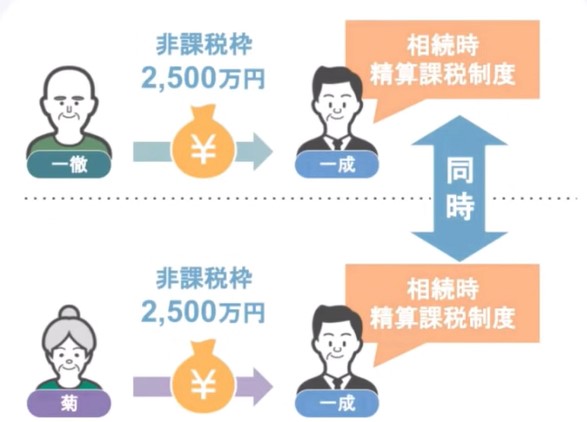

ちなみに相続時精算課税制度の場合、2,500万円の非課税限度額というのは、一対一の贈与契約者ごとに設けられていますので、下の図のように一成さんは一徹さんからも相続時精算課税制度によって贈与を受けることが可能ですし、同時に菊さんからも相続時精算課税制度によって、贈与を受けることが可能となります。

また基本的に相続時精算課税制度を使って贈与ができるものには制限がなく、現金や預貯金、有価証券や不動産などの財産の贈与が相続時精算課税制度の対象となります。

その他にも家族間のお金の貸し借りを免除したり、高級な骨董品や宝石を一般的な売買価格よりも明らかに低い値段で売ってあげる時にも、この制度を利用することが可能です。

さて、2,500万円までの贈与が非課税となるこの制度、一見太っ腹な制度にも見えますが、利用を検討する上で必ず知っておかなければならない注意点というものがあります。

続時精算課税制度の注意点

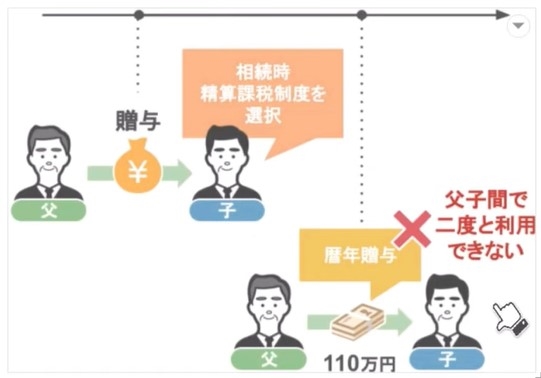

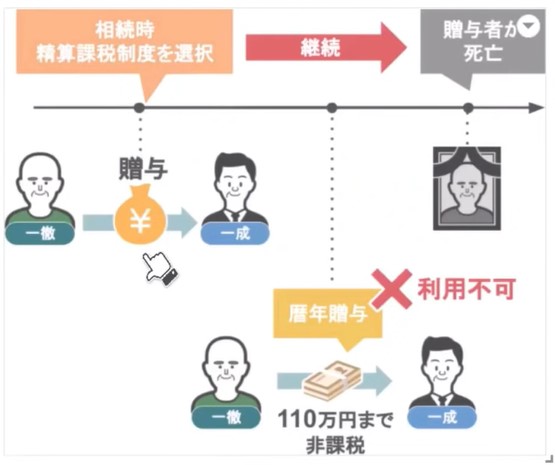

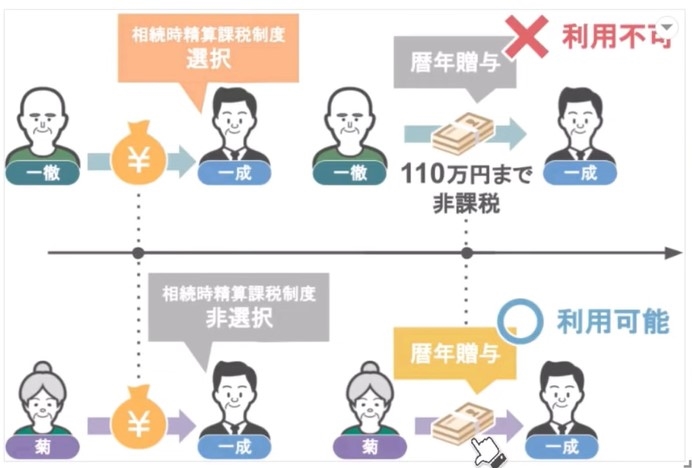

まず相続時精算課税制度を利用する上での注意点の一つ目は、この制度は暦年贈与との併用ができないというものです。

この相続時精算課税制度というのは、一度利用することを選択してしまうと、贈与者の方が亡くなるまでこの制度の利用が継続されることになります。

ですのでもう二度とこの二人の間では、110万円までの贈与が非課税となる暦年贈与を利用することができません。

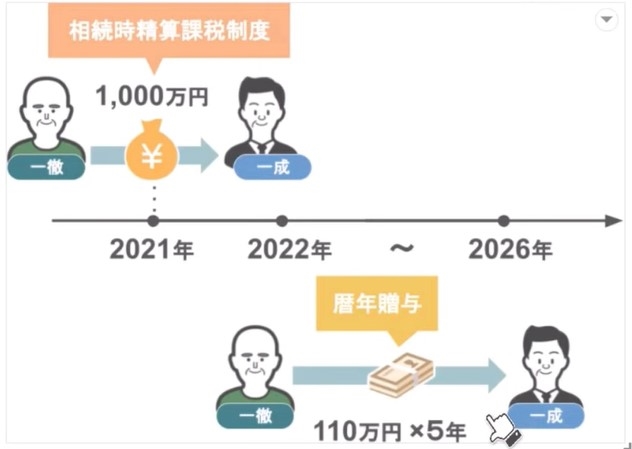

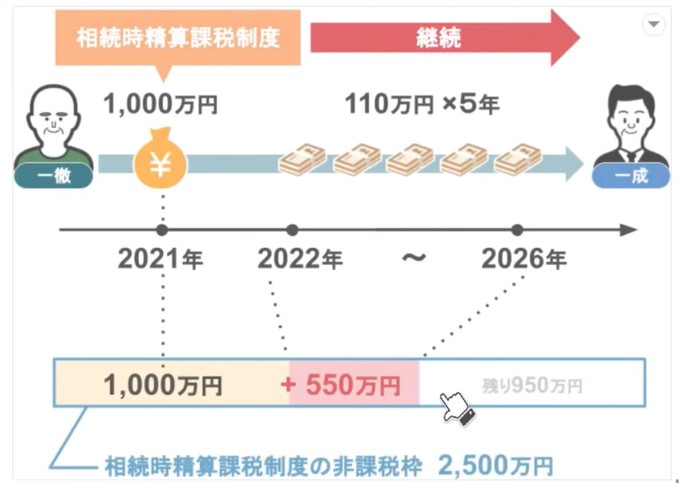

そのため仮に一徹さんが一成さんに対して、2021年に相続時精算課税制度を使い、1,000万円の贈与を行って、翌年から5年間今度は110万円の暦年贈与を使って贈与をしようと考えたとします。

ですが先ほどもお話したように、一度相続時精算課税制度を選択してしまった、一徹さんと一成さんの間では、もう110万円の非課税枠を使った暦年贈与は使うことができず、結果的に2020年以降に110万円×5年分の贈与を行ったとしても、それはただただ相続時精算課税制度の限度額という箱の中身が550万円分蓄積されただけなんですね。

この後にも解説しますが、相続時精算課税制度というのは、将来の相続税の節税対策には全くなりませんので、安易にこの制度を利用してしまうと、もう二度と110万円の暦年贈与という最高の節税対策が使えなくなるという部分は注意が必要です。

ちなみにですが、一徹さんと一成さんの間では一度相続時精算課税制度を使うと、もう110万円の暦年贈与は利用できなくなりますが、菊さんと一成さんの間でこの制度を使っていない場合には、この二人の間においては問題なく、110万円の暦年贈与は利用できますので安心してください。

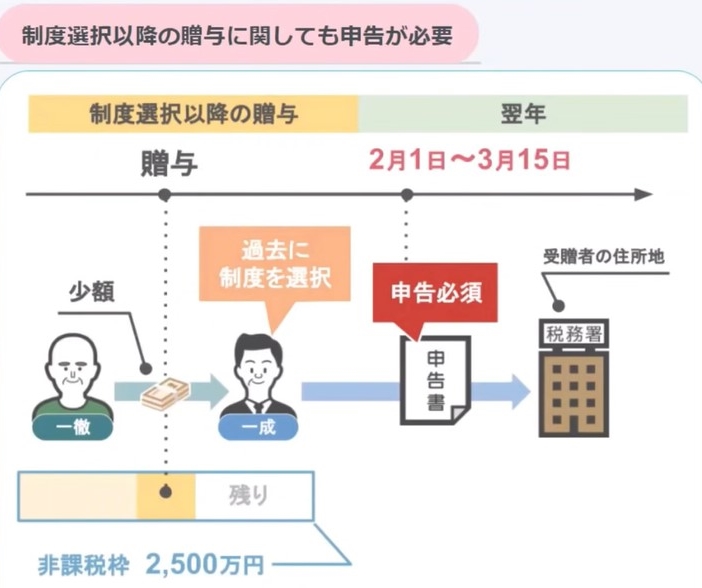

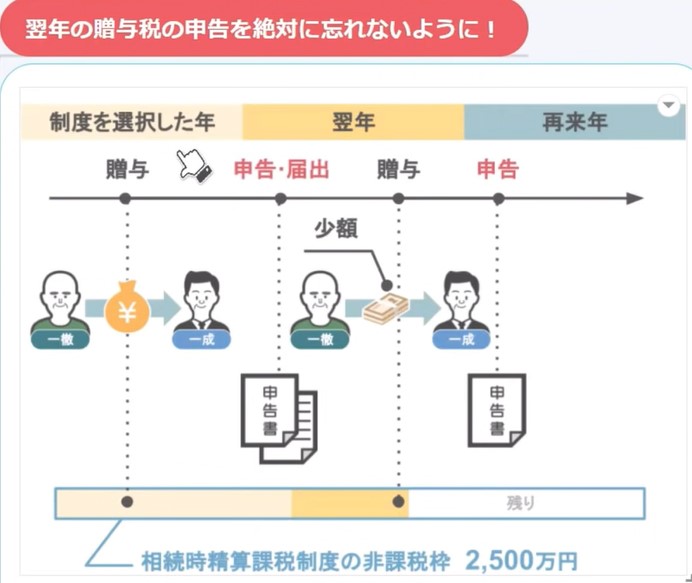

では次に相続時精算課税制度を利用する上での注意点二つ目は、一度この制度の利用を始めると、それ以降どんなに少額の贈与を受けたとしても、贈与税の申告が必要になるというものです。

まず相続時精算課税制度の利用を選択しますと、必ず行わなければいけない手続きがあります。

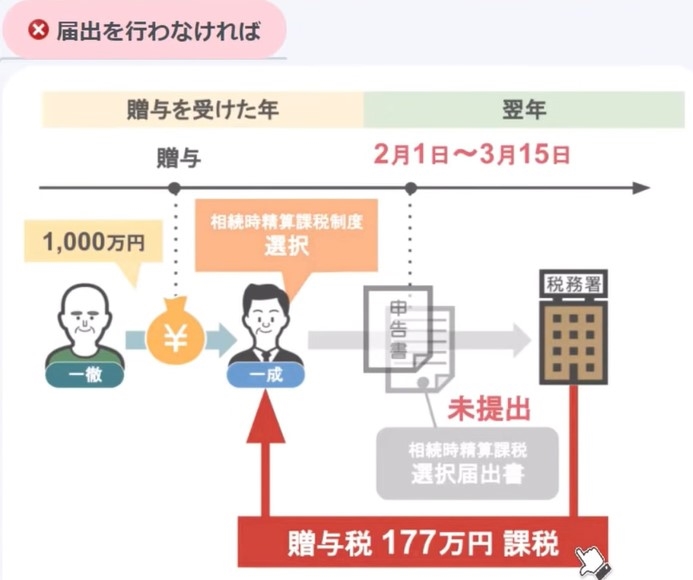

それは贈与を受けた年の翌年の2月1日から3月15日の間に贈与受けた人の住所を管轄する税務署に対して、贈与税の申告書に相続時精算課税選択届出書を添付して提出しなければならないというものです。

もしも期限内に贈与税の申告書と、この届出書を提出しなかった場合には、そもそもこの制度自体が適用されませんので、絶対に注意が必要です。

仮に1,000万円の贈与を受けていた場合、相続時精算課税制度がきちんと適用されていれば贈与税は0 円ですが、相続時精算課税選択届出書を、贈与税の申告書と一緒に出していなければ、177万円もの贈与税を支払うことになりますので、絶対に申請手続きを忘れないでくださいね。

その上でもう一つ大事なポイントとして、相続時精算課税制度を利用する多くの方が勘違いされがちなんですが、この制度は一度利用する旨の届出をすれば、それ以降は2,500万円の課税枠を超えない範囲の贈与だったら、翌年以降一切申告をしなくても良いと思ってらっしゃる方が非常に多いんです。

ですがそうではないんですね。

一度相続時精算課税制度を選択された方は、その贈与を受けた年以降の贈与についてどんなに少額の贈与でも、例え2,500万円の非課税枠に収まりそうな額であったとしても、必ず翌年の2月1日から3月15日の間に贈与を受けた人の住所を管轄する税務署に対して、贈与税の申告をしなければいけません。

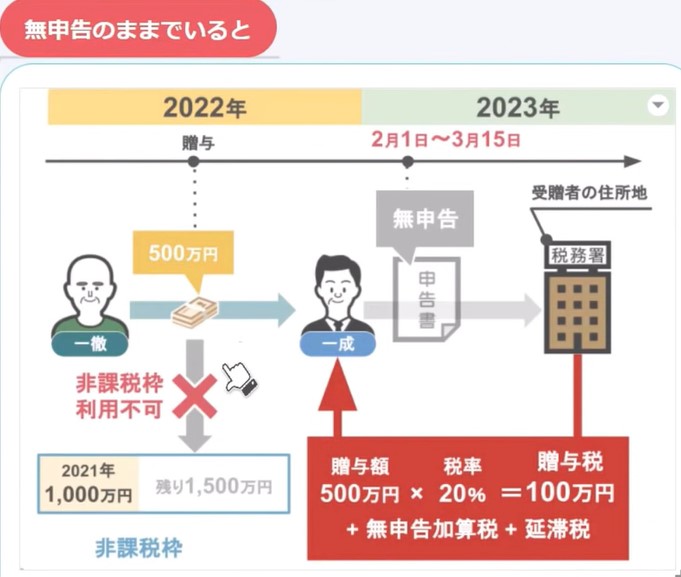

具体的には2021年の4月に一徹さんが一成さんに対して、相続時精算課税制度を使って、1,000万円の贈与をした後、その翌年の2022年に500万円の贈与を行ったとします。

その際に「2年間の贈与を合わせても、2500万円の非課税枠の範囲内だから、申告は必要ないよね。」と無申告のままでいますと、2022年の500万円に対しては、非課税枠が使えないばかりか、500万円に20%の税率がかかり、100万円もの贈与税を支払わないといけなくなってしまいますし、その際には無申告加算税や延滞税などのペナルティも加算されることになります。

ですので相続時精算課税制度を利用する際は、初年度の申告はもちろんのこと、それ以降に贈与を受けた場合には、たとえ贈与を受けた金額が少額だったとしても、翌年の贈与税の申告を絶対に忘れないようにしてください。

さてここまでが、相続時精算課税制度について、利用上の注意点を含めた概要になります。

そしてここからは、今までの内容を踏まえた上で、こんな人は相続時精算課税制度を絶対に使ってはいけませんという部分について解説します。

絶対に相続時精算課税制度を使ってはいけない人

まず最初に絶対に相続時精算課税制度を使ってはいけない人の特徴一つ目は、将来の相続税節税のために、自分の財産を贈与によって着実に減らしていきたい人となります。

①自分の財産を贈与によって着実に減らして行きたい人

動画の冒頭でもお話しましたが、この相続時精算課税制度は、将来の相続税の節税には一切ならない制度なんです。

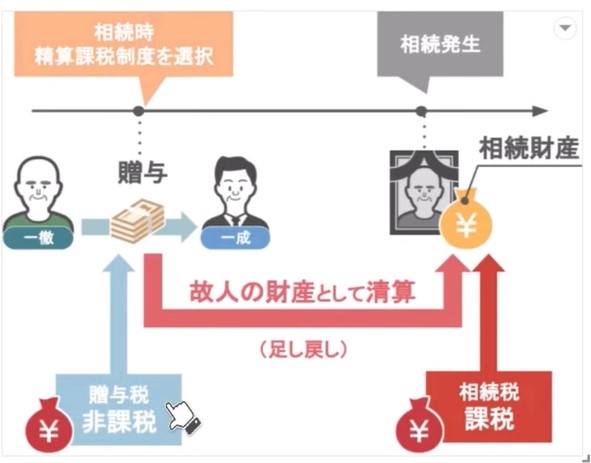

どういうことかといいますと、この制度は言葉通り贈与を行う際には、一旦贈与税を非課税とするのですが、いざ相続が発生した際にはこれまで非課税としていた分の金額を個人の財産として足し戻して課税しますよ、という制度なんです。

つまり祖父母や父母の財産を生前に一足先に相続したようなものなんですね。

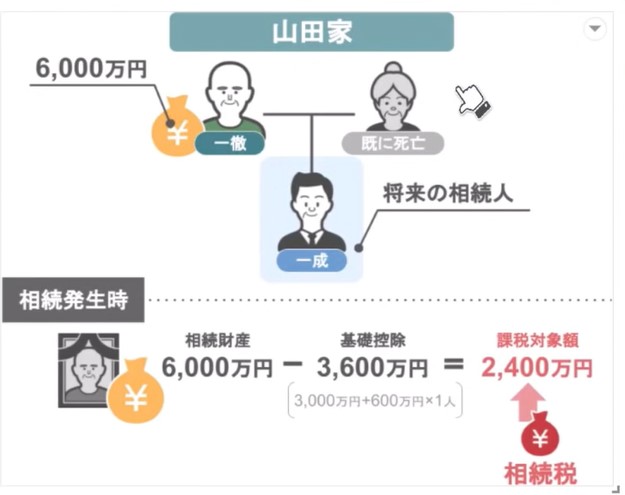

具体的に先ほどの山田家を例に説明しますと、一徹さんは6,000万円の財産を持っており、将来の相続人は一成さん一人です。

ですので仮に一徹さんの相続が発生した場合、6,000万円の財産から、3,600万円の基礎控除を引き、2,400万円の財産に対して相続税がかかることになります。

ですので一徹さんはこの2,400万円分の財産を生前のうちに減らしておこうと一成さんに対して、相続時精算課税制度を使い2,400万円の財産を生前贈与したとします。

一徹さんは「これで自分の相続が発生しても、その際の財産額は3,600万円で基礎控除以下になったから、相続税はかからない。よかったよかった。」と思ってしまうんですが、そうではないんですね。

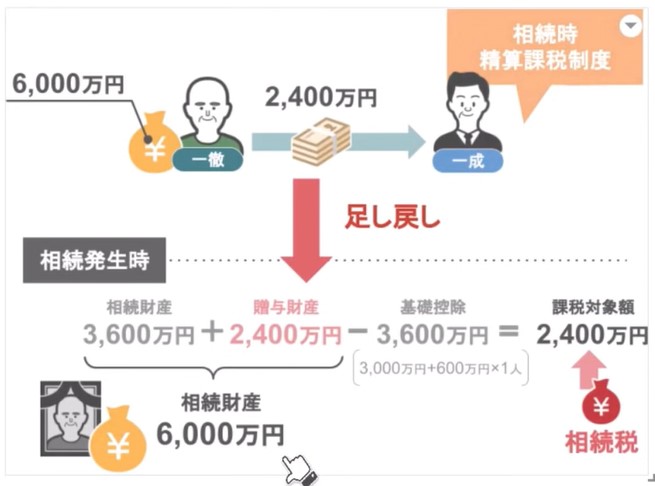

先ほどもお話したように、相続時精算課税制度というのは、贈与者である一徹さんの財産を贈与を受けた一成さんが、一徹さんの生前に一足先に非課税で相続したようなものですから、いざ一徹さんの贈与が発生した時には、生前に一成さんが受けた2,400万円分の贈与額を一徹さんの相続財産に足し戻し、合計6,000万円の財産として相続税の計算をするんです。

もうお分かりですよね。

たとえ相続時精算課税制度を使って、生前に子供や孫に財産を贈与したとしても、将来の相続が発生した際には、亡くなった方の財産は、相続税の計算上において、1円も減っていない、つまりこの制度は全く相続税節税対策にはならないということです。

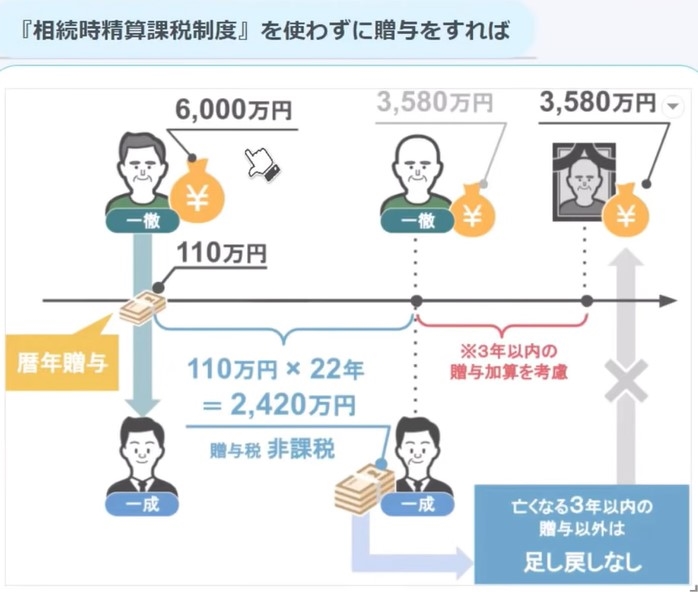

ですが仮に6,000万円の相続財産がある一徹さんが、相続時精算課税制度ではなく、110万円の暦年贈与を使い、22年かけて一成さんに贈与を行っていれば、一成さんは2,420万円の財産を非課税で受け取ることができ、相続が発生した際には、一徹さんの財産も3,580万円まで減った状態で足し戻しなどありませんから、一成さんは相続税に関しても申告や納税を行う必要はなかったんです。

このように相続時精算課税制度というのは、2,500万円までの贈与が非課税ですよ、という部分だけが注目されて、将来の相続発生の際に生前に贈与を行った財産が、足し戻されるという部分までを知らずに使ってしまう方もいらっしゃいますから、将来の相続税節税のために自分の財産を贈与で、着実に減らしていきたいというふうに思っている方はこの制度は安易に使ってはいけないんですね。

②不動産や株式など、時期によって価値が変動する財産を贈与したい人

では次に絶対に相続時精算課税制度を使ってはいけない人の特徴二つ目は、不動産や株式など時期によって、価値が変動する財産を贈与したいという方です。

先ほど生前にこの制度を使って、贈与をした金額というのは、いざ相続が発生した際に亡くなった方の財産に足し戻して計算することになる、という説明をしましたが、実はこの制度には足し戻しという性質に加えて、もう一つ厄介な特徴があるんです。

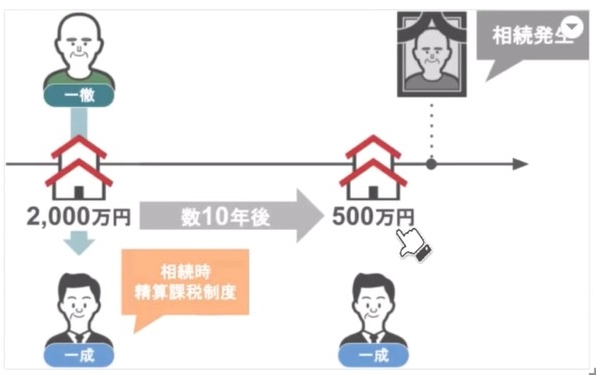

それはどういったものか具体的に説明しますと、仮に一成さんが相続時精算課税制度を使って、一徹さんから評価額2,000万円の建物の贈与を受けたとしましょう。

その後数10年が経ち、この建物自体の価値は500万円になってしまいました。

この状態で一徹さんに相続が発生した場合、一体どうなるでしょうか?

「相続時精算課税制度を使うと、生前に行われた贈与は、相続発生時に精算されることは分かった。でも生前に2,000万円の贈与を受けた建物の価値は、今現在は500万円になっているんだから、500万円の価値で相続財産に足し戻せばいいんでしょ?」とこのように思われる方も多いでしょう。

ですがそうではないんです。

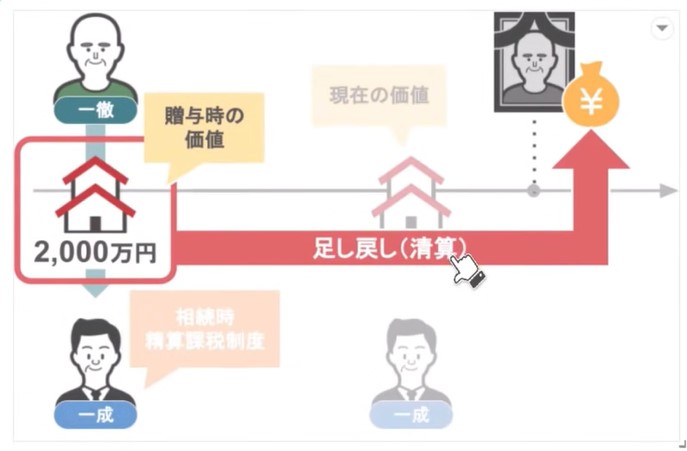

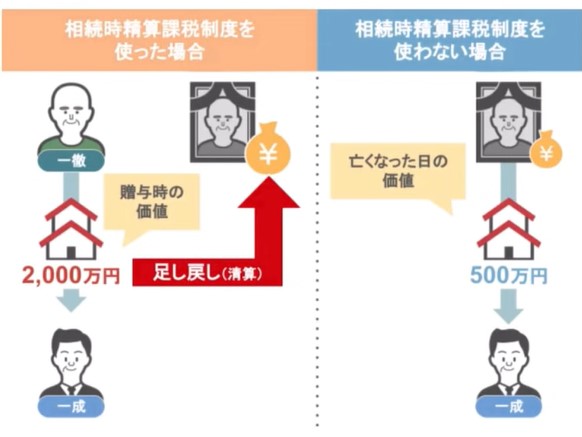

いくら数10年前に贈与を受けた建物の価値が今現在1/4になっていたとしても、相続が発生した際に亡くなった方の財産に足し戻される金額は、贈与を受けた当時の2,000万円なんですね。

ですが逆にこの2,000万円の価値があった建物を、相続時精算課税制度などを使わず、普通に相続で受け取っていたらどうなるでしょうか?

相続財産として計上するのは、被相続人の方が亡くなった日の500万円という価値の建物ですし、相続人はそれを問題なく相続することができます。

結果、相続時精算課税制度を使わずに、相続した方が断然お得だったというわけです。

今回は2,000万円で贈与を受けた建物が、数10年後に500万円だったという過程でお話ししましたが、もっと最悪の場合2,000万円で、贈与を受けた建物が数十年後には地震なんかの影響で、無価値になっている可能性もあります。

ですがその場合でも、贈与をした人の相続が発生した場合亡くなった方の財産として、足し戻すことになる建物の価値は2,000万円なんですね。

ですから建物などの明らかに価値が落ちるものを、相続時精算課税制度を使って贈与を受けるのは絶対にやめておいてください。

今回は分かりやすいように建物で説明しましたが、他にも土地や有価証券なども危険です。

土地や有価証券というのは、建物のように数10年後に確実に価値が下がるとは言えませんので、1,000万円で贈与を受けた株が、相続が発生した際には2,000万円なっていたという場合、それでも相続財産に足し戻す金額は、1,000万で良いというふうに、逆に相続時精算課税制度を使ったことにより、得をするケースもあります。

ですがやはり贈与財産が将来値上がりすることを期待するのは、どこまで行ってもギャンブルですので、私自身はお客さんに対して、土地や有価証券などを相続時精算課税制度を使って贈与することはやめておいた方が無難ですよ、とアドバイスをしております。

③将来相続が発生した際に小規模宅地等の特例を使いたい人

最後に絶対に相続時精算課税制度を使ってはいけない人の特徴三つ目は、将来相続が発生した際に、小規模宅地等の特例を使いたい人です。

相続時精算課税制度の非課税枠は2,500万円と高額ですから、金額の大きな土地をこの制度を使って贈与することを検討されている方も少なくないと思います。

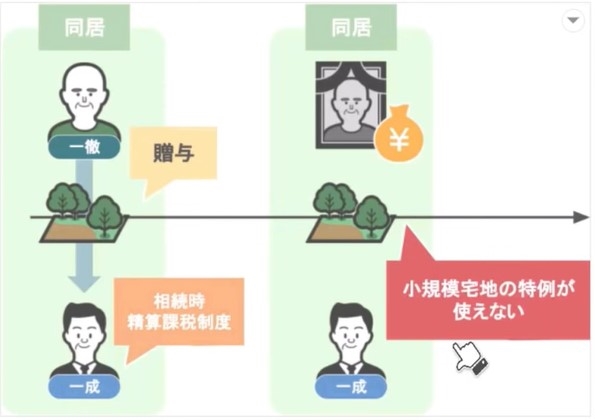

土地の贈与については、先ほどお話したように、価値が上がるか下がるか判断が付きにくいものを、相続時精算課税制度を使って贈与することはお勧めしないと言いましたが、その他にも、贈与者が現在住んでいる土地を生前贈与で、子供や孫に渡してしまうと、自宅の土地を贈与した方が、将来なくなった際に小規模宅地等の特例というお得な特例が使えなくなる、というデメリットがあるんです。

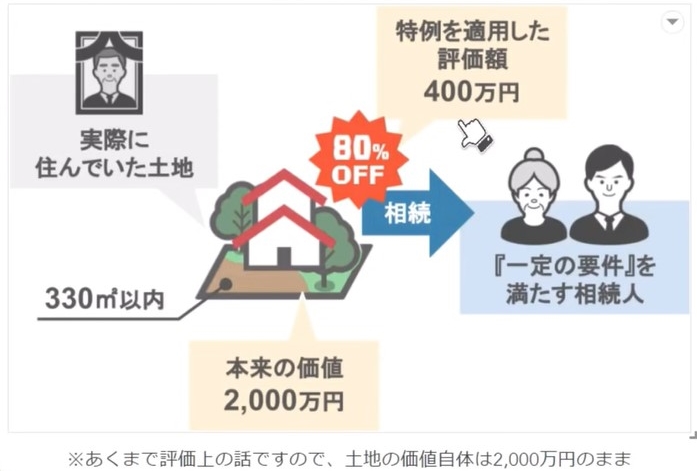

この小規模宅地等の特例というのは、亡くなった方が実際に住んでいた土地であれば一定の要件を満たす相続人が相続した場合、その土地の330平方メートルまでは、80%引きの価格で相続できるというものでして、仮に亡くなった方の土地の本来の価値が、2,000万円なら小規模宅地等の特例を使うことにより、相続人はその土地を80%引きの400万円という評価額で相続をすることができるんです。

本来2,000万円の価値のある土地が、1,600万円減額されて400万円の評価額で相続できるわけですから、この特例を使うことで得られる恩恵というのはかなり大きいですよね。

しかしこの特例を使うためには、相続が発生した時に亡くなった方が、実際に住んでいた土地を相続するという形で、受け取らなければいけませんから、被相続人の方から生前のうちに相続時精算課税制度を使って、自宅の土地の贈与を受けると、もうこのお得な特例は使えなくなります。

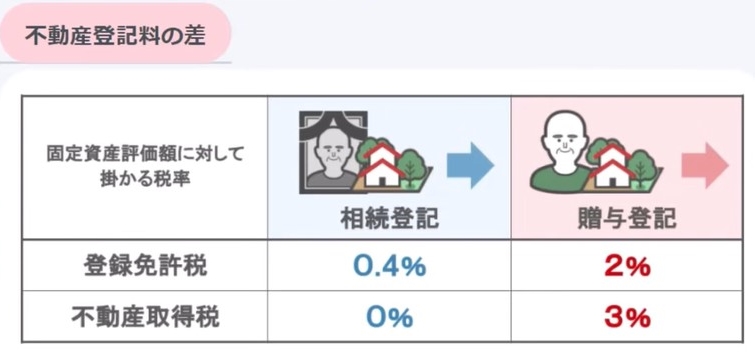

さらにその上で、下の表のように、相続で取得すれば少ない金額ですむ不動産登記料も相続時精算課税制度などの贈与で受け取ると、かなり割高の登記料が必要になってしまうんですね。

ですのでまずは、事前に小規模宅地等の特例について詳しく解説している、この動画(「自宅の土地を8割引きで相続出来るお得な制度!利用条件と知っておくべき注意点を解説」)を見ていただいて、自分や自分の家族は将来の相続時において、小規模宅地等の特例を使うことができるという方は、親の自宅を相続時精算課税制度を使って、贈与を受けると言う方法は改めて検討しなおしていただきたいと思います。

それでは今回の動画のまとめです。

今回の動画のまとめ

相続時精算課税制度というのが、その年の1月1日時点において、60歳以上の祖父母や両親から20歳以上の子や孫に対して贈与を行う際に、税務署に相続時精算課税制度を使いますよという、贈与税の申告書と届出書を出すことで、贈与を行う際の金額が贈与者一人につき最大で2,500円まで非課税になるという制度です。

一見使い勝手の良い太っ腹な制度に見えますが、仮に相続時精算課税制度を親と子供の間で一度でも選択するとこの制度を使った親子間では、もう二度と110万円の暦年贈与を使えなくなるといったリスクや、制度の適用後はどんなに少額の贈与を受けたとしても、その都度贈与税の申告が必要になるという手間もかかります。

その上で、この相続時精算課税制度を絶対に使ってはいけない人もいまして、それがどういった人かと言うと、将来の相続税節税のために、自分の財産を贈与によって着実に減らしていきたい人、不動産や株式など時期によって価値が変動する財産を贈与したい人、将来相続が発生した際に小規模宅地等の特例を使いたい人、こういった方は相続時精算課税制度を利用することで、かえって損をしてしまいますので注意をしておいてください。

今回の動画では相続時精算課税制度を利用する上でのデメリットを中心にお話をしてきましたが、この制度は使い方を間違わなければ利用することによって得をする方ももちろんいらっしゃいます。

ですので次回の動画では、「実は庶民の味方!?相続時精算課税制度を使った方が得をする人3選」という話をしていきますので、是非次回の動画もご覧になっていただければと思います。

以上で今回の動画は終わりです。

今回の動画の他にも「110万円の贈与は最高の節税策」という動画なども投稿しておりますので、これらの内容にも興味があるという方はぜひ、画面上のサムネイルから動画をご覧になってみてください。

それでは次回の動画でお会いしましょう。

最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]