みなさんこんにちは。相続専門税理士の秋山です。

今日は不動産購入による相続税の節税対策は今後厳しくなるというお話をします。

令和4年4月19日に今後の相続業界に大きな影響を与えるであろう最高裁の判決が出ました。

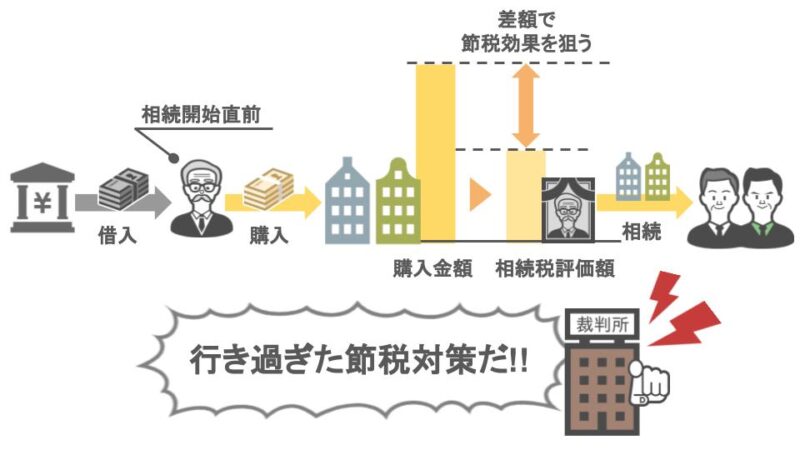

それは高齢の方が相続開始直前に不動産を購入することで、相続発生後の節税効果を狙うという相続の業界では比較的メジャーな手法を使った一家に対し、最高裁がそれは行き過ぎた節税対策だという判断のもと、納税者の方に対して約3億円の追徴課税を命じました。

この裁判の重要なポイントは、納税者側は何も違法な手段で節税対策を図ったのではなく、あくまでも国が定める不動産の評価基準に則って、相続税の節税対策は図ったにも関わらず、その手法が「行き過ぎた節税だ」と最高裁で判断された所です。

つまり今後は高齢の方が、相続税対策として不動産を購入する場合、国側に行き過ぎた節税だと指摘されないよう、これまで以上に慎重な検討が必要になってくるというわけです。

ですので今回の動画では、初めに令和4年4月に最高裁の判断が下された路線価否定判決の概要について時系列順に見ていき、今回の一家が取った節税対策は具体的に何がいけなかったのかについてその問題点を解説します。

そして最後に、今回の最高裁判決を受けて、今後の皆さんの相続税対策にはどのような影響が出るのか、またその具体的な対応策について解説していきたいと思います。

今回の最高裁判決は今後の相続税対策を考える上で、皆さんにとっても無関係な判決ではありません。

ですのでぜひ今回の動画を最後まで見て頂き、今後どういった点に注意をして相続税の節税対策を取っていくべきかという部分をしっかりと理解していただければと思います。

ではまず今回問題となった路線価否定判決の概要について時系列順に見ていきましょう。

目次

①『路線価否定判決(事件)』の概要

ⅰ:事件の流れ

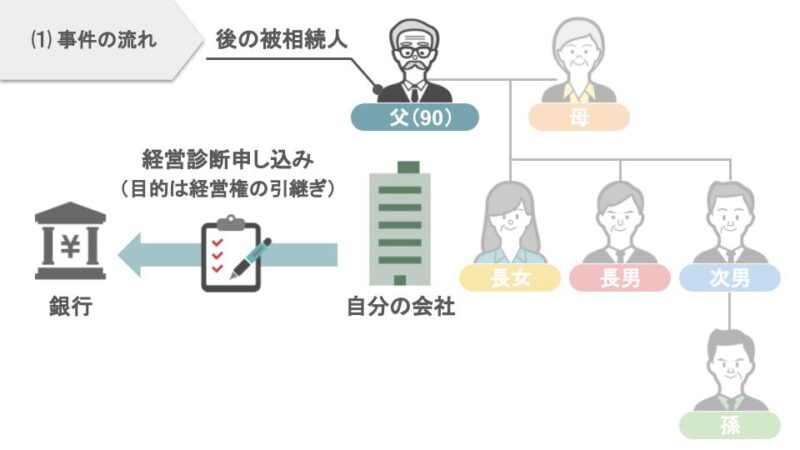

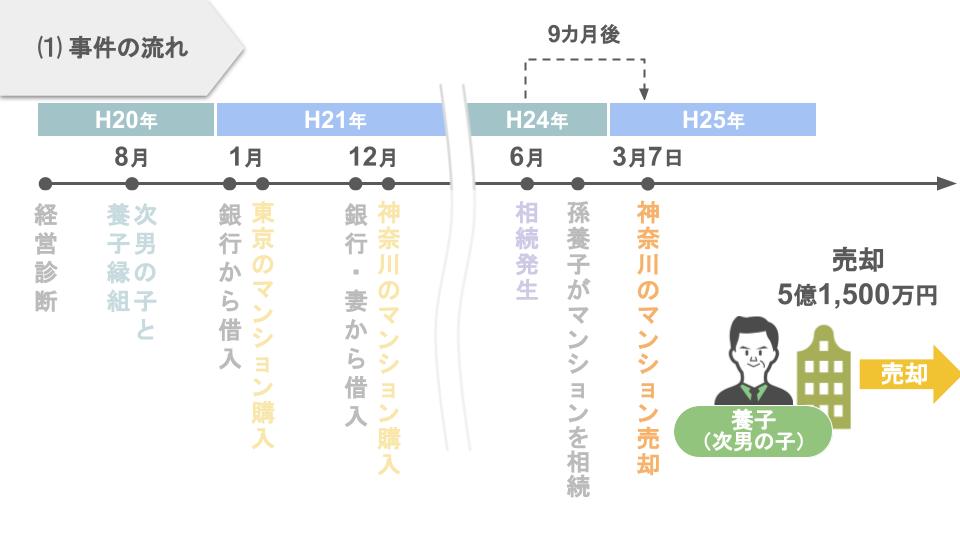

今回の一連の流れは、後の被相続人となる一家の父親が90歳の時に、自身の会社の経営診断を銀行に申し込んだところから始まります。

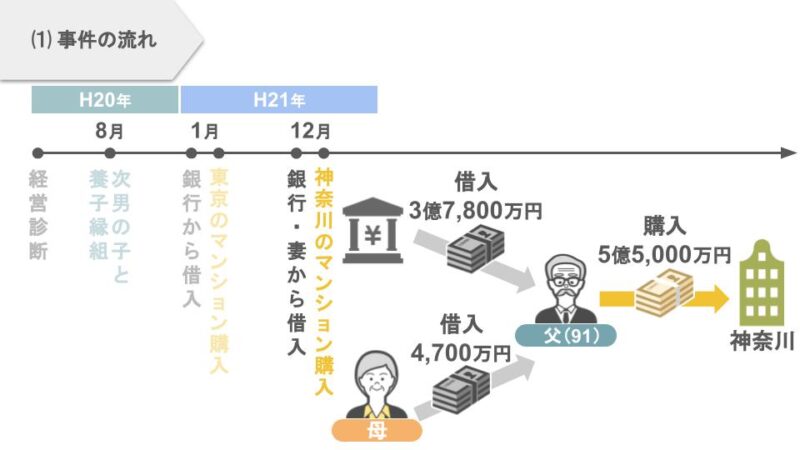

その後父親は平成20年8月に次男の子供と養子縁組を行い、平成21年1月に銀行から6億3,000万円の借入を実行。その借りたお金で、東京都内にある高層マンションを8億3700万円で購入しました。

その後平成21年の年末に、前回と同じ銀行から3億7,800万円、妻から4,700万円の借入を行った父親は、同じ月に借りたお金を使い、神奈川県内の高層マンションを5億5,000万円で購入しました。

ざっとここまでが今回の一連の流れにおいて、一家の父親が取った行動となります。

そしてその後の平成24年6月、父親が94歳の時に相続が発生するのですが、その際、被相続人が購入した東京都内、神奈川県内のマンションは養子縁組をした次男の子供が2棟とも相続をし、翌年の平成25年3月7日に、神奈川県内のマンションを5億1500万円で売却しました。

そしてその4日後の3月11日に、この一家は札幌南税務署に対して相続税の申告書を提出するのですが、この提出された申告書の内容というのが、今回税務署に「行き過ぎた節税対策だ」と判断されるものとなっていたんですね。

その内容とは一体どういったものだったのか順番に見ていきましょう。

ⅱ:相続税が掛かるかどうかの判断方法

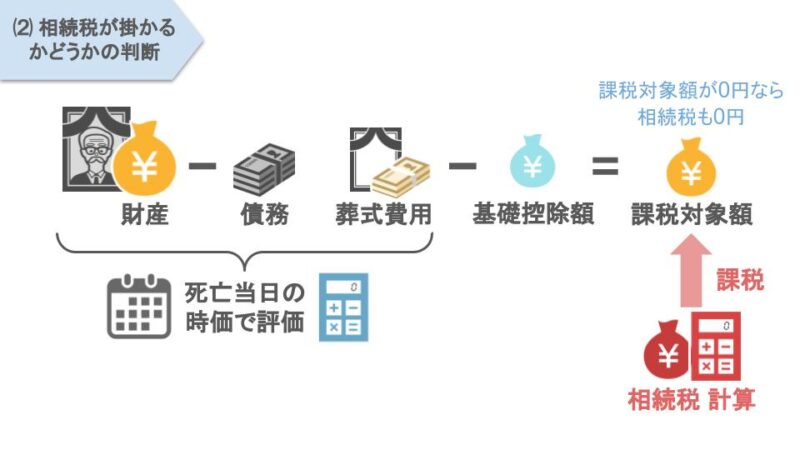

まずこの一家が提出した申告書の内容を見る前に、大前提として相続税がかかるかどうかの判断はどのように行うのかという部分を簡単にお話しますと、相続税の計算というのは亡くなった方の財産と債務、葬式費用を被相続人の死亡当日の時価で評価をするところから始めます。

そしてその時価での評価額が計算できましたら、次のステップではその内容をもとに財産から債務、葬式費用を引き、そこから相続税の基礎控除を引くことで、相続税を課税するための金額を算出する、とここまでが相続税がかかるかどうかの判断を行う際の簡単な流れとなります。

そしてその時価での評価額が計算できましたら、次のステップではその内容をもとに財産から債務、葬式費用を引き、そこから相続税の基礎控除を引くことで、相続税を課税するための金額を算出する、とここまでが相続税がかかるかどうかの判断を行う際の簡単な流れとなります。

ⅲ:提出された申告書の内容

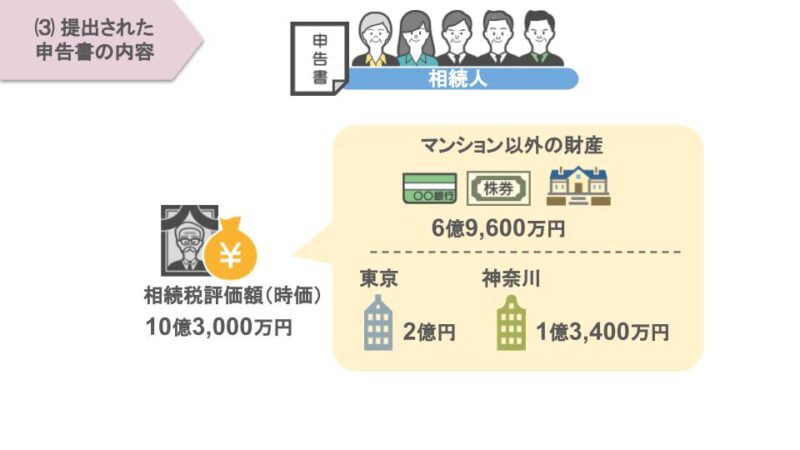

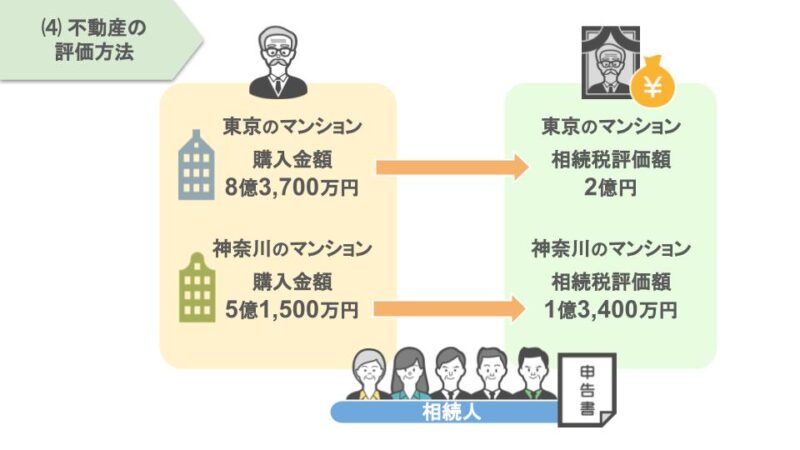

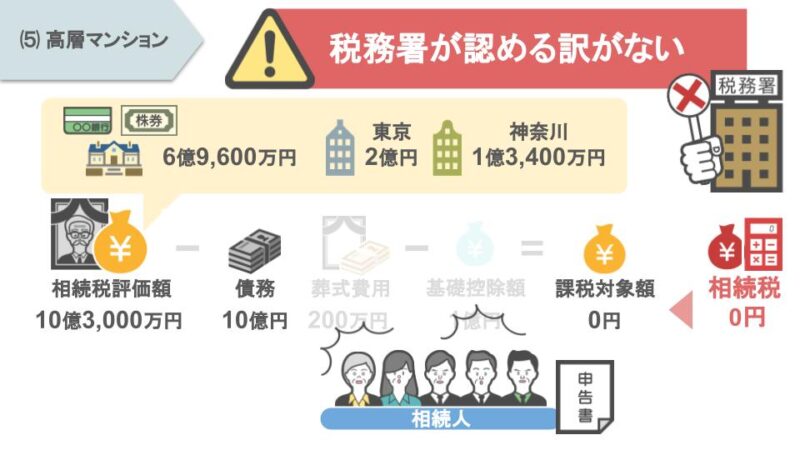

さてここまでの前提をもとに、今回この一家が提出した申告書の内容を見てみますと、東京・神奈川のマンション以外の財産については、相続税評価額は6億9,600万円で、東京にあるマンションの不動産評価額は2億円。神奈川にあるマンションの不動産評価額は1億3,400万円。

これにより亡くなった方の財産に対する相続税評価額は、10億3,000万円となります。

そこから銀行から借りていた、債務10億円と葬式費用200万円を引き、亡くなった方の正味の財産額は2,800万円。

そこから銀行から借りていた、債務10億円と葬式費用200万円を引き、亡くなった方の正味の財産額は2,800万円。

さらにここから相続税の基礎控除1億円を引きますので、結果この一家にかかる相続税は0円となりました。

さてどうでしょうか。なくなる以前に銀行から10億円の借金をしていたとはいえ、14億円相当で購入したマンション2棟と、その他にも多額の財産を所有していた被相続人の財産を、相続人の方達は相続税を1円も払うことなく、全て受け取ることができたんです。

さてどうでしょうか。なくなる以前に銀行から10億円の借金をしていたとはいえ、14億円相当で購入したマンション2棟と、その他にも多額の財産を所有していた被相続人の財産を、相続人の方達は相続税を1円も払うことなく、全て受け取ることができたんです。

なぜこの一家は今回このように大幅な相続税の圧縮ができたのでしょうか?

その理由は相続税の計算を行う際の不動産の評価方法にウソがあります。

ⅳ:不動産の評価方法

先ほど相続税の計算をする際には、亡くなった方の財産や債務、葬式費用を被相続人の死亡日当日の時価で評価するとお話しましたよね。

ですので被相続人が相続発生前に購入していた東京都内、神奈川県内のマンションについても、被相続人が亡くなった当日における時価を基に評価を行う必要があるんです。

ですがこの不動産の時価の算定というのは所有している不動産を、第三者に対して実際に売却をしてみないと正確な金額は分かりませんし、不動産鑑定士に時価の評価依頼を行うと数10万円の負担が相続人側にかかります。

それに申告された時価評価が本当にあっているのか、それを個別案件ごとに調べる税務署側にも大変な労力がかかるんですね。

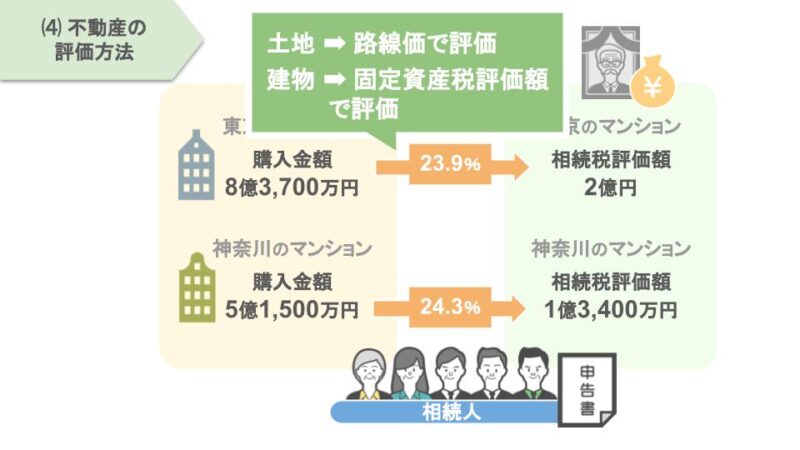

ですので国側は相続人や税務署側の負担を減らすために、路線価地域にある土地については、国税庁が公表している路線価、つまり市街地にある道路一本一本に設定されている価格で評価をしてください。建物は各市区町村が算定している、固定資産税評価額で評価をしてください。とこのようにルールを定めたんです。

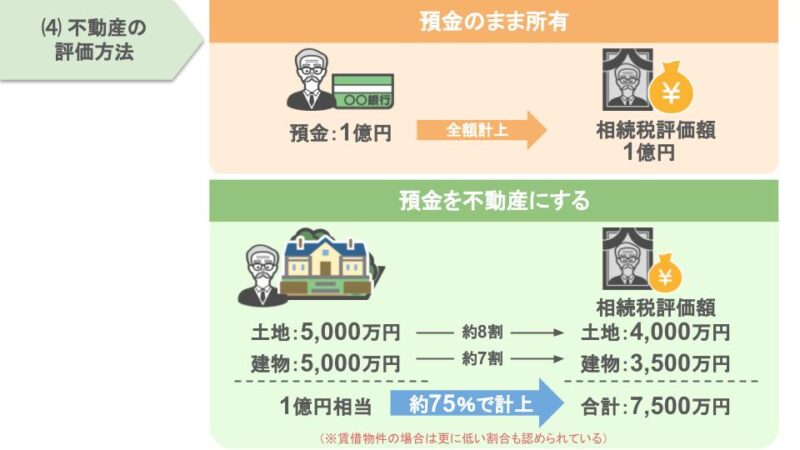

そしてここからが重要なポイントなんですが、土地の評価を行う際の路線価というのが適正な売買価格の約8割になるように設定されています。

ですので仮に被相続人が死亡する前に土地を5,000万円で購入していたとすると、その土地の相続発生時の評価額はざっくりとですが、4,000万円前後となります。

一方で建物の評価を行う際の固定資産税評価額というのは、建築価格の約7割になるように設定されています。

ですので仮に被相続人が死亡する前に5,000万円の費用をかけて、建物を立てていれば、その建物の相続発生時の評価額はざっくりとですが3,500万円前後となるんですね。

どうでしょうか。

どうでしょうか。

被相続人が預金1億円を所有したまま亡くなれば、相続税の計算の際にはこの1億円全額を直で計上しなくてはいけないのに対し、亡くなる前に土地を5,000万円で購入し、その上に5,000万円の建物を建てることで、実際は1億円相当の価値がある土地、建物の相続税評価額7,500万円で相続することができたんです。

この相続税評価が7,500万円というのは、実際の不動産購入価格の75%となりますので、国はこの約75%までの不動産評価の圧縮については問題ない、と正式に認めているというわけなんですね。

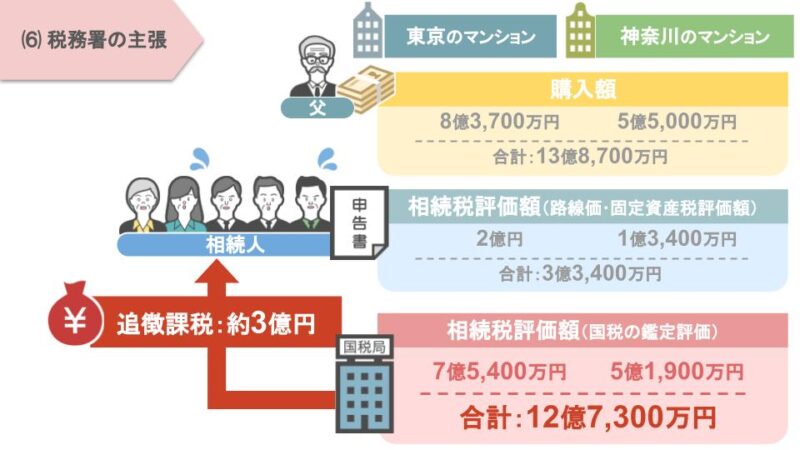

その上で再び今回の一家の申告を見てみますと、この一家は父親が購入した東京都内のマンション8億3,700万円を2億円で評価をしており、同様に父親が購入した神奈川県のマンション5億1,500万円を1億3,400万円で評価をし申告を行っています。

先ほど路線価を使った不動産の相続税評価額は、だいたい不動産購入金額の75%になるとお話ししましたが、この一家の場合、東京都内のマンションの相続税評価額は、購入金額の23.9%。

先ほど路線価を使った不動産の相続税評価額は、だいたい不動産購入金額の75%になるとお話ししましたが、この一家の場合、東京都内のマンションの相続税評価額は、購入金額の23.9%。

神奈川県内のマンションの相続税評価額は購入金額の24.3%と、通常の圧縮率を大幅に下回る評価額で申告をしています。

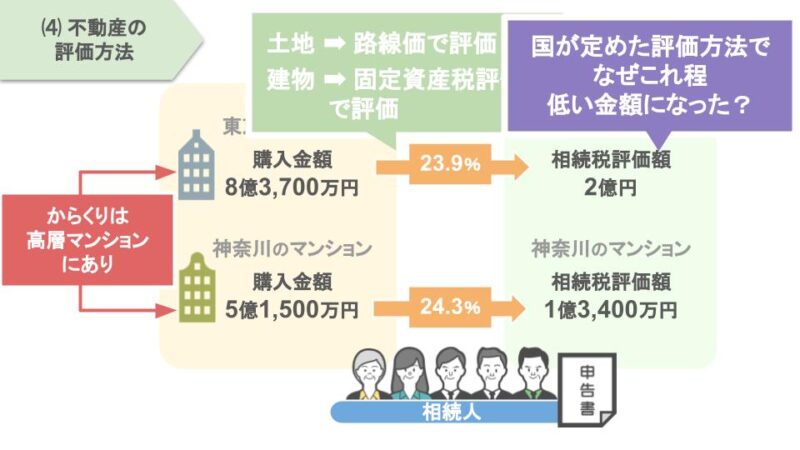

ではこの一家は何か違法な方法を使って不動産の評価を行ったのでしょうか?

結論としてはこの一家は何も違法な評価方法などは使っておらず、あくまでも土地の評価は国税庁が公表している路線価で、建物の評価は市区町村が算定している固定資産税評価額を使って評価をしています。

ではいったいなぜ国が定めた正式な評価方法を使っているにも関わらず、この一家が申告した不動産の相続税評価額はこんなにも低い金額になったのかですが、ずばりそのからくりは父親が相続開始前に購入した高層マンションにあるんです。

どういうことか一緒に見ていきましょう。

どういうことか一緒に見ていきましょう。

ⅴ:高層マンションの購入により相続税が圧縮される理由

さて皆さんはタワマン節税という言葉を聞いたことがないでしょうか?

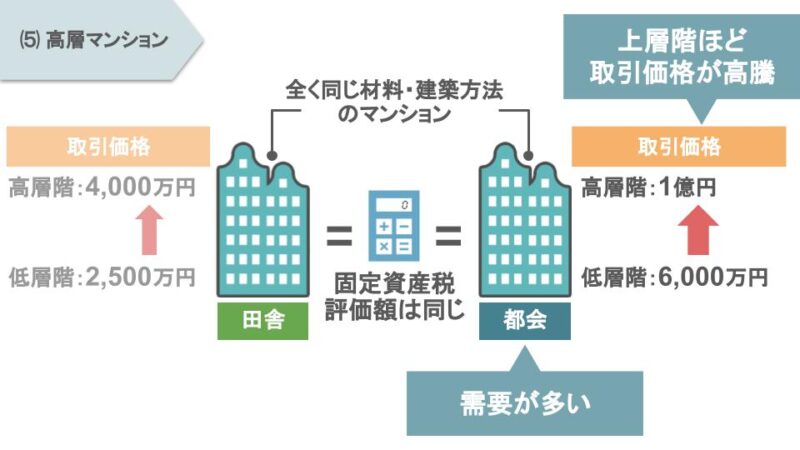

これは高層マンションの特性を活かした相続税の節税方法なんですが、一般的にマンションの評価を行う際、土地部分の評価はマンション全体の敷地面積を路線価で評価し、それに対して自分はどれくらいの権利を持っているのかという持分割合で按分計算をしますので、部屋数の多い高層マンションになればなるほど、自分の持分は相対的に小さくなり、結果、土地自体の評価額も大幅に低くなります。

またマンションの建物部分の評価というのは、先ほども話した通り、固定資産税評価額を使って計算をするのですが、この固定資産税評価額というのは基本的に対象となる建物を新しく建築し直すと仮定した場合、現在の相場でどれくらいの材料費、建築費がかかるのかという基準で決められています。

ですので仮に全く同じ材料と建築方法で建てられた同じマンションが田舎と都会にあった場合、たとえ相続人が田舎にある高層マンションの一室を相続したとしても、都会にある高層マンションの一室を相続したとしても、マンションの建物部分を評価するために用いる固定資産税評価額は一緒というわけなんです。

ここまでを聞いてもピンとこられた方もいらっしゃるでしょう。

そうです。都会の一等地にあるマンションというのは、田舎にあるマンションと比べて購入したい人がたくさんいますし、上層階になればなるほど取引価格は高騰していきます。

しかしその建物の固定資産税評価額は、田舎でも都会でも一緒。つまりこの需要の高さにより高騰した取引価格と固定資産税評価額との差、これこそが高層マンションの特性を活かした相続税の節税方法なんですね。

この方法により、先ほどの一家の父親が所有していた東京都内のマンションの相続税評価額は、購入金額の23.9%となり、神奈川県内のマンションの相続税評価額は購入金額の24.3%となりました。

さらにこの財産額からマンションを購入するための借入金10億円を引くなどして、この一家は相続税をゼロ円で申告したというわけです。

ですが冒頭でも話したように、税務署がこのような申告を認めるわけがありません。

ⅵ:税務署側の主張

税務署の言い分としては、いくら国税庁が定めるルールブックに従って評価をしているとはいえ、14億円相当で購入したマンション2棟を3億3,400万円で評価をし、結果相続税をゼロ円にするという行為は、行き過ぎた節税対策だとして、財産評価基本通達6項と言われる規定に則って、相続人一家の申告を否認しました。

具体的には路線価地域にある不動産を、路線価や固定資産税評価額で評価することが著しく不適当と認められる財産の価格は、国税庁長官の指示を受けて強化するという規定のもと、東京と神奈川のマンションは国税側の鑑定評価である12億7,300万円で評価をし、納税者一家に対して3億円相当の追徴課税を課しました。

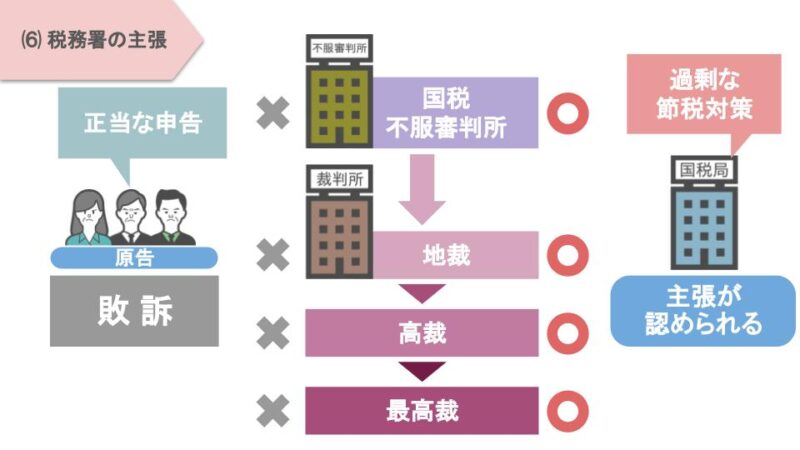

これに対して納税者側は、国税庁が定めるルールブックに従って、評価をしていたのにそれを国側が否定するなんておかしい、私たちが行った申告は正当なものだと裁判を起こしたのですが、結果は国税不服審判所、地裁、高裁、最高裁の判断全てにおいて、国側の主張が認められ納税者一家は敗訴したというのが今回の一連の流れとなります。

さてここまでの一連の流れを見てきて、皆さんは最高裁の判決をどのように思われたでしょうか?

「確かに納税者側は過剰な節税を行ったかもしれないけれど、国税庁が定めるルールに従って評価をしたのに、それを国側が否定するなんて納得がいかない。もしかしたら私たちも将来、親のマンションを相続する際、国税庁が定めるルールに従って不動産の評価をしたのに実際の購入価格と評価額との差を理由に国側に否認されるんじゃないの?」とこのように不安に思われた方もいらっしゃるでしょう。

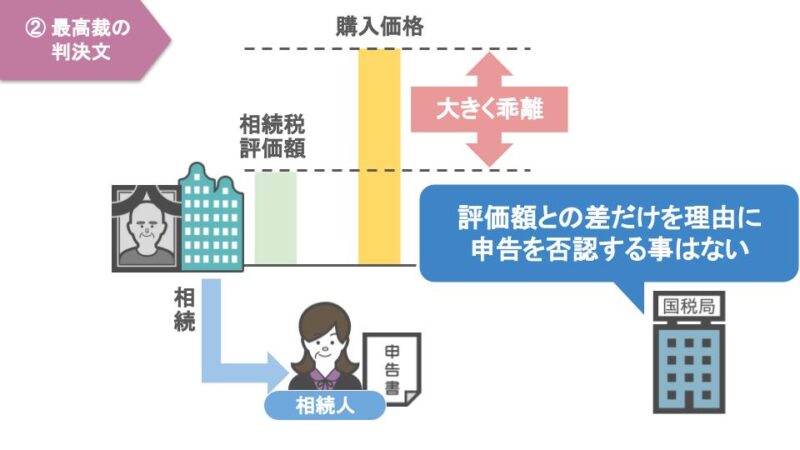

ですが安心してください。今回の最高裁判決は、何も実際の購入価格と相続税評価額との間に大きな乖離があったという理由だけで、納税者側の申告を否認したわけではないんです。

実際に今回の最高裁の判決においても、東京・神奈川のマンションの購入価格と相続税評価額との間に大きな乖離があるからといって、それだけで路線価での評価を否定するほどの事情があるとは言えないとこのように言っています。

その上で被相続人及び相続人たちは、近い将来発生することが予想できる被相続人からの相続において、今回のマンション購入や金銭の借入れが、相続人たちの相続税の負担を減らす、もしくはゼロにすることを知り、かつこれを期待してあえて今回のマンション購入や金銭の借入れを比較し実行したというのであるから、相続税の負担軽減を目的にこれを行ったと判断されました。

その場合、今回の一家の路線価を使った不動産の節税対策というのは、同じような節税対策を実行することができない、他の納税者たちとの間に著しい不均衡を生じさせ、実質的な租税負担の公平に反すると言えることから、国税局側が路線価を使った確実的な評価を否認する特別の事情があったといえると、このように判断を下したんですね。

ですので例えみなさんが将来親が所有しているマンションを相続し、その相続税評価額が実際の購入価格と大きく乖離していたとしても、それだけを理由に国税側から申告を否認されるということはありませんのでそこは安心してください。

ではそれを踏まえた上で今回の一家の申告はなぜ国税側から行き過ぎた節税対策だと言われ、最高裁においても他の納税者との間に著しい不均衡を生じさせると判断されたのでしょうか。

ではそれを踏まえた上で今回の一家の申告はなぜ国税側から行き過ぎた節税対策だと言われ、最高裁においても他の納税者との間に著しい不均衡を生じさせると判断されたのでしょうか。

ここの問題点をしっかりと理解しておくことが、この先皆さんが不動産の購入や相続手続きを行う際に重要な部分となってきますので、もう一度先ほどの時系列表を使い、一緒に見ていきましょう。

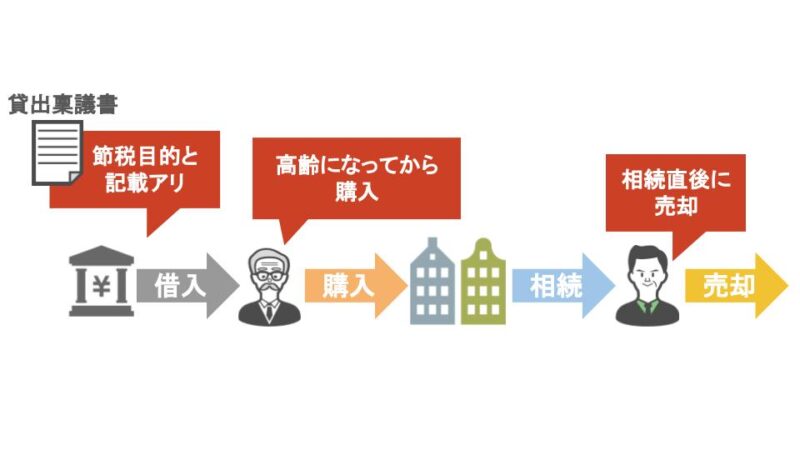

②今回の一家が取った行動の問題点

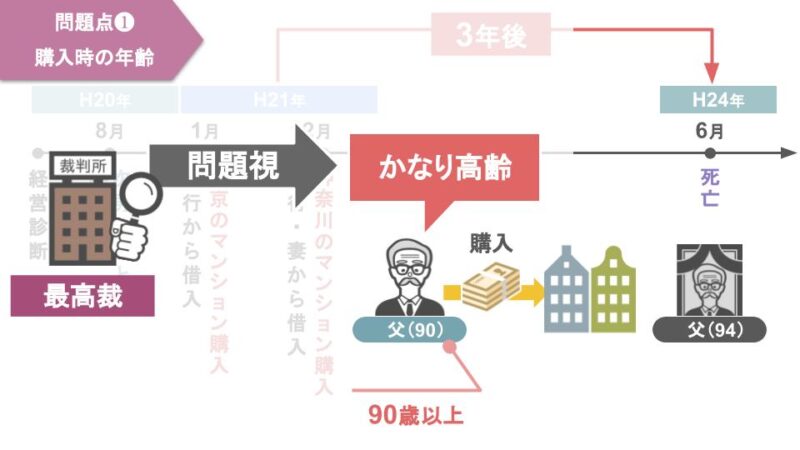

ⅰ:不動産購入時の被相続人の年齢

さて、今回の問題点の1つ目としては、一家の父親が不動産を購入した際の年齢が90歳以上とかなり高齢であったという点があります。

実際にこちらの父親は、東京と神奈川県のマンションを購入したおよそ3年後に亡くなり、相続が起こっていますよね。

最高裁の判断も今回この部分を問題視していたことから、先ほどの判決文において近い将来発生することが予想できる被相続人からの相続において、あえて今回のマンション購入や金銭の借入れを企画し実行したというのであるから、相続税負担の軽減を目的として、これを行ったと言えると、はっきりと言っているんですね。

最高裁の判断も今回この部分を問題視していたことから、先ほどの判決文において近い将来発生することが予想できる被相続人からの相続において、あえて今回のマンション購入や金銭の借入れを企画し実行したというのであるから、相続税負担の軽減を目的として、これを行ったと言えると、はっきりと言っているんですね。

まあですが人がいつ亡くなるのかということは誰にも分かりませんから、もしかしたらこの被相続人はマンションを購入した後に100歳まで健康に過ごされていたかもしれません。

その場合、最高裁が言う近い将来相続が始まると予想して、相続税対策のためだけに急いでマンションを購入したでしょう、という指摘は少し無理矢理感もあります。

しかし一般的に日本人の平均寿命は男性が81歳。女性が87歳ですので、この年齢を超えてから相続税対策のためだけに急いで不動産を購入するというのは、今後リスクが高まるというのはしっかりと覚えておく必要があります。

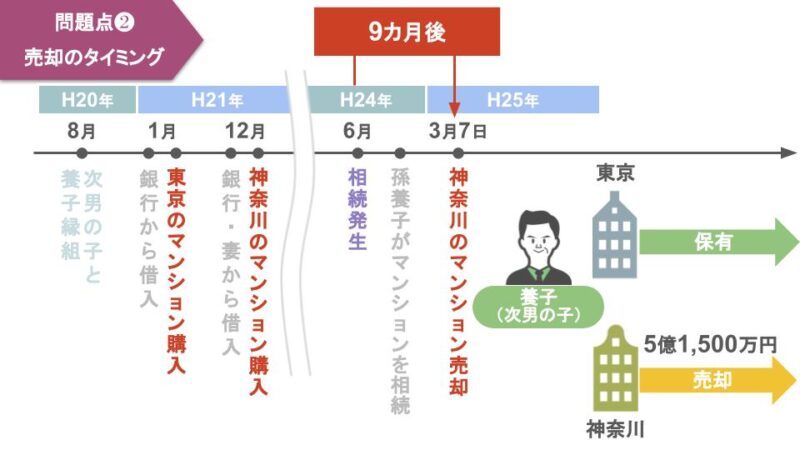

次に今回の問題点の2つ目は相続発生後の9ヶ月後に神奈川のマンションを売却していたという点です。

ⅱ:不動産を売却したタイミング

この一家の一連の行動を見ると、平成21年の1月に購入した東京都内のマンションについては、相続発生後も保有をしていたのですが、平成21年の12月に購入した神奈川県内のマンションについては父親の相続が発生したわずか9ヶ月後に、マンションを相続した自分の子供が5億1,500万円で売却をしています。

この相続開始前に購入した不動産を相続発生後にすぐに売却するという行為も今回の一家の申告が行き過ぎた節税対策だと否認された理由の一つですね。

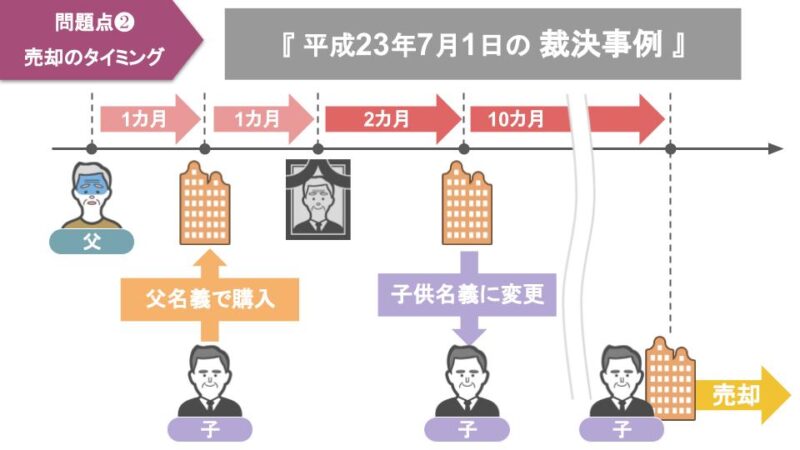

これは過去にも平成23年7月1日の裁決事例において、子供が父親が亡くなる1ヶ月前に父親名義でタワーマンションを購入し、その後すぐに父親の相続が発生。

相続発生から2ヶ月後に子供の名義に変更をし、その10ヶ月後にマンションを売却したという事案があったのですが、その際にも納税者側はタワーマンションの不動産評価額を路線価で行って申告したところ、国税側により、それは行き過ぎた節税だと指摘され、その後の国税不服審判所においてもの納税者側の主張が否認されています。

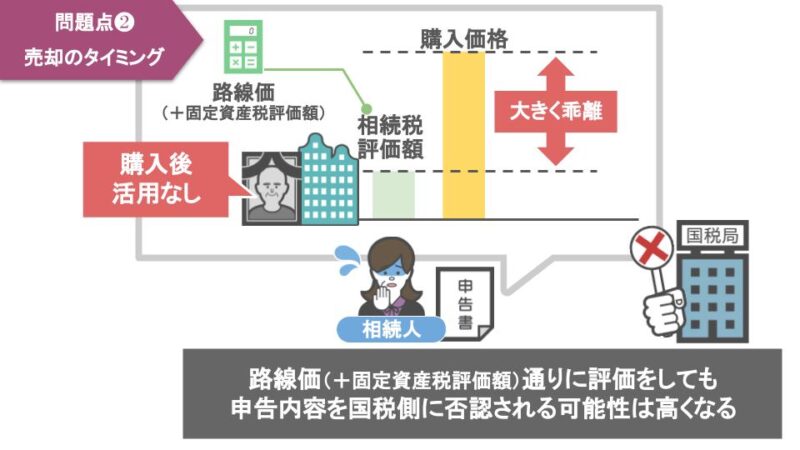

このように購入した不動産を賃貸として活用するでもなく、自宅に使用するわけでもないなら、その不動産は客観的に見て、ただ相続税を減らすこと以外に購入した理由が見つからないと判断される可能性があります。

そうなれば、たとえ国税庁が定めた路線価通りに不動産の評価を行っても、申告した内容を国税側に否認される可能性は今後ますます高くなっていくでしょうね。

ⅲ:銀行貸出稟議書の記載内容

その他にも今回税務署がこの一家の調査を行う上で、マンション購入に際しての銀行側の貸し出し稟議書をチェックしたところ、そこには「相続対策のため相続税対策を目的として」とはっきりと書かれていました。

こういった銀行の貸出稟議書の内容からも、この一家が行った資金の借入れや、マンションの購入、その後の売却というのは明らかに相続税を減らすためだけに行ったものであると判断され、今回の結果に至ったということですね。 では今回の判決を受けて、今後の相続税対策や不動産の評価方法にはどのような影響が出てくるのでしょうか?

では今回の判決を受けて、今後の相続税対策や不動産の評価方法にはどのような影響が出てくるのでしょうか?

今回の動画のまとめと合わせ、最後の章で見ていきたいと思います。

③最高裁判決を受けての今後の影響と対応策

先ほどもお話した通り、今回の最高裁判決は、何もマンションの実際の購入価格と相続税評価額との間に大きな乖離があったという理由だけで、納税者側の申告を否認したわけではないんですね。

今回の一家はあくまでも一連の行動が全て相続税を減らすこと以外に客観的な理由が見つからなかった、という点からその他の納税者との公平を正すために追徴課税が行われました。

ですので皆さんや、皆さんの親御さんが賃貸業を営むためにマンションを購入しようとか家族の家の誰かを住まわせるためにマンションを購入しようとか、こういった正当な理由があって、不動産を購入するのでしたら、今回の一家のように国税側の鑑定評価をもとに追徴課税を課しますといった処分を受ける可能性は低いでしょう。

ですがそれでも今回の判決内容を考慮しますと、マンションを購入するなどといった相続税の節税につながる行為を平均寿命以上、もしくは平均寿命間際に実行するのは国税側に行き過ぎた節税と指摘される可能性がある、という部分を心に留めておくべきですね。

また今回の最高裁判決によって、現場の税務調査官は、節税目的での不動産購入の否認に関して、最高裁のお墨付きをもらったようなものですから、今回のケースに類似するような節税対策については、これまで以上に厳しく税務調査を行うでしょう。

ですので、今後我々が取れる行動としては、相続・贈与の一体化などの懸念材料も頭に入れつつ、相続税の節税対策をできるだけ早いうちから始める、そして高齢になってからの不動産の購入は実行するかどうかをこれまで以上に慎重に考えて頂き、実行する場合においても相続専門の税理士に相談の上、きちんと不動産を購入する正当な理由がある場合において、実行されることをおすすめします。

以上で今回の動画は終わりです。

今回の動画の他にも「相続・贈与の一体化はいつから施行されるのか?」という動画なども投稿しておりますので、これらの内容にも興味があるという方は、ぜひ画面上のサムネイルから動画をご覧になってみてください。

それでは次回の動画でお会いしましょう。最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]