皆さんこんにちは、相続専門税理士の秋山です。

今日は、相続の相談の際によく聞かれる預金に関する疑問5選という話をします。

「家族が亡くなった後に故人の口座のお金を下ろすのって問題はありますか?」

「家族が亡くなる直前に家族の口座のお金を下ろすのって問題はありますか?」

日々相続業務に従事していますと事務所に訪問されるお客さんからこういった質問をよく受けます。

確かに亡くなった方の預金って、相続の発生前、発生後に預金口座から下ろしていいかというのは、迷いますよね。

勝手に預金を下ろしたら

・相続税が高くなってしまうんじゃないか・・?

・税務署から目を付けれてしまうんじゃないか・・・?

こういった不安をお持ちの方は多いと思います。

ですので、今回の動画では、相続発生前後の『預金関係』にテーマを絞り、

普段お客さんからよく聞かれる、相続財産の預金に関する質問『5選』というお話をします。

具体的には

・相続発生前、発生後に故人のお金を引き出すのは何か問題があるのか

・相続発生後に故人の預金口座が凍結されないためにはどうするのか、凍結されたらどうするのか

・亡くなった方のお墓や仏壇は故人の生前に自身の預金で買った方が得か

・貰った財産から相続税を払ってはいけないというのは、本当なのか

・相続財産を一箇所の口座に集めて他の相続人に預金を分けると贈与になるのか

という五つのテーマについて解説していきたいと思います。

目次

相続発生前・発生後に故人のお金を引き出すのは何か問題があるのか

まず、冒頭でもお話しました、相続発生前、発生後に故人のお金を引き出すことは何か問題があるのかですが、 大枠においては問題ありませんが、細々とした部分では、問題があるというのが結論となります。

どういうことか、順番に見ていきましょう。

まず、相続発生前に故人のお金を引き出すことについてですが、いざ相続が発生しますと、お通夜や葬式の費用など色々とお金が必要になります。

ですから、その前に、入院中のお父さんの預金から、あらかじめお金を引き出しておいて、葬儀の費用に充てようとか、家族が亡くなったら預金口座が凍結されて引き出せなくなるって聞いたから、その前に引き出しておこうかとか、こういった思いから亡くなる直前の家族の預金を事前に下ろしておくということはよくある話ですし、この行為自体は他の相続人に了解を取っておけば特に問題はありません。

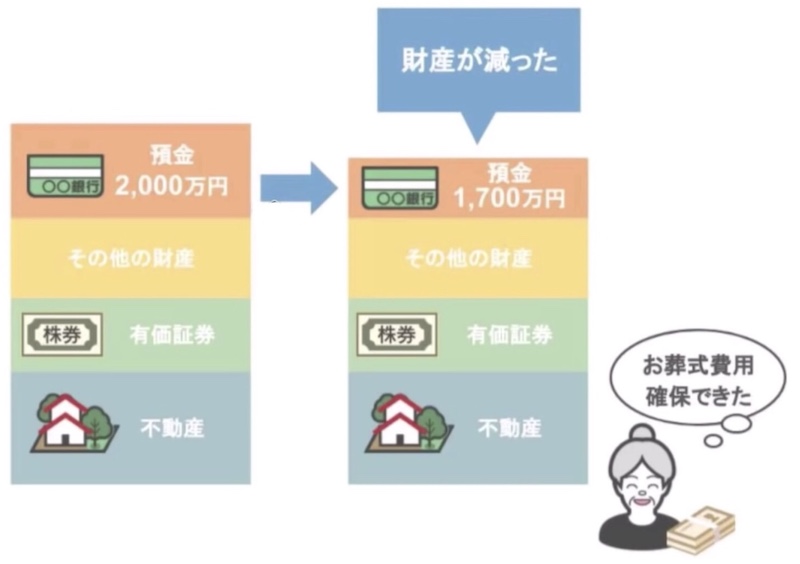

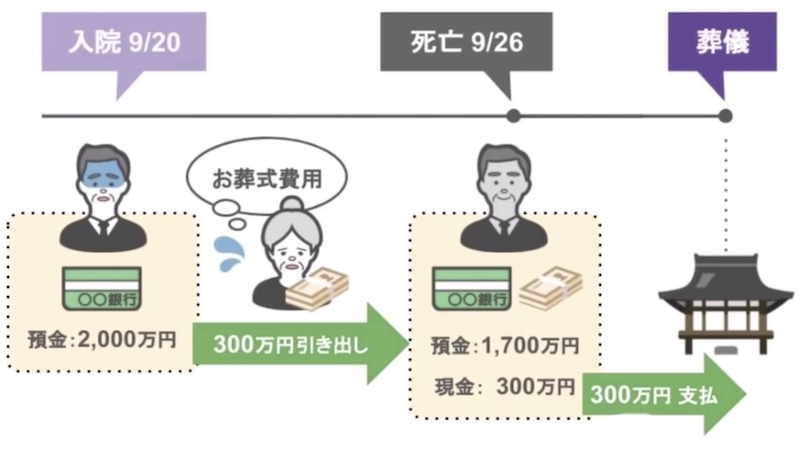

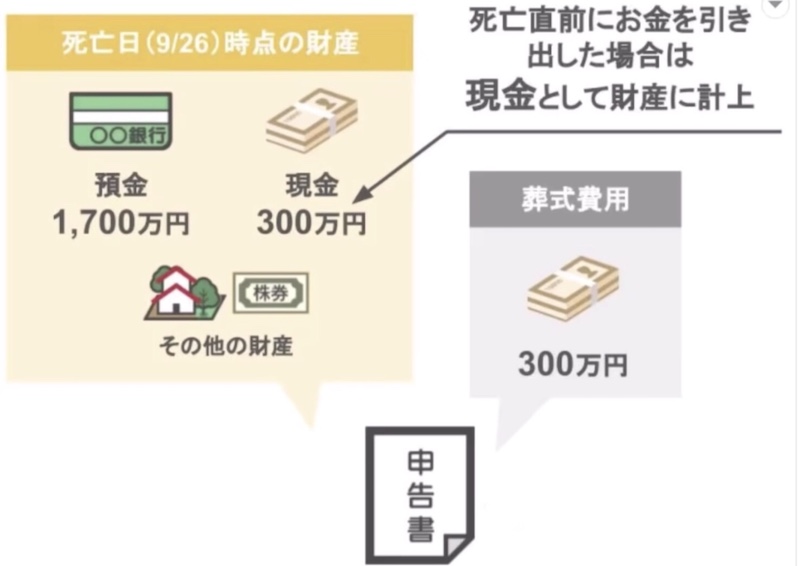

ですが、一点だけ覚えておいていただきたいのが、故人が亡くなる直前に相続人の方が故人の葬式費用として預金を、仮に300万円下ろしましたら、それはそのまま亡くなった方の財産が減り、相続税の納税額も減るということでは、ないんですね。

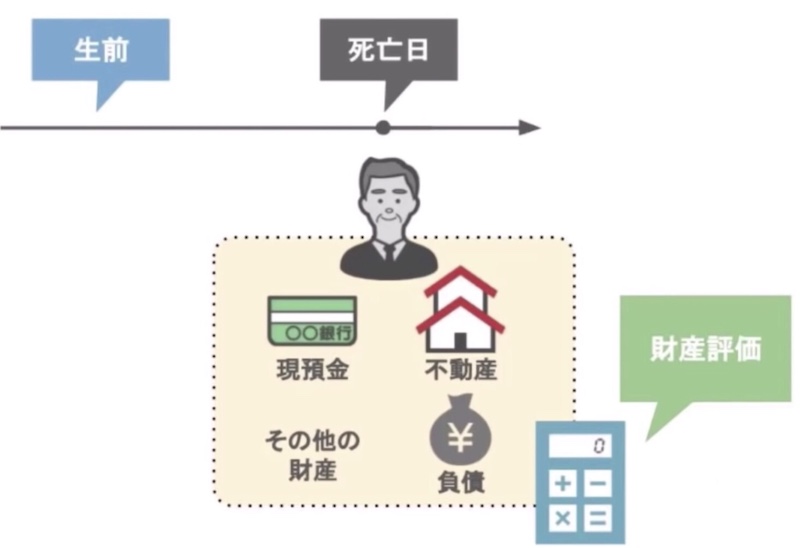

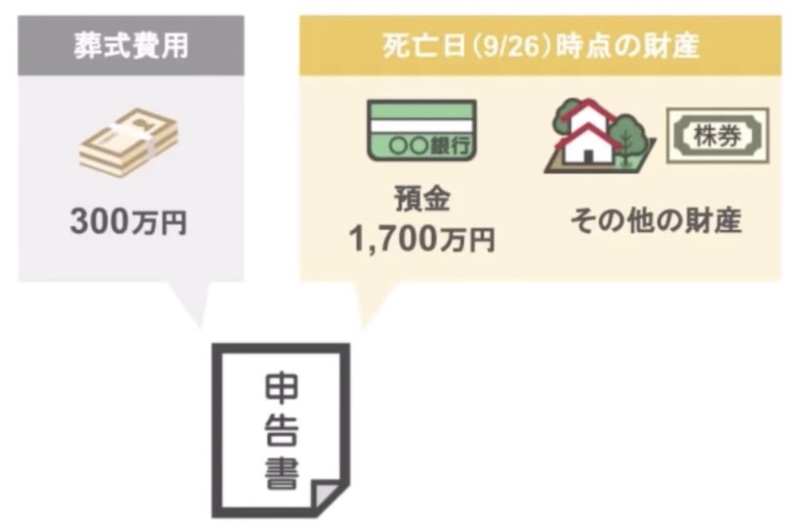

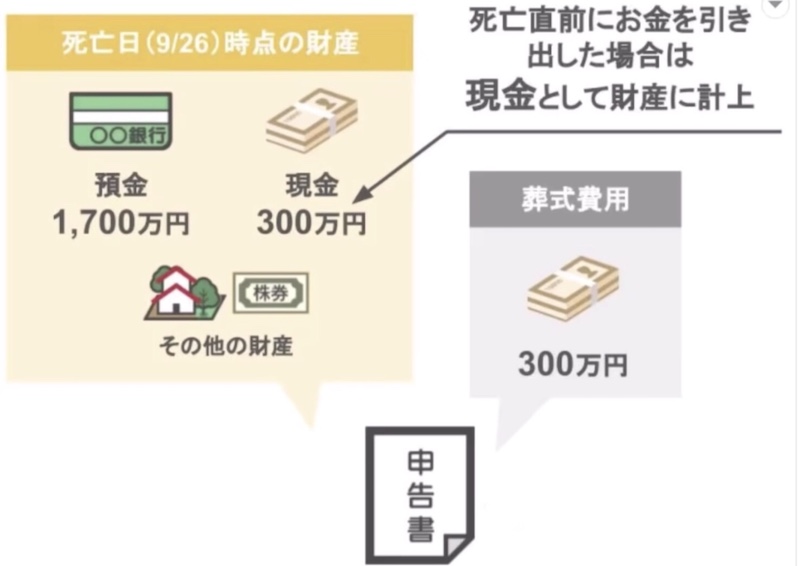

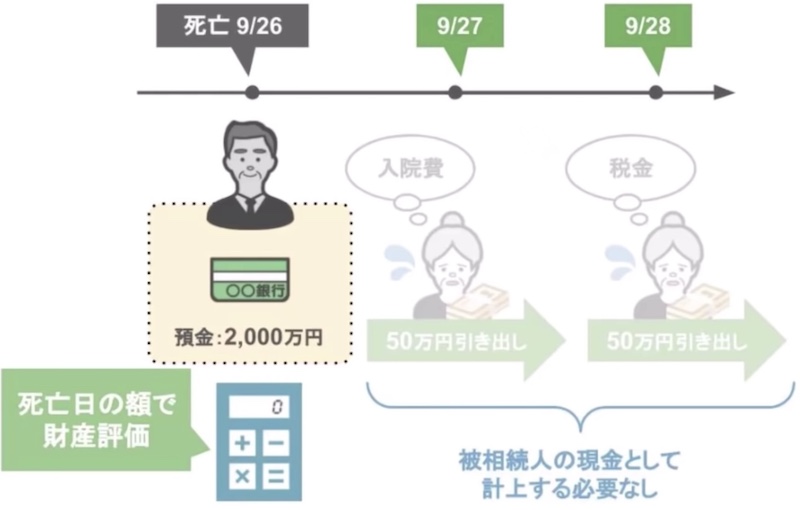

具体的に説明しますと、相続税の財産評価というのは、亡くなった方の現預金や不動産、その他の財産や負債を含め、被相続人の方が亡くなった当日の価値で評価を行います。

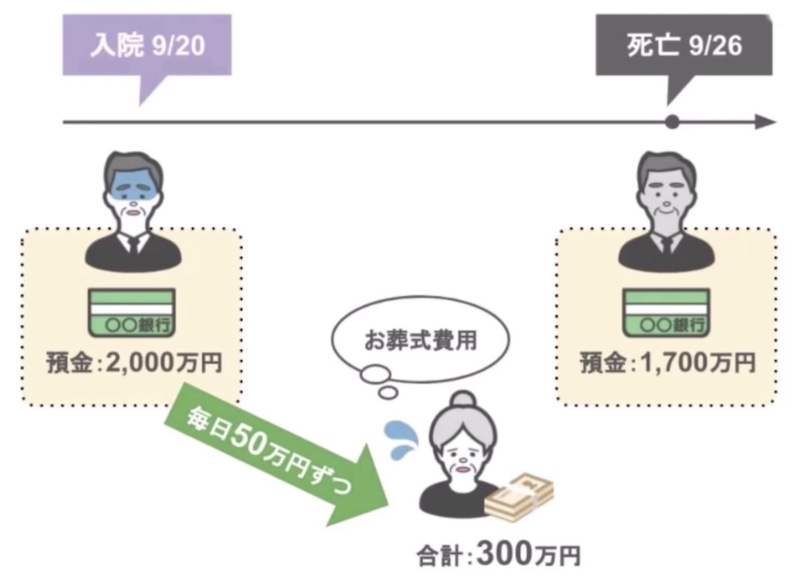

ですので、仮に被相続人の方が9月20日から病院に入院しており、9月26日に亡くなった場合、その直前に相続人の方が被相続人の方の葬儀のために、口座から6日間かけて毎日50万円ずつ、合計300万円のお金を引き出していた場合、亡くなった方の死亡日に置ける預金額は1700万円です。

なので一見、元々は2000万円あった預金を、相続発生直前に300万円引き出したことにより、死亡日の預金残高は1700万円になった。

被相続人の財産も減ったし、その後の葬儀代も手元に確保した、よかったよかった、と思われるかもしれませんが、これは違うんですね。

税務調査官はこの考え方は認めてはくれません。

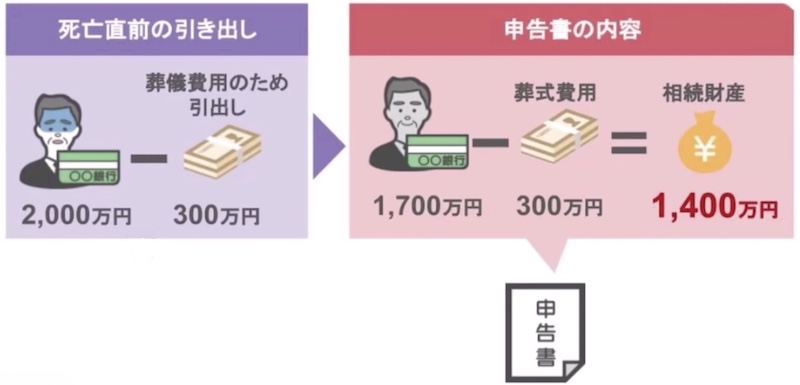

仮にこの後、相続人の方は300万円分のお金を使い、亡くなった方の葬儀をあげ、相続税の申告の際に葬式費用として300万円を計上した上で、亡くなった方の預金も9月26日の死亡日における1700万円で計上し、申告書を作成したとします。

するとどうなるかと言いますと、これは税務署から追徴課税を受けることになるんです。

順番に説明していきますと、まず、相続税の計算というのは、亡くなった方の資産から債務や葬式費用を引いて、基礎控除を引いた金額に対して課税されますので、債務や葬式費用として計上できる金額が、大きくなればなるほど、相続人が支払う税金は安くなります。

なので、亡くなった方の預金から、葬式費用のために300万円下ろす、それを実際に葬式費用に充て、申告書でも葬式費用として控除するという部分までは、何も問題はありません。

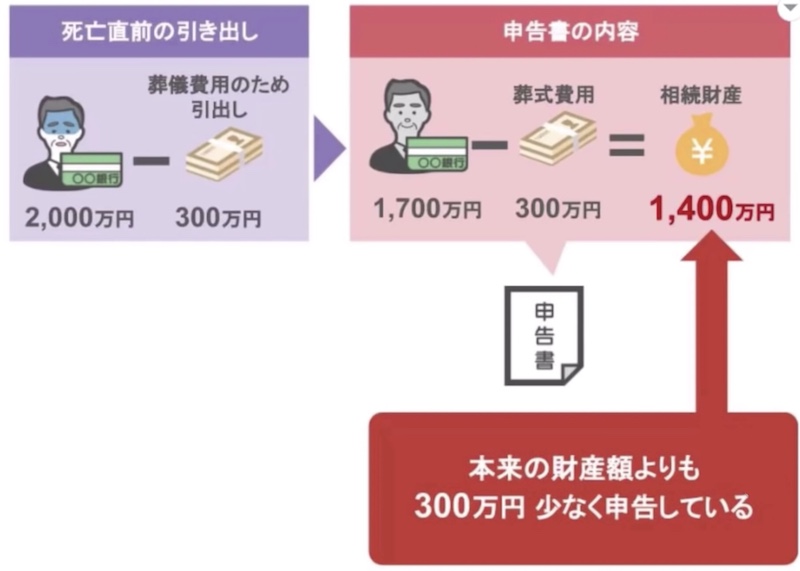

ですが問題は、葬式費用として控除した300万円を、預金の方からも引き、元々あった2000万円を1700万円で申告したことにあるんですね。

この場合、元々の被相続人の預金2000万円から、300万円を引いた上に、さらにそこから葬式費用として300万円を控除することになるので、最終的に相続財産として計算される被相続人の預金額は、1400万円になってしまいます。

本来は預金額2000万円から、葬式費用として300万円を控除し、亡くなった方の財産は1700万円となるところを

預金2000万円から事前に下ろした300万円を引き、そこから葬式費用を300万円控除するという申告書を作成すると、亡くなった方の財産は1400万円となってしまい、本来の財産額から300万円分過小にに申告することになるんですね。

ですので、この部分について税務調査官から追徴課税を受けることになるんですね。

ではこの場合はどういった申告をするのが正しいのかと言いますと、事前に相続人が下した300万円というのは、後に葬式費用に当てるのですが、被相続人の方が亡くなられた時点では、まだ亡くなった方の現金として手元に残っていますよね。

ですから、相続税の申告を行う際には、きちんと預金1700万円、現金300万円と計上をしなければいけません。

その上で葬式費用として300万円を計上してください。

そうしなければ、相続人の方はわざと300万円分、亡くなった方の財産を少なく申告したことになり、調査の際に税務調査官の餌食になりますので、気をつけておいてくださいね。

また亡くなった方が不動産を持っていた場合、その固定資産税の納付書は、不動産の名義人を変更しない限り、亡くなった方の元に届きます。

この固定資産税などの税金や、亡くなる直前に入院していた際の入院費や、亡くなる当月分に掛かる公共料金と、これら被相続人に掛かるお金を、葬式費用同様に事前に100万円下ろしていたとしましょう。

この場合も先ほどと全く同じですね。

この引き出したお金で固定資産税や、亡くなる直前の入院費、亡くなった月の未納の公共料金などを払っていただくことは何も問題ありませんし、これらの費用は、亡くなった方の債務として財産から差し引くことができますが、相続人の方がこれがのお金を支払うのは、あくまでも被相続人の方が亡くなった後でして、このお金は被相続人の方が亡くなられた時点では、亡くなった方の現金として手元に残っているわけですから、相続税の申告を行う際には、きちんと現金100万円と計上しなければいけません。

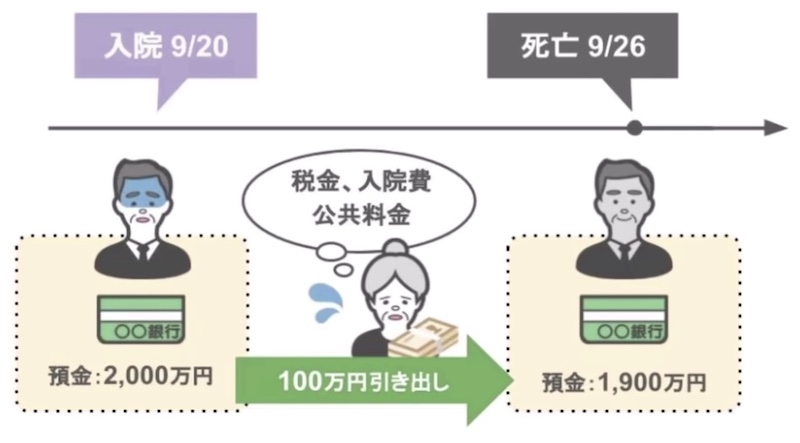

では、次に相続発生後に故人のお金を引き出すことについてですが、これは対税務署に関しては問題ありません。

先ほども言いましたように、相続税の財産評価というのは、被相続人の方が亡くなった当日の価値で評価をしますので、仮に9月27日に50万円のお金を引き出そうが、9月28日にさらに50万円のお金を引き出そうが、他の相続人に了解を取っておけば何も問題はありません。

この場合は、相続が発生した後での引き出しになりますから、引き出したお金を相続財産に戻して、現金として計上しなければならないということもありません。

また遺産分割協議が整っていれば、口座名義人以外の方であっても、50万円以上のお金を自由に下ろすことが可能です。

しかし、遺産分割協議が整う前に、銀行窓口で50万円以上を下ろそうとした場合、次の話のテーマである、預金の凍結が行われるので注意が必要です。

相続発生後に故人の預金口座が凍結されないためにはどうするか・凍結されたらどうするか

さて、相続に詳しい方でしたら、銀行は被相続人の死を確認したら、その方の預金口座を凍結するという話を聞いたことがあると思います。

実際にうちの事務所に訪問されるお客さんも、相続が発生すると、自動的に亡くなった方の口座が凍結されてしまい、解除申請をするまでは、お金を一切引き出せないと思っている方もいらっしゃるんですが、実はそうではありません。

銀行は、いついつにどこの誰が亡くなったということは、いちいち把握しておりませんから、相続人の方達が家族が亡くなったことを銀行に黙っていれば、銀行というのは、ずっとそのことを知らないままなんですね。

ですから、ご家族が亡くなる前から、口座が凍結されたらどうしようとか、亡くなった後も当分の間一切預金は引き出せないんだ、と、そう深刻に悩まれることはあまり必要ありません。

ですが仮に、先ほどお話したように遺産の分割協議がまとまっていないのに、銀行の窓口で1日50万円以上の預金を、故人の口座から引き出そうとしたり、故人の口座の残高証明を取得しようとすれば、銀行に故人が亡くなったことを認識され、その預金口座は凍結されてしまいます。

では、そういった場合には、相続人の方達はどうやって、その預金の凍結を解除してお金を引き出せば良いのか、これについては以前投稿した預金凍結を解除する方法という動画で詳しく解説していますので、一度ご覧になってみてください。

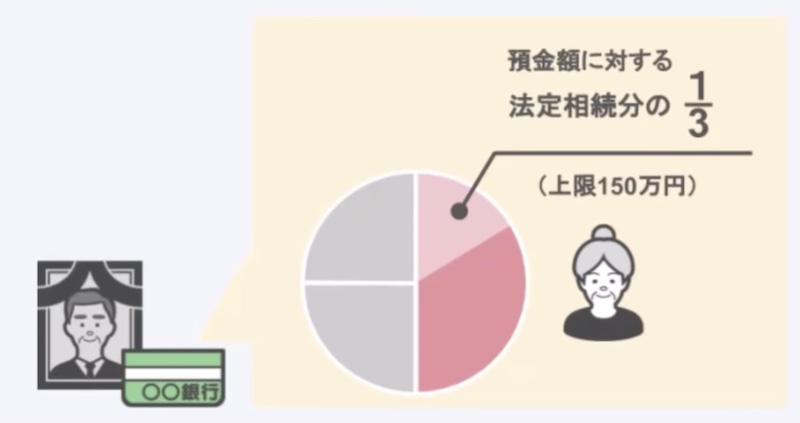

また、仮に亡くなった方の預金口座が凍結されてしまったとしても、2019年7月1日より、遺産分割協議が整う前でも、預金額に対する自分の法定相続分の3分の1、上限150万円までなら、他の相続人の承諾がなくても金融機関で手続きをすることで、引き出せるようになりましたから、最高で150万円までの引き出しでしたら、この方法を利用するのも良いかもしれません。

しかし、この場合、他の相続人の同意なく、亡くなった方の預貯金を引き出すことになり、相続争いのきっかけとなる可能性もありますから、十分な注意が必要です。

亡くなった方のお墓や仏壇は、どのタイミングで買うのが得か

さてでは、次は亡くなった方のお墓や仏壇は、故人の生前に故人の預金で買った方が得なのか、故人の死後に相続人の預金で買った方が得なのか、という話ですが、これについては、お客さんからよく聞かれるというよりも、被相続人の死後に相続人の方が後悔しやすいポイントなんですが、お客さんから

「亡くなった父が仏壇を買っておかねば。なんて言ってましたけど、仏壇を買う暇もなく亡くなってしまったので、私が買いました」

と言われて、仏壇の領収書を持ってこられたりします。

この領収書を持って来られる意図は、相続税の申告に、仏壇の料金を債務として入れてくれということなんですね。

相続税の計算というのは、亡くなった方の資産から債務や葬式費用を引いて、基礎控除を引いた金額に対して課税されますので、債務として計上できる金額が大きくなればなるほど相続人が支払う税金は安くなるんです。

ですから、このお客さんは仏壇の領収書を持って来られたわけですね。

しかもこのお客さんが購入した仏壇は、数百万円もするかなり高額なものでしたので、債務として計上できれば大きな節税になります。

しかしですね、実はこの仏壇の購入費用は債務には、計上できないんです。

中には、親父のお骨を入れるお墓を買いました、と言って、お墓の領収書を持って来られる方もいらっしゃいますが、これも仏壇と一緒ですね。

債務では、計上できません。

というのも、亡くなった方のお墓や仏壇を、被相続人の死後に家族が買っても、それを債務として、相続財産から引いてもいいよという規定はないんですね。

ですのでこの場合、このお客さんが親のために購入した仏壇というのは、お客さんの自腹で購入したということになるんです。

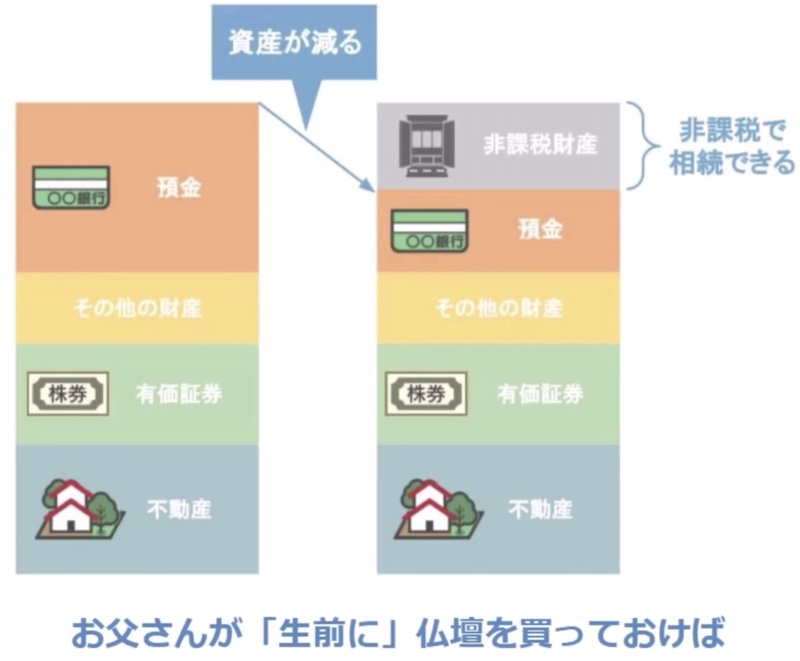

ですが、この仏壇を、親が生前に親本人の預金から買っていたらどうなっていたでしょうか。

相続税法には、第12条に相続税の非課税財産というものがありまして、相続税法第12条第1項第2号に

「墓所、霊びょう及び、祭具並びにこれらに準ずるもの」

難しい言葉で表現されていますが、ようは故人が生前に購入し所有していたお墓、仏壇、おりんなどは相続財産には含めませんよ、という規定なんです。

ですので、お父さんが生前に仏壇を買っておけば、購入費用として自身の資産も減りますし、相続発生後もその仏壇は非課税の財産として相続人が相続できることになるんですね。

こういった、少し知っているだけで将来の相続税の節税になることって、たくさんありますので、今後もそういったお得な節税情報を動画で解説していきたいと思います。

貰った財産から相続税を払ってはいけないというのは本当なのか

次は、被相続人から貰った財産で相続税は払ってはいけないって聞いたんですけど、本当ですか、というものです。

これも結構お客さんから聞かれる質問なんですが、どこからそんな情報を仕入れられたんでしょう。

そういった制限は一切ありませんので、ご安心ください。

多くの相続人の方が、亡くなった方から相続した財産からご自身の相続税の支払いを行っていますし、もちろん自身の預金がたくさんあるのでしたら、そちらから相続税を払っていただいても何も問題ありません。

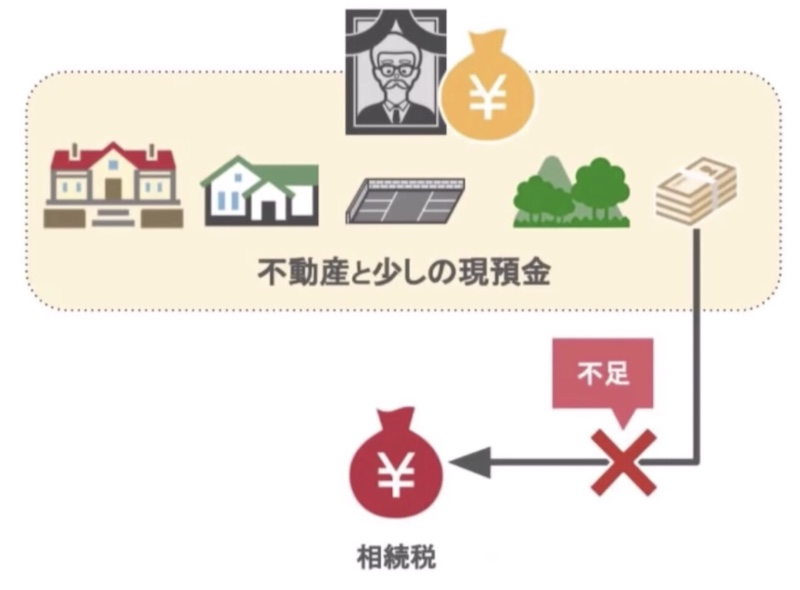

但し、亡くなった方の財産が不動産と少しの現預金しかない、という場合、相続人の方は現金をほとんど相続できない上で、相続した不動産にかかる相続税を払わないといけません。

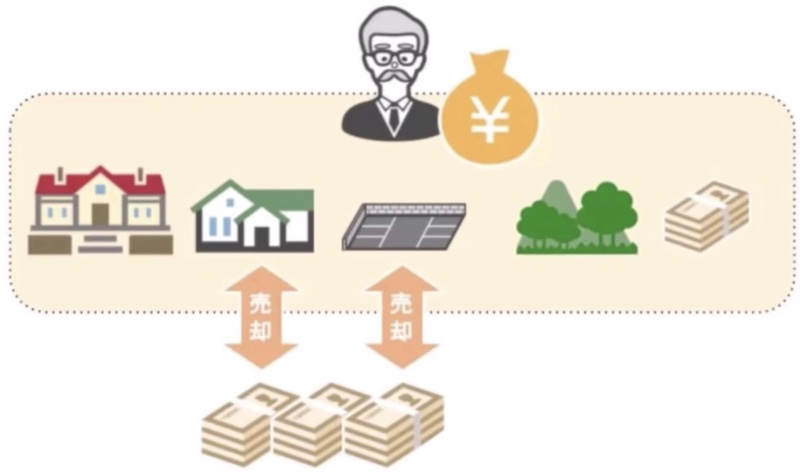

ご自身の預金があれば、先ほど説明しましたように、自分の口座からお金を出せばいいのですが、 ご自身の手持ちのお金が少ないという場合は、この不動産にかかる相続税の支払いに、非常に苦心されることになりますので、家族に財産を残してあげるご両親は、遺族の方たちが、相続税の支払いで苦しまなくても済むように、できるだけ生前のうちに、不動産を複数所有されているという方は、それらのうちのいくつかを売却されて、現預金という金融資産を確保しておかれるとか

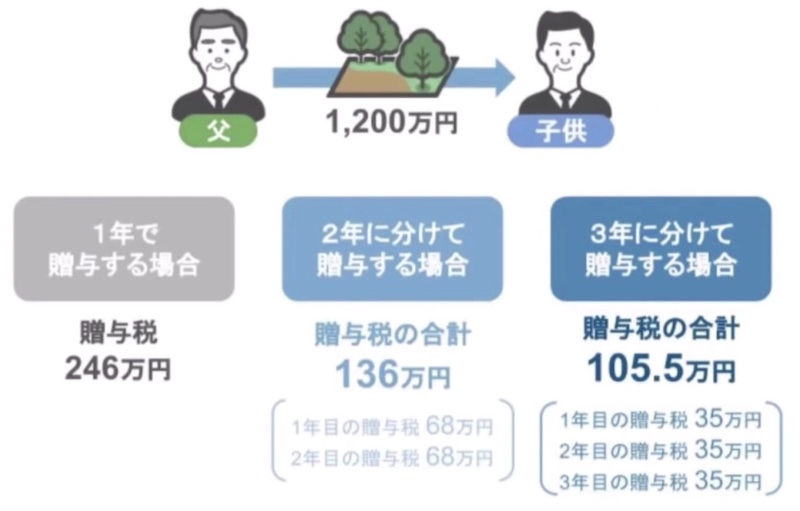

生前から不動産を継ぐであろう家族に、数年にわたって不動産の持分を贈与していただければ、高額な贈与税もかかることなく、子どもに不動産を渡すこともできます。

ですので、相続税の専門家に相談をされるなどして、こういった対策をとっていただきたいと思います。

相続財産を一か所の口座に集めて他の相続人に預金を分けると贈与になるのか

最後にこれもよく聞かれる質問ですね。

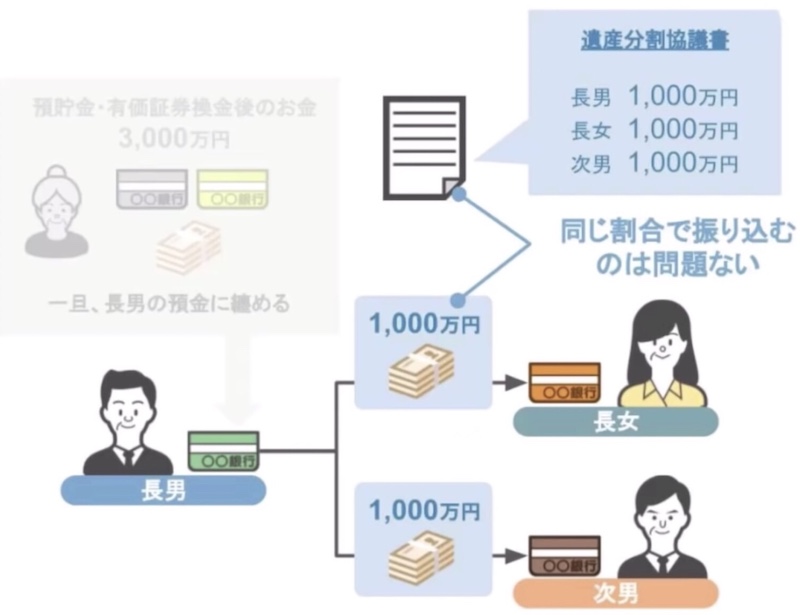

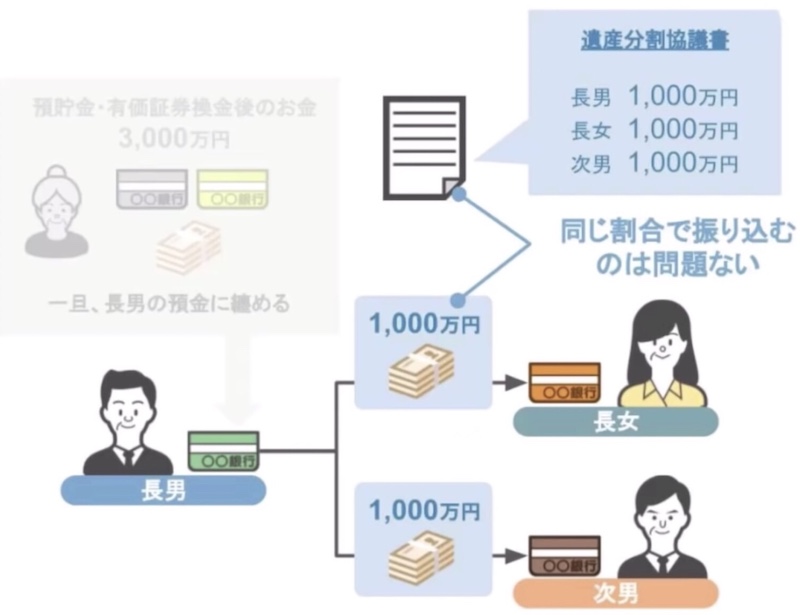

亡くなった方の預貯金や、有価証券の換金後のお金を、例えば長男の口座に集めて、その後に他の相続人に預金を分けると、これって贈与になるんですか、という質問なんですが、これは一見すると、贈与になりそうな気がしますよね。

通常の場合、家族間であっても110万円を超えるお金のやり取りをしたら、それには贈与税がかかりますので、このケースにおいても相続人間での預金の移動には、贈与税がかかるんじゃ、と疑問に思われるのは当然です。

ですが、この場合には、贈与税はかかりません。

亡くなった方の相続財産を、長男の預金口座に一旦集めて、その後に各自の口座に遺産分割の割合で、お金を振り込むのは何も問題ありませんし、税務署にも何も言われませんのでご安心ください。

今回の動画のまとめ

今回の動画をまとめますと、被相続人の預金は、亡くなる直前に口座から引き出しても、相続が発生した直後に引き出しても、他の相続人に了解を取っておけば問題はありません。

ですが、亡くなる直前に、仮に300万円を引き出し、それを葬式費用に使い、相続税の申告書に葬式費用300万円として計上する場合は、故人の生前に引き出したお金を、きちんと故人の現金として財産に計上することを忘れないでくださいね。

でないと相続人の方は、わざと亡くなった方の財産を300万円分少なく申告したことになり、税務調査官の餌食になりますので、気をつけておいてください。

また、被相続人が亡くなった後に預金を引き出す事に関しても問題はありませんが、遺産分割協議がまとまる前に、銀行の窓口で50万円以上のお金を引き出そうとすると、預金口座の凍結が行われる可能性が高いですし、遺産分割がまとまる前に、勝手に故人の預金を引き出すと、他の相続人との間でトラブルが発生するきっかけになります。

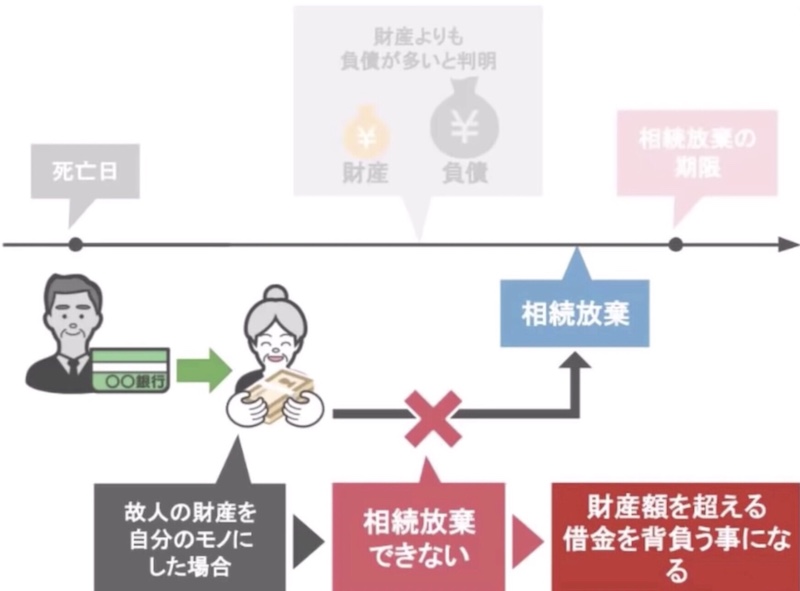

また、相続が発生した後に、亡くなった方の財産よりも、債務の方が多かったことが判明した場合、被相続人が亡くなってから3ヶ月以内に相続放棄という手続きを行えば、相続人の方は、亡くなった方の債務を背負うことはないのですが、この相続放棄をする前に、ちょこちょこと亡くなった方の財産を引き出して、自分のものにしていた場合には、財産を引き出した相続人の方は、この相続放棄という制度が使えなくなり、財産額を超える債務を背負うことになるんですね。

こういったことも踏まえて、亡くなった方の預金を引き出す際には、単独で勝手に行うと相続争いに発展するリスク、のちに故人の債務の方が財産よりも多いとわかった時に、相続放棄ができないリスク、があるということを理解した上で、慎重に引き出しを検討して貰えばと思います。

また、遺産分割がまとまり、相続の申告、納税を行う際には、被相続人から貰った財産から相続税は払ってはいけないということも一切ありませんし、亡くなった方の預金を相続人間で分ける際には、相続財産を仮に長男の口座に集めてから、他の相続人に預金を分けたとしても、それは税務署か贈与だと言われることはないので安心していただければと思います。

以上で今回の動画は終わりです。

最後になりますが、私は日々相続専門税理士として、少しでも皆さんの相続贈与に関する悩みに寄り添いたいと思い動画を投稿しております。

ですので、皆さんから頂いた質問、コメントに対してもできる限りお答えしていきたいと思いますので、相続・贈与でお悩みの方やこれが知りたいという方は、コメント欄にコメントをいただければと思います。

また、今週発売の週刊文春10月1日号にて「失敗しない相続、死後の手続き2020」という、今のコロナ禍における、相続手続きについての特集に、私のコメントも載っていますので、お近くの書店コンビニで見かけた際には、手に取ってみてください。

今回の動画が役に立ったという方は、ぜひチャンネル登録といいねボタンを、よろしくお願いします。

それでは、次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]