皆さんこんにちは、相続専門税理士の秋山です。

今日は、贈与税の時効は6年、しかし現金預金の贈与は時効がほとんど成立しません、という話をします。

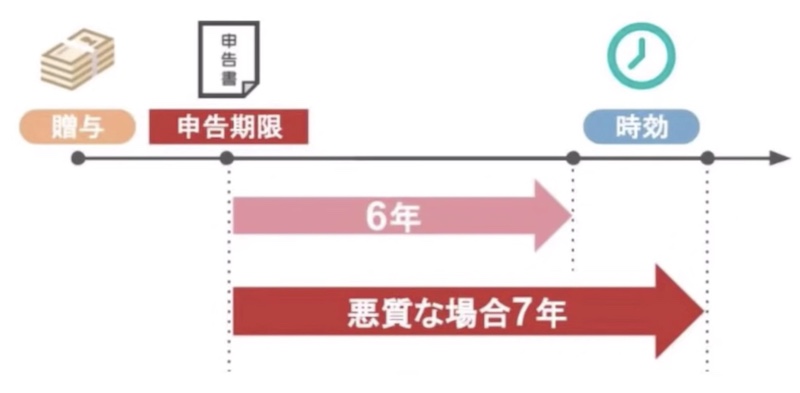

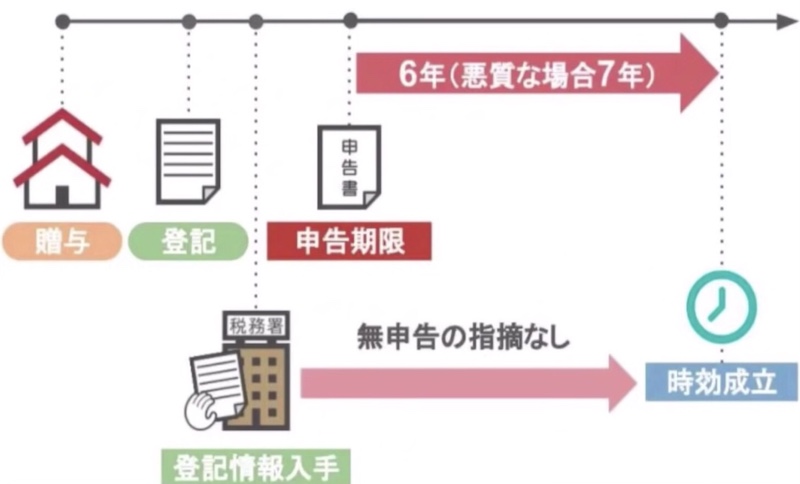

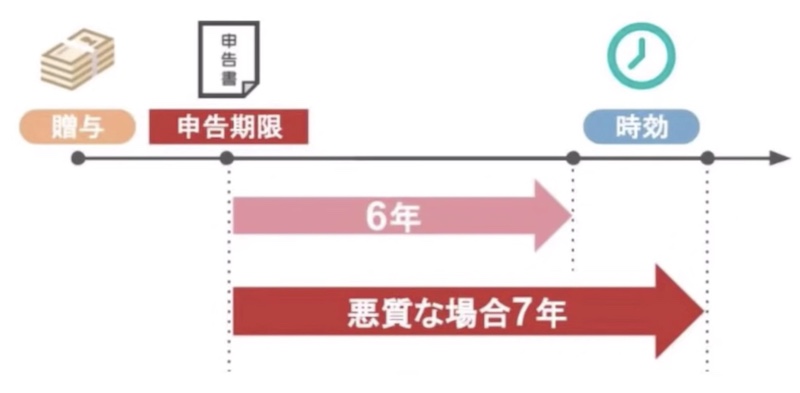

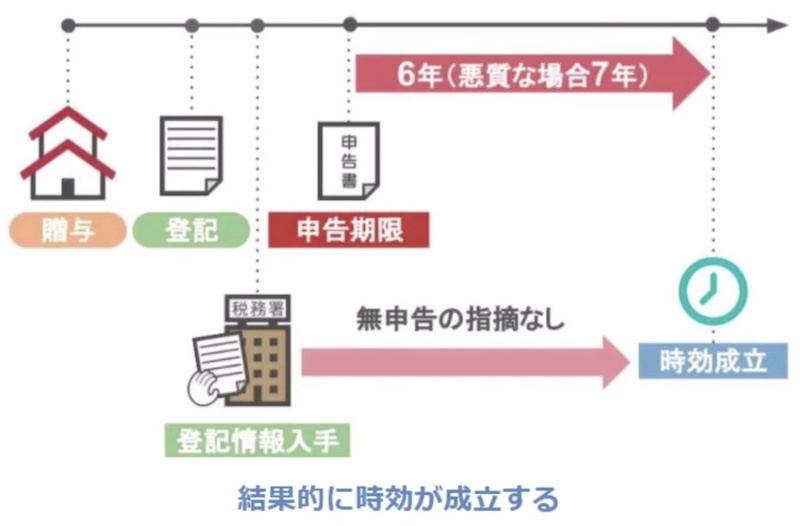

贈与税の時効というのは、贈与税の申告期限から6年、悪質な場合は7年で時効を迎えます。

つまり、現在の日本においては、たとえ贈与税の申告・納税の義務があっても、この時効の条件を満たせば、贈与税の申告も納税も行う必要がなくなるんですね。

どうでしょう、こう聞いて

「じゃあ今年、両親から贈与を受けて、その贈与税を来年の申告期限までに払わなかったとしても、贈与税の申告期限から6年、もしくは7年間バレなければ、税金は1円も納めなくてもいいんだ」

と、こう思われる方もいらっしゃるかもしれません。

ですが、 この贈与税の時効を成立させるというのは、そう簡単な話ではないんですね。

実は、贈与税の時効は、現預金の贈与に関してはほとんど成立しないんです。

そこで今回の動画では

・贈与税が課税される基準や、申告期限についてあらためておさらい

・贈与税の時効期間や成立要件の正確な測り方について

・現金預金に関する贈与は、なぜ時効が成立しづらいのかその理由

・不動産に関する贈与の時効が認められる理由

・視聴者の方から頂いた贈与税の時効に関する質問と回答

という五つのテーマについてお話していきます。

目次

贈与税が課税される基準や申告期限

まず、贈与税が課税される基準や申告期限についておさらいをしていきましょう。

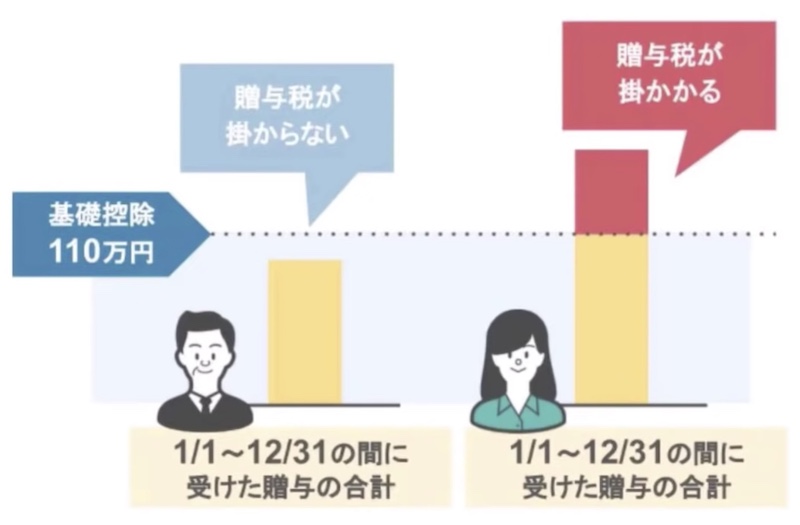

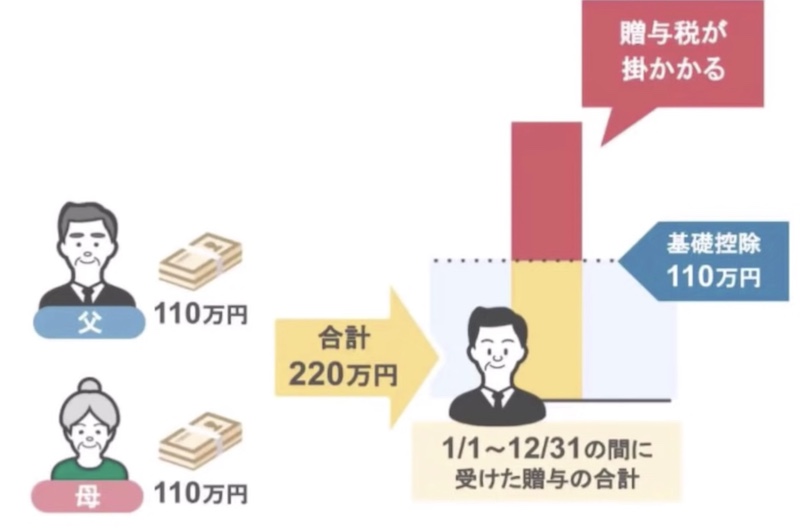

贈与税がかかるか・かからないかの基準と言いますのは、1月1日から12月31日までの1年間に受けた贈与の合計額が、贈与税の基礎控除である110万円を超えるか超えないかで判断します。

注意点としましては、1年のうちに父から110万円をもらい、母からも110万円をもらった場合、1年間に贈与を受けた合計が220万円になってしまいます。

この場合、贈与を受けた人は基礎控除額110万円を超えてしまいますから、贈与税の申告と納税が必要になります。

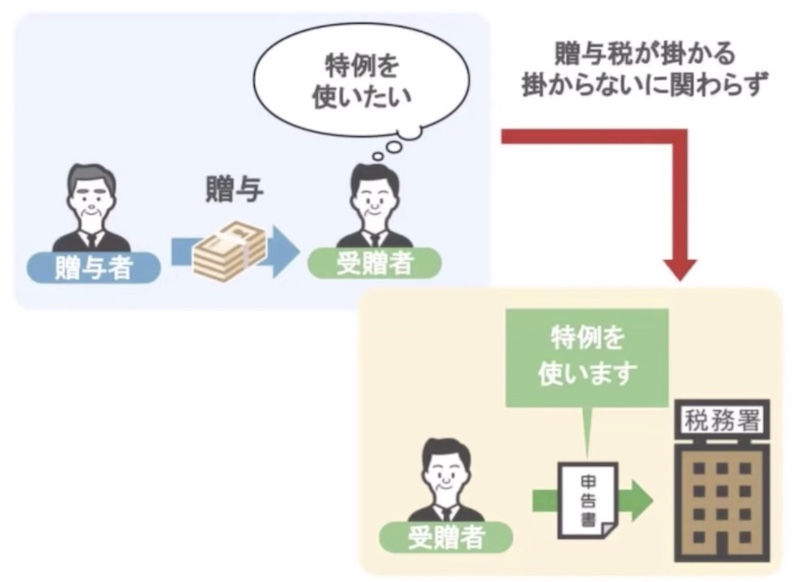

住宅取得資金の贈与などの贈与の特例を使えば、非課税枠を110万円以上に広げることができますが、特例を使う場合、贈与を受けた人は贈与税がかかる・かからないにかかわらず、特例を使う旨を贈与税の申告書に記入し、税務署に提出しなければいけません。

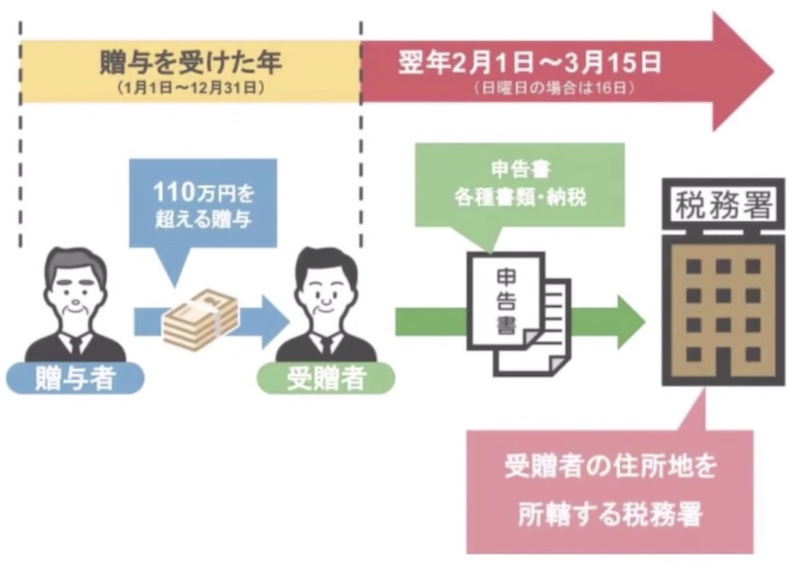

では、贈与税の申告や納税は、いつまでに行わないといけないのかと言いますと、これは贈与を受けた年の、翌年2月1日から3月15日の間に、贈与を受けた人の住所地を管轄している税務署に、申告書や各種必要書類を提出し、納税を行う必要があります。

例えば令和2年に贈与を受けた場合、令和3年の2月1日から3月15日の間に申告と納税が必要ということですね。

贈与税の時効期間や成立要件の正確な測り方

さて、このように、贈与税の申告と納税には期限があるわけなんですが、贈与を受けた方の中には、贈与税を払いたくないから、わざと申告と納税を行わない人や、贈与に関する知識不足から結果、無申告になってしまう人がそれなりにいらっしゃいます。

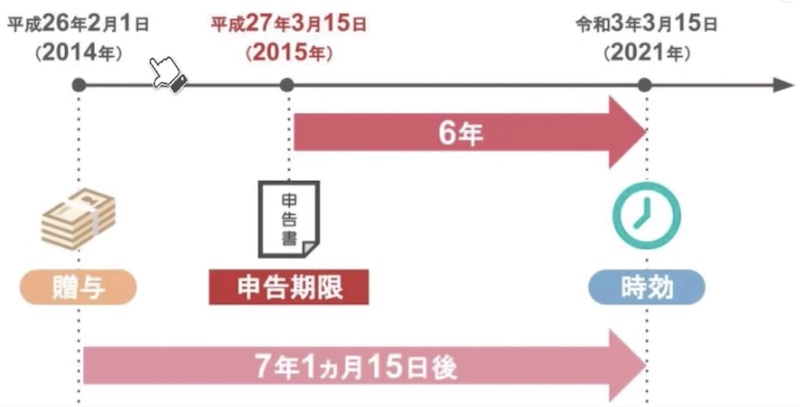

冒頭でも言いましたように、贈与税の時効というのは、贈与税の申告期限から6年、悪質な場合は7年で時効を迎えます。

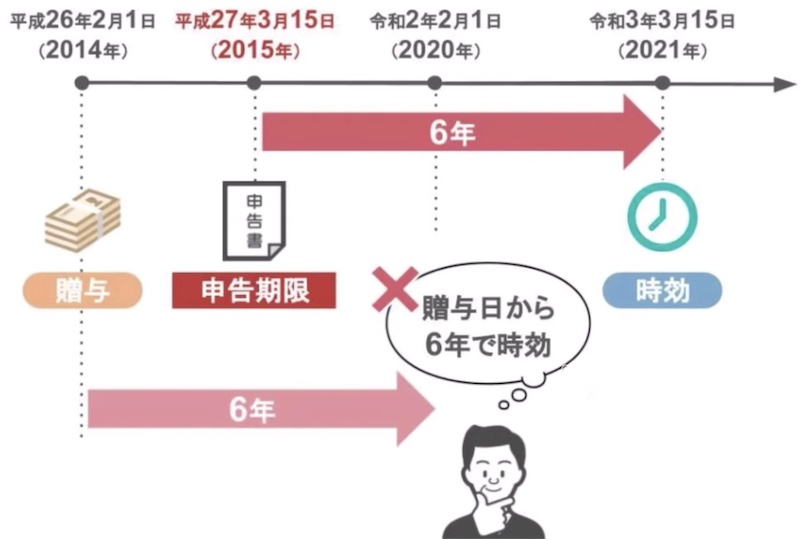

つまり、平成26年2月1日に200万円の贈与を受けたとしますと、申告期限は贈与の翌年の平成27年3月15日ですよね。

ここから6年ですから、令和3年3月15日に時効を迎えるわけです。

贈与を行った日から数えますと、7年と1か月と15日後に時効を迎えるということですね。

たまに、贈与を受けた日から6年と勘違いをされている方がいらっしゃいますけど、この図でも分かりますように、贈与税の申告期限から6年ですから、気をつけてください。

また、意図的に申告をしなかったなど、悪意がある場合は、時効まで7年かかりますのでこちらも注意が必要です。

現金・預金に関する贈与はなぜ時効が成立しづらいのか

そしてここからが本題なんですが、贈与税の申告期限から6年、悪質な場合7年が過ぎれば自動的に贈与税の時効は成立するんだ、と思われている方もいらっしゃいますが、実は時効が成立するには、先ほど説明した期間以外にもポイントがあるんです。

このポイントこそが、贈与税の時効の成立を難しくしているんですね。

ではそのポイントとは何かと言いますと、それは、税務署が贈与が行われたことをすぐに把握できたという上で、その贈与が行われたことを見落としたかどうか、ということです。

このポイントがあるために、現預金の贈与については、時効が成立しづらく、逆に不動産の贈与では時効が成立することもあるんです。

どういうことか詳しく見ていきましょう。

まず、現預金の贈与に関しての時効が成立しづらい理由ですが、これは以前、こちらの動画「【国税OBが語る】実は贈与税に関しては税務署は調査をしていません!しかし無申告の場合は相続の際にバレますよ!」で解説した、税務署は通常、現預金に関する贈与について調査をしていない、ということと関係があります。

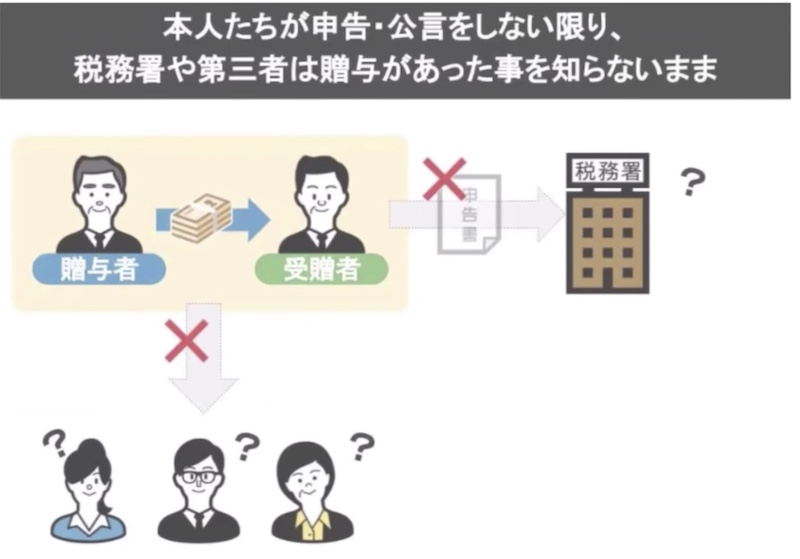

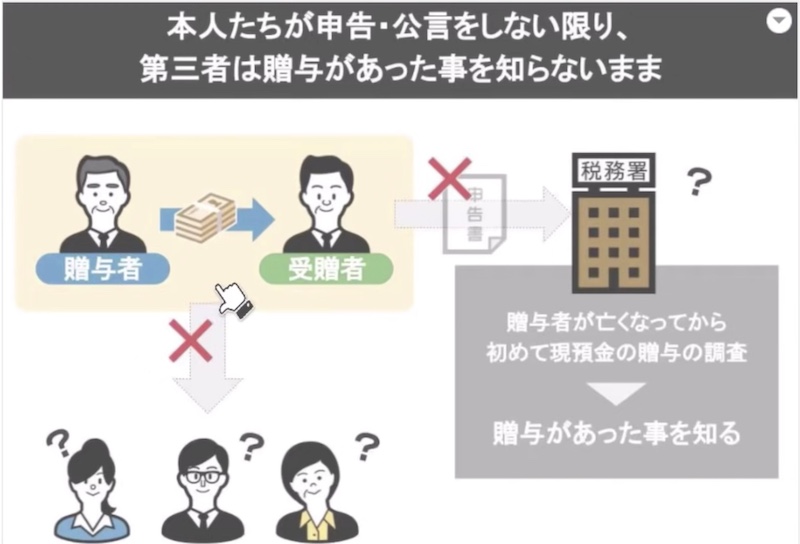

まず、預金の持ち主が誰なのか、というところは、不動産のように、第三者に対して公表されていません。

そして家族間での現金の移動があった場合、銀行は逐一税務署に通報するようにという規定もありません。

さらに、預金口座は全国に何億口座もありますから、その中から110万円を超える預金の移動があったかどうかを、税務署がいちいち把握するのは到底できることではありません。

つまり、贈与した人や贈与を受けた人が、誰にも言わずに黙っていたら、税務署や他の第三者は、贈与が行われたことを知らないままなんですね。

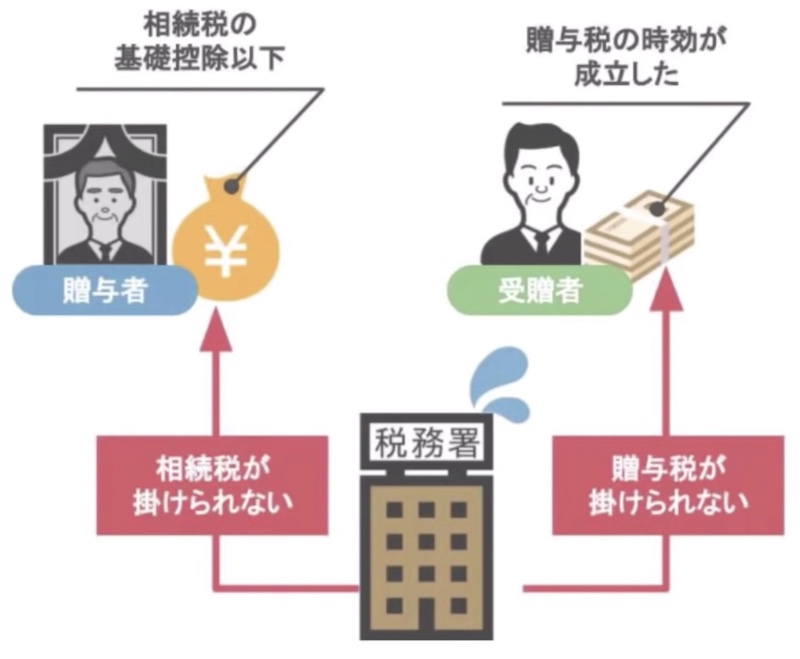

しかし、黙っているだけで時効が成立して、贈与税を払わなくても良くなるんでしたら、親は自分の財産を相続税の基礎控除以下に減らすために、子供や孫にお金をどんどん渡して、子供や孫はじっと時効を待てば、税務署は子供や孫に贈与税も相続税もかけることができない、ということになってしまいますから、こんなことを税務署が許すはずはありません。

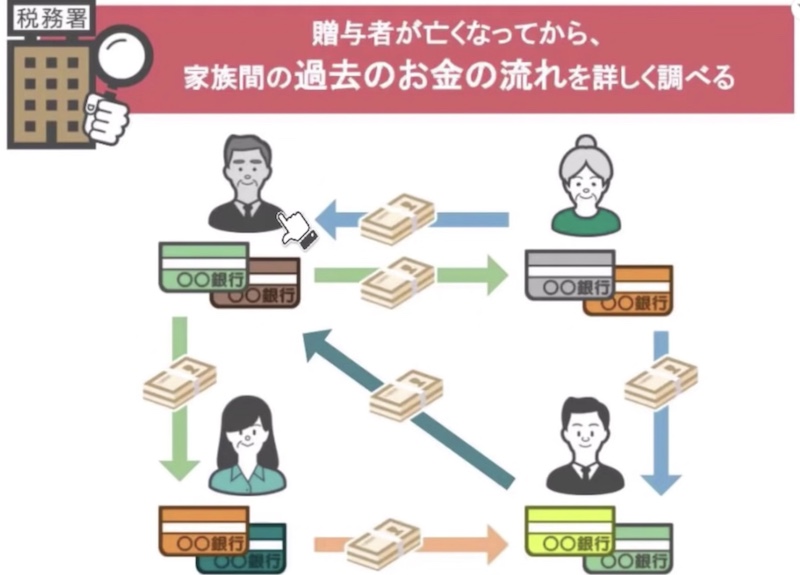

ですから税務署は、贈与者が亡くなった時に、亡くなった方やその家族の間の贈与について調査を行うんです。

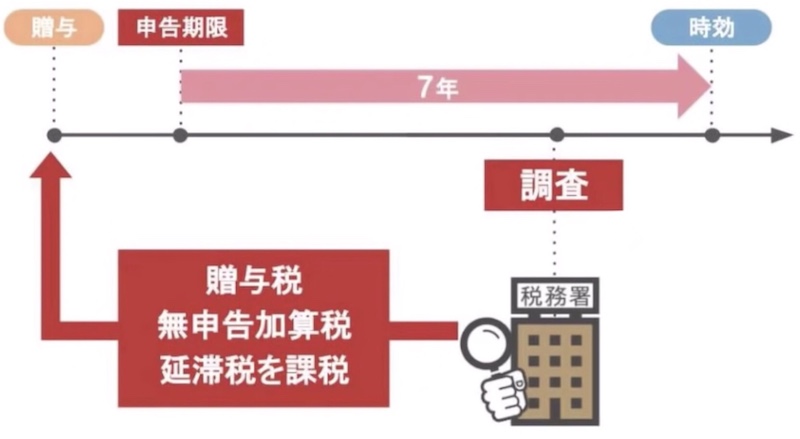

では税務署は、6年以上前に行われた110万円を超える現預金の贈与が無申告だった場合、どのように課税するんでしょうか。

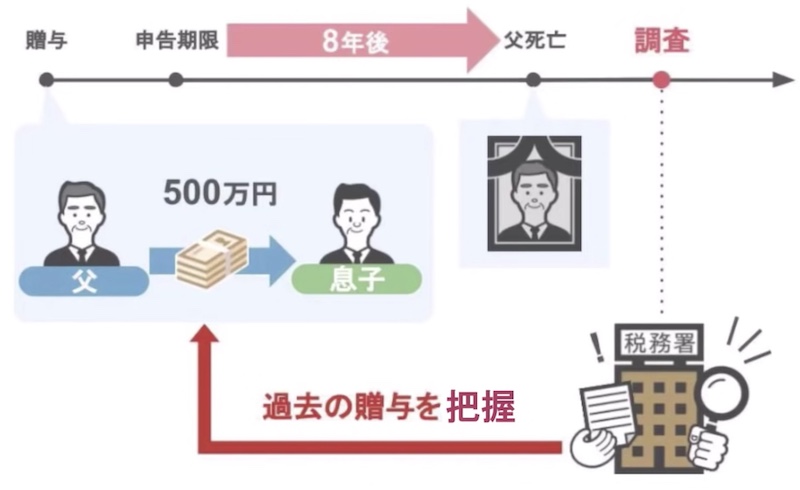

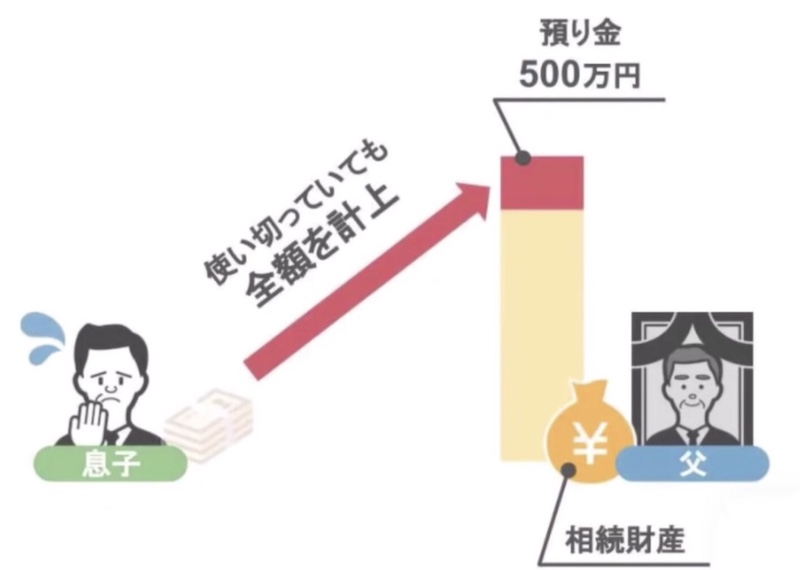

例えば、父親から息子に預金を500万円贈与し、息子は贈与税の申告を行うことなく、贈与税の申告期限から8年後に父親が亡くなりました。

そしてその相続税の調査時に、税務署が過去の贈与を把握したとしましょう。

この一連の流れを見た多くの方が、この贈与は8年前に行われているものなんだから、たとえ悪質であったとしても、完全に贈与税の時効が成立してるんじゃない、と思われるかもしれませんが、そうではないんですね。

この時税務署はこのように考えます。

「父親から息子に500万円の資金移動があったのに、息子は贈与税の申告をしていないということは、このお金は父親から息子への贈与ではなく、息子が父親からお金を預かっただけ。そして預かったお金は10年経とうが20年経とうがお金を預けた人のものですから、この500万円は、亡くなった親の財産として計上してください」

とこのように税務署が言ってきます。

この場合、息子がすでにお金を使ってしまっていたとしても、税務署は息子が勝手にあずかり金を使ったという考え方をしますから、たとえお金を使い切っていたとしても、預かり金500万円として相続財産に計上することになります。

税務署の言い分からすれば、時効云々を主張するのであれば、贈与税の申告と納税などの義務を果たしてから言うことを言ってください、というスタンスなんですね。

このように税務署と言いますのは、贈与者が存命のうちは現預金の贈与に関しては調査をしていませんが、贈与者が亡くなった時に、亡くなった人やその家族の過去のお金の流れを詳しく調べます。

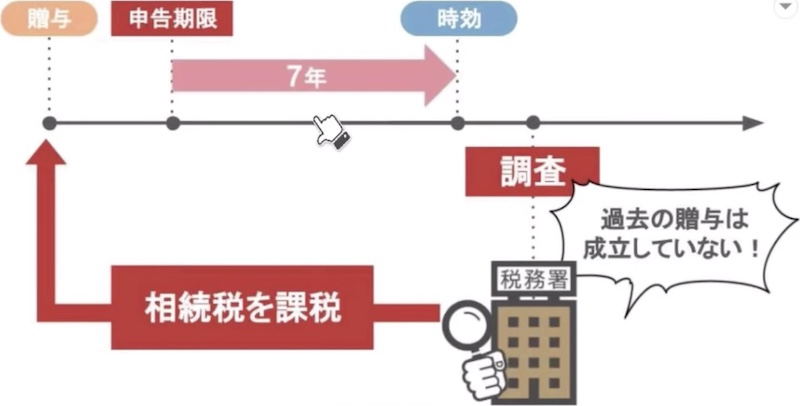

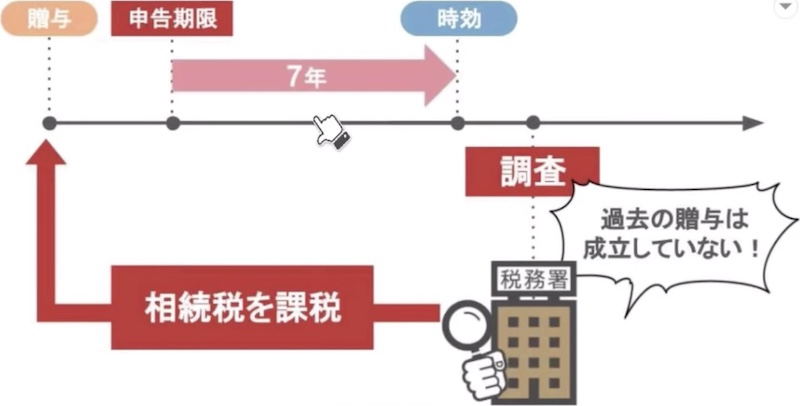

この時に無申告の贈与が発覚するわけですが、調査時において既に贈与から7年以上が経っていれば、税務署は過去に行われた贈与は成立していない、と主張して、贈与が行われた財産に対して相続税を課税します。

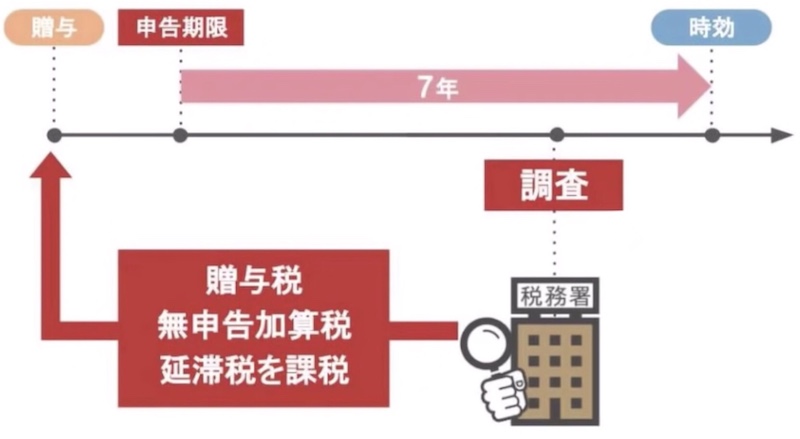

逆に、調査時において贈与から7年が経っていなければ、その際には贈与税の無申告を指摘し、贈与税とペナルティとして無申告加算税と延滞税を課税するんです。

ですから、現預金の贈与の時効というのは、存在しないのも同然なんですね。

逆に不動産に関する贈与の時効が認められる理由

ところが、現預金とは異なり不動産に関する贈与では、時効が認められる場合があります。

これはなぜなのか。

まず、現金や預金の贈与と、不動産に関する贈与の違いについてお話しするんですが、現金や預金の贈与といいますのは、贈与した人・受けた人からも自発的な発言がない限り、第三者は贈与があったことを知ることはできませんよね。

税務署に関しましても、将来贈与者が亡くなった時に初めて、現預金の贈与に関しての調査をし、そこで初めて贈与があったことを知るんです。

しかし不動産の場合は話が違います。

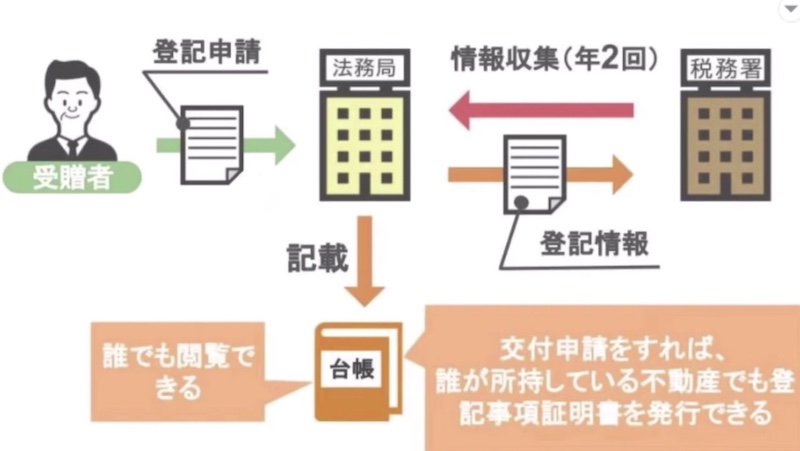

不動産の贈与を受けた場合、登記を行わないとその不動産を自分のものだと証明することができませんから、不動産の贈与を受ければ、皆さん登記を行います。

法務局に登記申請をして贈与登記されますと、法務局がこの不動産は誰のものであるかを台帳に記載するんですね。

そしてその不動産登記簿は、誰もが見れるようになっていますし、交付申請をすれば誰の土地であろうが、家であろうが、登記事項証明書を発行してくれます。

また税務署では、年に2回ほど法務局から登記の情報を収集しておりますので、新たに不動産登記を行った人が誰なのか、これが丸わかりなんですね。

税務調査官が登記情報を入手しますと、不動産自体の贈与を受けたのか、不動産の購入費用の贈与を受けたのか、自力で購入したのか、こういったことを調べるんです。

そして贈与の事実を掴むことができれば、贈与税の申告期限前に贈与税の申告をしてください、と通知を送ります。

ですから、不動産に関する贈与で、贈与税の申告と納税をしていない場合、この動画「【国税OBが語る】贈与なんて黙っていたらバレないは間違いです!5つのルートから税務署は贈与を掴みます」でも解説しましたが、すぐに税務署に補足されることになるんです。

しかしここで、税務署が無申告を指摘することなく、贈与税の申告期限から6年、悪質な場合7年が経過しますと、時効が成立することになるんです。

ようは税務署は、贈与があったことを把握できたのに、職務怠慢により課税を見逃してしまった場合でしたら、結果として贈与税の時効は成立するんですね。

視聴者の方から頂いた贈与税の時効に関する質問と回答

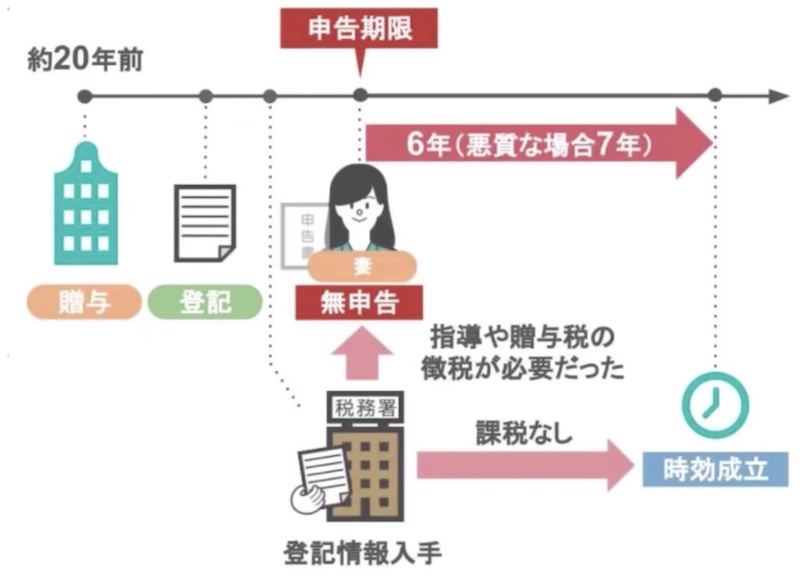

ではここで一つ、視聴者の方から頂いた質問を、実際に贈与の時効が成立している実例として見ていきます。

質問の内容は

「私たち夫婦は、20年ほど前に新築マンションを購入しました。その時は、両者共働きで登記の際の持分は、それぞれ二分の一にしました。その上で、ローンの返済は夫が単独で支払ってきました。この行為が贈与になると知り、ビックリして不安に思っています。ローンは一度借り換えていて、2005年から2030年まで払います。毎月の返済金額は77000円くらいで、ずっと同じ金額です。私はマンション購入の数年後に子供が生まれ、それから10年以上専業主婦です。どちらが先かはわかりませんが、夫が先に亡くなった場合、現金がなかったとしても贈与税がかかるということですか?回避策はありますか?」

という内容です。

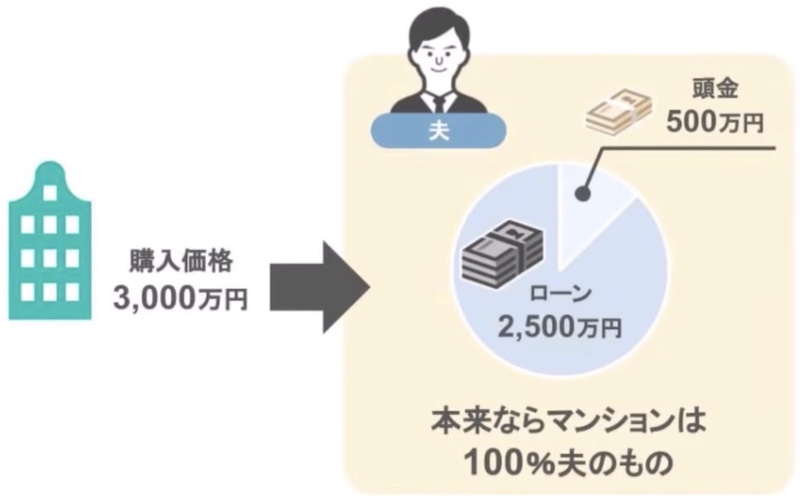

仮にマンションの購入価格が3000万円だったとして、旦那さんが頭金500万円を出し、残りの2500万円についても、全額旦那さんがローンを組んでいるとします。

お金を出したのは全て旦那さんですから、本来でしたらマンションは100%旦那さんのものです。

しかし、二分の一を奥さん名義に登記をした時点で、1500万円分の贈与が行われたことになるんですね。

そして先ほども言いましたように、税務署は年に2回、法務局から登記情報を取り寄せているので、約20年前、相談者さん夫婦がマンションを購入し、共有名義で登記を行った年にも同じように登記情報を取り寄せていたはずです。

そして贈与税の申告期限までに、奥さんは贈与税の申告と納税を行わなかったのですから、その時点で税務署は指導、もしくは贈与税の徴収をしなくてはいけませんでした。

しかし課税が行われることなく、贈与税の時効である6年、悪質な場合7年が過ぎましたので、質問者さんのケースでは贈与税の時効が成立したことになります。

なので、将来旦那さんが先に亡くなり、税務調査が行われたとしても、20年前に購入したマンションは旦那さんから奥さんへの贈与です、奥さんは贈与税を払って下さい、といったことを税務調査官から言われることはありません。

この不動産に関して、奥さんが贈与を受けた1500万円の持分は、税務署が登記情報を入手していたにも関わらず、課税を行わなかったのですから、正式に時効が成立しています。

このように贈与税の時効については、不動産と現預金の贈与で大きな違いがあるわけです。

他にも視聴者の方から、贈与税の時効に関する質問を頂いておりますので、私からの回答と合わせて解説をしていきます。

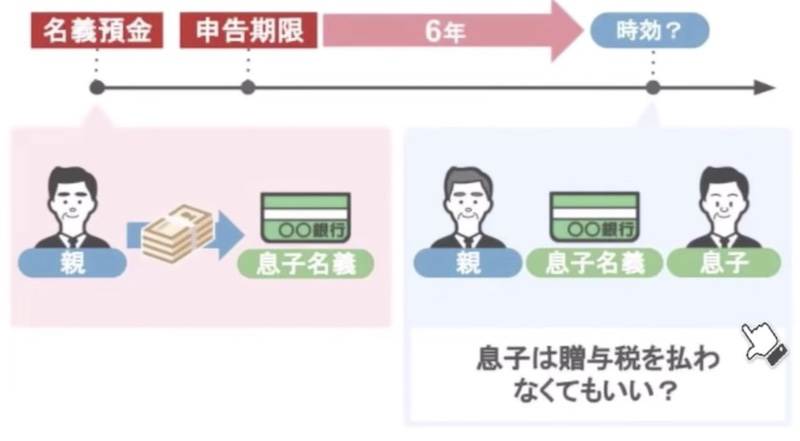

質問の内容は

「親の資産を息子の名前で預金をしていた場合、親が息子に資産を全て渡してから6年以上生きていれば、贈与税は時効となり、かからないのでしょうか?」

というものです。

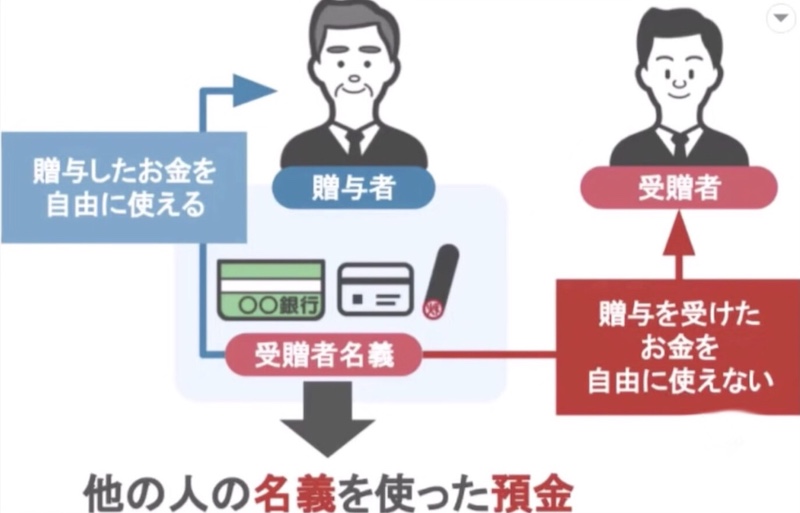

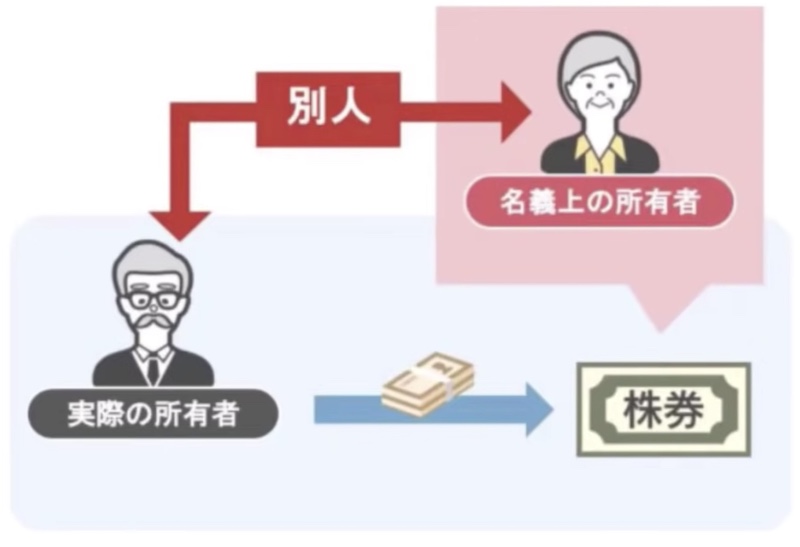

まず、名義預金というものは、預金口座の名義人と実際に預金をしている人、これが異なる預金で、贈与した人が贈与を受けた人の預金通帳や、カード・印鑑を管理していて贈与を受けた人が自由にお金を使えないのに、贈与をした人はあげたはずのお金を自由に使える状態の預金のことを、他の人の名義を使った預金、つまり、名義預金と言います。

ではこの質問者の方の預金は、果たして贈与を行った翌年の申告期限から6年経てば時効は成立するのでしょうか。

ここまでの流れを見てきた皆さんであれば、もうこの質問が時効として成立するかどうかが分かりますよね。

そうです、時効は成立しません。

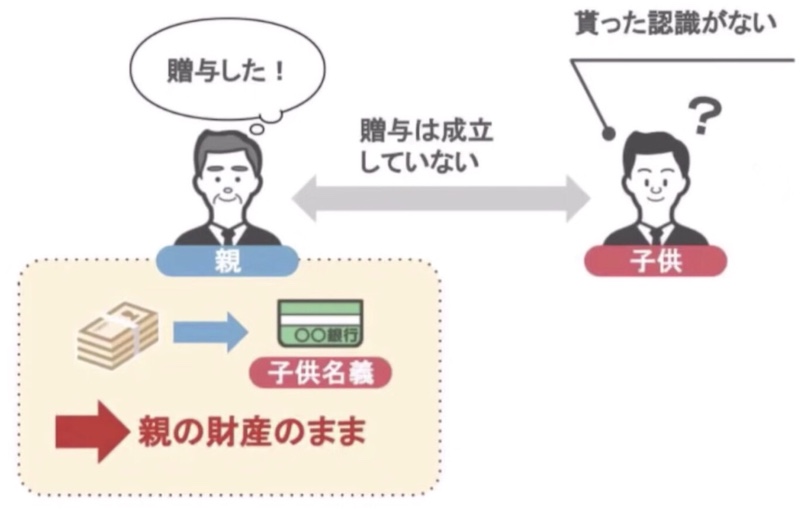

といいますか、名義預金に関しては贈与が成立していないのですから、贈与税の時効が当てはまらないんですね。

贈与というのは、お金をあげます・もらいますと、いうようなお互いの合意のもとで行う契約ですが、名義預金にはこの合意が存在しないんです。

親側はあげた認識がありますが、子供側はもらった認識がないので贈与は成立していません。

贈与が成立していなければ、親が子供に贈与したと一方的に思い込んでいるだけで、実際は親の財産のままです。

簡単に言えば、親が贈与をしたんじゃなくて贈与したつもりになっている預金なんです。

贈与をしていないお金に対して、贈与税の時効が成立するはずもありませんよね。

結果、親が亡くなった時に、名義預金は親の財産として相続財産に計上することになります。

これは株式の名義上の所有者と、実際に株式を所有している人、これが異なる名義株に関しても同じですので注意が必要です。

今回の動画のまとめ

では今回の動画のまとめです。

贈与税の時効は、贈与税の申告期限から6年、悪質な場合は7年で時効を迎えますが、現預金の贈与と不動産の贈与では時効の考え方が異なります。

まず、現預金の贈与に関しては、贈与者が亡くなってから調査を行います。

そこで税務署が過去に行われた無申告の贈与を把握した場合、調査が行われた時点が、贈与から7年以内でしたら、贈与税とペナルティーとして、無申告加算税・延滞税を課税し

調査が行われた時点が、贈与から7年以上経っていましたら、過去の贈与を否定して、亡くなった方の財産だとして相続税の課税対象にするんですね。

ですので、現預金の贈与に関しては、時効が成立することはほぼありません。

しかし不動産に関しては時効が成立する場合もあります。

税務署は年2回、法務局から登記情報を取り寄せます。

不動産に関する贈与があれば、この登記情報をきっかけに、贈与の事実をつかむことができるのですが、ここで税務署側が見落としてしまえば、結果的に贈与の時効が成立するということなんですね。

このように税務署が、贈与が行われたことをすぐに把握できたという上で、その贈与が行われたことを見落とした、その上で7年以上が経過すれば、贈与の時効が成立するということです。

しかし以前投稿した、この二つの動画

「【国税OBが語る】贈与なんて黙っていたらバレないは間違いです!5つのルートから税務署は贈与を掴みます」

「【国税OBが語る】相続税が掛からないと思っている人ほど危ない!税務署は無申告の人を狙っています!」

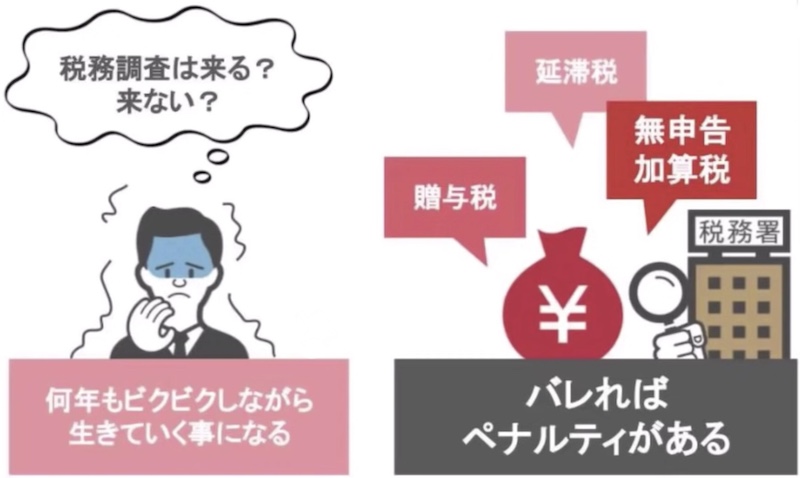

でも説明しました通り、意図的に贈与税の時効を狙うというのは、非常に難しいんです。

それにいつ税務調査官がやってくるのか、と何年もビクビクして生きていかなければいけませんし、バレた時のペナルティももちろん課されますので、やはり贈与を受けた人はヘタに時効を狙うなんてせずに、きちんと贈与税の申告と納税を行っていただければと思います。

以上で今回の動画は終わりです。

最後になりますが、私は日々相続専門税理士として、少しでも皆さんの相続贈与に関する悩みに寄り添いたいと思い動画を投稿しております。

ですので、皆さんから頂いた質問コメントに対しても、できる限りお答えしていきたいと思いますので、相続贈与でお悩みの方や、これが知りたいという方は、コメント欄にコメントをいただければと思います。

また、最近はありがたいことに多くの方から相談のメッセージを頂いておりますので、回答の方には少々お時間はかかってしまうと思いますが、ご了承ください。

当事務所の公式LINEではYouTubeでは言いづらい相続贈与の節税対策についても発信しておりますので、動画概要欄からチェックをしてみてください。

またコロナが拡大してきました。

皆さんもお身体にはくれぐれもご自愛くださいますようお願いします。

それでは次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]