皆さんこんにちは。相続専門税理士の秋山です。

今日は突然届いた相続のお尋ねに回答をしないと調査対象になるのか、という話をします。

相続が発生した際に家族が亡くなったことを誰にも知らせていないのに、突然、税務署から、「相続についてのお尋ね」、という書類が届く場合があります。

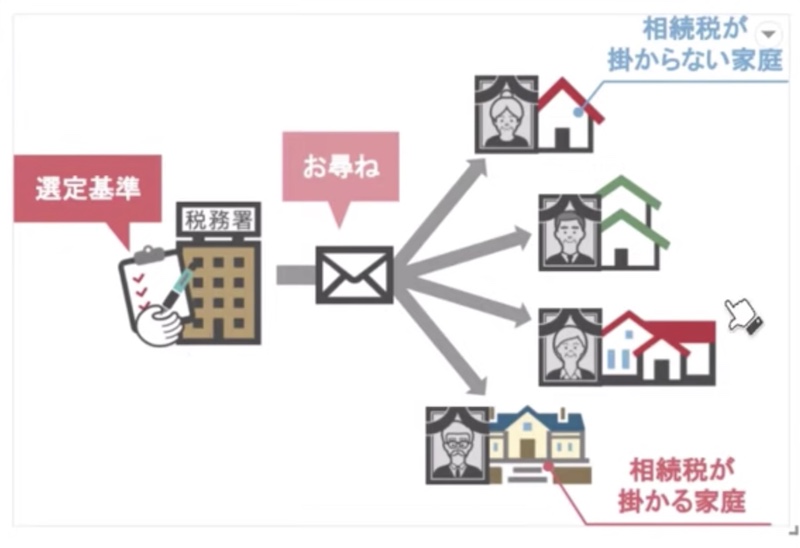

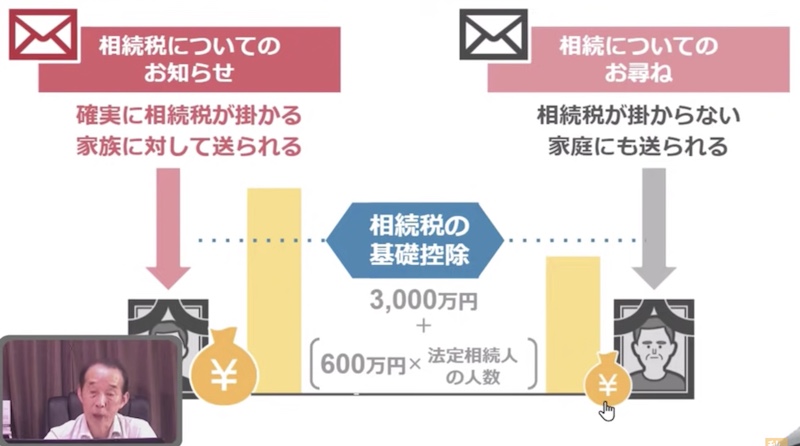

相続税に関する通知には、「相続税についてのお知らせ」と「「相続についてのお尋ね」」という2種類がありまして、このうちの「相続税についてのお知らせ」というのは、確実に相続税がかかる人にしか書類が送られてこないんですが、「「相続についてのお尋ね」」というのは違います。

この「相続についてのお尋ね」は、税務署がある程度ざっくりとした選定基準を基に、各家庭に送っていますので、相続税がかかる家庭ではなく、相続税がかからない家庭にも書類が届く事があるんですね。

実際に、最近うちの事務所に依頼をしていただいた東京のお客様のケースなんですが、その方の親御さんは、相続税が全くかからない財産額だったのに、税務署から「相続についてのお尋ね」が届いたと慌てていらっしゃいました。

では、もしも皆さんのもとに、税務署からこの用紙が届いたら絶対に回答しなければいけないんでしょうか。

答えとしては、回答しないといけないという法律はありませんので、無視をすることも可能です。

ですが、どうせ家には相続税なんてかからないだろうと思って、「相続についてのお尋ね」を無視していると、ある日突然税務署から税務調査の電話がかかってくるという事態も起こりうるんですね。

ですので、今回の動画では、まず最初に、税務署はどうやって家族の死亡を把握するのか、また、税務署はどうやって家族の財産額を把握するのかについて解説し、「相続についてのお尋ね」が届いたら具体的にどんな内容を記入する必要があるのかを見ていきます。

その上で、お尋ねに回答しなくても良い家庭のケースと、「相続についてのお尋ね」を無視した場合に生じるリスクについて解説をしていきます。

目次

税務署はどうやって家族の死亡を把握するのか

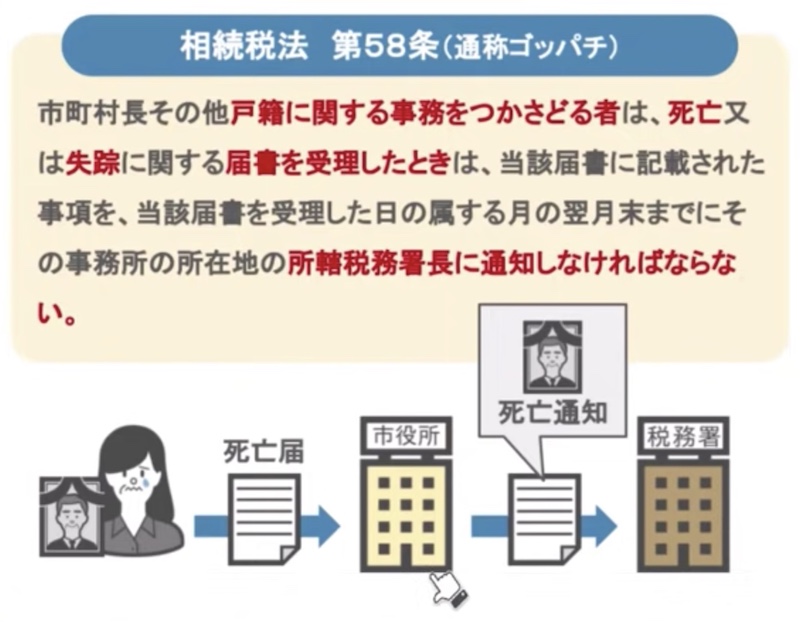

ではまずは税務署はどうやって家族の死亡を把握するのかについてですが、冒頭でもお話したように、「相続についてのお尋ね」は、家族が亡くなった事を税務署に知らせていないのにある日突然送られてきます。

これはなぜかと言いますと、税務署内で通称”ゴッパチ”と呼ばれている法律「相続税法第58条」が関係しているんですね。

この「相続税法第58条」では、市役所などの市区町村長が、皆さんから死亡届を受理した場合、その内容を受理した月の翌月末までに税務署に通知しなければならないという決まりが定められています。

この「相続税法第58条」によって、税務署は自分の管轄内のどこで誰が亡くなったということを把握するんですね。

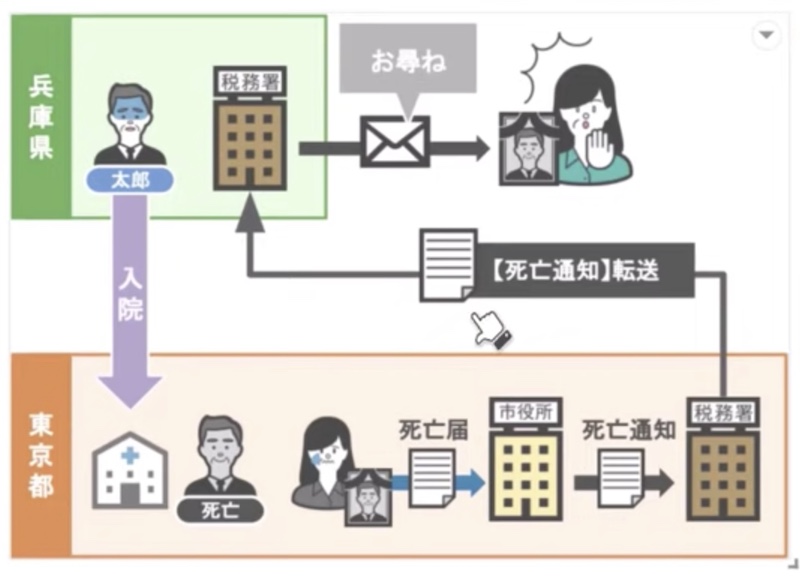

また仮に、兵庫県に住んでいた太郎さんが病気を患い、東京の病院に入院したが亡くなってしまい、死亡届は東京の市役所に提出した。

こういった場合、この亡くなった太郎さんの死亡通知は、東京の税務署と兵庫県の税務署、どちらに送られることになるんでしょうか。

正解は、一旦東京の税務署が市役所から死亡通知を受理して、兵庫県の税務署にその死亡通知を転送することになります。

このようにして、住所地以外のどの場所で太郎さんが亡くなられても、兵庫県の税務署は、遅くても翌々月の末くらいには、太郎さんが亡くなった事を把握する、ということになります。

税務署はどうやって家族の財産額を把握するのか

さて、では太郎さんが亡くなった事を知った税務署は、次にどのような方法を使って太郎さんが生前に所有していた財産を把握し、「相続についてのお尋ね」を太郎さんの遺族に送るのでしょうか。順番に見ていきましょう。

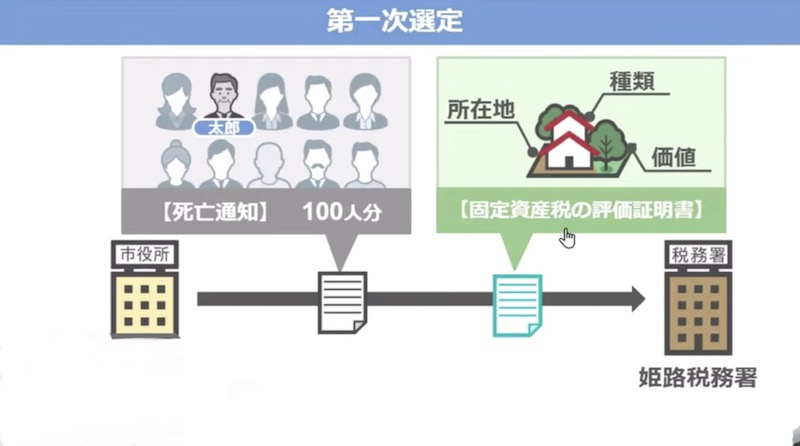

まず、太郎さんが亡くなられた月の翌月には、税務署に対して市区町村長から死亡通知が届く、という内容は先ほどお話しました。

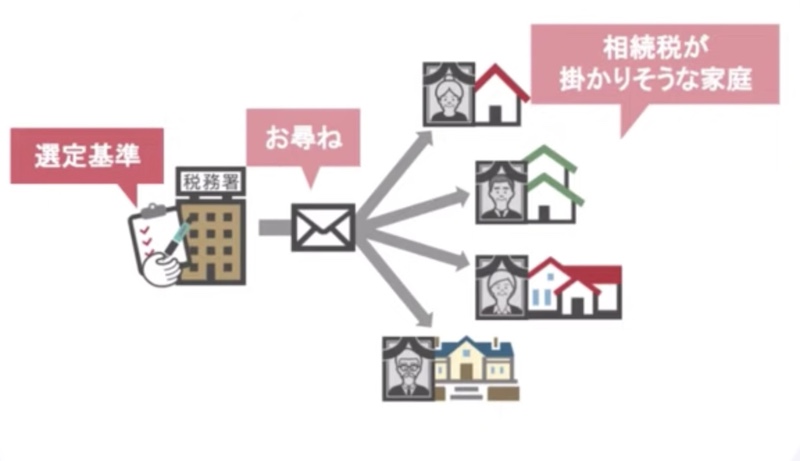

仮に、兵庫県の姫路市を管轄している税務署に、100人の方の死亡通知が届いたとします。

その死亡通知には、固定資産税の評価証明書が添付されているのですが、これを見れば亡くなった方が、どこにどんな不動産を持っていて、どれくらいの価値があるのかというのが一目でわかります。

もしも、この不動産の評価額だけで、相続税の最低の諸控除額3600万円を超える場合には、その人はこの第一次選定の段階で、相続税の課税対象者名簿に登載され、「相続についてのお尋ね」が、相続人の自宅に届く事になります。

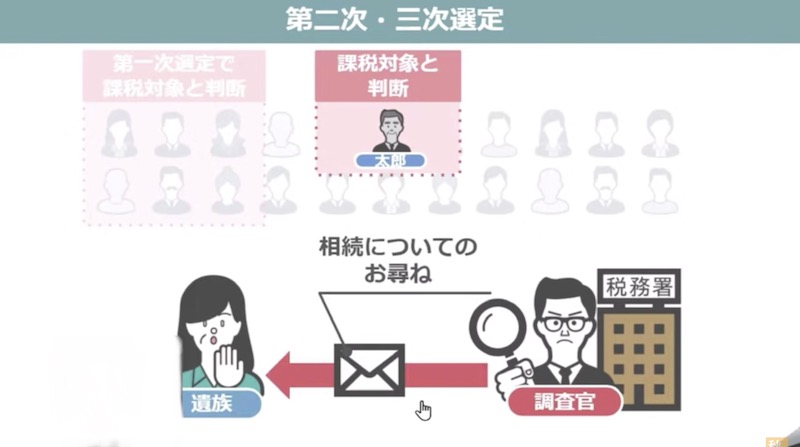

次に税務調査官は、税務署内にある内部資料を使って、第一次選定で残った方が相続税の課税対象になるのかどうかを判断して行きます。

この際に使われるのが、国税総合管理システム通称「KSKシステム」という、国税庁独自の大型コンピューターであり、この中には皆さんの財産に関する情報が入っているんですね。

例えば、太郎さんが毎年所得税をいくら納税していたのか、といった情報や、税金の還付があった場合に、どこの銀行口座に入金がされていたのかなど、こういった情報から、太郎さんが20年前に土地を売っていて、高額なお金を手にしているとか、別の不動産を賃貸しており、賃料を取っているとか、太郎さんが生命保険料を支払い、満期金を受け取ったとか、太郎さんが金を売却したなど、このような取引内容が全て「KSK システム」に入力され、捜査官は随時この情報を使い、第二次選定・第三次選定を行うんですね。

この選定の結果、亡くなった太郎さんは相続税の課税対象になるのではないか、となった場合に、「相続についてのお尋ね」が太郎さんの遺族の元に送られてきます。

このような工程を経て、「相続についてのお尋ね」は各家庭に発送されますので、この書類が自宅に届くのは、第1回相続が発生してから6ヶ月後くらいと思っておいてください。

【相続についてのお尋ね】が届いたらどんな内容を記入する必要があるのか

ではあなたの元に届いた「相続についてのお尋ね」。

これには一体どのような内容を記入する必要があるのでしょうか。

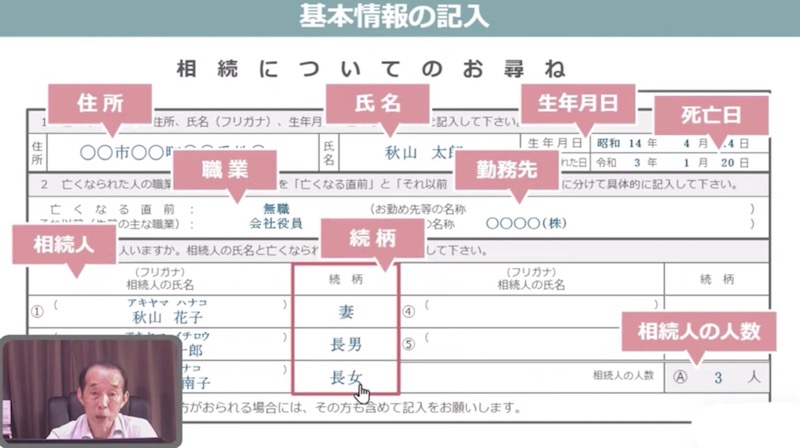

冒頭でも少しお見せしましたが、具体的な内容としては、亡くなった方の「住所」「氏名」「生年月日」「相続発生日」や「職業」「勤めていた会社名」あとは「亡くなった方には相続人が何人いるか」「その人たちは被相続人とどういう族柄か」こういった基本情報を記入します。

記入するための欄が足りないという場合は、別紙に書いても問題ありません。

それが終わりましたら、次は亡くなった方の財産を記入していきます。

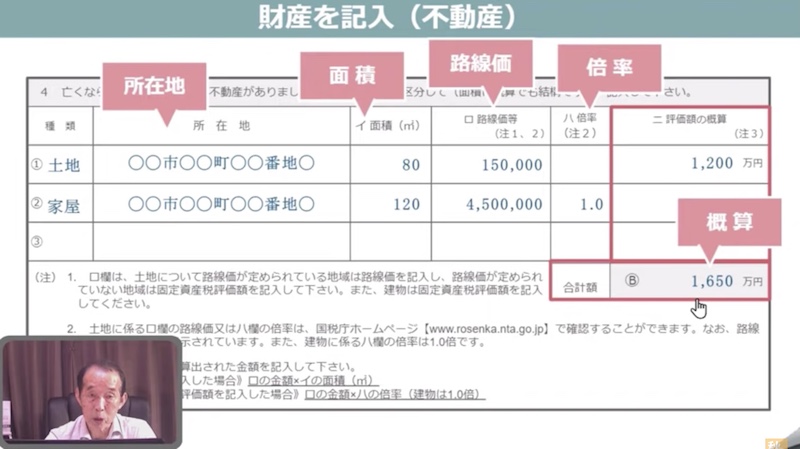

まずは不動産の所在地はどこか、面積は何平方メートルか、路線価や倍率はいくらか、その結果の概算はいくらになるのかを記入します。

ここで、路線価って何?倍率って何?土地や建物の概算ってどうやって出せばいいの?という方は、過去にこちらの動画で詳しく解説しておりますので、ぜひこちらの動画を参考にしながら、亡くなったご家族の不動産評価額を計算してみてください。

「相続における不動産の評価方法」

「相続における分譲マンションの評価方法」

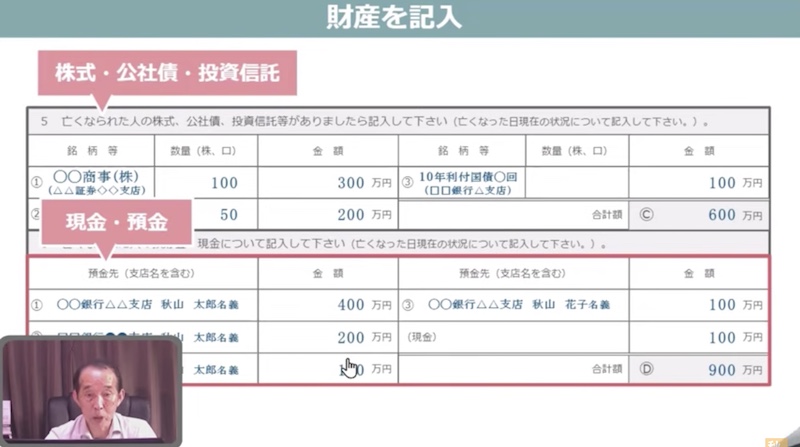

また亡くなった方の相続発生時における株式や投資信託の金額、現預金の金額を記入します。

このうち預金の金額は亡くなった方の相続発生時における残高証明書を銀行からもらえば、簡単に把握することができますが、株式の計算は複雑で、この動画で話していると長くなりますので、また改めて動画を作り説明したいと思います。

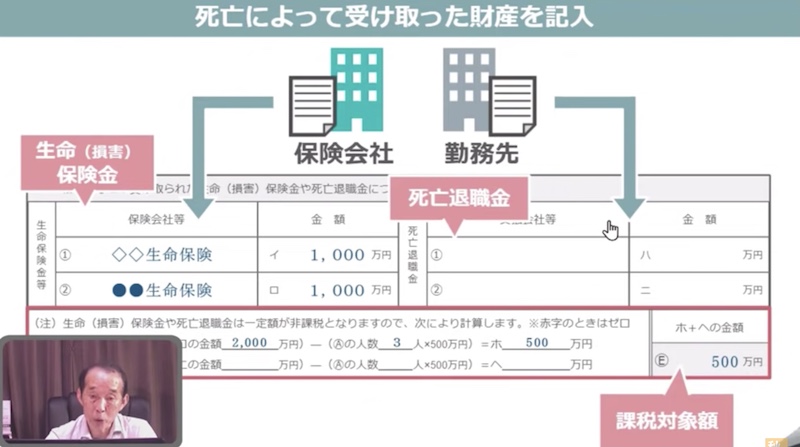

次に、被相続人の死亡によって相続人が受け取った「生命保険金」「退職手当金」の金額はいくらかを記入します。

これは生命保険会社や勤め先の企業から送られてくる書類を見れば簡単に記入できますね。

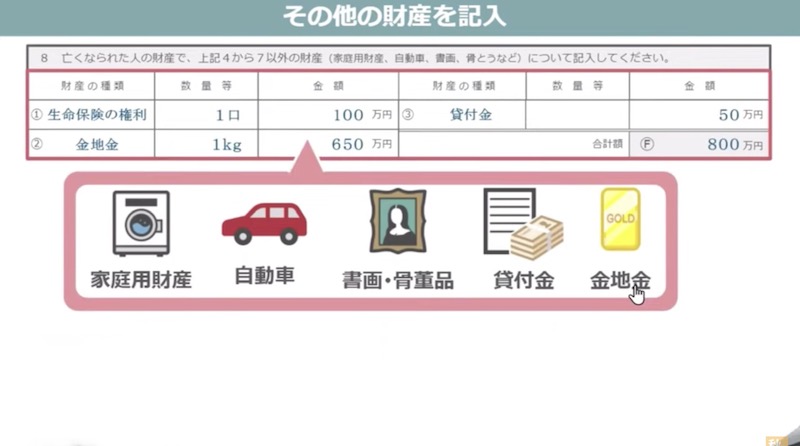

その他の財産として、亡くなった人が持っていた家庭用財産や書画、骨董、貸付金、金地金などがあれば、その金額を記入します。

この部分もまた機会があれば、簡単な概算の出し方などをお話したいと思います。

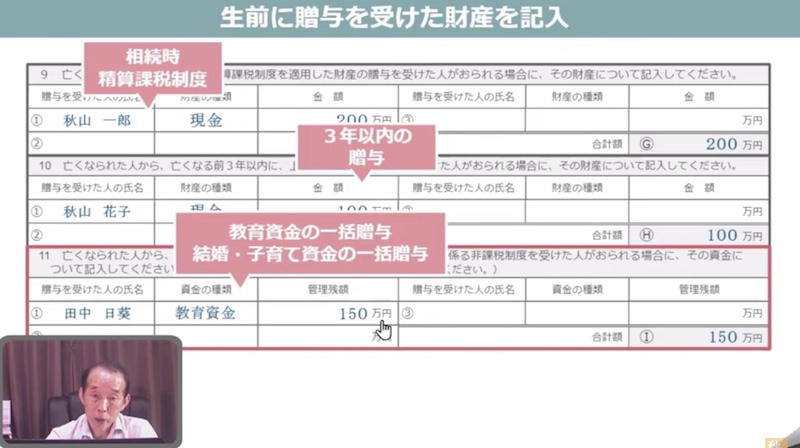

この他には、過去に亡くなった方から、相続時精算課税制度を受けていたか、被相続人が亡くなる3年以内に、暦年贈与を受けていたか、また教育資金の一括贈与や結婚子育て資金の一括贈与を受けていたか、受けていれば、被相続人が亡くなった時点における、贈与残額を記入します。

ちなみに教育資金の一括贈与については、被相続人の相続発生時点において贈与を受けた方の年齢が23歳未満でしたら、残額を記入する必要はありません。

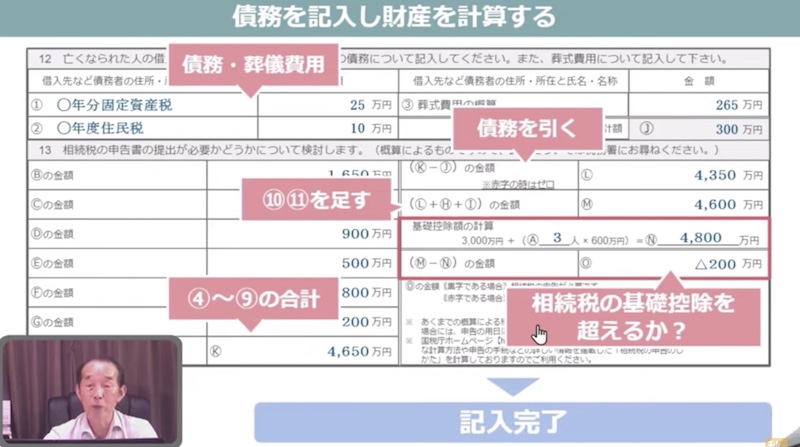

後は12番に亡くなった方の債務や、葬式にかかった金額の概算額を記入し、4から9番までの、財産の合計から12番の債務を引いた金額に、10と11を足しその金額が相続税の基礎控除を超えるかどうかを記入すれば、全ての記入が完了です。

ちなみにですが、ここで亡くなった方の財産額が相続税の基礎控除を、超えていても超えていなくても、「相続についてのお尋ね」の回答はきちんと税務署に返送をした方が良いので覚えておいてくださいね。

お尋ねに回答をしなくても良い家庭

どうでしょう。もしもみなさんの自宅に、「相続についてのお尋ね」が届いたら、お一人でこれらすべての項目に回答することはできますでしょうか。正直結構ハードルが高いですよね。

ですが、結論から言いますと、これらの項目は別に自分で全ての項目を回答する必要はないんです。

自分で各項目を埋めるのが難しい場合は、税理士に依頼すればいいんですね。

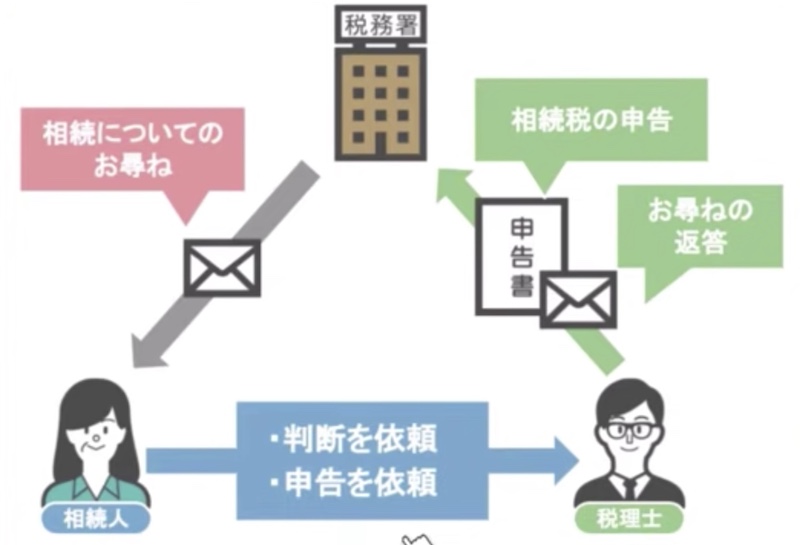

どういうことかといいますと、正式な財産評価と相続税の申告書の作成を税理士に依頼すれば、税理士は税務署に対して「相続についてのお尋ね」に、◯◯税理士事務所から申告します、と回答したり、相続税の申告書を提出する際に、「相続についてのお尋ね」を添付したりします。

ですので「相続についてのお尋ね」が届いた際に初めから税理士に相続税がかかるか、かからないかの判断を依頼するか、もしくは相続税の申告の依頼をされる場合には、相続人の方は、税務署に対する「相続についてのお尋ね」の返信を自分でする必要はありません。

ですが、その際に一番のネックになるのが、税理士への依頼料ですね。

相続税の申告を依頼する際にはもちろん、申告書の作成料金がかかりますが、相続税がかかるか、かからないかの判断を依頼する場合においても、税理士は相続税の申告書を作成するのと同じ作業量をこなす必要がありますから、実質相続税の申告依頼をするのと同じくらいの費用がかかります。

しかし、こちらの動画でも解説しておりますように、相続においては、これらの書類を作成するメリットがとても大きいので、「相続についてのお尋ね」が届いたら、とりあえず相続税に強い専門家に依頼するという方法を私としてはお勧めします。

「【重要】相続税が掛からなくても遺産分割協議書を作っておくべき〝3つ〟の理由」

「相続税が掛からなくても申告書を提出することにより受けられる『3つ』のメリット」

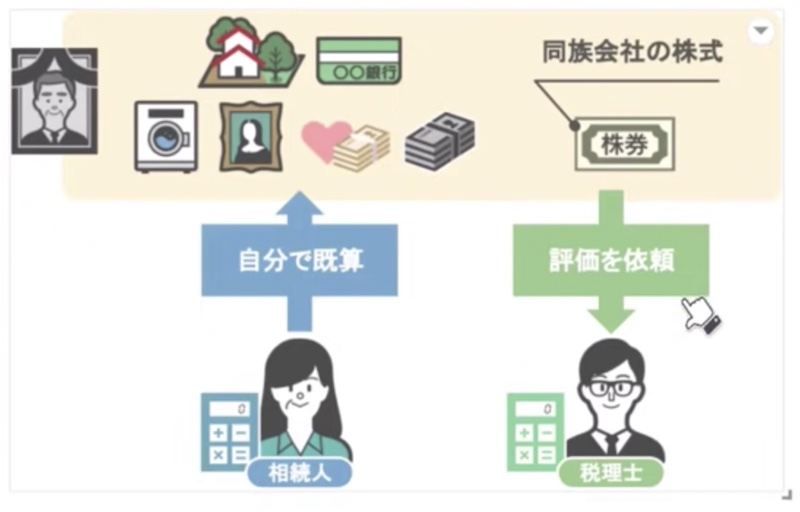

ですが、財産のうちの、例えば、同族会社の株式の評価方法だけがわからないという場合でしたら、そこだけはスポット的に税理士に対して財産評価の依頼をして、後の部分は自分で概算を出し、その上で相続税がかかるか、かからないかを判断されても良いと思います。

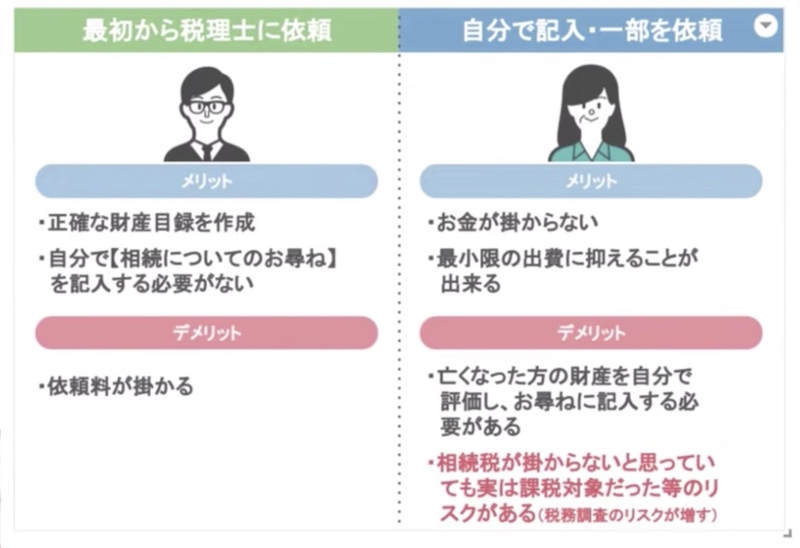

まとめるとこうですね。

「相続についてのお尋ね」が届いた際に、最初から税理士に依頼をする場合は、メリットとして、正確な財産目録を作ってくれる。自分で「相続についてのお尋ね」を記入する必要がない。

デメリットとして、依頼料がかかる、というものがあります。

また、自分で「相続についてのお尋ね」の全ての項目を記入する、もしくは一部の財産評価は税理士に依頼する場合は、メリットとして、お金がかからない。もしくは最小限の出費に抑えることができる。

デメリットとして、亡くなった方の財産を自分で評価し、お尋ねに記入する必要がある。

正確な評価額ではないので、相続税がかからないと思っていても実は課税対象だった、などのリスクがあるといったところですね。

どちらにも一長一短がありますので、ご自身にとって何を優先するのかを考えて選択していただければと思います。

【相続についてのお尋ね】を無視した場合に生じるリスク

さて、ここまでの話は、自宅に届いた「相続についてのお尋ね」にきちんと回答し、回答した書類を税務署に返送する、という方についてお話してきました。

ですが、逆にこういった方もいらっしゃるでしょう。

どうせ家には相続税なんてかかるはずないんだから、「相続についてのお尋ね」が届くなんて何かの間違いだ。

専門家にお金を払ってまで依頼したくないし、自分で財産の評価をするのもめんどくさい。

もうこんなの無視でも問題ないよね、という方ですね。

こういう方は、その後どうなってしまうのでしょうか。

確かに、この「相続についてのお尋ね」というのは、相続税についてのお知らせのように、確実に相続税がかかる人の家族に対して送られるものではありません。

お尋ねが届いたけれど、結果的に亡くなった方の財産額が、相続税の基礎控除を超えていなかった、というケースももちろんあります。

ですが、動画の前半でお話したように、税務署側が「相続についてのお尋ね」を送る際には、亡くなった方全員の家族に対して送るのではなく、それなりの段階を踏んで、送る家庭を決めているんです。

そんな「相続についてのお尋ね」が、とある家庭からは返ってこない。

当然、なぜ返ってこないのか。何かやましい事があるから回答しないのか。と怪しみますよね。

この場合は、やはり税務調査が入る可能性が通常よりも高くなります。

私の現役時代の感覚としては、「相続についてのお尋ね」を10件の家庭に送ると、ほぼ9件の家庭からは回答が返ってきていました。

ですから、余計回答が返ってこない家庭というのは目立つんですね。

そのため、この動画を見られている皆さんにおかれましては、税務署から送られてきましたら、まずはきちんと回答をする、という姿勢で行動して頂ければと思います。

それでは今回の動画のまとめです。

税務署から届く「相続についてのお尋ね」というのは、ある程度ざっくりとした選定基準をもとに、相続税の基礎控除を超えそうな家庭に対して送られてきます。

もし、この「相続についてのお尋ね」が届いたら、亡くなった方の基本情報や、財産の概算評価、負債や葬式費用などを記入して、税務署に返送することをお勧めします。

その際に自分で作るのが難しいという場合には、専門家に依頼するのがいいでしょう。

「相続についてのお尋ね」が届いた際に、最初から税理士に依頼をする場合のメリットは、正確な財産目録を作ってくれる。自分で「相続についてのお尋ね」を記入する必要がない。逆にデメリットとして、依頼料がかかる。というものがあります。

また、自分で「相続についてのお尋ね」の全ての項目を記入する、もしくは、一部の財産評価を税理士に依頼する場合のメリットは、お金がかからない。もしくは、最小限の出費に抑えることができる。

逆にデメリットとして、亡くなった方の財産を、自分で評価し、お尋ねに記入する必要がある。

正確な評価額ではないので、相続税がかからないと思っていても実は課税対象だった。などのリスクがあるなどがあります。

どちらにも一長一短がありますので、ご自身にとって何を優先するかを考えて選択してもらえばと思います。

この「相続についてのお尋ね」については絶対に回答しないといけないという法律はありませんので、無視をすることも可能です。

ですが、9割近い家庭から回答がある状態で、とある家庭から回答が返ってこないというのはとても目立ちます。

ですので、「相続についてのお尋ね」が税務署から送られてきたら、まずはきちんと回答をしていただければと思います。

以上で今回の動画は終わりです。

今回の動画の他にも、相続発生からの手続きの流れという動画なども投稿しておりますので、これらの内容にも興味があるという方はぜひ画面上のサムネイルから動画をご覧になってみてください。

それでは次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]