皆さんこんにちは、相続専門税理士の秋山です。

今日は、住む予定のない実家は、相続してから売却すべきか、それとも生前に親に売却してもらうべきか、というお話をします。

この動画をご覧なっているほとんどの方は、現在両親とは別々の家で暮らしており、実家を相続してもその家に住む予定はないという方が多いと思います。

その場合、この実家については、一度相続をしてから売却をした方がいいのか、それとも親御さんの生前に自宅を売却してもらった方がいいのか、税金面において得をするのは、どちらになるのでしょうか。

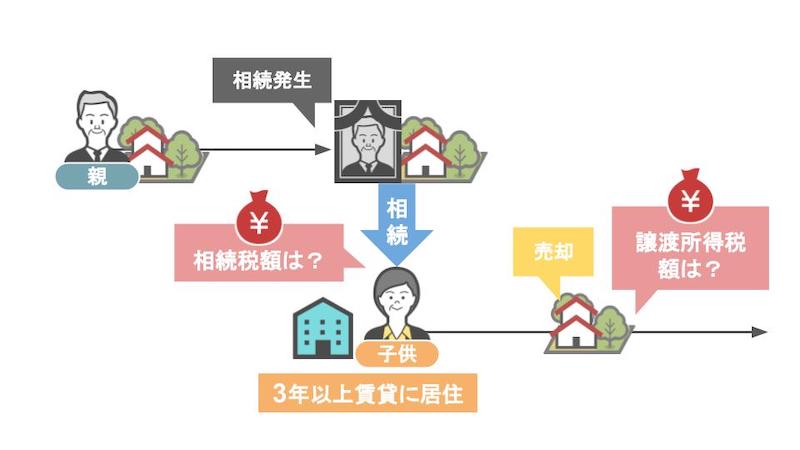

この問題に対する答えとしては、あなたが自分の持ち家で暮らしているのか、それとも賃貸で暮らしているのかで、親御さんの実家の売却タイミングは変わってきます。

ですので、今回の動画では、前半において既に持ち家ありの相続人が、相続発生後に親の自宅を売却する場合、相続税や譲渡所得税が一体どれくらいかかるのか。

逆に、相続発生前に親が自宅を売却する場合には、家族全体の税金はどれくらいかかるのかについて見ていきます。

後半においては、賃貸暮らしの相続人が、相続発生後に親の自宅を売却する場合、相続税や譲渡所得税が一体どれくらいかかるのか。

逆に、相続発生前に親が自宅を売却する場合には、家族全体の税金は、どれくらいかかるのかについて見ていきます。

そして最後に、これら別居形態の家族とは違い、親と子供が同居している場合、相続税や譲渡所得税の節税効果は、ものすごく高いという話をし、親と同居していなくても住民票の住所が同じなら同居と認められるのか、という部分について解説していきたいと思います。

目次

①相続人(持ち家あり):相続発生後に親の自宅を売却する場合

ではまず最初に、持ち家ありの相続人が相続発生後に親の自宅を売却する場合、相続税や譲渡所得税がどれくらいかかるのかについて見ていきます。

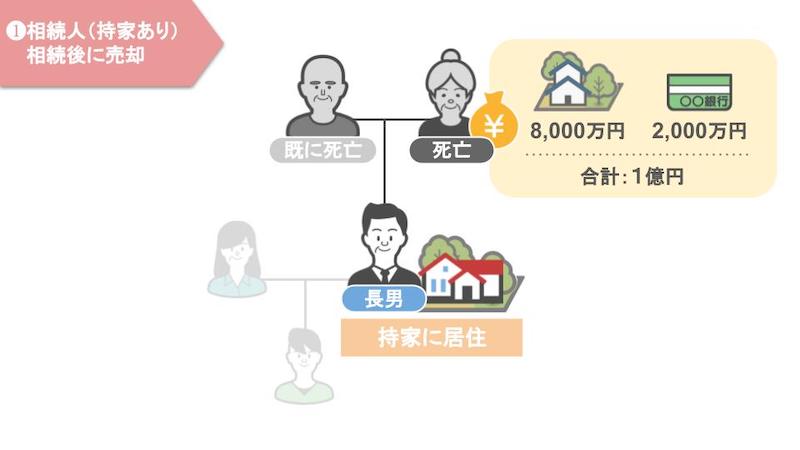

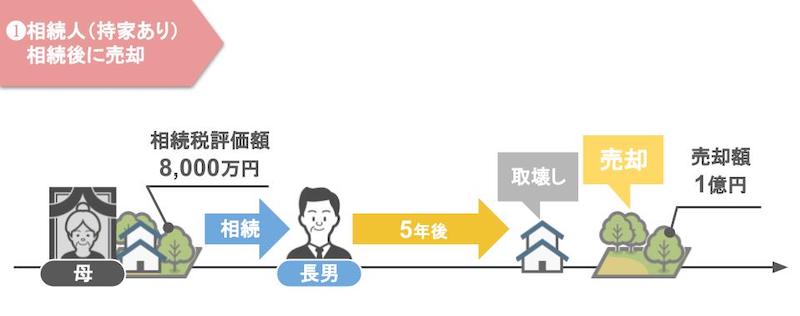

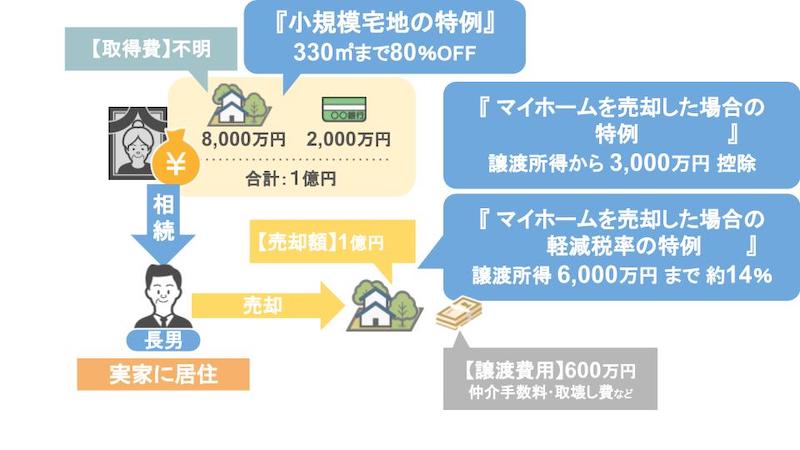

こちらの家庭は、父親は既に亡くなっており、今回母親の相続が発生しました。

母親の財産は、自宅不動産8000万円と預金2000万円の1億円です。

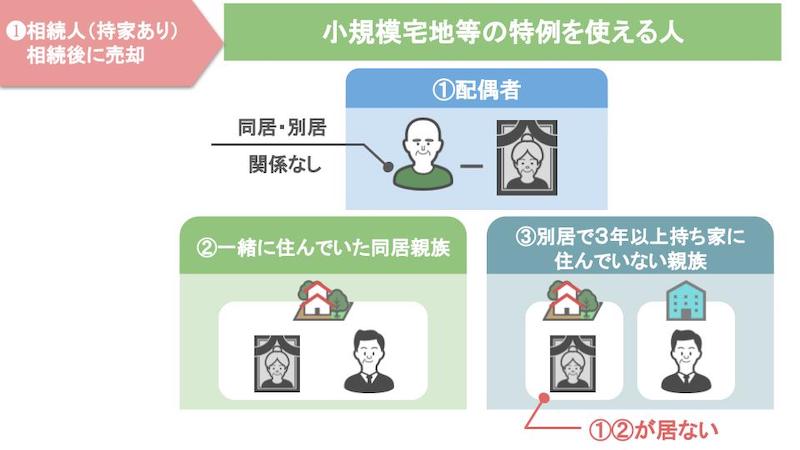

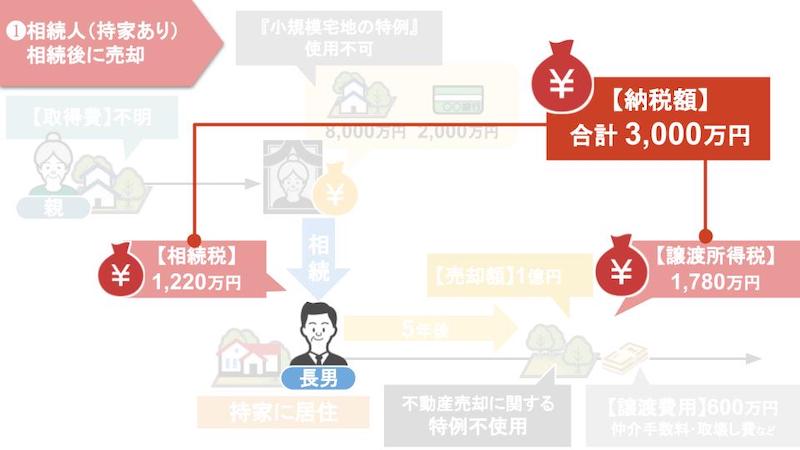

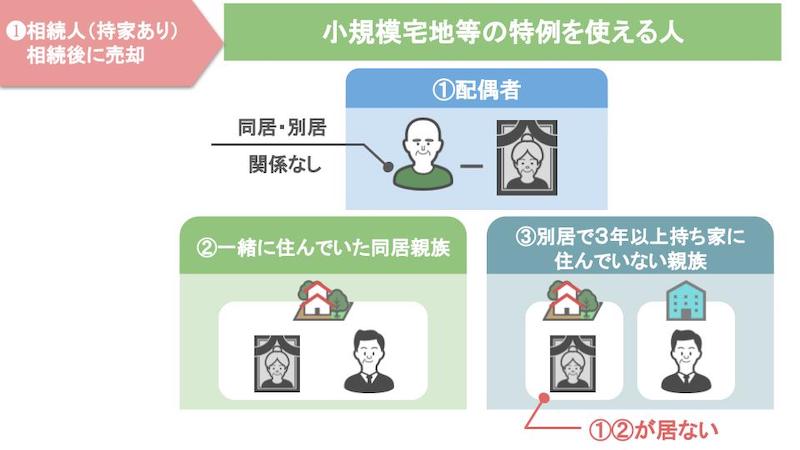

この自宅不動産8,000万円については、亡くなった方が実際に住んでいた土地であれば、一定の要件を満たす相続人が相続した場合、その土地の330平方メートルまでを80%引きの価格で相続できる、小規模宅地等の特例を使えるかで、長男が支払う相続税額が全く変わってくるのですが、この一定の要件を満たす相続人というのは、亡くなった方の配偶者か、亡くなった方と一緒に住んでいた同居親族、もしくは、亡くなった方と別居しており、3年以上自分の持ち家や配偶者が所有する家に住んでいない親族のことを指します。

つまり自分の持ち家を所有し、母親と別々の家で暮らしていた長男には、この小規模宅地等の特例を使うことができません。

この場合、長男が支払う相続税額は1220万円となります。

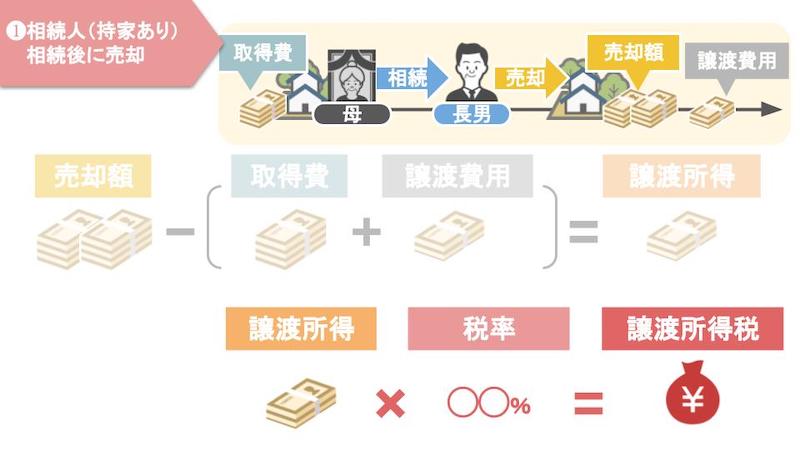

その後長男は、相続した不動産を売却することになりますが、この際に不動産を売却した価格が、不動産を取得した費用と売却にかかった費用を上回った場合、長男はこの譲渡所得に一定の税率を掛けた金額を譲渡所得税として納税する必要があります。

計算式だけを見ていてもイメージが湧きにくいですから、実際の数字を当てはめて見てみてみましょう。

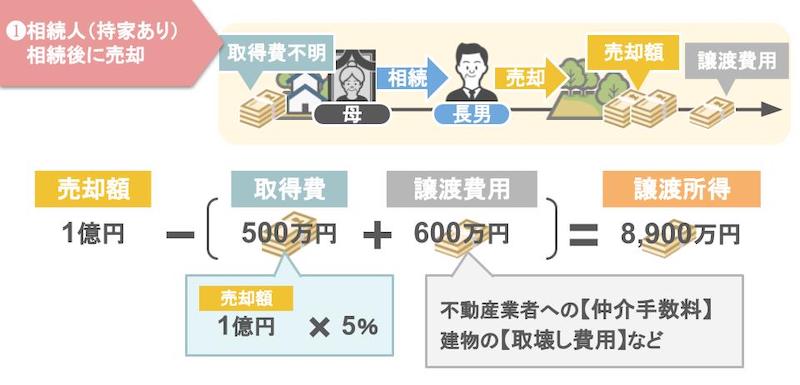

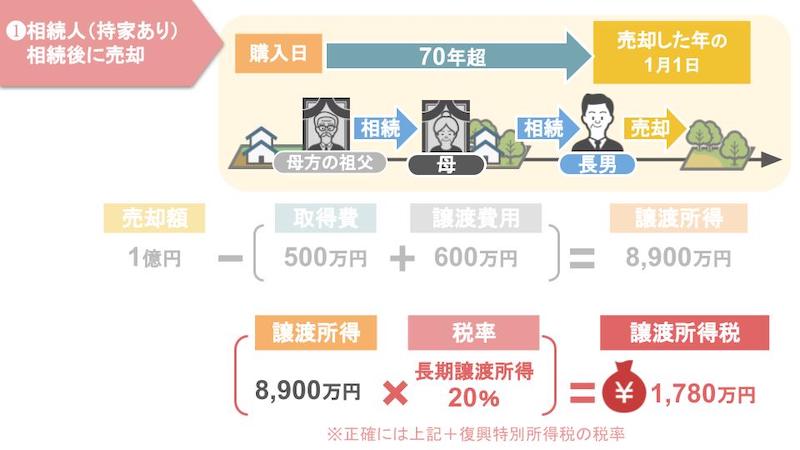

今回長男が母親から相続した相続税評価額8000万円の不動産は1億円で売却することができました。

ですので、不動産の売却価格は、1億円ですね。

ここから取得費と譲渡費用を引いた金額が譲渡所得となるのですが、この取得費というのは、母親から不動産を相続した時の相続税評価額8,000万円が取得費になるのではなく、この実家不動産自体を最初に購入した価格が取得費となります。

この実家不動産は、母方の祖父が購入したものらしく、具体的な購入金額はわかりません。

その場合、譲渡所得を計算する場合の取得費は、実際の売却価格の5%。

つまり500万円を概算取得費として計上することになります。

譲渡費用は、不動産業者に支払う仲介手数料や、建物の取り壊し費用などを含め、600万円になりましたので、長男が不動産を売却した際の譲渡所得は8900万円になりました。

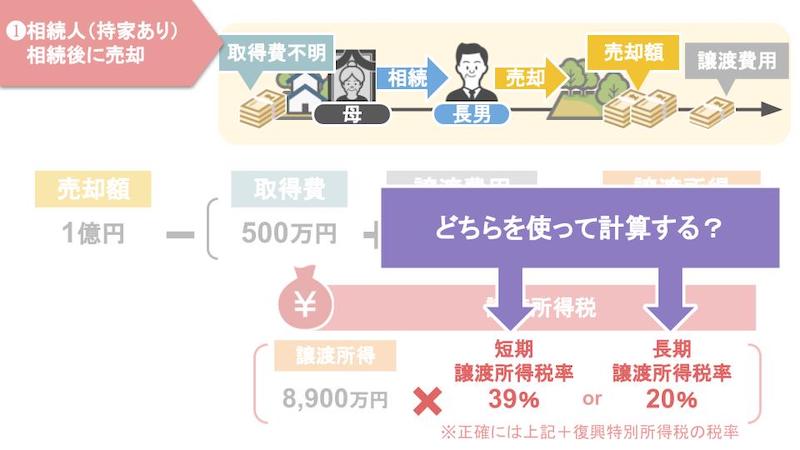

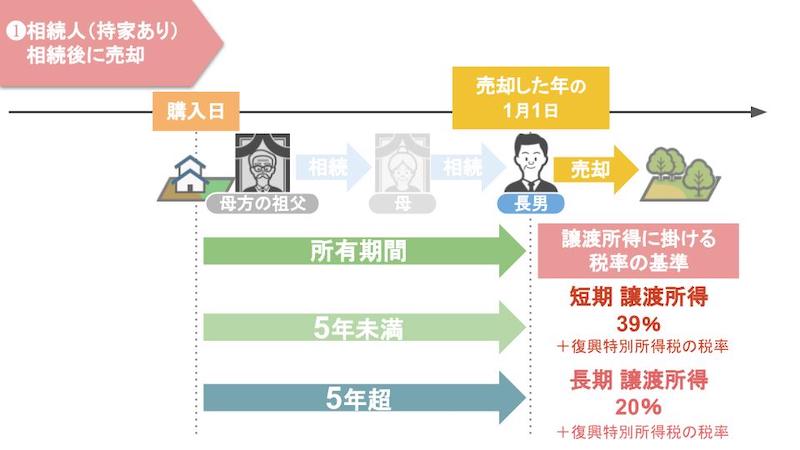

譲渡所得税の計算は、この譲渡所得8900万円に対して、短期譲渡所得税率39%か、長期譲渡所得税率20%をかけて計算をするのですが、短期の税率を使うか、長期の税率を使うかは、母方の祖父が不動産を購入してから、長男が売却をするまでのこの一家の不動産の所有期間が基準となります。

不動産の所有期間が、売却をした年の1月1日において、5年未満でしたら、それは短期譲渡所得となり、売却で得た所得に対して39%+復興特別所得税の税率をかけることになります。

逆に不動産の所有期間が5年を超えていたら。それは長期譲渡所得となり、売却で得た所得に対して20%+復興特別所得税の税率をかけることになります。

この家族の場合、母方の祖父が不動産を購入してから長男が自宅を売却するまでの期間は、70年を超えていますので、長男が売却した不動産にかかる税率は、長期譲渡税率20%となり、長男が納める譲渡所得税は、1780万円となります。

つまり、持ち家ありの相続人が相続発生後に親の自宅を相続し、その後何の特例も使用せずに不動産を売却した場合、それぞれの段階でかかる税金は、相続税が1220万、譲渡所得税が1780万、合計で3000万円の税金を納めることになるんです。

②相続人(持ち家あり):相続発生前に親が自宅を売却する場合

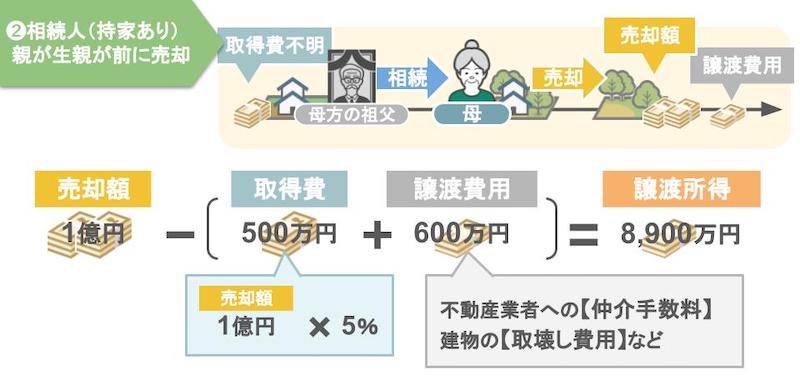

ですが、これが母親が生前に自宅を売却していたら、その際にかかる譲渡所得税や、その後に発生する相続税額には、どのような影響が出ていたでしょうか。

今回のケースでは、高齢の母親の1人暮らしは、心配だからと、長男は母親に自宅不動産をあらかじめ売却してもらい、長男の持ち家で一緒に暮らすことになりました。

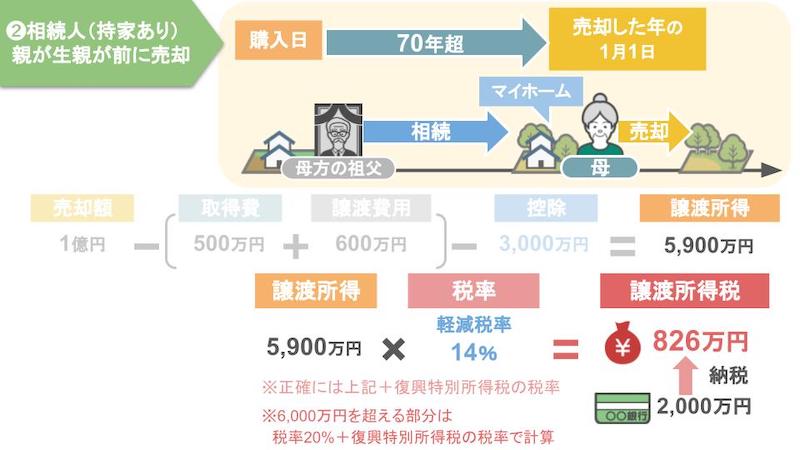

その際、母親が自宅不動産を売却した時の譲渡所得税はいくらになるか、ですが、基本的な計算方法は、先ほどのケースと同じです。

今回母親が売却した不動産は、1億円で売却することができ、そこから概算取得費500万円と、600万円の譲渡費用を引いた譲渡所得は、8900万円です。

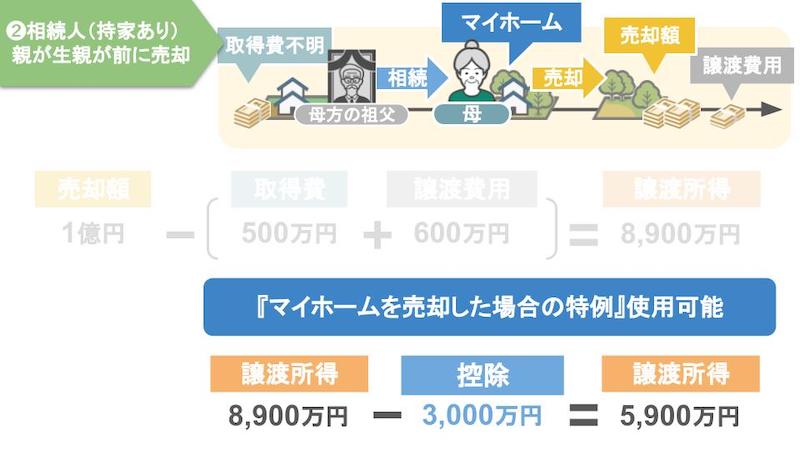

今回は、更にここから、実際に自宅として利用していた不動産を売却した場合には、譲渡所得金額から3000万円を控除できる、「マイホームを売却した場合の特例」を使うことができますので、8900万円から3000万円を引き、譲渡所得は、5900万円です。

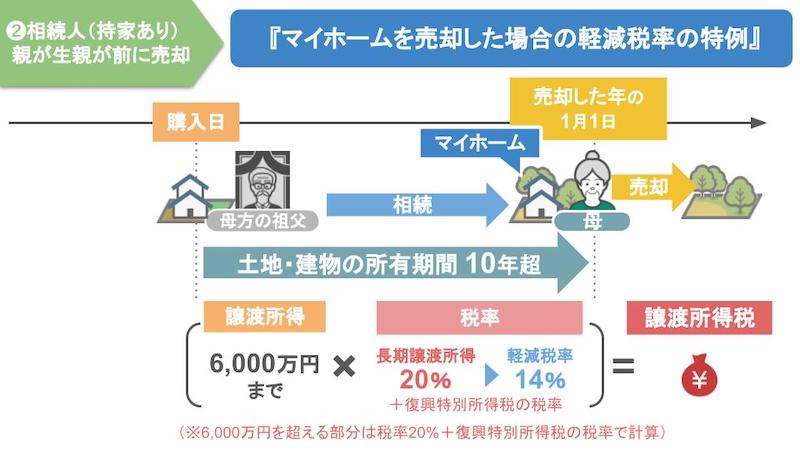

この5900万円に対してかかる譲渡所得税率は、長期譲渡所得税の20%と勘違いしがちなんですが、譲渡所得の特例には、居住していた不動産を売却する年の、1月1日時点での所有期間が10年を超えている場合に限り、譲渡所得の6000万円部分までを長期譲渡所得の税率である20%よりも、さらに低い14%という税率で譲渡所得税を計算することができる、マイホームを売却した場合の軽減税率の特例という制度があるんですね。

今回のケースにおいても、母親が住んでいた自宅不動産は、所有期間が70年を超えていますので、当然軽減税率の特例は、適用可能であり、母親が納める譲渡所得税は、826万円となります。

母親はこの826万円を、自分の預金2000万円から納税をしました。

そしてその後、母親の相続が発生するのですが、その際の財産額は、不動産を売却した時の1億円と、譲渡所得税を納税した後の預金残額1174万円、合計1億1174万円です。

1億1174万にかかる相続税は、1572万2000円ですので、ケース2において、それぞれの段階でかかる税金は、譲渡所得税が826万円、相続税が1572万2000円、合計で2398万2000円の税金を納めることになりました。

ケース1において、長男が母親の自宅を相続し、その後で不動産を売却した際の納税額は、合計で3000万円でしたので、母親が生前に不動産を売却しておくことで家族全体の納税額は、601万8000円も節税することができたというわけですね。

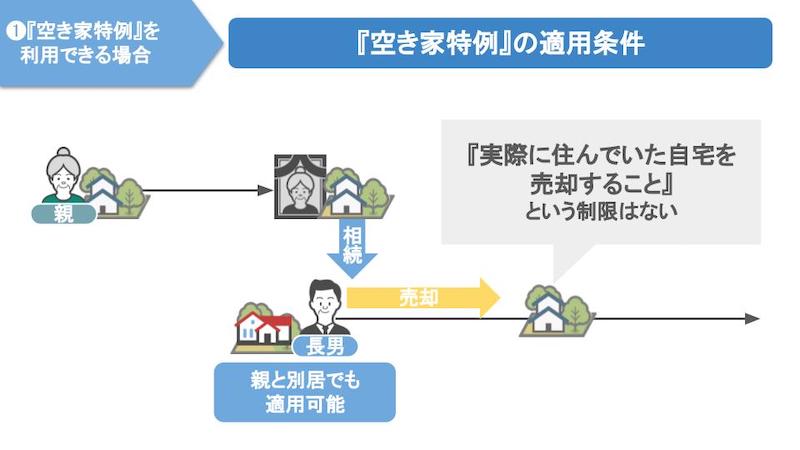

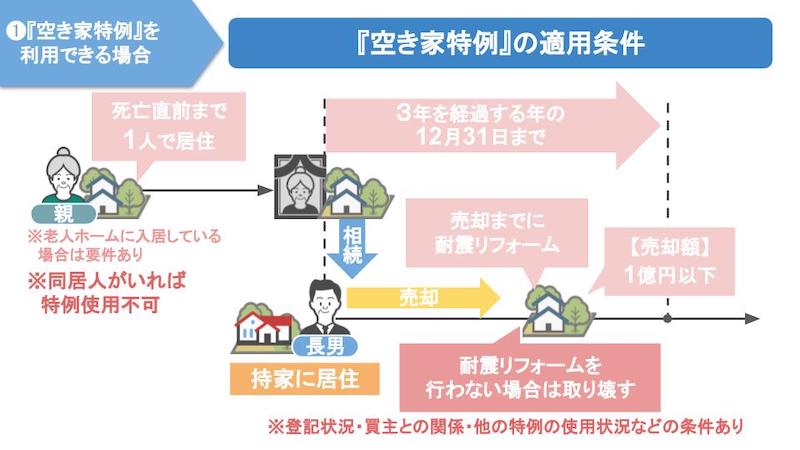

空き家特例を利用する場合

ちなみにケース1の長男が母親の自宅を相続し、その後で不動産を売却した際において、被相続人の居住用財産を売った時の特例が使える場合には、譲渡所得から3,000万円の控除が可能です。

この場合の譲渡所得税の計算は、売却した不動産1億円から、取得費500万円と譲渡費用600万円を引いた、8900万円から空き家特例の3000万円控除を引き、そこに長期譲渡所得税率の20%をかけることになります。

この空き家特例の3000万円控除は、特例の適用を受ける条件に、実際に住んでいた自宅を売却すること、といった制限はありませんので、親と別居していた相続人でも適用可能な特例となります。

しかしこの空き家特例の適用を受けるためには、相続が発生した日から、3年を経過する年の12月31日までに売る事、それに加え、相続の開始日直前まで、亡くなった方がその家屋に一人で住んでいる必要があります。

つまり、被相続人以外に一人でもその家に住んでいたら、もうこの空き家特例は、使えませんし、その他にも売却代金が1億円以下であること、売却の時までに耐震リフォームをしておくこと、耐震リフォームを行わない場合には、売却までに家屋を取り壊しておくこと、このような、様々な厳しい条件がありますので、この空き家特例を利用できる人は、かなり限られているというのが実状ですね。

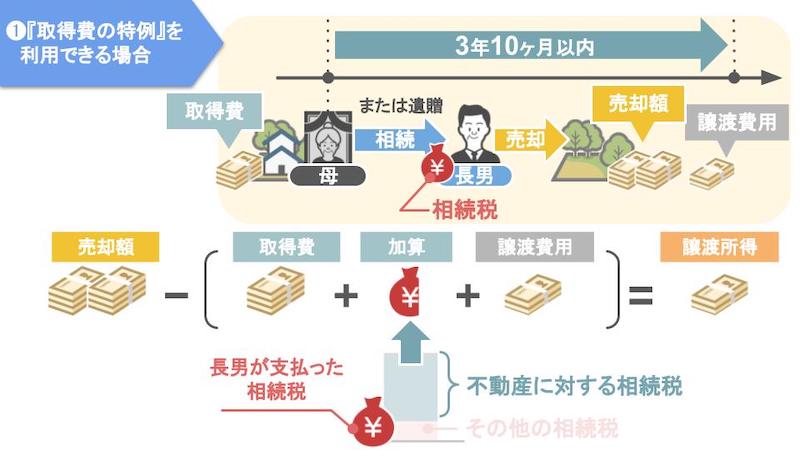

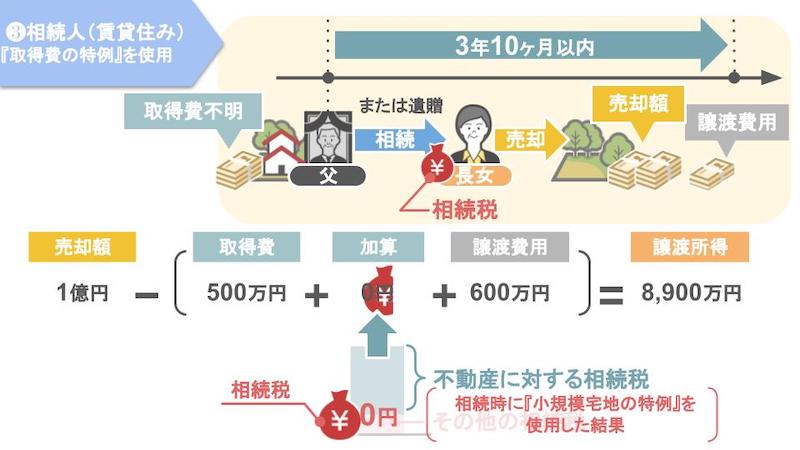

相続財産を譲渡した場合の取得費の特例

また、譲渡所得税に関する特例の中には、相続財産を譲渡した場合の取得費の特例というものもあります。

これは、親から土地・建物を相続によって受け取った相続人が、その相続した不動産を一定期間内に売却した場合、支払った相続税額のうち、一定金額を譲渡資産の取得費に加算することができるという特例です。

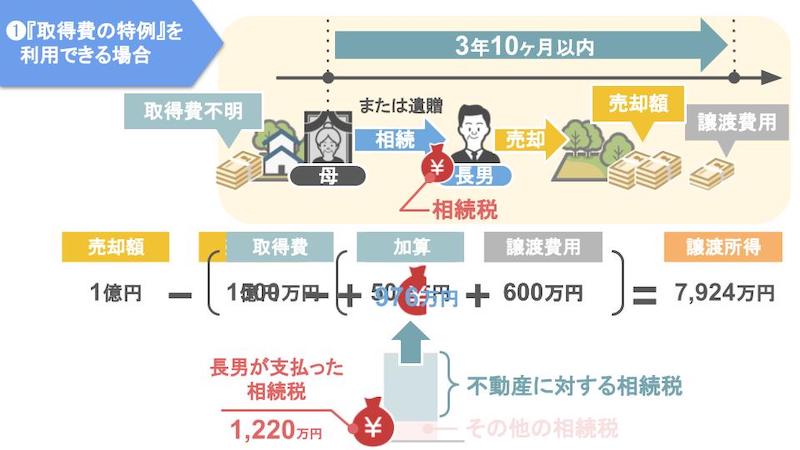

ケース1の長男に当てはめて、具体的に計算をしてみますと、長男が母親の財産である不動産8000万円、預金2000万円を相続し、1220万円の相続税を支払った後、母親の相続発生日から、3年10ヶ月以内に相続した不動産を売却した場合、長男はこの計算式の取得費500万円の部分に、自分が支払った不動産部分の相続税額を一定金額プラスして計算をすることができます。

今回の動画では、取得費加算の細かな計算部分は割愛しますが、この長男が取得費に加算できる金額は、976万円となりました。

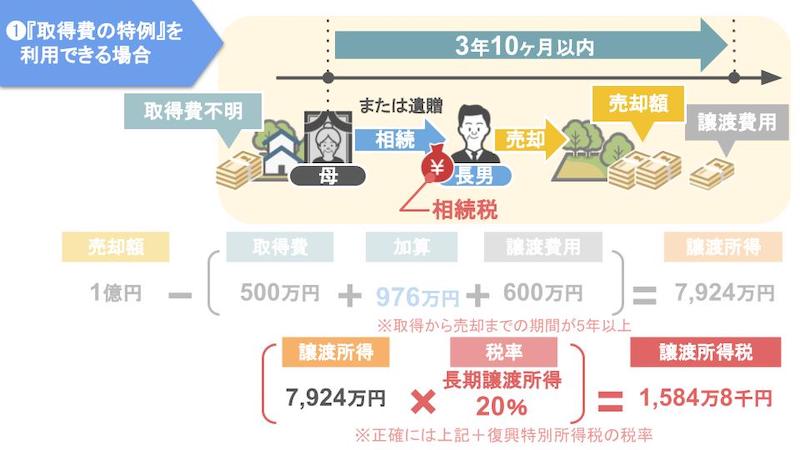

その結果長男の譲渡所得金額は、不動産売却価格1億円から、取得費500万円と取得費加算976万円、そして譲渡費用600万円を引いて7924万円。

そこに長期譲渡所得税率の20%をかけて1584万8000円ということになります。

ちなみにこの相続財産を譲渡した場合の取得費の特例と、先ほど解説しました空き家特例は併用することができませんので、注意をしておいてください。

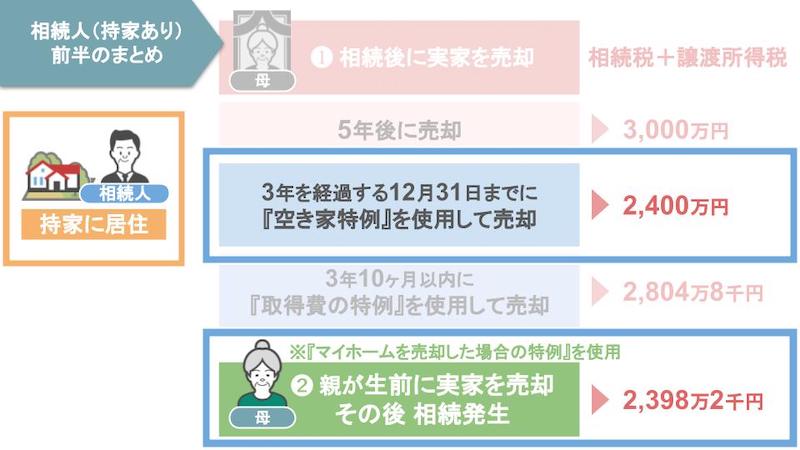

さてでは、ここまでの前半部分のまとめをしてみましょう。

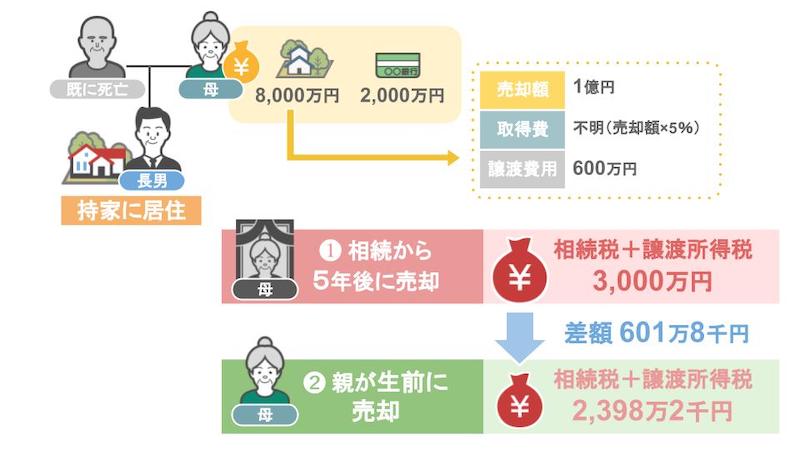

ケース1において、持ち家ありの相続人が相続発生後から5年後に親の自宅を売却した場合、相続税・譲渡所得税の合計金額は、3,000万円。

ケース2において母親が生前に自宅不動産を売却し、その後相続が発生した場合、相続税・譲渡所得税の合計金額は、2398万2000円。

ケース1において、持ち家ありの相続人が相続が発生した日から3年を経過する年の12月31日までに、空き家特例を使い親の自宅を売却する場合、相続税・譲渡所得税の合計金額は、2400万円。

ケース1において、持ち家ありの相続人が相続発生後から、3年10ヶ月以内に相続財産の譲渡をした場合に取得費の特例を使い親の自宅を売却する場合、相続税・譲渡所得税の合計金額は、2804万8000円となりました。

つまり、持ち家ありの相続人がいる家庭において、実家不動産の売却を行う場合、節税効果が大きいのは、母親が生前にマイホームを売却した場合の特例を使い、自宅を売却しておくケースと、母親の相続発生後に空き家特例を使うケースとなります。

ですが、先ほどもお話したように、空き家特例の適用条件はかなり厳しいですから、 実際に使える家庭は、そこまで多くないという点はしっかりと覚えておいてください。

では、次の後半パートにおいては、現在親と離れて賃貸暮らしをしている方が、相続発生後に親の自宅を売却する場合と、相続発生前に親が自宅を売却する場合について見ていきましょう。

後半パート:『家なき子特例』の概要

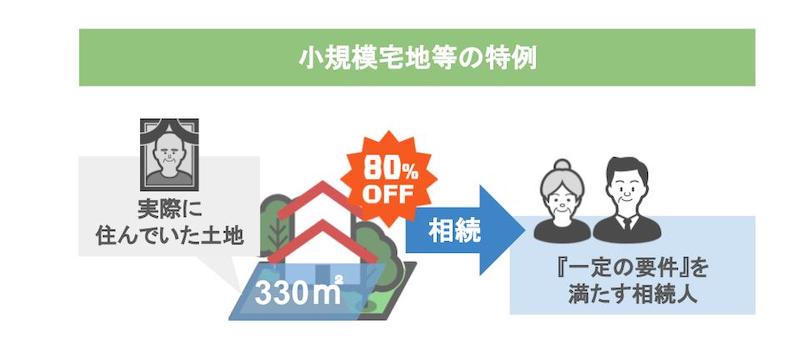

この後半部分において重要となる特例が、動画の冒頭でもお話しました、小規模宅地等の特例です。

もう一度改めて解説しますと、小規模宅地等の特例というのは、亡くなった方が実際に住んでいた土地であれば、一定の要件を満たす相続人が相続した場合、その土地の330平方メートルまでを80%引きの価格で相続できるというものです。

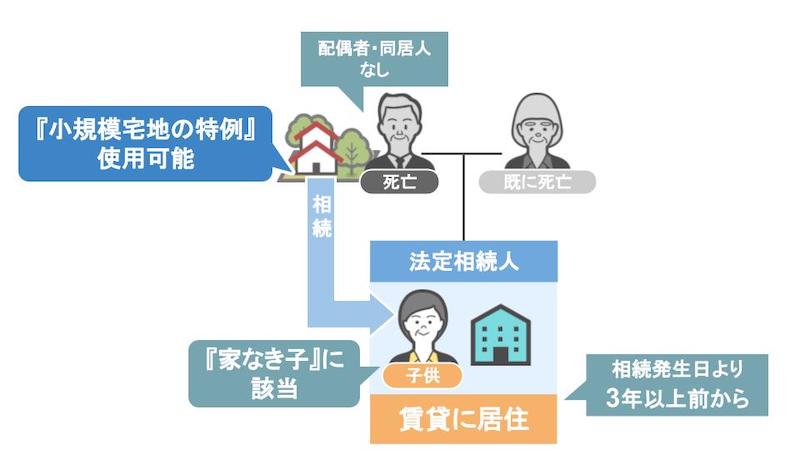

そしてこの一定の要件を満たす相続人というのは、亡くなった方の配偶者か、亡くなった方と一緒に住んでいた同居親族、もしくは、亡くなった方と別居しており、3年以上自分の持ち家や配偶者が所有する家に住んでいない親族。

いわゆる家なき子のことを指します。

前半までのモデルケースはすべて、親の自宅を相続する子供は、すでに持ち家に居住しておりましたので、小規模宅地等の特例を使うことはできませんでした。

しかし親と離れて暮らしている相続人が親の相続発生日より3年以上前から、賃貸で暮らしている場合、その相続人は家なき子に該当し、小規模宅地等の特例を使うことができるんです。

その他にも、家なき子に該当するかどうかの細かい条件については、こちらの動画で解説しておりますので、興味のある方は、是非動画概要欄にあるリンクからご覧になってみてください。

では、改めまして、後半部分では全てのケースにおいて親の自宅を相続する相続人のことを、家なき子特例の該当者として解説を行っていきます。

③相続人(賃貸暮らし):相続発生後に親の自宅を売却する場合賃貸

ではまず最初に、相続発生前から3年以上賃貸ぐらしの相続人が、相続発生後に親の自宅を売却する場合、相続税や譲渡所得税がどれくらいかかるのかについて見ていきます。

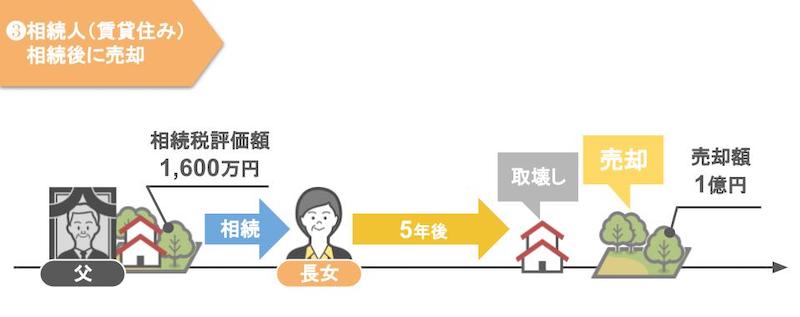

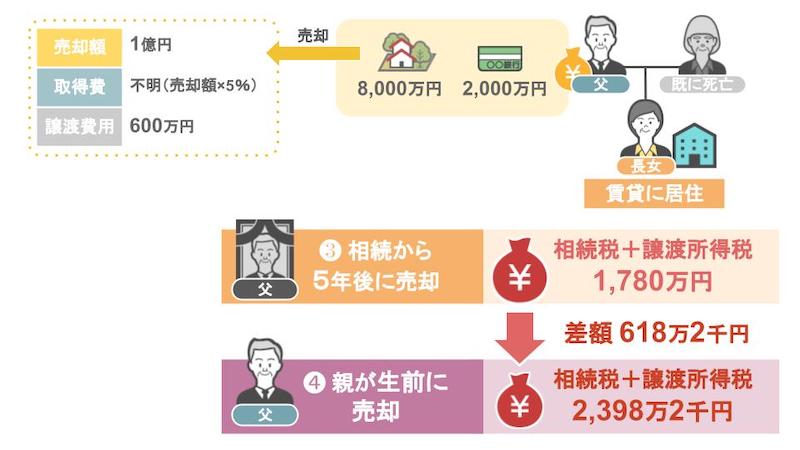

こちらの家庭は、母親は既に亡くなっており、今回父親の相続が発生しました。

父親の財産は、自宅不動産8000万円と預金2000万円の1億円です。

この、自宅不動産8,000万円について家なき子である長女は、小規模宅地等の特例を使い、80%引きの1600万円で相続することができますので、相続税評価額1600万円の自宅不動産と、預金2000万円を合計し、亡くなった父親の財産額は、3600万円となります。

この一家の相続人は一人ですので、相続税の基礎控除は、3600万円となり、結果長女が支払う相続税額はゼロになりました。

その後長女は、相続した不動産を売却することになりますが、長女が父親から相続した相続税評価1600万円の不動産は、相続してから5年後に1億円で売却することができました。

ですので、不動産の売却価格は1億円ですね。

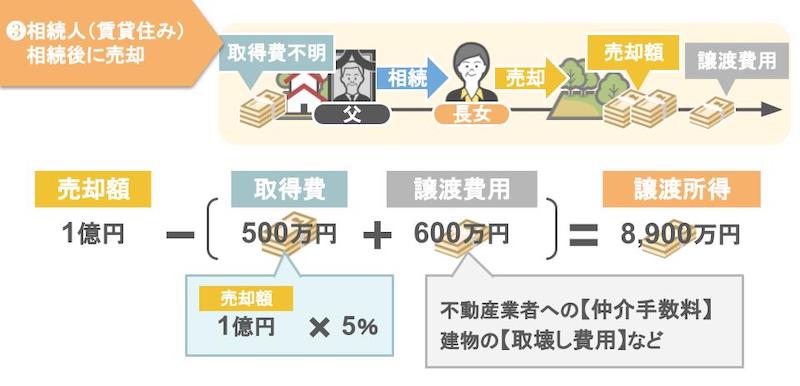

ここから取得費と譲渡費用を引いた金額が譲渡所得となるのですが、今回も父親から相続した実家不動産は、父方の祖父が購入したものらしく、具体的な購入金額はわかりません。

そのため譲渡所得を計算する場合の取得費は、概算取得費として500万円を計上することになります。

それにプラスして譲渡費用は600万円になりましたので、長女が不動産を売却した際の譲渡所得は、8900万円になりました。

この譲渡所得8900万に対して、短期長期どちらかの譲渡所得税率をかけるわけですが、この家族の場合も、父方の祖父が不動産を購入してから、長女が自宅を売却するまでの期間は70年を超えていますので、長女が売却した不動産にかかる税率は、長期譲渡所得税率20%となり、長女が納める譲渡所得税は、1780万円となります。

つまり賃貸暮らしの相続人が、相続発生後に親の自宅を小規模宅地等の特例を使って相続し、その後何の特例も使用せずに不動産を売却した場合、それぞれの段階でかかる税金は、相続税がゼロ円、譲渡所得税が1780万、合計で1780万円の税金を納めることになります。

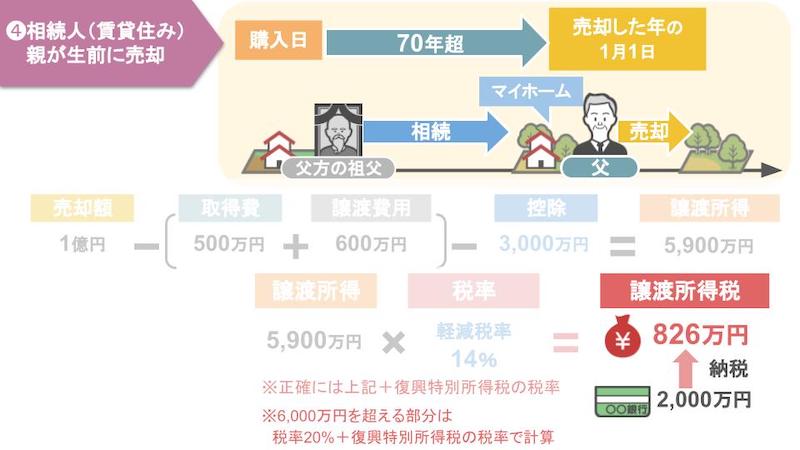

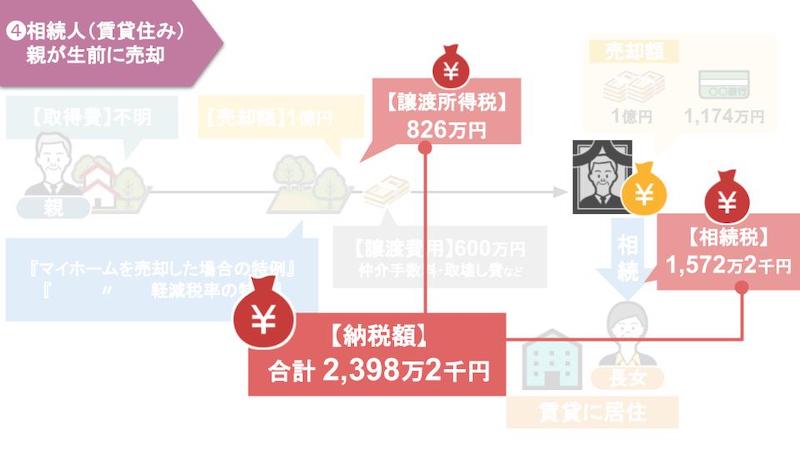

④相続人(賃貸暮らし):相続発生前に親が自宅を売却する場合

ですが、これが父親が生前に自宅を売却していたら、その際にかかる譲渡所得税や、その後に発生する相続税額には、どのような影響が出るのでしょうか。

このケースにおける譲渡所得税や、相続税の合計金額の結果は、前半の話と全く一緒になります。

父親は高齢のため、自宅不動産を生前に売却し、長女の家で一緒に暮らすことになったのですが、その際の自宅不動産の譲渡所得税は826万円です。

父親はこの826万円を、自分の預金2000万円から納税をし、その後に相続が発生します。

父親の財産は、不動産を売却した時の1億円と、譲渡所得税を納税した後の預金残額1174万円で合計1億1174万円ですので、長女が支払う相続税額は、1572万2000円となります。

ですので、ケース4においてそれぞれの段階でかかる税金は、 譲渡所得税が826万円、相続税が1572万2000円、合計で2398万2000円の税金を納めることになりました。

ケース3において、家なき子である長女が父親の自宅を相続し、その後で不動産を売却した際の納税額は合計で1780万円でしたので、この家族の場合、父親が生前に不動産を売却してしまうことで、家族全体の納税額は618万2000円も多くなってしまうというわけですね。

ちなみに、ケース3の長女は、家なき子として小規模宅地等の特例を使い、父親の自宅を相続しましたよね。

この場合、亡くなった父親の自宅には、父親以外誰も住んでいませんでしたので、 被相続人の居住用財産を売った時の特例を利用することも可能になります。

もちろん、空き家特例に関しては、相続の開始日直前まで亡くなった方がその家屋に一人で住んでいること、という条件の他にも、複数の厳しい条件もあるのですが、それらの条件を満たしている方でしたら、親の相続時において小規模宅地等の特例を使った上で、親の自宅の売却時において、空き家特例の3000万円控除を受けることができるんですね。

今回のケースにおける長女も、空き家特例が使えると仮定しますと、譲渡所得税の金額は、1180万円となります。

また空き家特例を使う条件を満たしていなくても、長女は父親の不動産を相続により取得しておりますので、相続財産を譲渡した場合の取得費の特例の利用は可能です。

ですが今回長女は、小規模宅地等の特例を使い、相続税の納税額がゼロになっておりますので、取得費加算の特例の控除額はゼロ円となります。

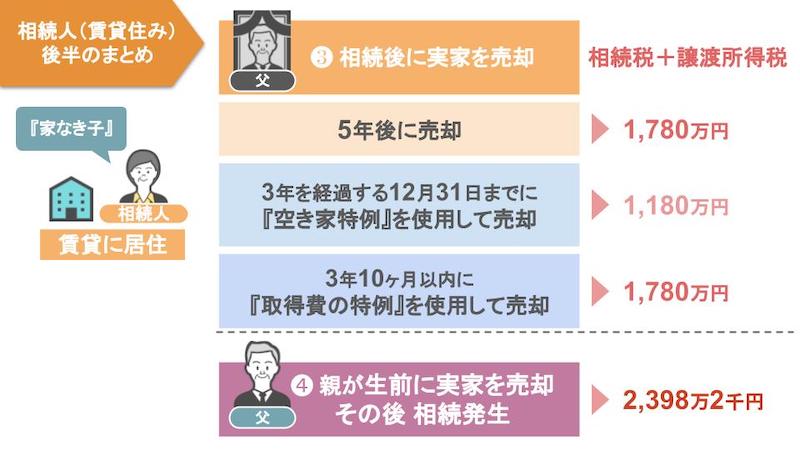

さてでは、後半部分のまとめをしてみましょう。

ケース3において、賃貸暮らしの相続人が、相続発生後から5年後に親の自宅を売却した場合、相続税・譲渡所得税の合計金額は、1780万円。

ケース4において、父親が生前に自宅不動産を売却し、その後相続が発生した場合、相続税・譲渡所得税の合計金額は、2398万2000円。

ケース3において、賃貸暮らしの相続人が相続が発生した日から3年を経過する年の12月31日までに空き家特例を使い、親の自宅を売却する場合、相続税・譲渡所得税の合計金額は、1180万円。

ケース3において、賃貸暮らしの相続人が、相続発生後から3年10ヶ月以内に相続財産を譲渡した場合の取得費の特例を使い、親の自宅を売却する場合、相続税・譲渡所得税の合計金額は、1780万円となりました。

このように、住む予定のない実家の売却と言いましても、将来相続人となる皆さん自身が、現在自分の持ち家で暮らしているのか、それとも賃貸で暮らしているのかで、親御さんの実家の売却タイミングは変わってきます。

ですので、今回の動画を参考に、自分の家庭の場合はどのタイミングで実家を売却するのが、一番税金面において得をするのか、という部分をしっかりと検討して頂き、今後の人生設計に取り入れていただければと思います。

また、今回の動画で見てこられたように、相続税や譲渡所得税に関する計算や、特例の選定はかなり複雑ですので、早い段階から相続専門の税理士に将来の相続税対策の相談をされるのもお勧めします。

親と同居:相続発生後に相続人が自宅を売却する場合が最も節税効果が高い

ちなみに実家を相続する長男が親と同居している場合、長男は小規模宅地等の特例を使い、実家不動産を80%引きの評価額で相続することができますし、相続した不動産を売却する際も、自分のマイホームを売却するわけですから、マイホームを売却した場合の特例やマイホームを売却した場合の軽減税率の特例も利用可能です。

その場合、この一家の相続税・譲渡所得税の合計金額は、826万円となり、これまで見てきたどのケースよりも、大幅に支払う税金が安くなります。

しかもこの方法は、空き家特例のように使える家庭が限られていると言ったことも無く、生前から親と同居しており、相続した自分の家を売却する場合ならどの家庭でも利用可能なんです。

親と同居をしていなくても住民票の住所が同じなら同居と認められるのか?

では、そんなに税金を安くできるんだったら、なんとか実家に住んでいるように見せることはできないものかと、みなさんこう思われます。

そこでよく聞かれる質問が、親の自宅に自分の住民票を移せば、親と同居している実態が作れますか?というものです。

果たしてこの方法を使えば、たとえ親と別々の場所で暮らしていても、相続発生時に小規模宅地等の特例を使い、相続をした不動産の売却時に、マイホーム特例や軽減税率の特例を使うことはできるのでしょうか。

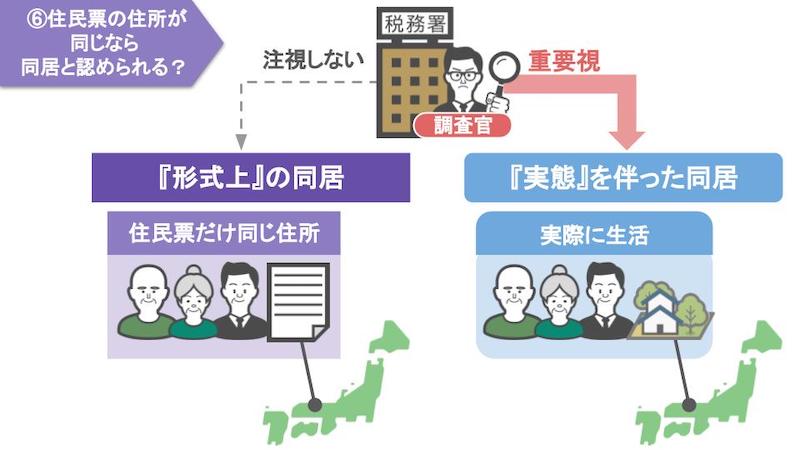

結論としては、住民票だけを移動させて親と同居していたように見せかけたとしても、税務署はその親子が同居していたとは、認めてくれません。

なぜなら税務署は、親子の住民票が同じ住所にあるといったような形式上の同居形態には一切目もくれず、実際に親子がきちんと一緒の家で生活していたのか、という、その実態こそを重要視しているからです。

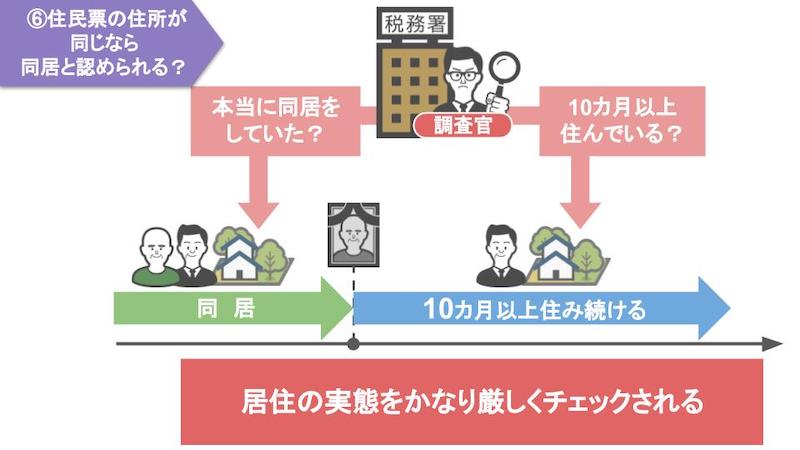

もう少し具体的にいうと、税務署は親子が相続発生前に本当に同居をしていたのか、そして相続発生後、相続人は本当に10ヶ月以上実家に住み続けていたのか。

こういった部分をかなり厳しくチェックをします。

どのようにチェックしているのか、一例を紹介しますと、相続人の配偶者や子供はどこに住んでいるのかの調査や、郵便物の有無、電気・ガス・水道の使用量の変化、近所への聞き込み。

こういったところを厳しく見ているんですね。

具体的な調査方法については、こちらの動画で解説しておりますので、気になるという方は、ぜひご覧になってみてください。

先ほどのまとめでも見ていただきましたが、親の自宅を小規模宅地等の特例で相続することができるか、また、相続した実家をマイホーム特例を使って売却することができるかで、相続人が支払う税金は、何百万円何千万円と変わってきます。

ですので、税金を徴収する税務署側も不当な税金逃れを防止するために、特例の適用条件となる居住の実態については、徹底的に調べるんですね。

つまり、住民票だけを移動させて、同居していたように見せかけたとしても、そこに本当に居住の実態が伴っていなければ、残念ながらお得な特例を利用することはできません。

ですが逆に、居住の実態がしっかりとあれば、土地を相続する相続人の住民票がどこにあろうと、小規模宅地等の特例の適用が認められるという部分は覚えておいてください。

以上で今回の動画は終わりです。

今回の動画の他にも、何もしなければ親の財産は相続が3代続けば無くなるのか、という動画なども投稿しておりますので、これらの内容にも興味があるという方は動画をご覧になってみてください。

それでは、次回の動画でお会いしましょう、最後までご視聴いただきありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]