皆さんこんにちは、相続専門税理士の秋山です。

今日は私が現役時代に税務調査の対象に選んでいた家庭5選、という話をします。

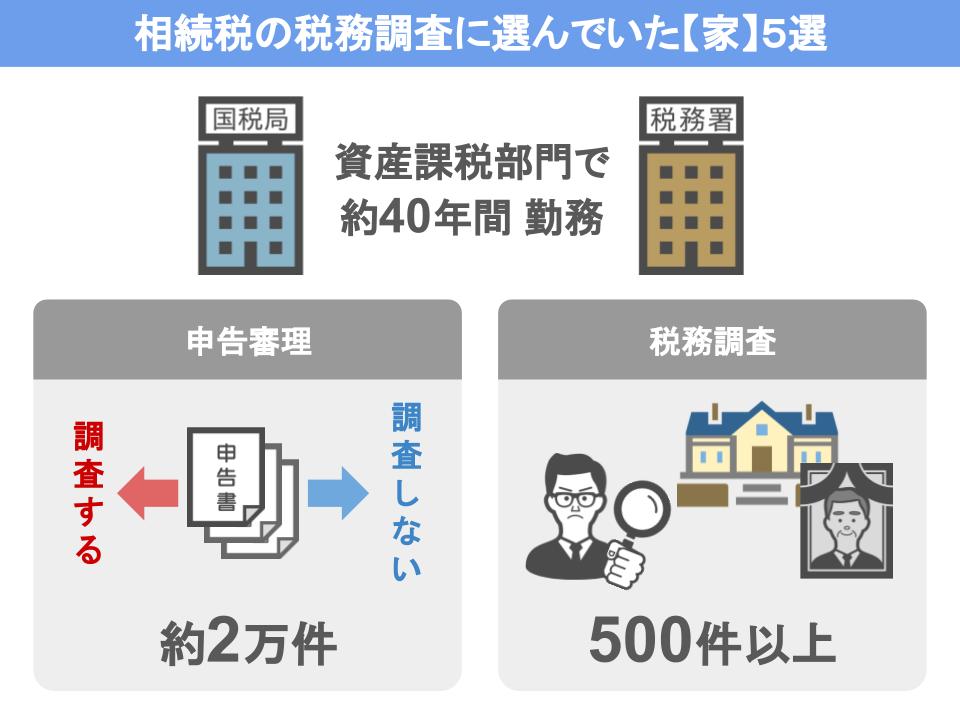

私は約40年間、国税局、税務署で主に相続税を取り扱う、資産課税部門で働いてきました。

勤務時代は皆さんから提出された申告書をもとに、相続税の調査対象にするかしないかを判断する、申告審理という業務を約2万件、それと税務調査を500件以上をこなしてきました。

そんな私の、経験上この家庭は何か臭うな、調査をすれば相続税の追徴が取れるんじゃないか、という家庭はいくつかの共通点があるんです。

今日は、そんな私の経験から、実際に私が現役時代、相続税の税務調査の対象として選んでいた家庭の特徴を、5つのテーマに沿ってお話していきたいと思います。

この動画を見てもらえば、税務署はどのような根拠に基づいて、調査の対象とする家庭を選んでいるのかというところが分かりますので、是非最後まで見ていただければと思います。

目次

①富裕層

まず、現役時代に私が相続税の調査対象として選んでいたのは、富裕層の方ですね。

会社の創業者や後継者、大企業や中規模の企業の役員、こういった方です。

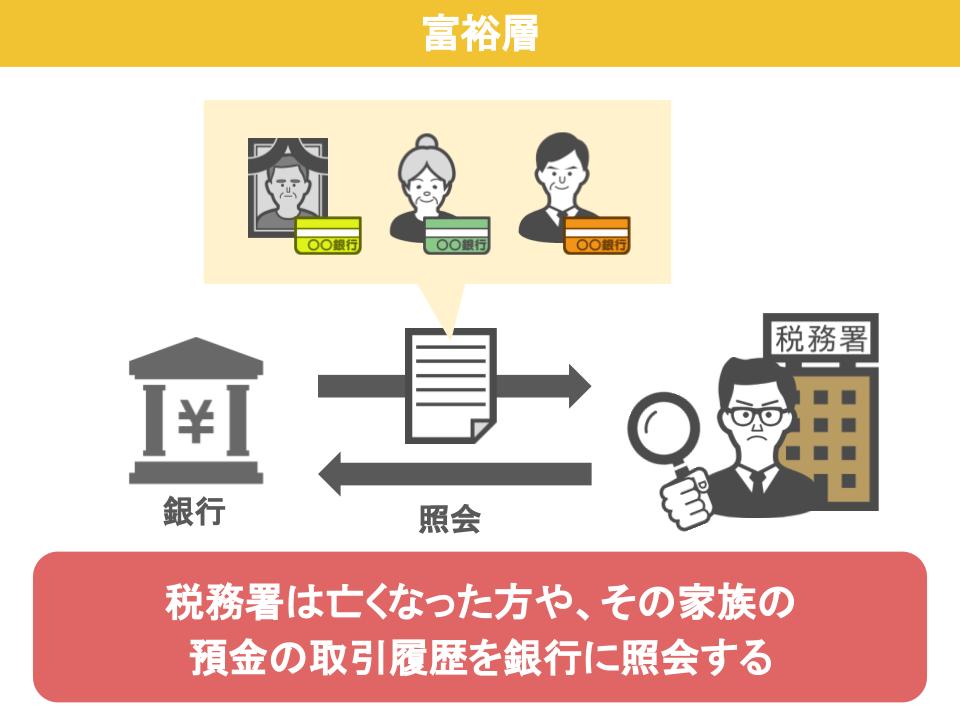

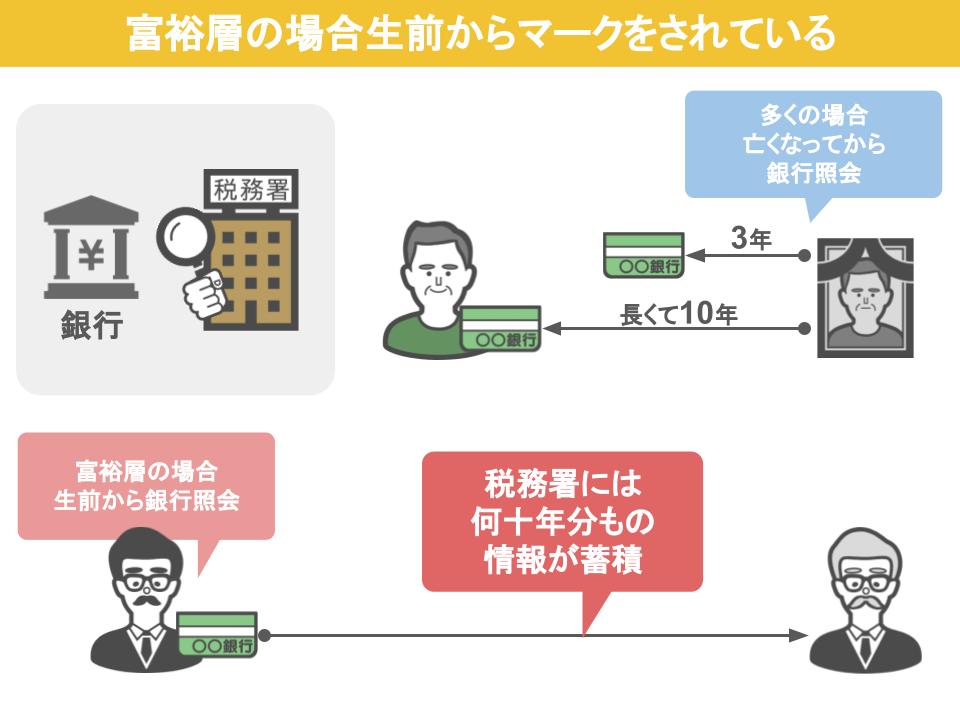

相続税の税務調査の際に税務署は、亡くなった方やその家族の預金の取引履歴について、金融機関に照会をかけるというのはすでにご存知の方もいらっしゃると思います。

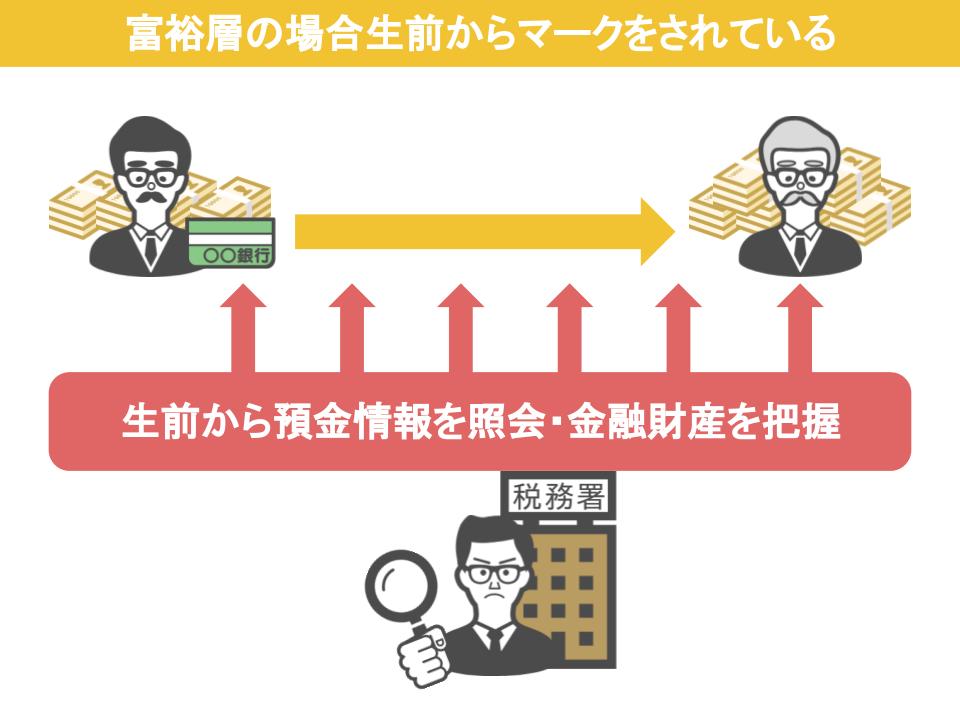

多くの場合ですと、財産をお持ちの方が亡くなれば、相続税の申告書が提出されてから亡くなる前の3年分、長くても10年分の預金情報を照会するのですが、富裕層の方というのは、亡くなる前から税務署にマークされていまして、なんと生前から常に税務署に銀行照会をかけられており、金融財産を全て把握されてしまっているんです。

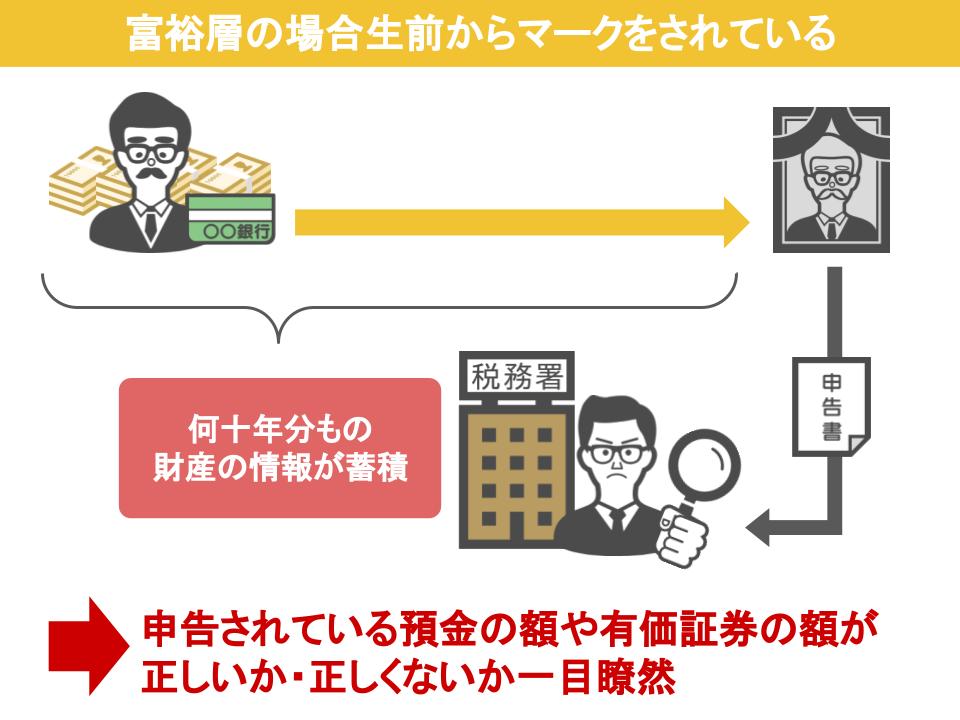

先ほど金融機関に照会をかける預金情報は、多くの場合は亡くなられる前の3年分、長くても10年分と言いましたが、富裕層の方は生前から税務署でマークされていますので、何十年分もの財産に関する情報が税務署に蓄積されています。

ですので、いざ本人が亡くなられて、相続税の申告書が掲出された時には、申告されている預金の額や、有価証券の額が正しいか正しくないのかというのは、税務側には完全に把握されているんですね。

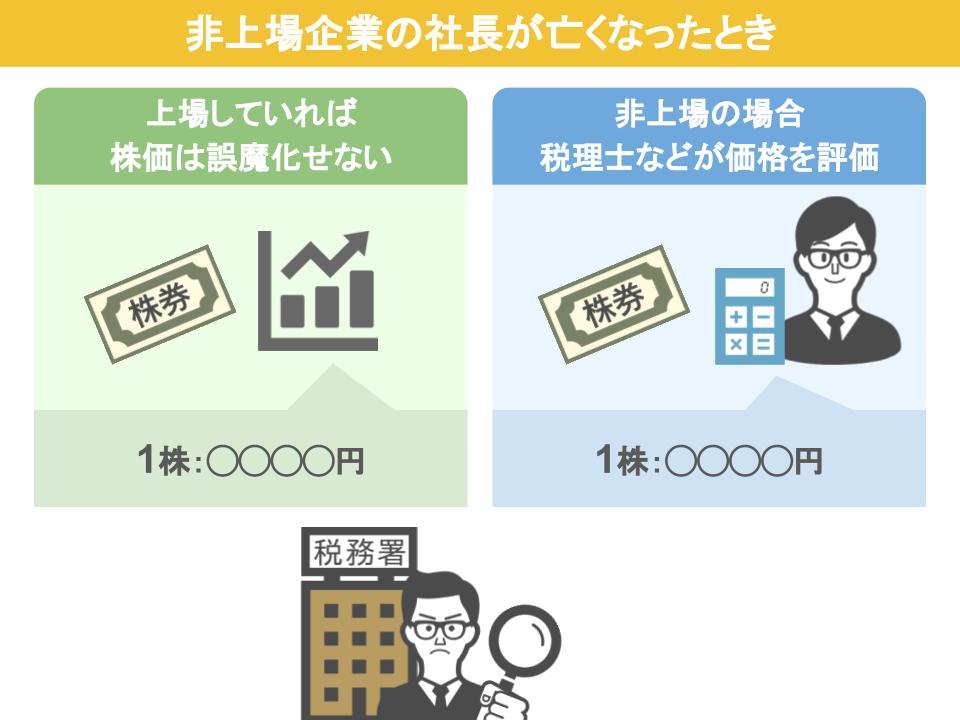

また、上場をしてない企業の創業者、後継者の方の相続税の申告書が提出されましたら、税務所がどこに注目するかと言いますと、亡くなった方が持っていた自分の会社の株価です。

通常、上場している会社の株価というのは日々、新聞やインターネットで確認することができますが、上場していない会社の株式の場合、その株の価格は、相続税の申告を依頼された税理士などが評価するんですね。

優良企業であれば一株が何十万円もすることがありますから、申告された人の株価が妥当かどうかを税務署で精査されることになります。

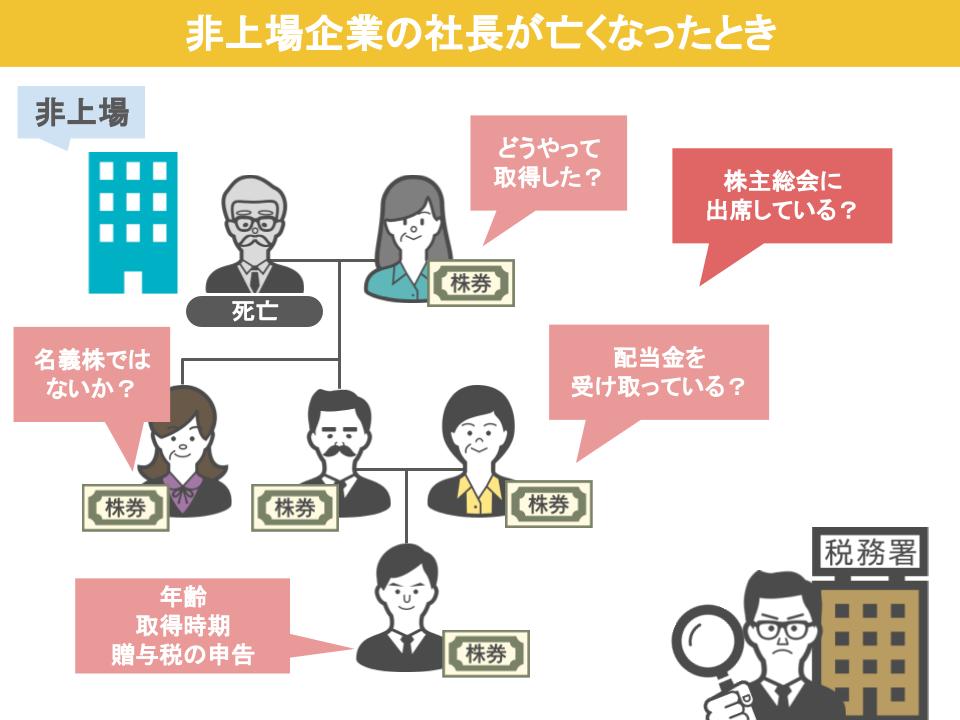

それと親族が持っている株式の状況ですね。

親族はどのようにして株式を取得したのか、その株式は本当に親族が所有するものか、それ以上の株の所有者と実際の株の所有者が異なる株、名義株ではないのか、親族の年齢、所有した時期、贈与税の申告はあるのか、会社が配当金を出していたらきちんと配当金を受け取っているのか、株主総会は出席しているのか、などを見極めて、少しでもおかしい部分があれば調査事案にするわけです。

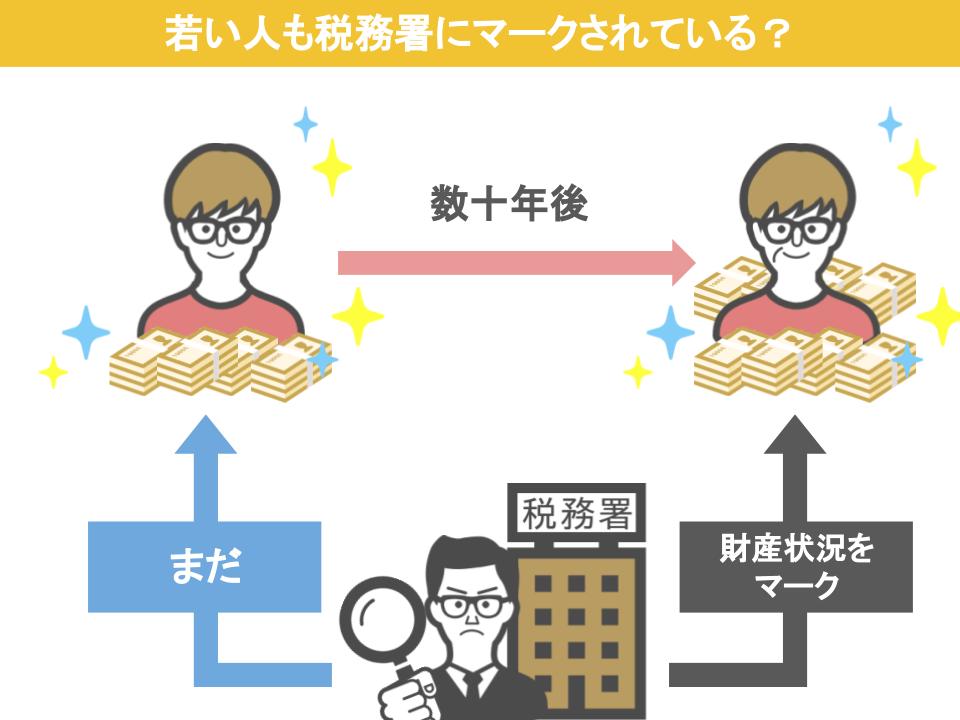

また現在の若い世代のお金持ちといえば、ユーチューバーのヒカキンさんを思い浮かべる方も多いと思いますが、こういった今現在、若くてビジネスを成功させている方も、将来亡くなった時の相続税の申告を見越して、税務署から財産状況をマークされているのかといえば、おそらくまだでしょう。

ヒカキンさんはまだまだお若いですからね。

ですが、これから先もどんどん活躍されましたら、ヒカキンさんも数十年後には相続税を取り扱う、資産課税部門からマークされるかも知れませんね。

②過去に大きな不動産売却をしている・海外に資産を持っている

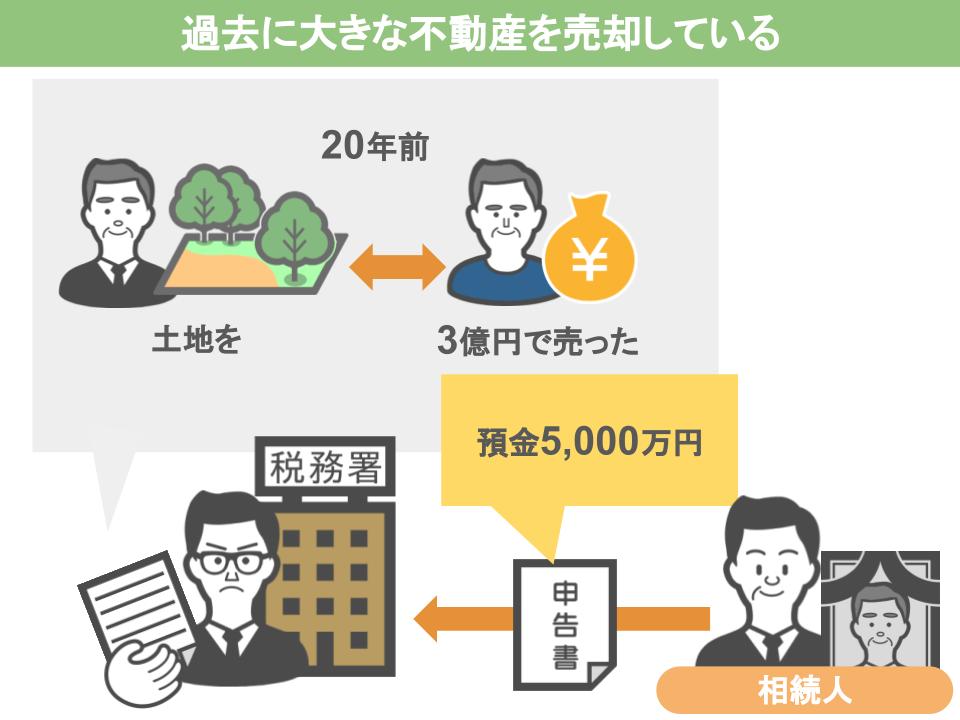

また、過去に不動産を売却して多額のお金が入っている方や、海外に資産を持っている方も調査対象に選んでいました。

なぜなら、過去に不動産を売却している場合ですと、税務署にはいつどの物件を誰にいくらで売ったのか、という資料が残っているんですね。

例えば20数年前に土地を3億円で売っているのに、相続税の申告書には預金が5000万円と書かれている。

こんなに少ないはずがない、財産を隠しているんじゃないか、と調査対象に選ばれるわけです。

相続人の方は亡くなった家族が、不動産を売却したのはもう何十年も前のことだから、税務署もさすがに把握していないだろう、と思っておられますが、そんなことはありません。

ばっちりと把握されているんですね。

それと、海外の資産に対しても税務署は目を光らせています。

海外に資産を持っている方や、節税対策のために海外のコンドミニアムとか、航空機や船舶の会員権などを持っておられる方は、特に相続税の節税に熱心な方ですから、海外資産の実態や相続財産の全体像を把握するために、必ず調査対象としていました。

③職業(医者、弁護士、(パチンコ経営者、不動産業者)著名人)

それと調査対象になりやすい職業というのもあります。

まずは医者や弁護士ですね。

一般的にもお医者さんや弁護士ってお金持ちのイメージがありますよね。

税務署としてもこういった方は、資産をお持ちの方が多いですから調査対象に選んでいました。

それから著名人の方、芸能人や作家、スポーツ選手など、華々しい世界で活躍をされていた方が亡くなった場合、提出された相続税の申告書に特段不明点がなくても、元々調査対象となっています。

あとパチンコ経営者ですね。

パチンコ業界に関わってる企業や人物は、脱税ランキングでいつも上位にランクインしていましたので、パチンコ店の経営者が亡くなれば、相続税の申告内容も信用できないということで調査対象にしていました。

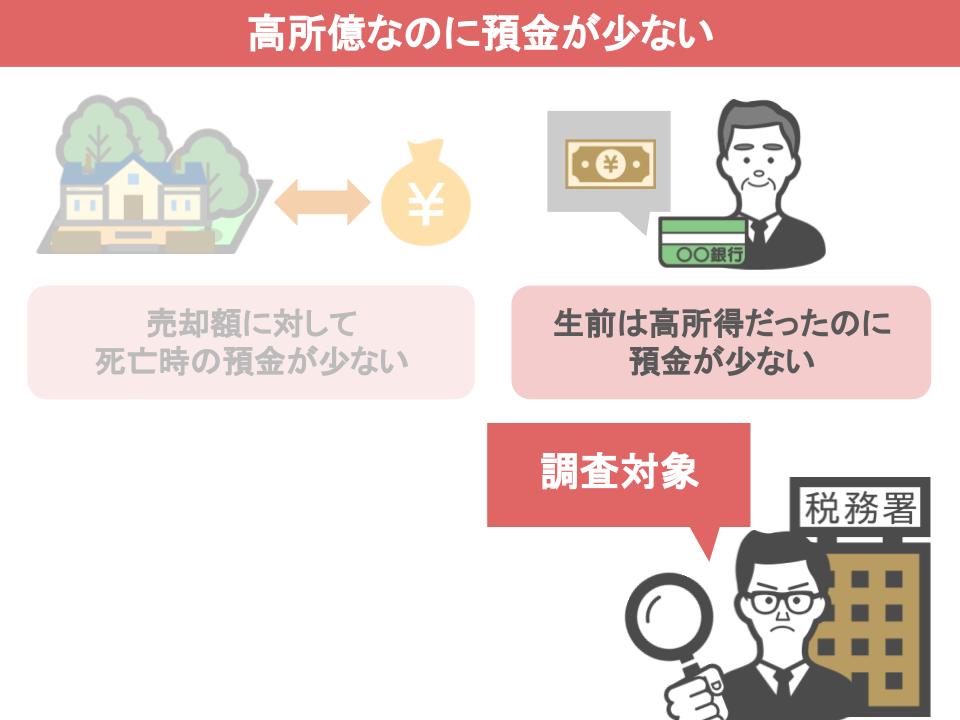

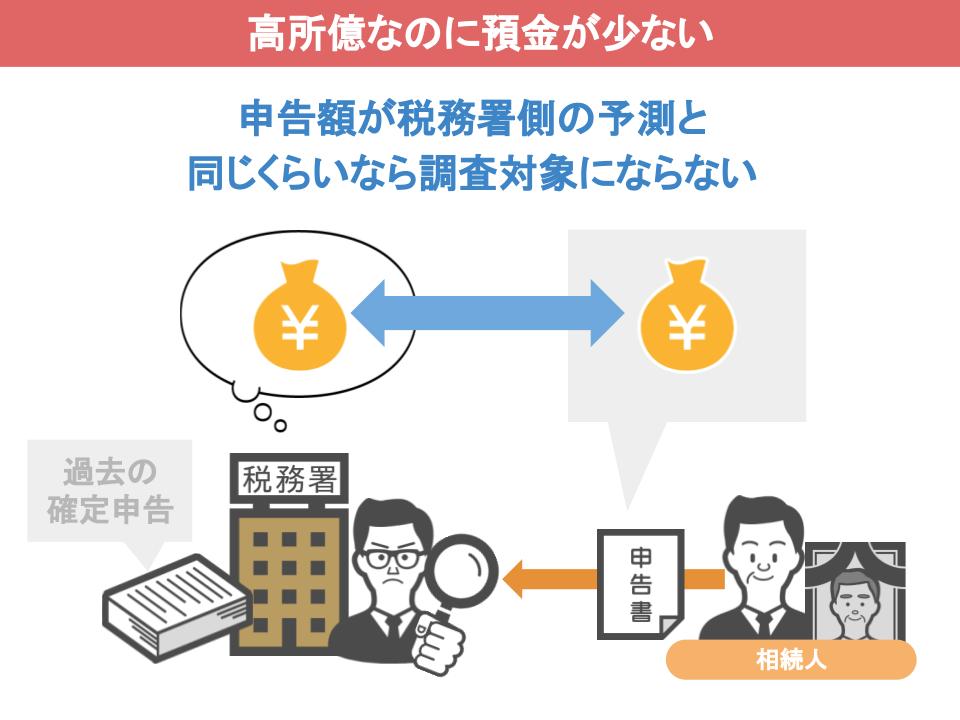

④高所得なのに預金が少ない

先ほど過去に大きな不動産を売却した方が、調査に選ばれやすいのは売却額に対して死亡時の預金が少ないから、という話をしましたが生前は高所得だったはずなのに預金が少ない。

こういった方も相続税の調査対象に選んでいました。

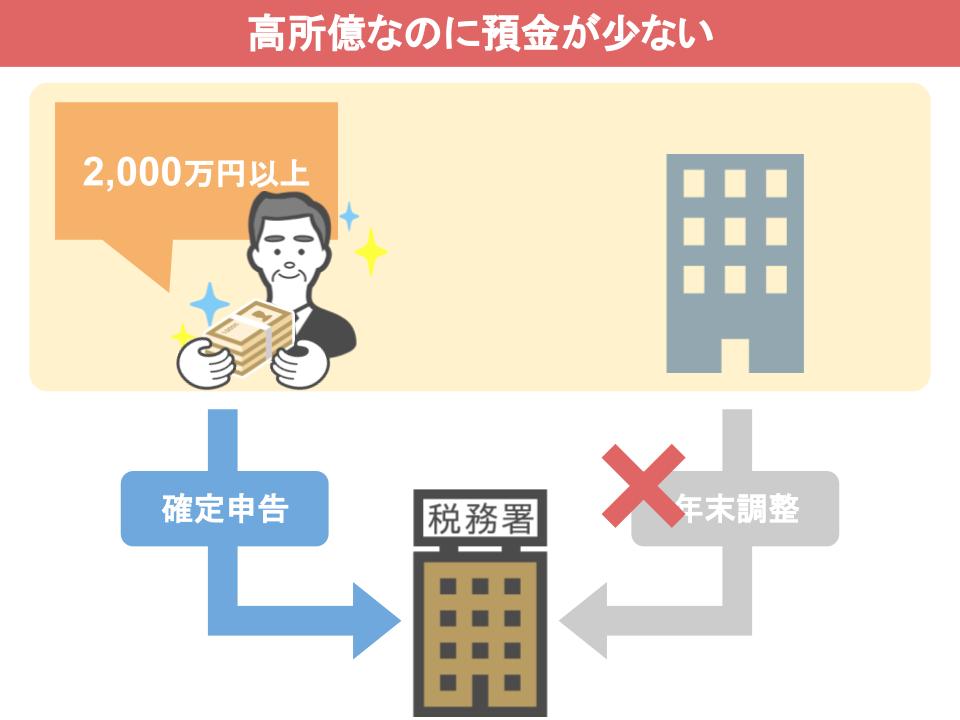

社長さんや企業の役員、お医者さんや弁護士さんではなくても、お給料をたくさんもらっている方っていらっしゃいますよね。

サラリーマンの方でも、収入金額が2,000万円以上の方は会社の年末調整で税金を納税することができないので、自分で確定申告をする必要があります。

当人は毎年面倒だったでしょうが、相続税を担当する捜査官としてはありがたかったですね。

毎年確定申告をされていますから、生前は高額所得者であることがすぐにわかりますし、生前の収入からどれくらいの財産を貯められたのかの予測もできます。

相続税の申告書に書いてある金融資産の額が、予測した額と同じくらいでしたら調査対象にはなりませんが、予測より少なければその方は調査対象に選ばれます。

このあたりの詳しい話は、こちらの動画

【国税OBが語る】コレが調査官が行う調査選定の手法だ!(相続)

【国税OBが語る】コレが調査を受けてしまう相続税の申告書だ!

で説明していますので、興味のある方は是非ご覧になってみてください。

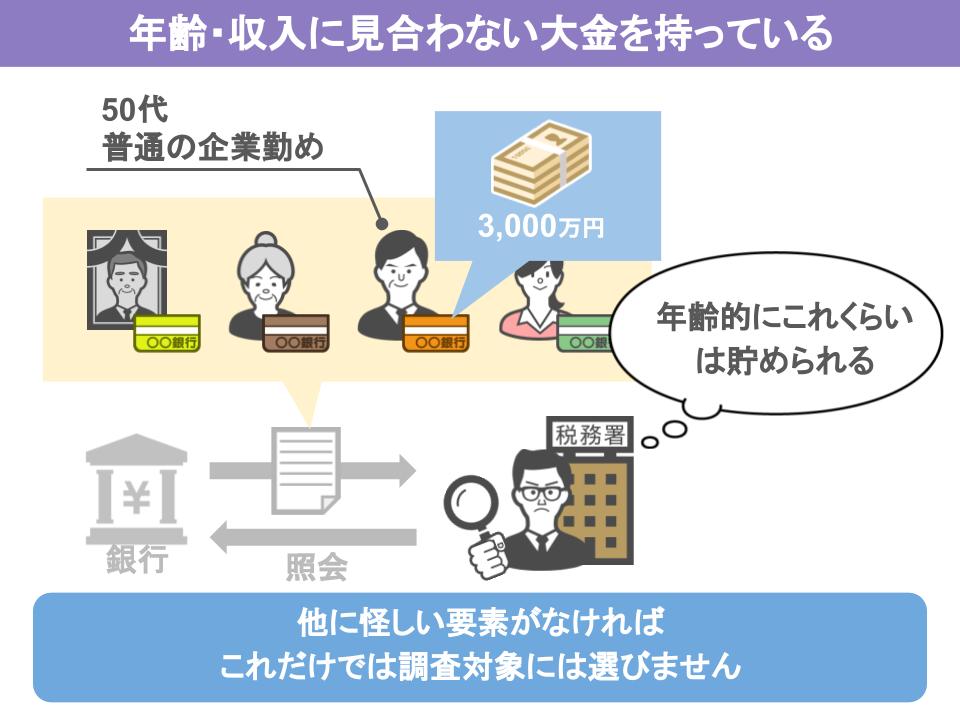

⑤子供(若年層)が大金を持っている

他には、亡くなった方の子供や孫が、本人の年齢・収入に見合わない預金を持っている場合も調査対象に選ばれやすいですね。

財産をお持ちの方が亡くなれば、税務署は亡くなった方の家族の預金情報も調べます。

そこで普通の企業に勤めている、20代30代の子供や孫が、例えば3000万円の預金を持っていれば、これは亡くなった方から贈与を受けたのではないか、と考えて、子供や孫が過去に贈与税の申告をしているかを調べるんです。

贈与税の申告状況を調べた結果、申告が出ていなければ調査となります。

亡くなった方の子供が50代で、預金額が3000万円という場合でしたら、まあこれは不思議ではありませんから、これだけで捜査対象になるという可能性は低いですね。

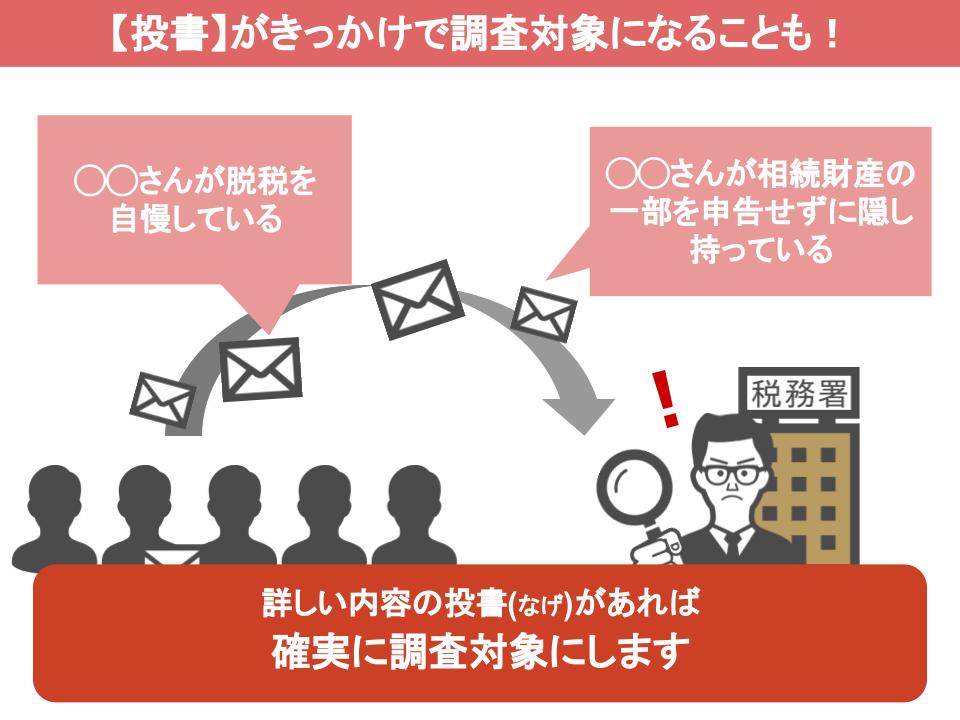

番外編:「投書」による情報提供があった場合

最後に皆さんギョッとされる話かもしれませんが、税務調査の選定は税務署に舞い込む投書がきっかけで行われることもあるんです。

一般の方から寄せられる投書のことを、税務署の内部では「なげ」と言っていまして、このなげの中には税金に関係のない、ただのやっかみや誹謗中傷も混ざっているんですが、中には○○さんが相続財産の一部を申告せずに隠し持っているとか、○○さんがこうやって脱税をしたと自慢しているとか、身内や内部の者しか知らない詳しい情報が書かれたなげもあります。

税務署はこのような詳しい内容のなげがあれば確実に調査対象にしますね。

税務署がなぜ投書を重視しているのかというところなんですが、税務所は脱税を助長する発言をする人、これを一番嫌っているんですね。

なぜなら、ある人が脱税をしたけれど調査に入られなかったということを自慢していた場合、それを聞いた人が、それなら自分だけ真面目に税金を納めるのは馬鹿らしいじゃないか、と税金を納めなくなってしまう可能性がありますよね。

そうなったら税務署は正しく税金の徴収ができなくなり、国の財政に影響が出てしまいます。

ですので税務署は、このなげについては軽視しないんです。

実際に投げによって調査対象に選ばれる確率って結構高いんですよ。

今回のまとめ

いかがだったでしょう。

最後に今回の話をまとめますと、私が調査官時代に相続税の調査対象に選んでいたのは、

①亡くなった方が富裕層だった場合

②過去に大きな不動産を売却していたり、海外に資産持っている場合

③特定の職業についていた場合

④高収入だったのに預金額が少ない場合

⑤若年層なのに大金を持った相続人や身内がいる場合

番外編 投書による情報提供があった場合

こういった家庭でした。

私自身、定年退職してからもう丸4年になりますが、税務署が調査対象に選ぶ基準というのは変わっていないと思いますので、今挙げた5つのご家庭は、相続税の申告を依頼する際、税務調査に強い税理士を探されることをぜひおすすめします。

今日は、私が現役時代に税務調査の対象に選んでいた家庭5選、という話をしました。

このチャンネルでは、税務調査で調査官によく指摘されるポイントや、相続贈与で損をしないための情報などを中心に、火曜土曜日に投稿しておりますので、ぜひ画面右下のボタンからチャンネル登録をしていただければ幸いです。

以上です、ありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]