みなさんこんにちは。税理士の秋山です。

今日は「一度患ってしまうと相続税の節税対策は一切できなくなります」というお話をします。

相続の現場で日々仕事をしていますと「私の親が認知症になってしまいました。何か今からできる相続対策はないでしょうか?」こういった相談を受けることがよくあります。

この質問に対し私は毎回この返答をするしかありません。

「残念ですが認知症になってしまうと相続税対策は一切実行できません」

この言葉は相談者の方に話す際は本当に心苦しいんですが、現在の法律においては一度認知症を患ってしまうと、奇跡的に症状が完治、軽減でもされない限り、相続税における対策は一切行えないというのが紛れもない事実です。

今回の動画では、そんな認知症を患った場合の相続や贈与において ①実際にどういった内容の法的手続きが取れなくなってしまうのか ②財産を渡す側が認知症になってしまった場合と、③財産をもらう側に認知症の方がいらっしゃる場合 ④認知症の相続人がいる場合に検討すべき制度という、4つのテーマについて解説していきたいと思います。

目次

①実際にどういった内容の法的手続きが取れなくなってしまうのか!

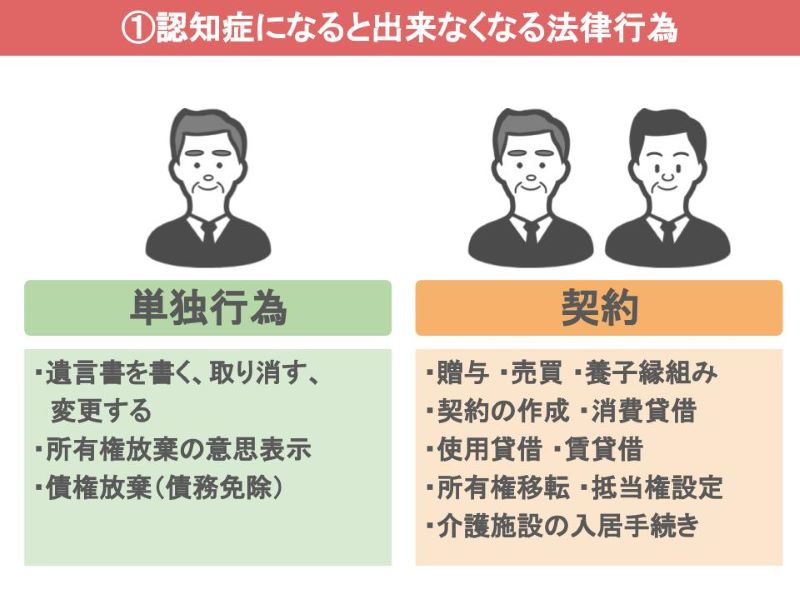

まず認知症になるとどういった内容の法的手続きが取れなくなってしまうのかについてですが、まず相続や贈与に関わる法律行為というのは、1人の意思表示によって法律効果が発生する単独行為と、2人以上の意思の表示の合致によって成立する契約という法律行為、この2種類があります。

下の図のように単独行為に含まれるのは、遺言を書く、取り消す、変更するであるとか、所有権放棄の意志表示、債権放棄、これはあなたの貸していたお金を返さなくていいですよ、というようなことですね。

こういったことが単独行為になります。

一方、契約に含まれるのは贈与、売買、養子縁組、契約書の作成など色々あります。

気をつけておいて欲しいのが、認知症になってしまうとこういった法律行為を自分自身で行うことが一切できなくなってしまいます。

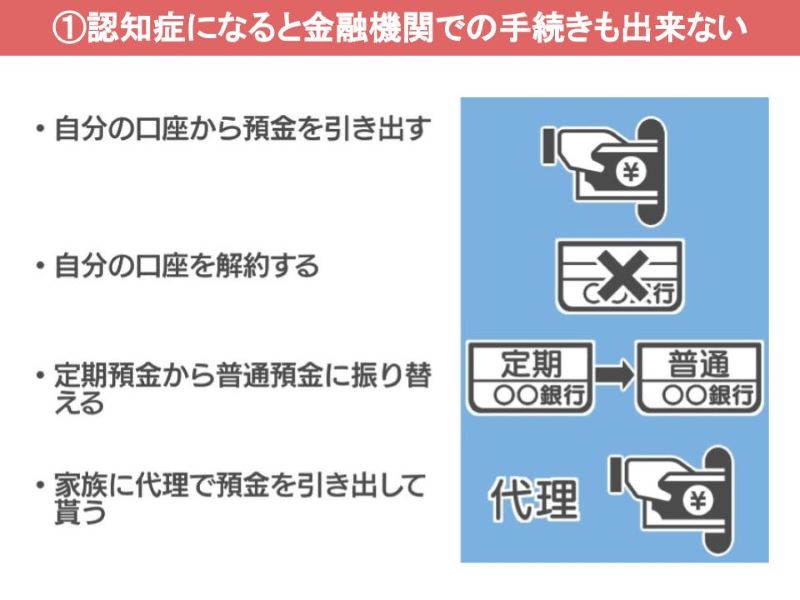

さらにですね、自分の口座から預金を引き出したり、自分の口座を解約したり、他にも定期預金から普通預金に振替えたり、家族に代理で預金を引き出してもらう。

こういった金融機関での手続きも一切できなくなります。

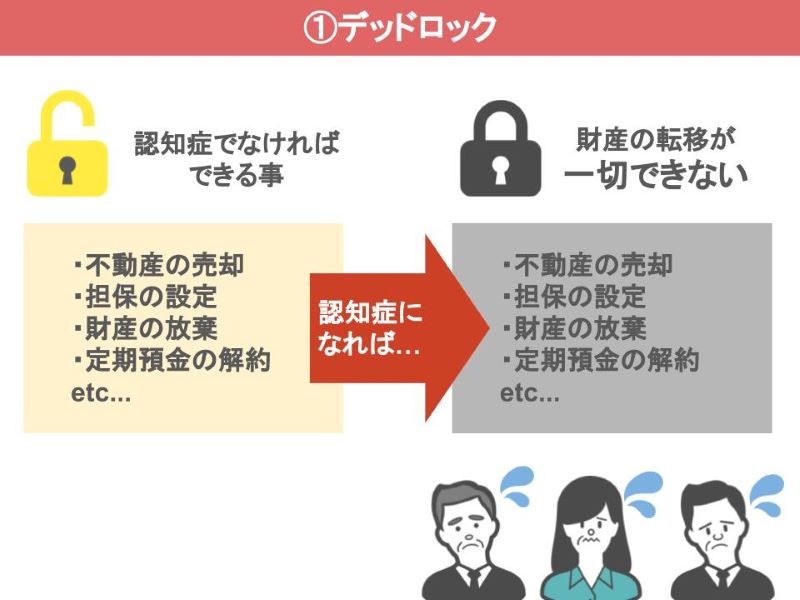

この状況を俗に「デッドロック」と言っておりまして、認知症になった方やその家族の方など多くの方がこのデッドロックによって、にっちもさっちもいかなくなって苦労されているんですね。

さて一言に認知症と言ってもいろんな症状がありますよね。

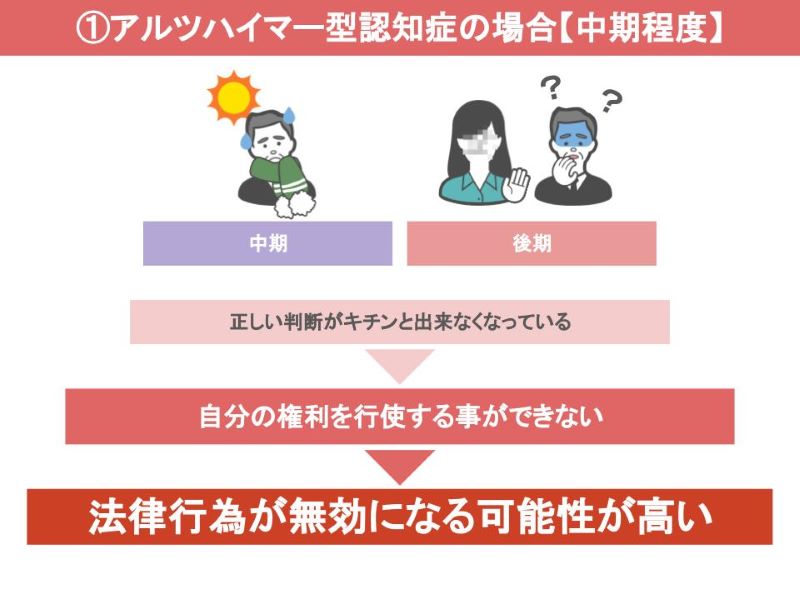

どの程度の認知症なると法律行為が行えなくなるのか、これはまだまだこれから議論が必要な分野になってくるんですが、一番発症割合の多いアルツハイマー型認知症において考えてみますと、アルツハイマー型認知症が中期程度まで進行していると診断された場合には、その方の法律行為は無効と判断される可能性が高いとされています。

上の図でさっとアルツハイマー型認知症における各段階での症状を紹介しますと、初期・中期・後期とそれぞれ症状が重くなっていくんですが、中期になりますと自分のいる場所・時間・季節が分からなくなったり、徘徊をしたり食事や入浴などが自分1人でできなくなったりします。

上の図でさっとアルツハイマー型認知症における各段階での症状を紹介しますと、初期・中期・後期とそれぞれ症状が重くなっていくんですが、中期になりますと自分のいる場所・時間・季節が分からなくなったり、徘徊をしたり食事や入浴などが自分1人でできなくなったりします。

この段階まで症状が進行していきますと、正しい判断がきちんとできなくなっている=自分の権利を行使することができないとして、法律行為は無効になる可能性が高いんです。

②財産を渡す側が認知症になってしまった場合

では財産を渡す側が認知症になってしまった場合、法律行為ができないことにより、相続や相続税対策にどういった影響が出るのかと言いますと、まず遺言書を作成したり、過去に書いた遺言書を取り消したり変更したりができませんから、最初の遺言では長男に自宅を相続させるつもりだったけど、やっぱり妻に相続させようかとか、遺言書によって自分の意思表示をすることができなくなってしまいます。

そして金融機関での手続きや贈与・売買もできなくなりますから、例えば相続税を節税するために子供や孫にお金を贈与したり、土地を贈与したりも当然できませんし、終活の一環として自分の財産を整理するために複数ある預金口座を解約して一つにまとめたり、土地を売って現金化したり、こういったこともできません。

このように財産を渡す側が認知症になってしまった場合、相続税の節税策は一切取れなくなってしまうんですね。

これだけでも十分恐ろしいんですが、財産をもらう側にも認知症の方がいる場合も、相当な苦労をすることになります。

③財産を貰う側に認知症の方がいる場合

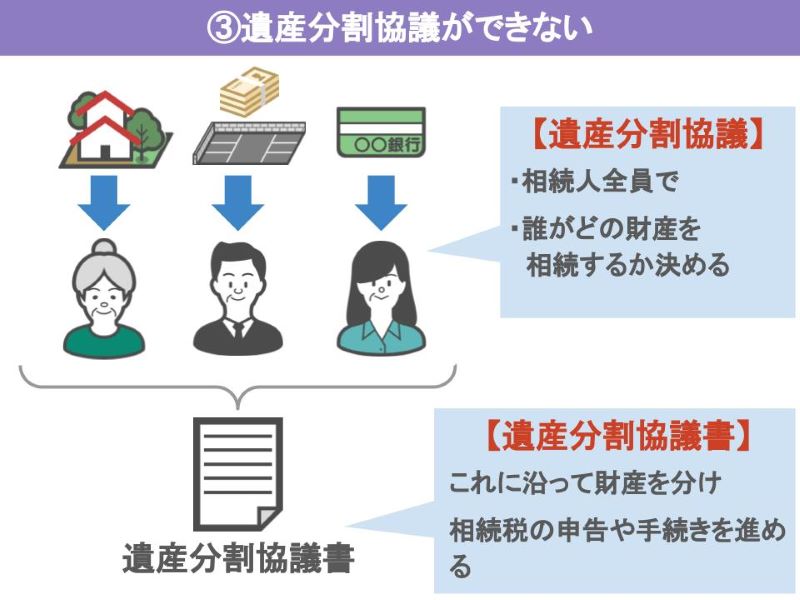

相続において相続人の側に認知症の方がいる場合、何が問題になるかと言いますと、遺産分割協議ができないこと、これがまず大きな問題になるんですね。

家族が亡くなれば、一般的に相続人全員で集まってどの財産を誰が相続するのかを協議し、その上で遺産分割協議書を作成します。

それに沿って相続人間で財産を分けて、相続税の申告をしたり他の相続の手続きを進めていくんですね。

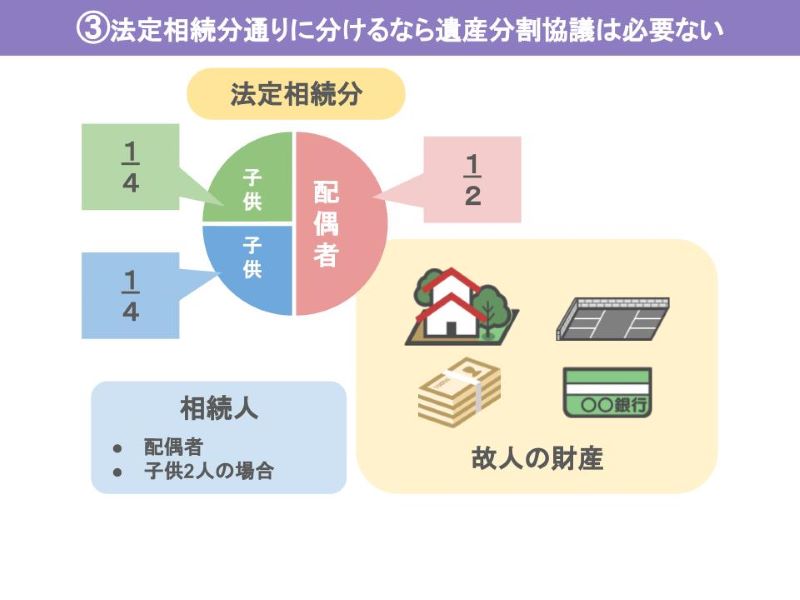

勘違いのないように説明させて頂きますが、亡くなった方の全ての財産を民法で定められている法定相続分通りに相続する場合には、遺産分割協議を行う必要がないため、遺産分割協議書も必要ありません。

「だったら別にわざわざ家族全員で集まって、遺産分割協議なんてしなくても、法定相続分通りに分けたら簡単でいいじゃない」と思われた方もいらっしゃるかもしれませんが、相続における遺産の分割というのはそんなに単純なものではないんですね。

「だったら別にわざわざ家族全員で集まって、遺産分割協議なんてしなくても、法定相続分通りに分けたら簡単でいいじゃない」と思われた方もいらっしゃるかもしれませんが、相続における遺産の分割というのはそんなに単純なものではないんですね。

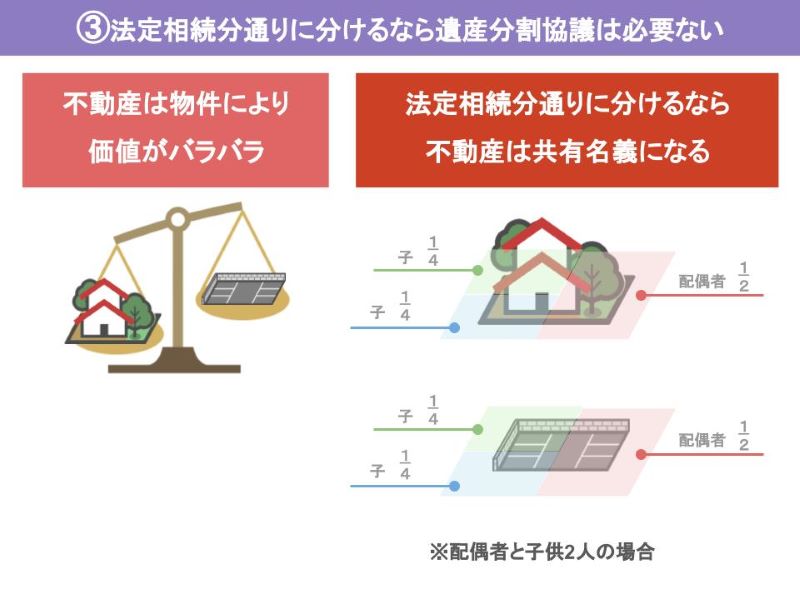

亡くなった方の財産が現金や預金しかないという場合でしたら、分割は簡単ですが、相続財産に不動産などが複数ある場合、各物件によっても価格はバラバラですから、均等に分けるのが難しいですし、相続人が複数いる場合は法定相続分通りで遺産分割してしまうと、不動産の名義が強制的に相続人共有名義となってしまいます。

「別に共有でも問題ないんじゃない?」と思われるかもしれませんが、確かに共有名義のメリットもあるんですが、私としては不動産の共有はデメリットの方が多いと思っています。

不動産が共有名義になっていますと、共有者全員の同意がなければ、不動産を売却したり取り壊すこともできませんし、登記費用が共有者全員分必要になります。

それに共有者が亡くなって、その共有者の相続人がまた共有で相続した場合、権利者がどんどん増えて複雑化してしまいます。

そうなると不動産の売却や取り壊しがとても難しくなってしまうんですね。

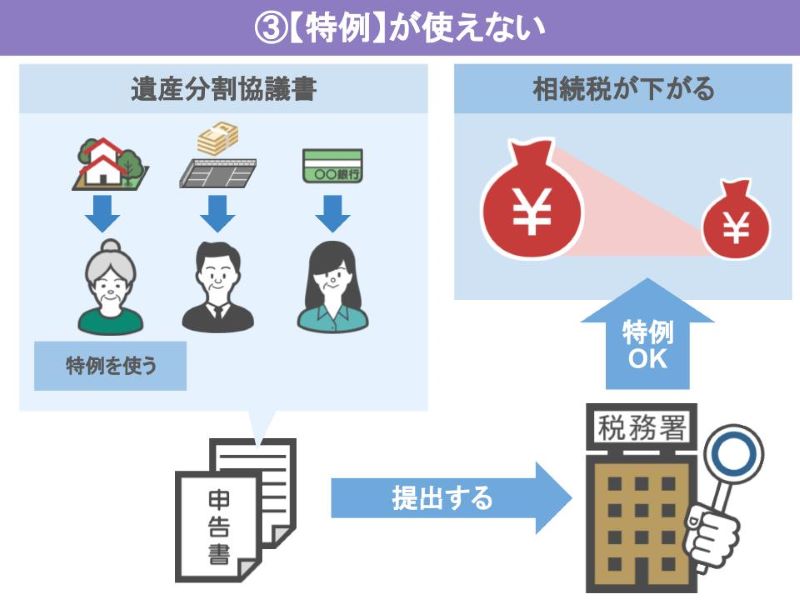

また遺産分割協議ができない場合のもう一つのデメリットとして、相続税を大きく下げることができる特例を選択できなくなるので、結果的に相続税が高くなってしまうこともあります。

なぜ遺産分割協議ができなかったら、この特例を使用することができないのかと言いますと、この特例を使用するかどうかというのは、相続人同士の話し合い、要は遺産分割協議で決めるんです。

そして相続税の申告書を提出する際に、特例を使用する旨の書類と、遺産分割協議書を一緒に提出して、初めて特例が適用されるんです。

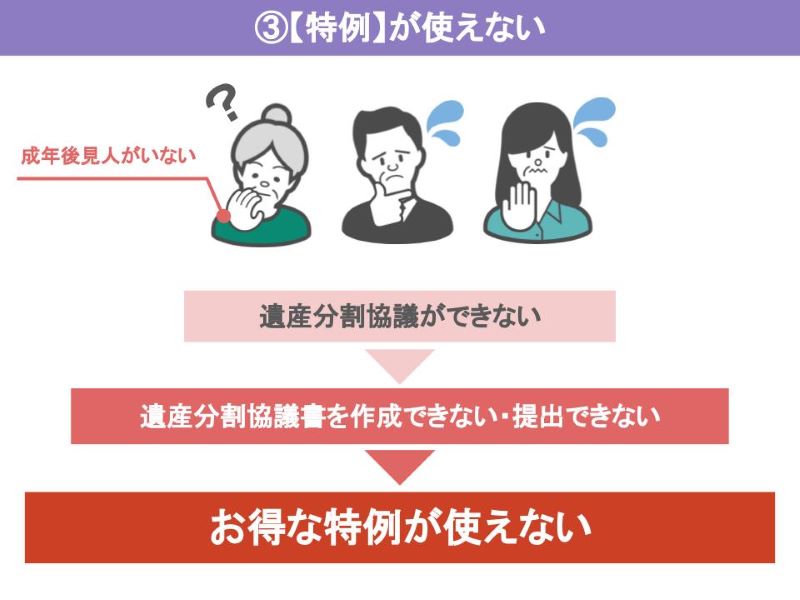

しかし相続人の中に認知症の方がいて、成年後見人を立てていない場合には、遺産分割協議ができませんから、遺産分割協議書も当然作成できません。

つまりお得な特例が使えないんですよね。

そういったことから基本的には、相続が発生した場合には、遺産分割協議が行った方がいいんですが、財産をもらう側に認知症の方がいる場合は、この遺産分割協議ができない、さあ大変ということなんですね。

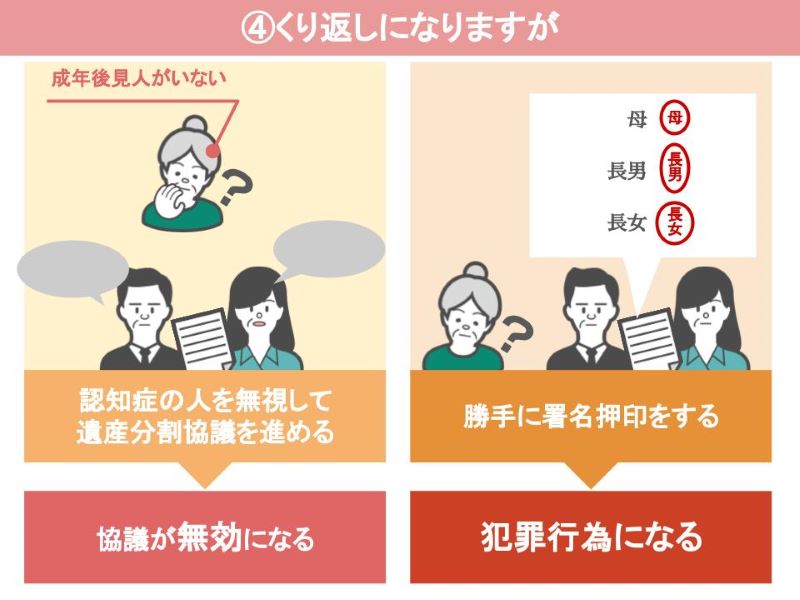

ここまでの話を聞いて「だったら家族が認知症だということを黙って、遺産分割協議をしたり特例を選択して、相続税の申告をしても相続人の中に認知症の人がいるなんてわからないでしょ」このように思われる方もいらっしゃるかもしれませんが、これは絶対にやめてくださいね。

なぜなら遺産分割協議書に勝手に認知症の相続人の署名や押印をすると、犯罪行為として罰せられる場合もありますから、絶対にしないようにしてください。

たとえ相続人の中に認知症の方がいらっしゃったとしても、成年後見人と呼ばれる所定の代理人を立てて、遺産分割協議を行えば、認知症の相続人の方も交えて、遺産分割協議自体は行えます。

④認知症の相続人がいる場合に検討すべき制度

成年後見人

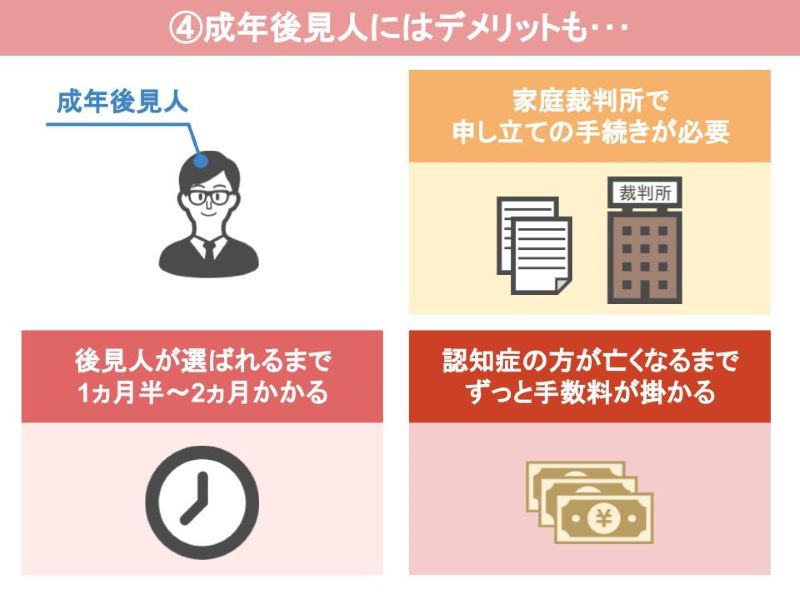

成年後見人を立てれば、残された相続人同士で遺産分割協議ができますし、特例を使って相続税を下げることも不動産を相続人の誰かが単独で相続することも可能になる、という様々なメリットがあります。

一方で、成年後見人を選ぶ際には、家庭裁判所で申し立ての手続きをする必要がありますし、手続きには時間がかかりますから、すぐに遺産分割協議を進めることができません。

また成年後見人の方に対しては、認知症の相続人の方が亡くなるまでずっと手数料を払い続けるというデメリットもありますので、よくよく検討する必要があります。

もし代理人を立てないまま認知症の相続人をのけ者にしたり、その人だけを無視して遺産分割協議を進めても、遺産分割協議自体が無効になりますし、先ほども言いましたが、遺産分割協議書に勝手に認知症の相続人の署名や押印をすると犯罪行為として罰せられる場合もありますから、絶対にしないようにしてくださいね。

もし代理人を立てないまま認知症の相続人をのけ者にしたり、その人だけを無視して遺産分割協議を進めても、遺産分割協議自体が無効になりますし、先ほども言いましたが、遺産分割協議書に勝手に認知症の相続人の署名や押印をすると犯罪行為として罰せられる場合もありますから、絶対にしないようにしてくださいね。

またもう一つ、相続や贈与における認知症対策として活用できる制度に、家族信託という制度があります。

家族信託

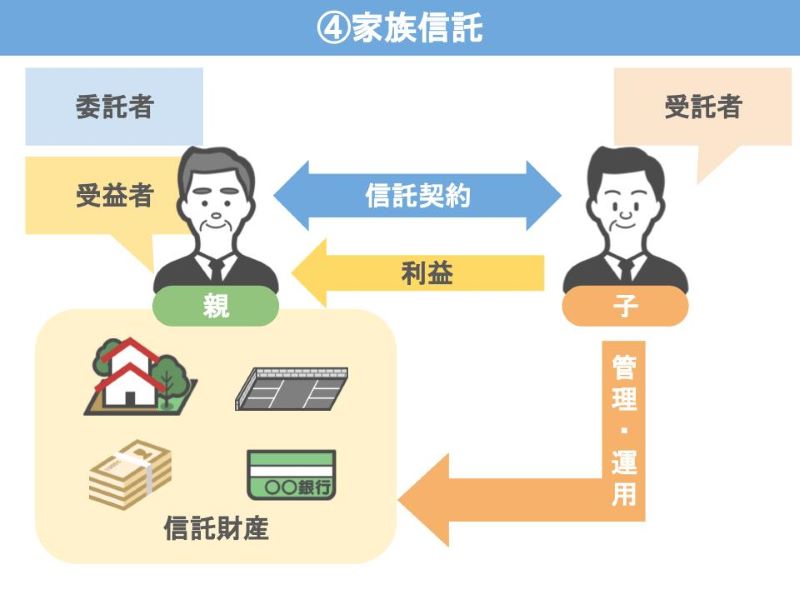

この家族信託という制度の概要を簡単に説明しますと、まず自分の財産、金銭、不動産、株式などを家族信託契約で信託財産と定めて、管理・運用してもらう「委託者」、財産管理を任されて実際に管理・運用を行う「受託者」、その管理・運用から出た利益を受け取ることができる、「受益者」この形で信託契約を結んだものを家族信託と言います。

この制度のメリットとしましては、委託者である親本人が元気なうちから、財産管理を子供や家族に託すことで、財産を託した後に本人の判断能力が低下、喪失しても資産は凍結されませんので、先ほど問題となっていた デッドロック問題も起こらず、受託者である子や家族の指導で信託契約で定めた内容に従い、財産の管理・運用や処分がスムーズに実行できます。

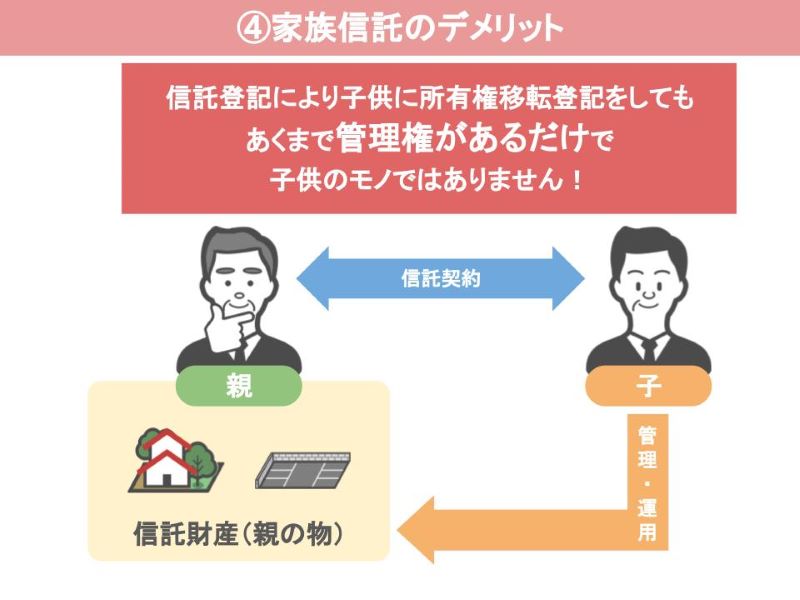

また家族信託のデメリットとしては、この家族信託制度というのは、相続税の節税対策には一切ならないということでしょうか。

たまに家族信託をされている方で「家族に不動産の管理・運用も任せているし、不動産の所有権移転登記もしているんだから、将来自分に相続が発生した際には、家族は相続税を払わなくてもいいんだ」というふうに考えておられる方もいらっしゃいます。

確かに信託を行った際にする信託登記によって、所有権移転登記が行われるんですが、それは「受託者:子」というふうに登記されるだけで、実質的な利益を受けたわけではありません。

あくまで受託者である子供には、不動産の管理権があるだけです。

ですのでこの家族信託制度は、相続税の節税対策にはなりませんし、相続発生時における財産評価の減額効果なども全く見込めませんので、節税対策で信託制度を活用しようとされている方は、注意しておいてくださいね。

まとめ

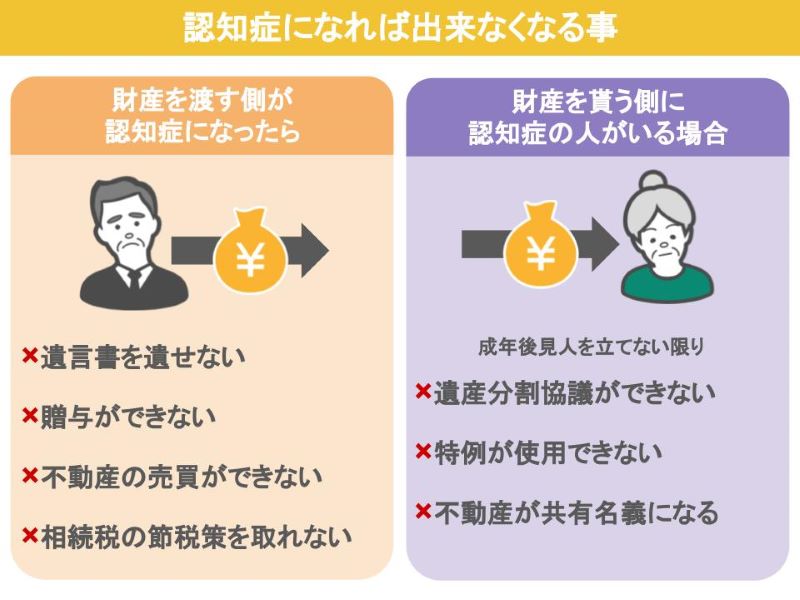

では今回の話をまとめますと、認知症になれば下の図のような法律行為ができなくなってしまい、財産を渡す側が認知症になってしまった場合は、遺言書を残したり、贈与をしたり、持っている不動産を売買したり、生前に相続税の節税策をとることができなくなってしまいます。

また財産をもらう側に認知症の方がいる場合には、成年後見人を立てない限り、遺産分割協議ができず、相続税を減らすことができる特例が使用できなくなり、不動産の共有名義になってしまいます。

将来認知症における財産の凍結リスクを回避するためには、委託者である親本人が元気なうちから、財産管理を受託者である子どもや家族に託すことで、財産を託した後に本人の判断能力が低下、喪失しても資産が凍結されない家族信託制度を利用することも、検討されてみてはいかがでしょうか。

このように認知症になってしまうと、普段の生活はもとより相続においても大変苦労することになりますから、お元気な今のうちから将来の相続と認知症のことについて、ご家族揃って真剣に考えられることをおすすめします。

また日頃の生活習慣と認知症の問題について、認知症専門チャンネルを運営されている方が、わかりやすく解説していらっしゃいます。

【認知症のことが勉強できるオススメチャンネル】 @岡本一馬の認知症専門チャンネル 【100%】1000人以上の認知症患者さんを見て、全員に共通していたこと https://www.youtube.com/watch?v=ld4Hx…

今日は「一度認知症を患ってしまうと、相続贈与の対策は一切できなくなります」という話をしました。

このチャンネルでは、税務調査で調査官によく指摘されるポイントや、相続・贈与についての節税策、税金で損をしないための情報などを週に2回火曜・土曜日に投稿しておりますので、ぜひチャンネル登録をしていただければ幸いです。

以上です。ありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]