みなさんこんにちは。税理士の秋山です。

今日は「親名義の家の改装資金を子供が出しても、贈与税が掛からないお得な方法」という話をします。

以前「贈与税の課税を回避するため親から子への家や車のプレゼントは親名義で購入しなさい」という動画を投稿しましたが、今回は暮らしの中で直面する贈与税の賢い回避方法の第2弾となります。

先日ある男性のお客さんから「親の足腰がだいぶ弱ってきたので、私がお金を出して親の家をバリアフリー化したいんですが、この場合税金ってどうなるんでしょうか?」と相談に来られました。親孝行な息子さんですよね。

「そんな素晴らしい子供の行為に税務署が税金をかけるわけないでしょ」と言いたいところですが、この場合、子供から援助を受ける親にはきっちりと贈与税がかかってしまいます。

寂しい話なんですが、美談と税金は全く関係ないんですね。

ではどのように贈与税が掛かるのか見ていきましょう。

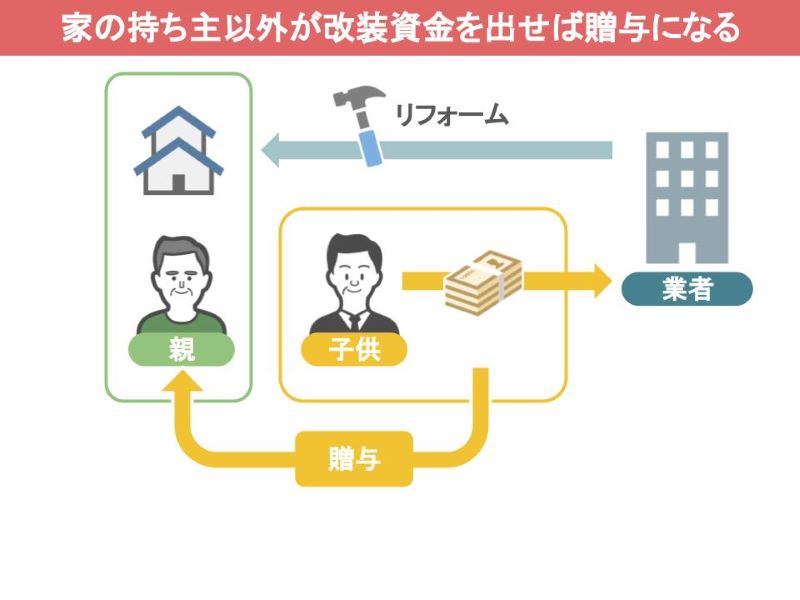

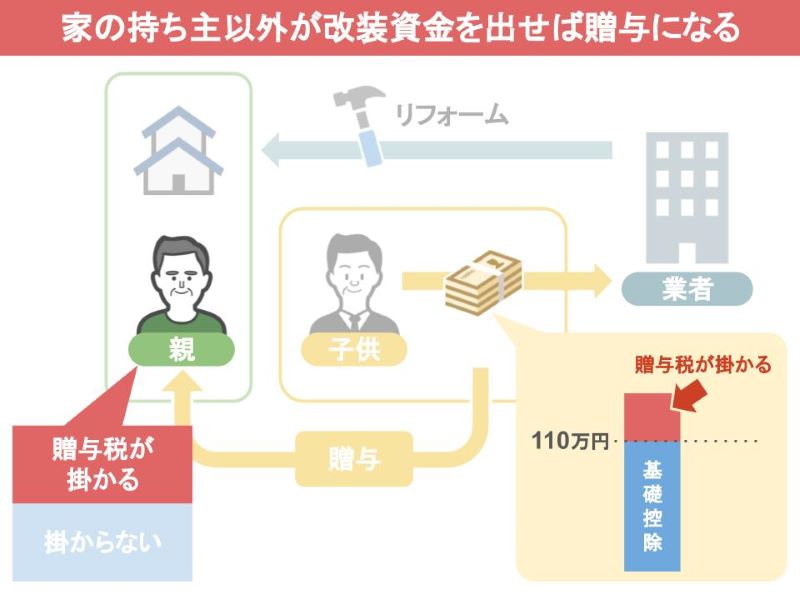

一般的に家族名義の建物を名義人以外の人がお金を援助して、改装やバリアフリー化をすれば、その行為は家族から名義人への贈与とみなされてしまいます。

その際、名義人に贈与税が掛かる、掛からないの基準は、年間110万円の基礎控除を超えるかどうかで判断しますから、建物の改装資金として援助を受けた金額が、年間110万円を超える場合、その超えた部分に贈与税が掛かるんですね。

ではこの前提を元に本題に入っていきます。

目次

親の家のリフォーム費用を子供が負担する場合は将来相続税が発生する

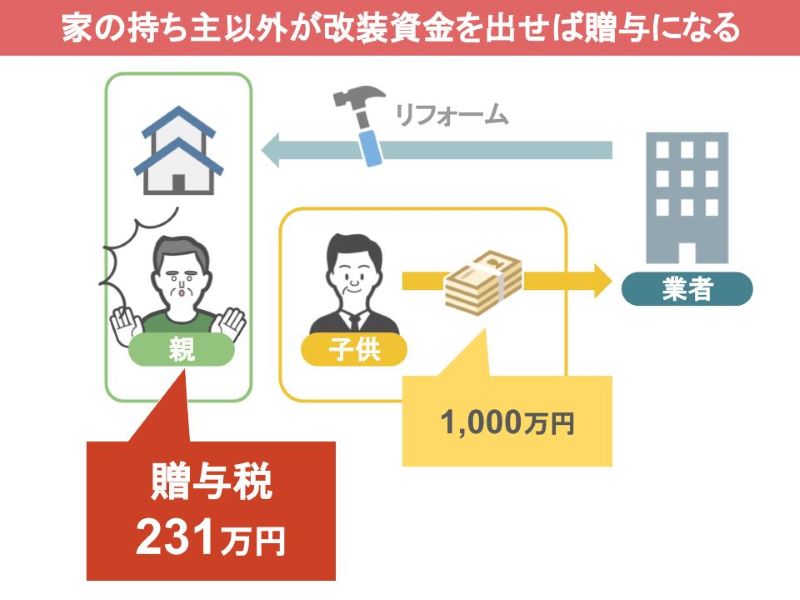

まず親名義の家をリフォーム費用として子供が1,000万円を出したとしましょう。

この場合、親はいくら贈与税を払う必要があるのかと言いますと、なんとその額は231万円にもなるんです。

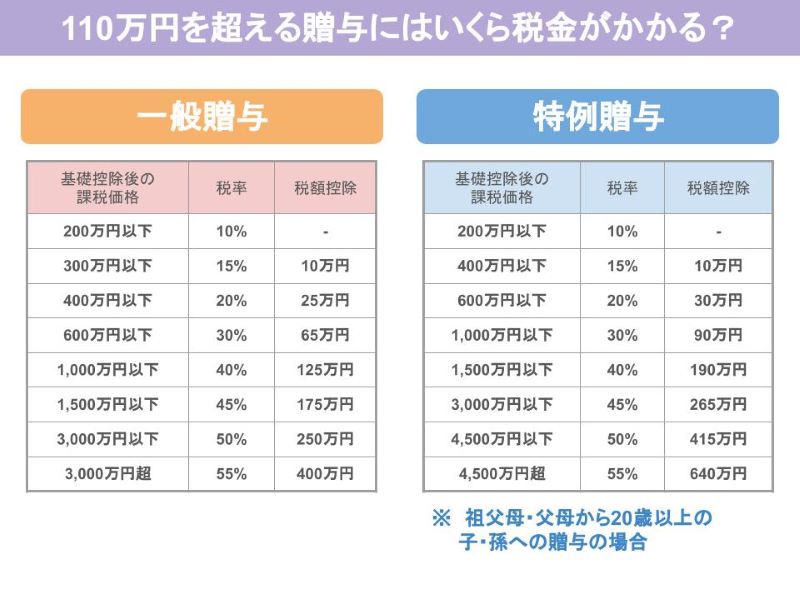

贈与税の税率には、下の画像のように、一般贈与に対する税率と、特例贈与に対する税率があるんですが、特例贈与とは、両親や祖父母が子供や孫に対して贈与した場合適用される税率で、一般贈与の税率が若干低いんですね。

しかし子供が親に贈与するというのは、特例贈与になりませんから、一般贈与の税率で計算しなければいけません。

ですので親が支払う贈与税の金額は231万円にもなってしまうんです。

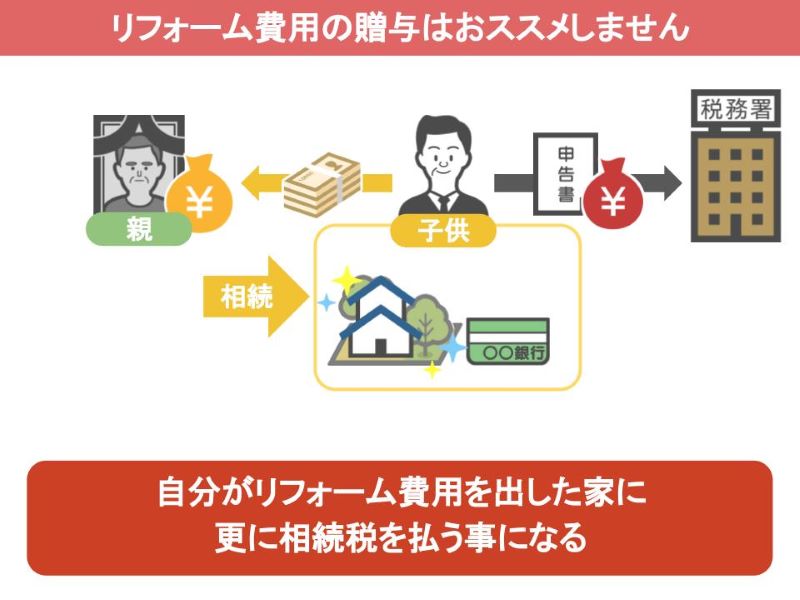

ちなみに私自身は、子供から親にリフォーム費用の贈与するのはあまりおすすめしていません。その理由としては2つほどあります。

まず1つ目は冒頭でも言いましたが、子供に110万円以上のリフォーム費用を出してもらった親は、贈与税を納める必要がありますし、2つ目はリフォーム前の親の財産が相続税の基礎控除以下であった場合、子供は将来相続税を払う必要はないわけなんですが、リフォームをすると家の価値が上がりますから、結果的に親の財産が増えて将来相続税が掛かる可能性があるんですね。

そうなると子供は自分がお金を出してリフォームをした家にさらに相続税を払うことになりかねません。

このように親の家のリフォーム費用を、子供が負担する場合は、将来発生する相続のことも十分考慮しておく必要があるんです。

子供から親へのリフォーム費用の課税回避方法3つ

ではどのようにすればこのリフォーム問題に対して、家族全体で払う税金を減らすことができるのかと言いますと、下の図のような3つの方法があります。

①リフォーム前に実家を子供名義にする

②リフォーム後の実家を親と子供の共有名義にする

③相続時精算課税制度を使って家を子供に贈与する

といった方法があります。

では順番に見ていきましょう。

前提としてリフォーム費用が1,000万、親名義の家の現在の価値が200万円、親が持っている財産は今回リフォームをする家と、あとは何とか余生を暮らしていけるだけの預金だけ、といった設定でお話しますね。

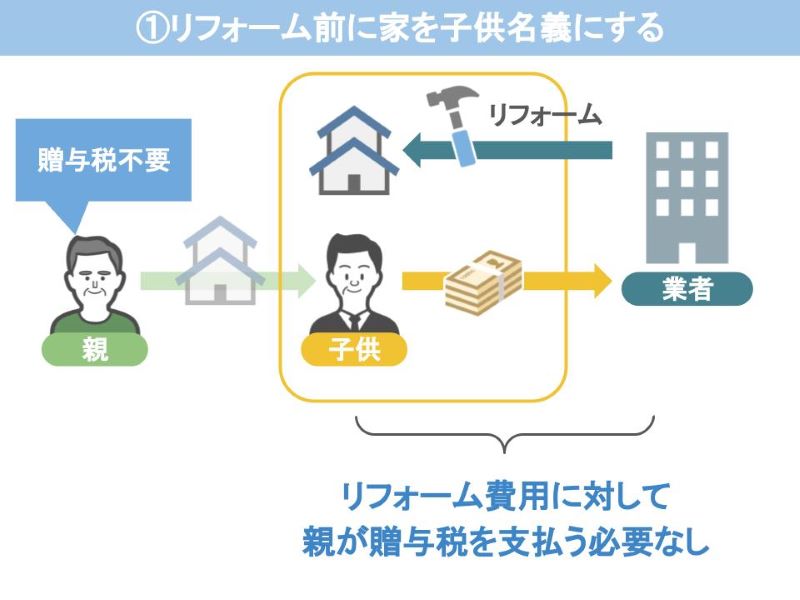

①リフォーム前に実家を子供名義にする

ではまず1つ目のリフォーム前に実家を子供名義にするという方法ですが、リフォーム前に親から実家の贈与を受けて登記を済ませましたら、当然家はもう子供の物ですよね。

子供が1,000万円を出して家をリフォームしたとしても、子供の家を子供のお金でリフォームしているだけですから、親は贈与税を支払う必要がなくなるわけです。

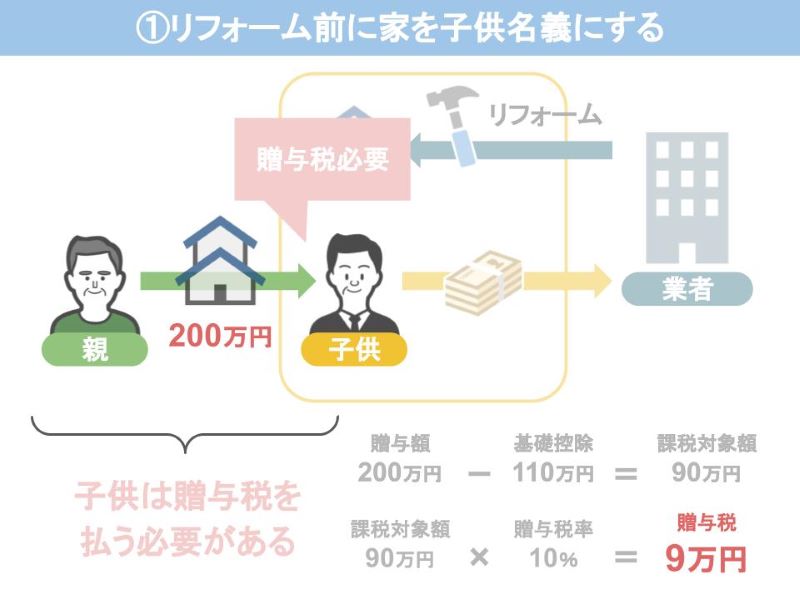

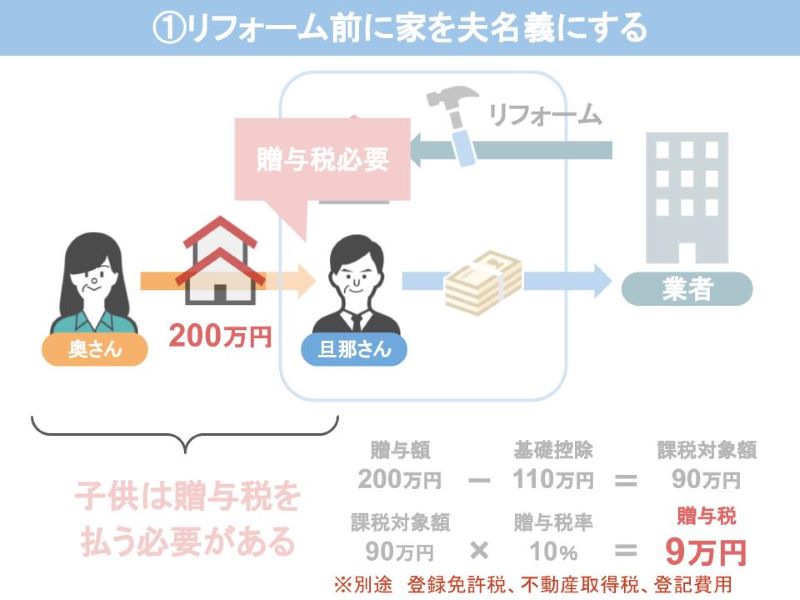

ただし子供は親から実家の贈与を受ける時には、子供は贈与税を支払う必要が出てくるんですが、リフォーム前の実家の価値は200万円ですから、この場合子供が支払う贈与税は9万円で済むんです。

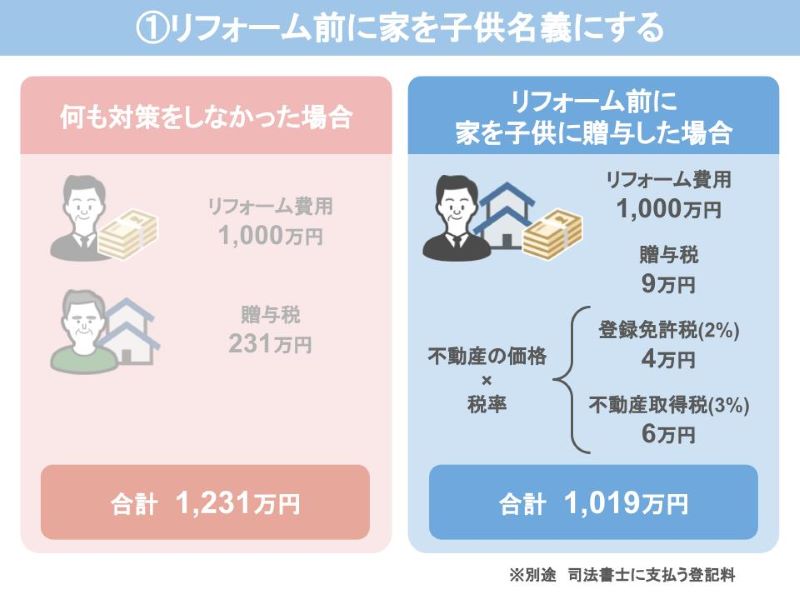

何も対策をしなかった場合、家族全体で支払うお金は、子供が払うリフォーム費用1,000万円と、親が払う贈与税231万円の合計1,231万円でしたが、リフォーム前の実家を子供に贈与して子供名義にすることで、家族全体で支払うお金は、子供が払うリフォーム費用1,000万円と、子供が払う贈与税9万円で、これに不動産を取得した際にかかる税金である登録免許税4万円と、不動産取得税6万円を合わせて合計1,019万円で済むんです。

そして将来親御さんが亡くなったとしても、家は子供のものですから、この家に対して相続税が掛かることはないんですね。

②リフォーム後の実家を親と子供の共有名義にする

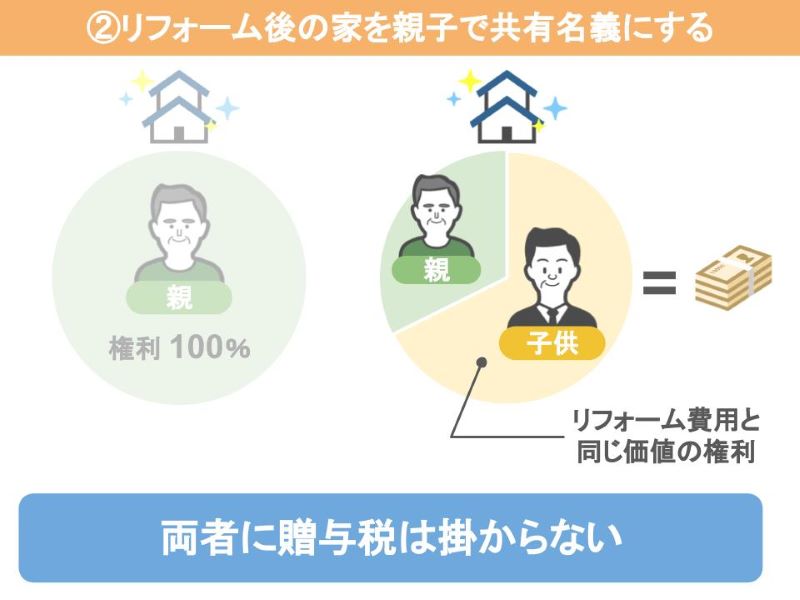

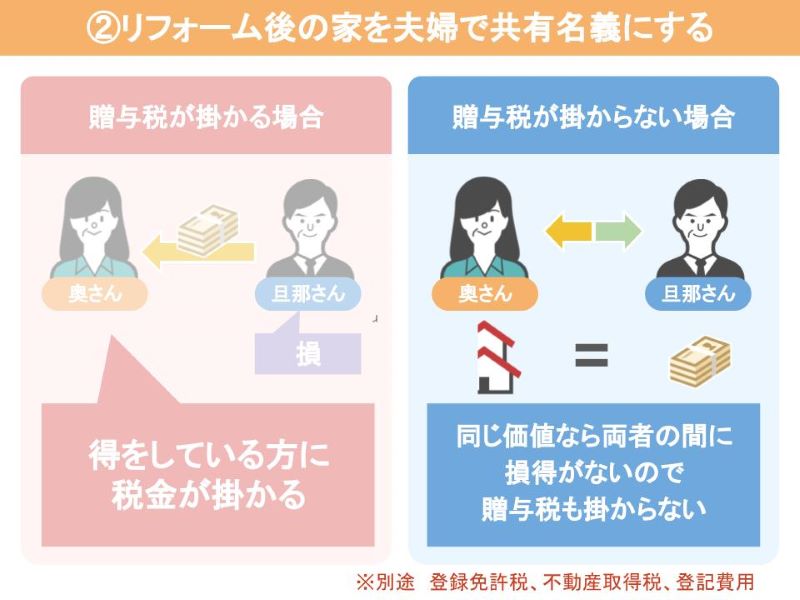

さてでは次は2つ目の、リフォーム後の実家を親と子供の共有名義にするという方法についてお話します。

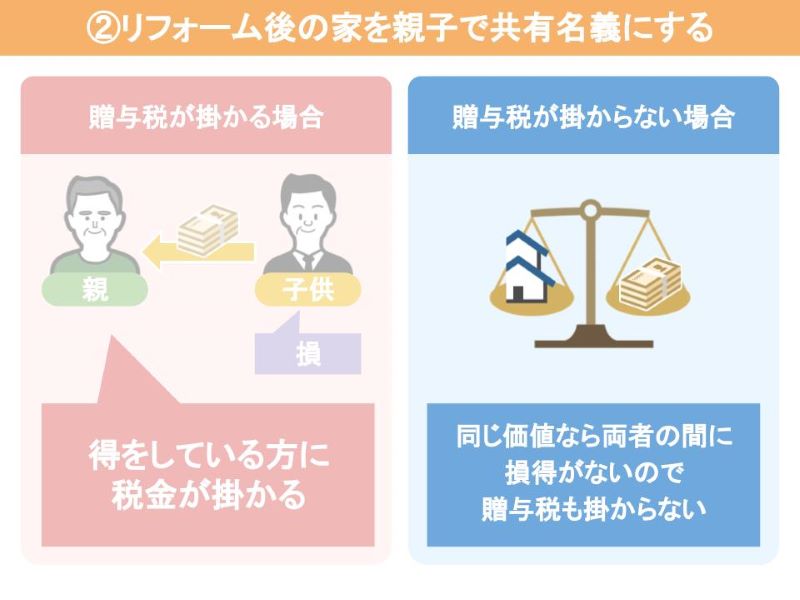

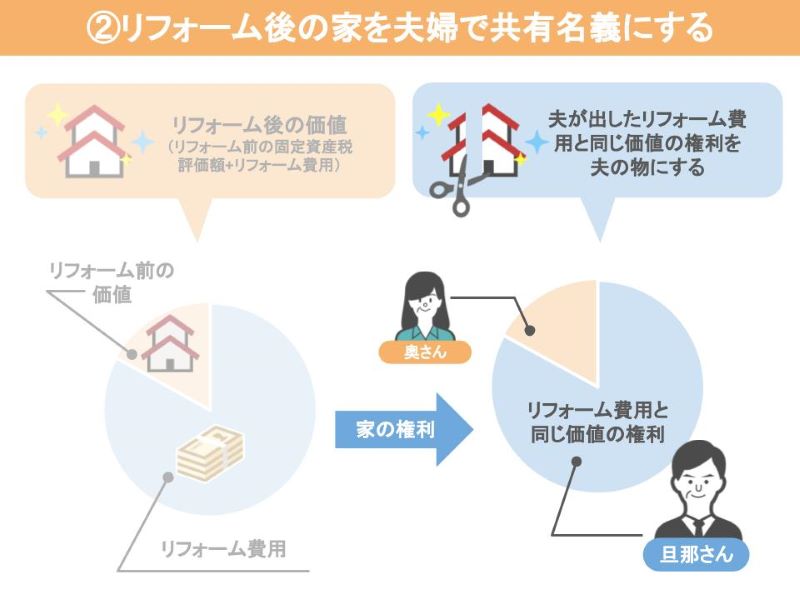

これはですね、親が持っている実家の権利のうち、子供が出すリフォーム費用と同じ価値の権利部分を、子供のものにすれば贈与税は掛からないんです。

この後詳しく説明しますが、贈与というのは一方が無償で得をするから掛かる税金ですので、同じ価値に置き換えて登記をすれば、お互い損得はないわけです。

そして当然、両者ともに贈与税を払う必要はありません。

そして当然、両者ともに贈与税を払う必要はありません。

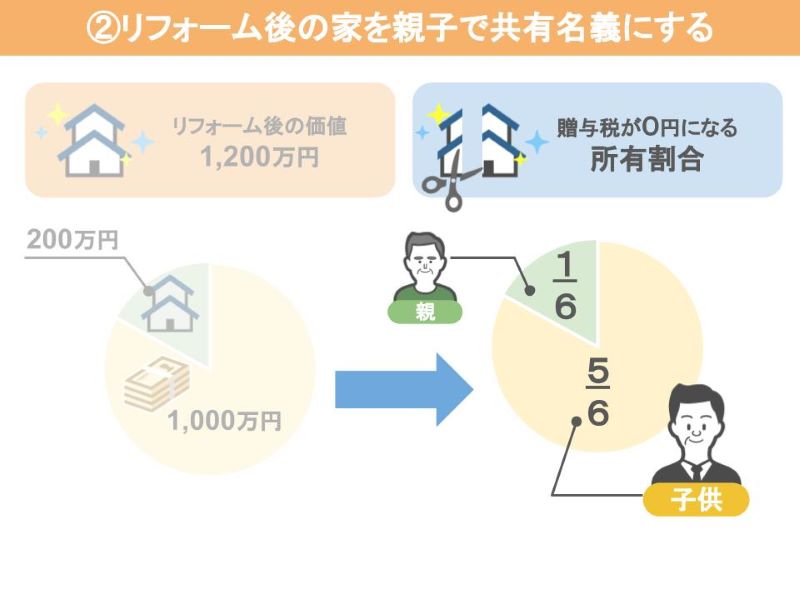

今回の例題で言いますと、リフォーム費用が1,000万円、親名義の家の現在の価値が200万円ですから、リフォーム後の家の価値は1,200万円になりますよね。

贈与税をゼロ円にするためには、子供が出すリフォーム費用1,000万円と同じ価値の分だけ、家の権利を登記する必要がありますから、下の図のように家の所有割合を親が1/6、子供は5/6として登記すれば、親と子供の間に金額面でも損得はありませんから、両者とも贈与税を払う必要はないんですね。

ですから共有名義にするという方法を使えば、家族全体で支払うお金は子供が払うリフォーム費用1,000万円だけで済むというわけです。

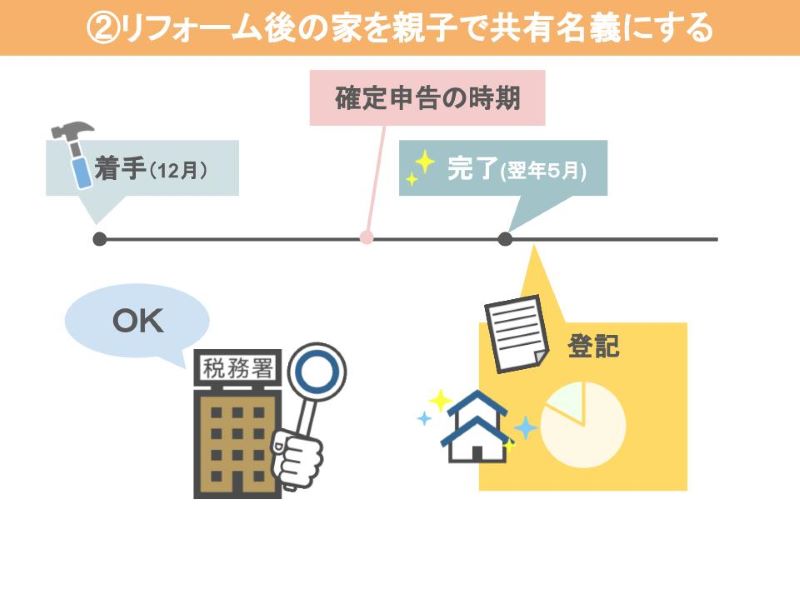

ちなみに登記をどのタイミングで行うかというのは、リフォームの完了後になります。

家のリフォームの場合、リフォームが完了して初めて家の価値が1,200万円になりますので、そこから親名義、子供名義で登記するんですね。

例えリフォームの開始から完了までの間に年度をまたぎ、確定申告の時期が到来したとしても、リフォームが完了するまでは、親は子供から贈与を受けたことにはなりません。

最終的にリフォームが完了した後に、きちんとそういう割合を変更して登記を行えば、税務署からは何も言われませんので安心してください。

ですが登記せずに放置をしていたら、それは完全に子供から親への贈与とみなされますから注意をしてくださいね。

他にも注意点としましては、将来相続が発生した場合、家の1/6は親のものですから、他の財産である土地と預金を併せて、相続人同士で遺産の分け方を話し合う必要あります。

他に兄弟がいる場合には、事前に「自分がリフォーム費用を1,000万円出すから、この家と土地は将来自分が相続したい」とハッキリと伝えて了解をもらっている方がいいでしょうね。

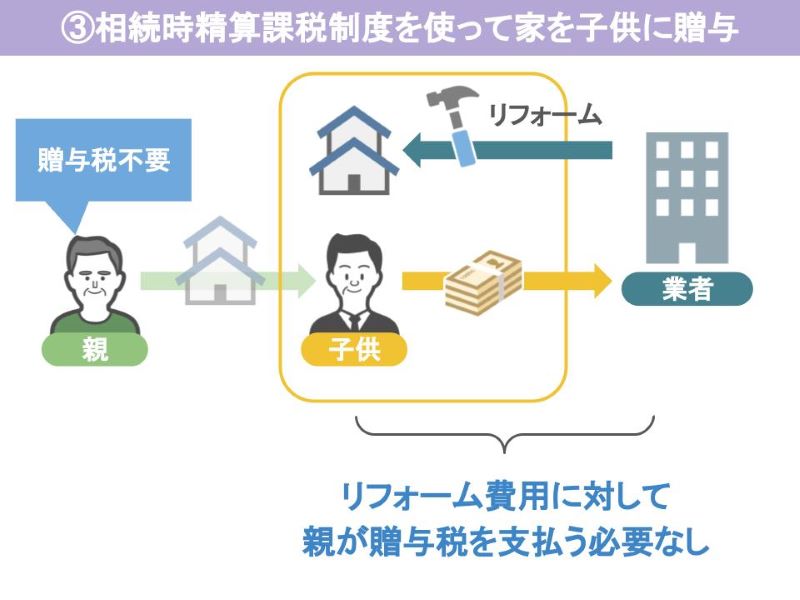

③相続時精算課税制度を使って家を子供に贈与する

次は3つ目の相続時精算課税制度を使って、家を子供に贈与するという方法です。

この相続時精算課税制度というのは、親や祖父母が子供や孫に対して行う贈与に対して2,500万円までは贈与税が掛からないのですが、将来贈与者がなくなれば生前にもらった分に対して当時の時価に相続税をかけますよという、要は税金の支払いを先延ばしにする制度なんです。

この制度を使って、親が自分の家を子供に贈与することで、子供が贈与を受けた家のリフォーム費用を自分で出しても、子供の家を子供のお金でリフォームしているだけですから、親にはもちろん贈与税はかかりませんし、また家の贈与を受けた側の子供も、家の価値が2,500万円以下でしたら、この特例の非課税内の金額ですので、子供が贈与税を払う必要もないんです。

ですが、ここで一点注意があります。

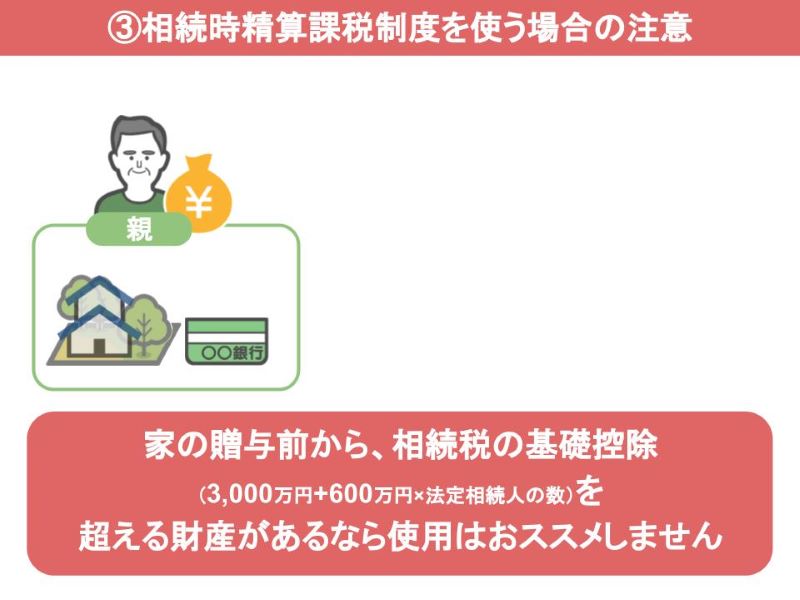

親が子供に家を贈与する前から、将来相続税が掛かるだけの財産を持っている場合でしたら、この制度を使うのはおすすめしません。

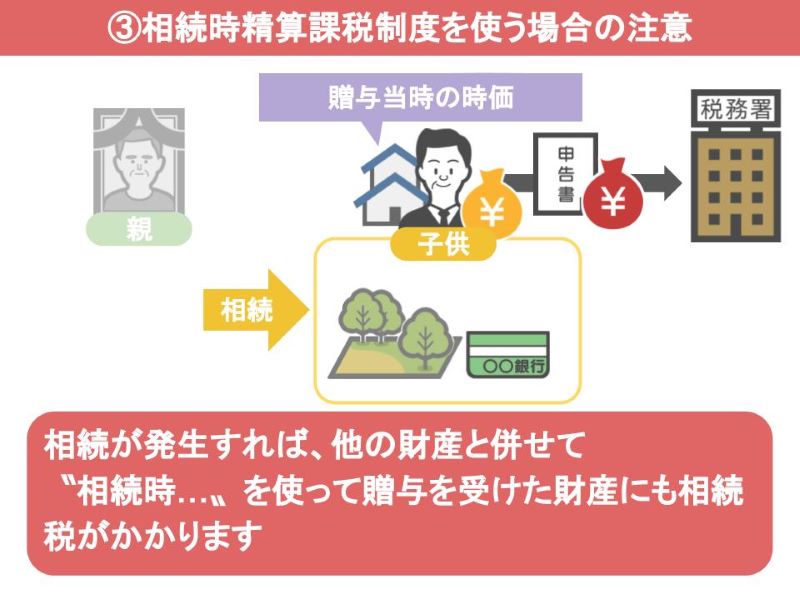

先ほども言いましたが、この相続時精算課税制度は、税金の支払いを先延ばしにする制度ですから、将来親御さんの相続が発生した場合には、親御さんの他の財産と合わせて、今回贈与を受けた家も、贈与を受けた当時の価値で提示をしなければいけません。

家というものは、土地と違ってその価値は年々下がっていきますから、将来親御さんの相続の際に贈与を受けた家の価値がほとんどなくなっていたとしても、相続税の計算に含める金額は贈与を受けた当時の価格を用いることになりますので、結果的には損になるんです。

ですので、もし家を含めた親の財産額が確実に相続税の基礎控除を超えず相続税が掛からない、今後、財産が増えて、将来相続税が掛かる見込みもないと分かっている場合でしたら、この制度を使うのもありでしょう。

この場合でしたら、子供が親の家をもらった後に相続が発生しても、親御さんの財産は相続税の基礎控除以下ですから、残された相続人は税金を払う必要はありません。

しかし親の財産が相続税の基礎控除を超える可能性がある場合には、先ほども言いましたように将来相続が発生した際には、贈与を受けた当時の価値で精算することになりますので、気をつけておいてください。

この辺りの税金のトラブルは結構多いですから、相続時精算課税制度を利用する際には自己判断をせずに税理士に相談してから、実行するようにしてくださいね。

さて、子供が親の家のリフォーム費用を出す場合、親が贈与税を払わなくてもいいようにする方法として3つの方法を紹介しましたが、この3つのうちのどの方法が一番ベストかというのは、リフォーム費用と現在の親の家の価値、親が持っている以外の財産額によって違ってきますので、自己判断で実行されるよりも、一度相続専門の税理士に相談してみることをおすすめします。

妻名義の家の改装費用を夫が出した場合の課税回避方法3つ

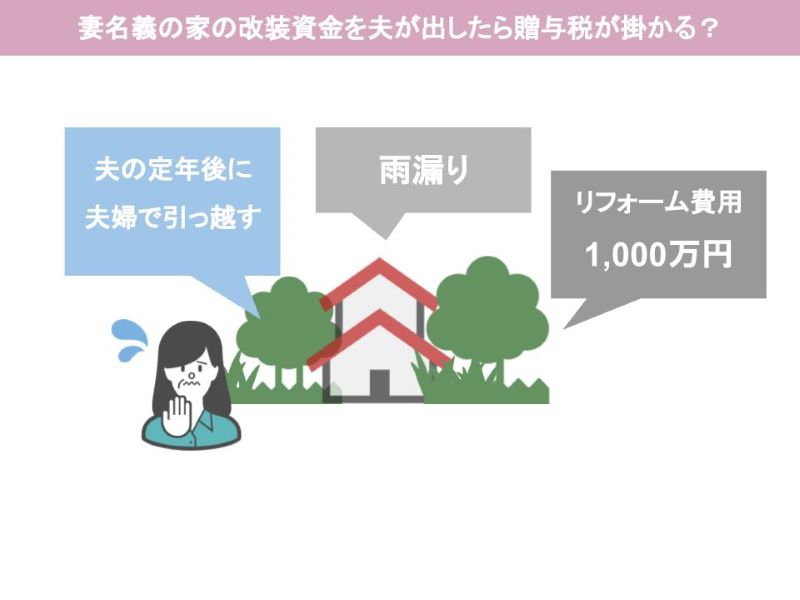

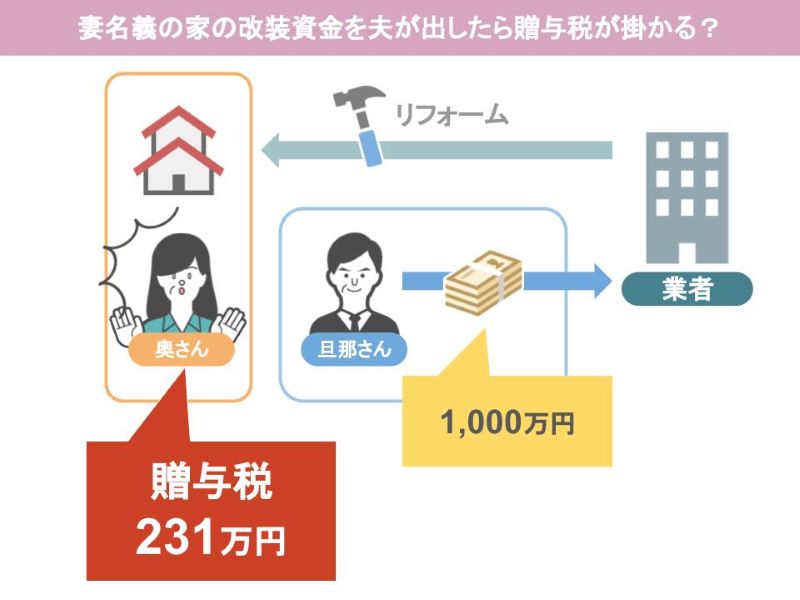

また先ほどの話とは別件で「私が相続した空き家のリフォーム費用を、夫が出したら税金はどうなりますか?」と相談に来られた女性がいました。

まだまだ先の話ですが、旦那さんが定年退職をした後、この奥さん名義の家に夫婦揃って引っ越すことになったそうです。

ところが久々に家の様子を見に行くと、なんとひどい雨漏りがしておりまして、家の中には水たまりができていました。

業者に見積もりを取ってもらったところリフォーム費用は1,000万円、奥さんに1,000万のお金はないので、旦那さんが払うという話になったんですが、将来的に一緒に住むとはいえ「これは夫から私への贈与になるのでは?」と気になって相談に来られたわけなんです。

皆さんはこの場合、税金はどうなると思いますか?

「夫婦なんだし、改装したら一緒に住むんだから、贈与税は掛からないだろう?」「いやいや、いくら夫婦とはいえ妻の家にお金を掛けるんだから贈与になるだろう」両方の意見があると思いますが、これも動画前半の子供が親の家のリフォーム費用を出すのと同じことですね。

奥さん名義の家の改装費用1,000万円を旦那さんが出すと、奥さんは231万円の贈与税を払う必要があるんです。

では奥さんが贈与税を払うことなく、家をリフォームするためにどういった方法があるかと言いますと

①リフォーム前に家を旦那さん名義にする

②リフォーム後に家を奥さんと旦那さんの共有名義にする

③贈与税の配偶者控除を使って家を旦那さんに贈与する

この3つがあるんですね。

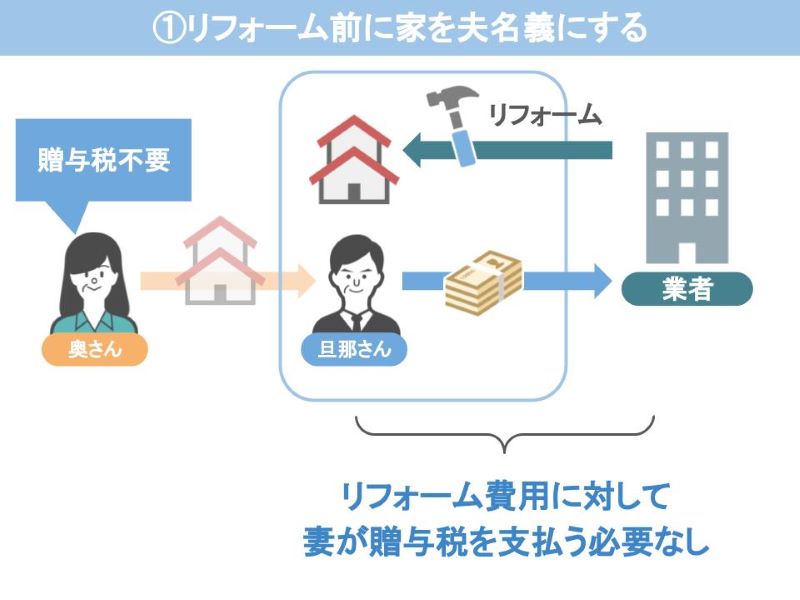

①リフォーム前に家を夫名義にする

1つ目は奥さん名義の空き家の家を旦那さんに贈与して、旦那さん名義にすれば、旦那さんが自分の家を自分のお金でリフォームするだけですから、当然奥さんが贈与税を払う必要はありません。

家の贈与を受けた旦那さんは贈与税を払う必要がありますが、雨漏りをするほど古い家でしたら、固定資産税評価額もそう高くはないでしょう。

家の価値が200万円でしたら、旦那さんが払う贈与税は9万円です。

②リフォーム後に家を妻と夫の共有名義にする

また2つ目はリフォーム後の家の価値のうち、旦那さんが出したリフォーム費用の同じ価値の分だけ、家の権利を旦那さんのものにする方法です。

贈与というのは、一方が無償で得をするから掛かる税金ですから、同じ価値に置き換えて登記すればお互い損得はないわけです。

結果両者ともに贈与税を払う必要はありません。

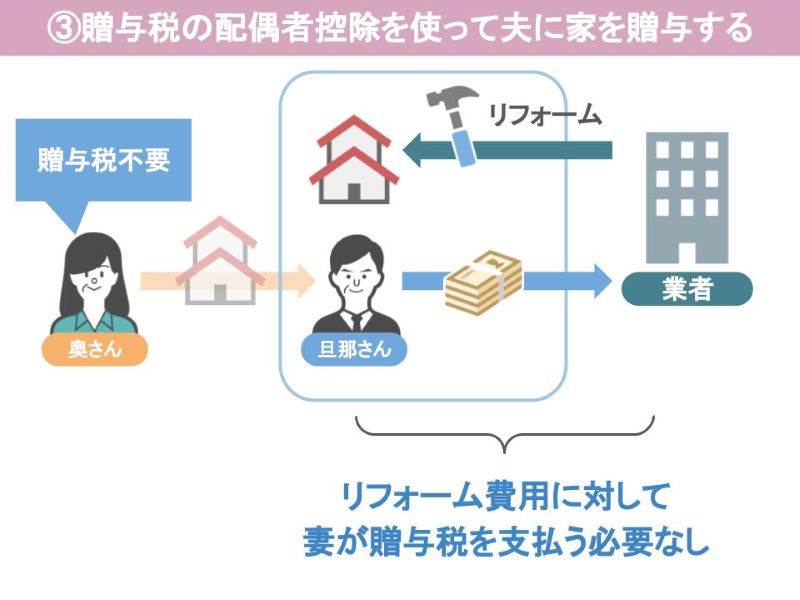

③贈与税の配偶者控除を使って家を夫に贈与する

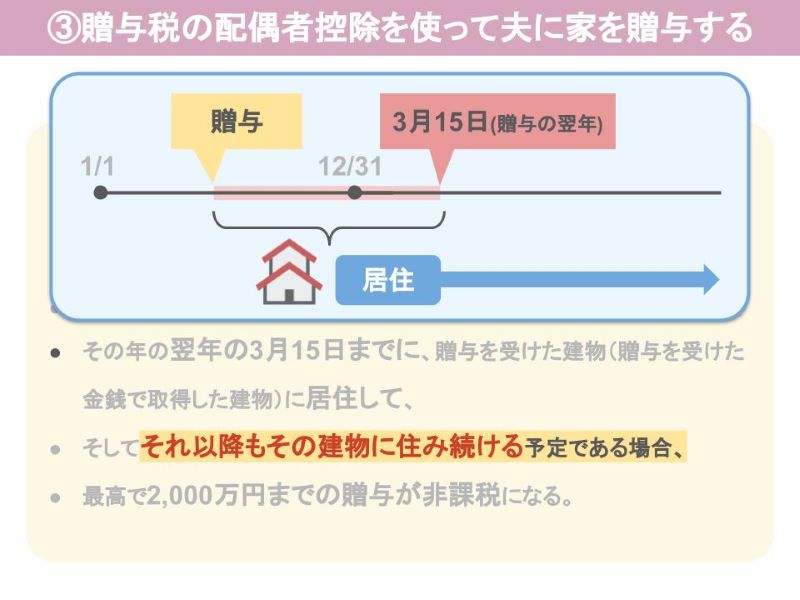

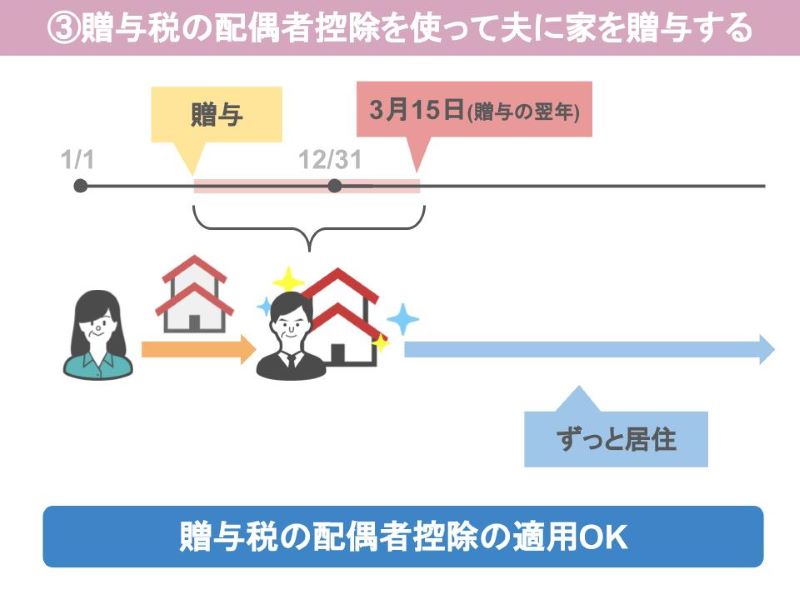

さてでは3つめの贈与税の配偶者控除を使って、家を旦那さんに贈与するという方法なんですが、この贈与税の配偶者控除がどういったものかと言いますと、婚姻期間が20年以上である配偶者から、住むための土地及び家屋の贈与を受けるか、住むための土地及び家屋を購入する資金の贈与を受けた場合、最高で2,000万円までの贈与が非課税になるという贈与税の特例なんです。

この特例を使って、家を旦那さんに贈与すれば、2,000万円までの家でしたら、旦那さんが贈与税を払う必要はありませんし、旦那さんが自分の家を自分のお金でリフォームするだけですから、当然奥さんがリフォーム費用に対して、贈与税を払う必要はありません。

しかし、結構条件が付いているんですね。

この制度は婚姻期間が20年以上の夫婦のみ利用が可能ですから、新婚の夫婦や事実婚の夫婦は法令制度を利用することはできませんし、贈与を受けた年の翌年3月15日までに贈与された土地や家又は贈与を受けた金銭で購入した土地や家に現実に住んでいることが必要なんです。

そして3月15日以降も、引き続きその不動産に住み続ける予定がある人でないと、この制度を利用することはできないんです。

今回の相談者の場合は、リフォームした家に贈与後の翌年3月15日までに旦那さんが引っ越すのでしたら、この特例が使えるということですね。

まとめ

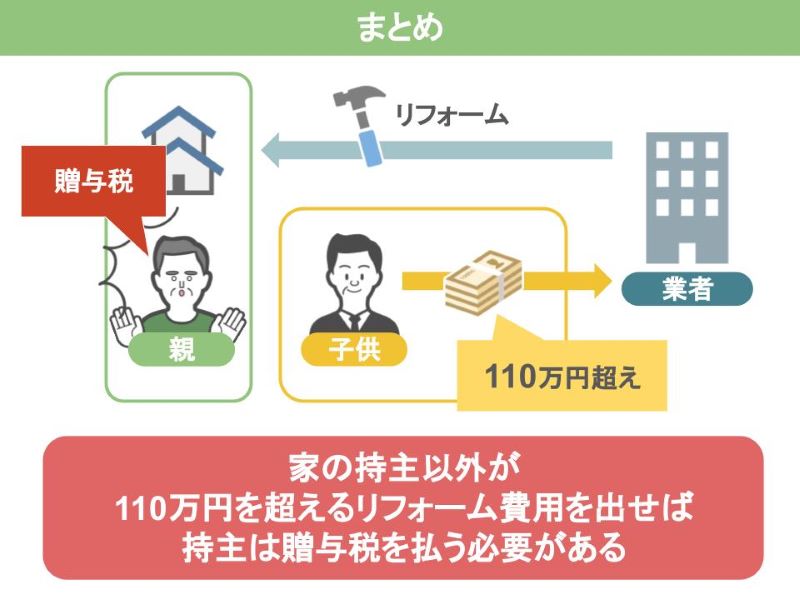

今回の話をまとめますと、自分名義の家を自分のお金でリフォームする場合は、リフォーム費用がいくらであろうと、贈与税は誰にもかかりませんが、家族名義の家を名義人以外の人がお金を援助してリフォームする場合、援助をするお金が贈与税の基礎控除である110万円を超えてしまいますと、家の持ち主は贈与税を払う必要があります。

家の持ち主に贈与税が掛からないようにするためには、リフォーム費用を負担する家族に家を贈与する、家の権利をリフォームの費用を出す家族と共有名義にする、という方法の他に、リフォームの費用を出すのが子供の場合でしたら、自己判断は危険ですが、相続時精算課税制度を使って家を贈与するという方法もあります。

また妻名義の家のリフォーム費用を夫が出す場合でしたら、贈与税の配偶者控除を使って家を夫に贈与するという方法があります。

家族に贈与をする場合は、将来の相続税の事も合わせて考えておく必要がありますから、どの方法をとるのがいいのかというのは、リフォーム費用と現在の家の価値、家以外の財産額によって変わってきますので、慎重な判断が必要です。

目先の贈与税の額にばかり目が行って、将来の相続税が増えてしまってはせっかく節税をした意味がありませんから、税理士に一度相談してみてください。

今日は「親名義の家の改装資金を子供が出しても贈与税が掛からないお得な方法」という話をしました。

今回の動画が役に立ったという方はぜひチャンネル登録といいねボタンをよろしくお願いします。

今日の人生に役立つ言葉は、野村克也さんの「親孝行は大成の絶対条件」という言葉です。

野村さんは「親に感謝し恩返しをしたいと思えば、選手として大成する。大成した選手は例外なく親孝行だ。」と語っています。

私にはもう親孝行したい親はいませんが、皆さんは後で後悔しないように、ぜひ今のうちに親孝行してあげてください。

それでは次回の動画でお会いしましょう。ありがとうございました。

秋山清成

秋山清成

[ad-zeirishi]